最近两周依然未出现新增违约主体,但此前曾发生违约的川煤和山水再度有债券到期违约。此外还有一些违约发行人近期有一些新进展,比如中城建涉及诉讼且将延迟披露

16

年年报、大机床公告持有人会议答复。

1、

5

月

15

日和

19

日,

12

川煤炭

MTN1

和

14

川煤炭

PPN001

分别到期违约,公司目前已发生

4

支债券违约。

川煤为四川省国有煤炭集团,此前曾于

16

年

5

月发生

15

川煤炭

CP001

违约,由于兑付日前一天才发布风险提示公告,备受市场关注(川煤违约具体分析请参见我们

16

年

5

月

15

日发布的简评)。此后该债券于

16

年

7

月完成本息和违约金的兑付。然而

16

年

12

月,

13

川煤炭

PPN001

又公告到期违约,截至目前尚未有偿付进展公告。

5

月

15

日,

12

川煤炭

MTN1

到期,应付本金

5

亿元及利息

0.297

亿元,该债券曾于

5

月

8

日发布兑付风险提示公告,到期日仅支付

0.297

亿元利息,

5

亿元本金未能足额偿付,出现违约。该债券将于

6

月

2

日召开持有人会议。

5

月

19

日,

10

亿元

14

川煤炭

PPN001

也发生到期违约并发布违约公告。除上述四支债券外,公司剩余存量债券

5

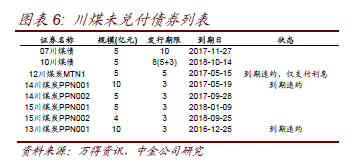

支(图表

6

),包括两支企业债和

3

支

PPN

,合计金额

24

亿元。由于川煤炭是地方国企,公司

16

年

5

月第一次出现债券违约时,公司可动用的货币资金已经很少,流动资产短期变现难度也较高,总体流动性压力很大,对外部资金周转依赖程度高,因此市场普遍预期该债券违约后很快兑付应与地方政府支持协调有关。但近期公司债券又陆续违约,尤其最近违约的

12

川煤炭

MTN1

是公募债,这对市场对于地方政府在公募债市场的维稳期待可能造成一定冲击。

2、

5

月

12

日,

12

亿元

14

山水

MTN002

到期违约。

5

月

12

日,

12

亿元

14

山水

MTN002

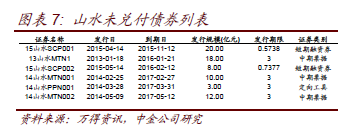

到期违约并发布违约公告。截至目前,公司存量

5

支公募债,合计金额

68

亿元均已违约。而私募债券

14

山水

PPN001

也已于

3

月

31

日到期,公司尚未公告偿付情况,大概率也已发生违约。截至目前山水全部存续债券均已到期,如果

14

山水

PPN001

也确认违约的话,公司目前存续债券已经全部到期确认违约,共

6

支(图表

7

),合计本金

71

亿元。根据香港上市公司山水水泥相关公告,

1

)山水的二次股权争斗仍在继续,

4

月

8

日山水水泥和山东山水原高管宓敬田曾就山东山水位于济南的办公楼控制权发生武装冲突,此后山水水泥针对宓敬田等前高管发布禁制令,禁止其自称山东山水员工、进入山东山水处所、从山东山水拿走资产等;

2

)此前山水水泥和亚洲水泥均公告拟收购山东山水的母公司山水投资股权,试图通过控股山水投资实现对山东山水的绝对控制。

4

月山水水泥公告就亚洲水泥拟收购山水投资股权进展进行调查;

3

)

4

月

11

日,山水水泥发布了毕马威无法表示意见的

16

年年报。无法表示意见的原因主要是公司多笔债务逾期导致可持续经营假设存疑,另外新董事接管山东山水后无法确定山东山水及其子公司的会计账目和记录得到妥善保存,因此审计范围受限。实际上一年前,毕马威也由于审计范围受限的原因发布了无法表示意见的

15

年年报。

16

年净利润仍为亏损,不过减亏

88%

。而山东山水未披露

15

年、

16

年年报及相关季报。我们曾于此前简评和策略周报中提到,山水的违约是由股东控制权争斗影响公司经营和再融资导致的,

16

年底信达曾提出债权投资计划,有利于山水债券的兑付。但由于此后又发生二次股权争斗,可能导致该计划搁浅,由于股权斗争仍在发酵,预计山水债券兑付仍需较长时间。

3、

中城建披露涉及

14

笔债务诉讼,且已被法院裁定多项财产保全或冻结,另外年报和一季报延迟到

5

月底披露。

如图表

X

所示,中城建目前已有

6

支债券出现违约,包括

3

支利息违约后偿付、

2

支利息违约和

1

支到期违约,另外还有

3

支尚未到期(图表

8

)。公司最新进展包括如下两点:一是

5

月

11

日公司公告由于个别要件不能按时取得,公司不能在

4

月

30

日前完成对

16

年年报和

17

年一季报的财报编制及信息披露。披露时间暂定为

5

月

30

日之前。二是

5

月

18

日公司公告称,公司涉及

14

笔涉及贷款及债券违约及预期违约的诉讼,法院已裁定多项财产保全或冻结。公司提出复议申请,并提出解决债务兑付的初步方案为设立两只基金,一只专门用于偿付逾期或即将到期的债券、贷款等金融负债,一只专门用于盘活现有资产,使未完工的在建项目尽快完工变现。考虑到公司母公司层面流动性很弱、再融资渠道也全面收窄,后续债券偿付仍取决于发行人对子公司现金流的掌控力及资产变现能力,提醒投资者积极采取法律手段进行财产保全或抵押。

4、

大机床发布持有人会议决议答复公告,同意将商标无形资产用于已到期债券的增信,并拟将未来经营回款

30%

用于偿付已违约债券。

大机床目前已发生

5

支债券到期违约(包括两期由于触发交叉违约条款导致提前到期违约)和

2

支利息违约(图表

9

)。存量未兑付债券先后于

5

月初召开持有人会议,持有人会议通过了多项议案,详见上期策略周报。

5

月中旬,公司陆续发布答复公告,同意处置存货以偿还

16

大机床

SCP002

、将

16SCP003

质押的应收账款对应的存货为该债券提供增信的议案,承诺将拥有的商标用于向已到期的

4

期债券(

15

机床

CP004

、

16

大机床

SCP001

、

SCP002

和

SCP003

)提供增信措施并拟将未来全部经营回款的

30%

用于偿还已违约债券的本金及利息。该答复反映了公司积极筹措资金偿还债券的态度,但由于流动性紧张,公司大部分生产线可能已停产,后续经营回款以及存货和无形资产的变现都存在较大不确定性,债券兑付时间和回收率不容乐观。