独角兽VIP会员群招募

产业研究第一社群,每周行业专家及明星分析师线上路演,分享新兴行业的最新投资机会,不定期线下产业沙龙,北上广深等地闭门会。加入会员即可获得原价3999元各行业及个股深度报告。申请加入需加微信:itouzi6(二维码在文末),加入需备注:姓名+公司+职位

作者|訾猛

来源|国泰君安

编辑|独角兽智库

投资建议

零售行业三季报普遍向好,细分子行业盈利能力均有改善,龙头企业受益消费升级带动市占率提升、业绩表现大超预期,竞争优势持续凸显。消费行情正旺,积极把握零售行业龙头,紧抓零售行业龙头,建议增持:永辉超市、苏宁云商、跨境通、王府井、通灵珠宝。重视黄金珠宝和超市行业复苏机会,建议增持:老凤祥、中百集团、家家悦。

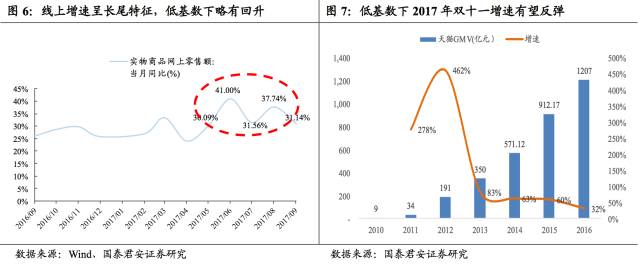

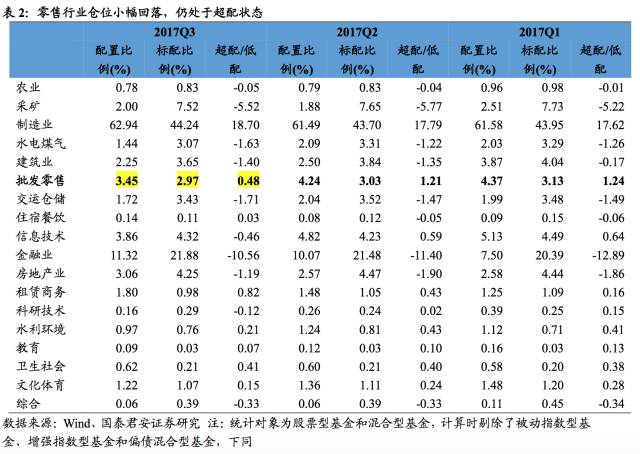

线下变化积极,线上值得期待。社零数据与限额以上数据运行较为平稳,但从对线下零售更具代表性的50家、百家数据来看,线下实体复苏趋势明确,2017年1-9月50家增速同比提升5.1pct至3.2%,其中以化妆品(+10.6%)、黄金珠宝(+3.6%)为代表的高端消费持续高增长。线上增速逐年回落,回落过程呈现长尾特征,2017年1-9月全国网上零售额增速反弹,同比提升8.1pct;2016年双11增速回落至32%,2017年在线下参与度提升、物流完善、品牌流量优势突出的背景下增速有望反弹。17Q3基金零售行业仓位环比小幅回落至3.45%,超市与电商受追捧,永辉、跨境通和苏宁等行业龙头是主要配置对象。

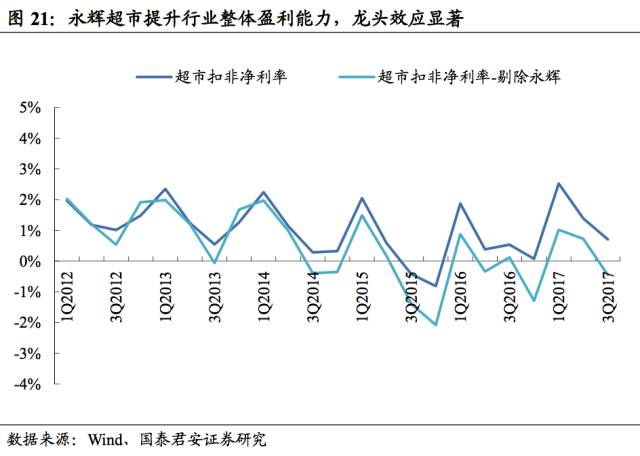

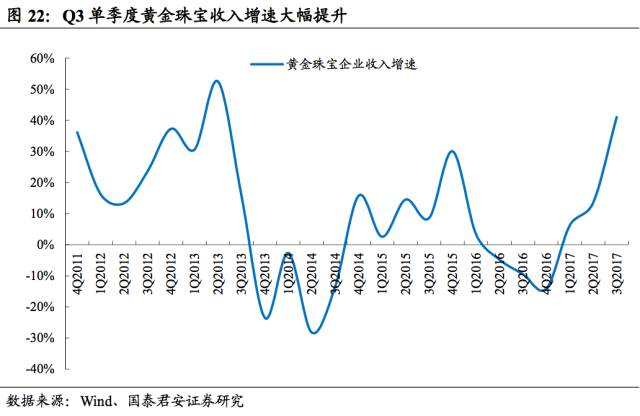

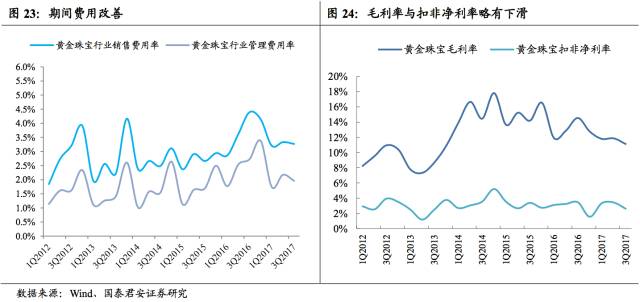

2017三季报各行业费用管控与盈利改善显著,龙头带动行业高增长。从细分行业来看:1)百货营收增速9.65%(+8.46pct),单季度Q3增速小幅下滑,毛利率持平,销售/管理费用率9.52%(-0.69pct)/5.73%(-0.25pct),费用管控良好,扣非净利率上升至2.63%(+0.36)。2)超市行业分化加剧,剔除永辉前后营收分别同比+6.17%/-0.32%,毛利率同比上升+0.18pct至21.38%,销售/管理费用率分别为14.99%(-1.65pct)/2.60%(+0.18pct),在永辉带动下行业扣非净利率同比上升+0.59pct至1.58%。黄金珠宝行业收入增速提升,销售/管理费用率均有改善(-1.30、-0.34pct),但行业竞争加剧导致毛利率、扣非净利率下滑;苏宁高增长带到专业专卖行业Q3单季度营收同比+33.44%。

消费行情正旺,把握超额收益机会。零售行业三季报普遍向好,我们看好的百货、超市、电商子版块正不断被印证,消费行情仍在途中,紧抓零售行业龙头,建议增持:永辉超市、苏宁云商、跨境通、王府井、通灵珠宝。此外建议增持:老凤祥、中百集团、家家悦。三条投资主线:1)消费复苏持续,中高端尤其明显,建议增持中高端百货与品牌企业,增持:王府井、鄂武商A、老凤祥、通灵珠宝等;2)阿里入股线下新零售催化,超市行业龙头强者恒强,区域超市企业价值显现,增持:永辉超市、家家悦、中百集团等;3)电商旺季值得期待,龙头电商品牌红利凸显,增持:苏宁云商、跨境通。

风险因素:新零售进程不及预期、国企改革进程不及预期

1、线下变化积极,线上行情正旺

1.1. 经济平稳运行,线下零售复苏印证

经济平稳运行, CPI自二季度起回升,其中食品CPI改善显著。2017年三季度GDP继续保持6.9%增速,经济运行趋势平稳。CPI数据自4月起同比增速均高于1%,7-8月CPI分别同比上涨1.4%、1.8%、1.6%;其中食品CPI增速改善显著,从2月的-4.3%逐月上升至6月-1.2%,7、8月进一步提升至-1.1%和-0.2%,9月小幅回落至-1.2%,必需消费价格上涨趋势有望维持。

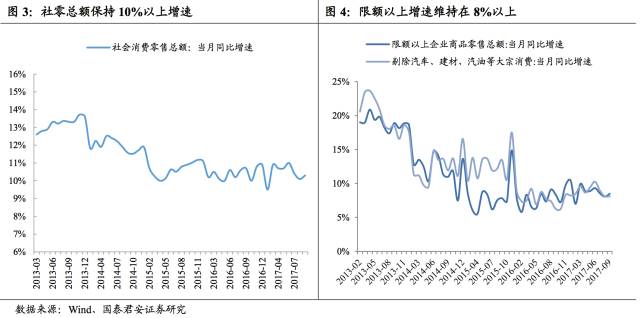

社零总额与限额数据增速保持平稳。2017年7-9月社零总额分别同比增长10.4%、10.1%和10.3%,与2016年同期基本持平,社零数据同时包含了线上和线下的增长,线上增速回落致社零增速中枢下移。限额以上增速自2月起均高于8%,剔除汽车、建材、汽油等大宗影响后,7-9月限额分别同比增长8.95%、8.11%和8.12%;从1-9月累计情况来看,前三季度社零总额同比+10.4%,限额以上单位消费品零售额同比+8.5%。

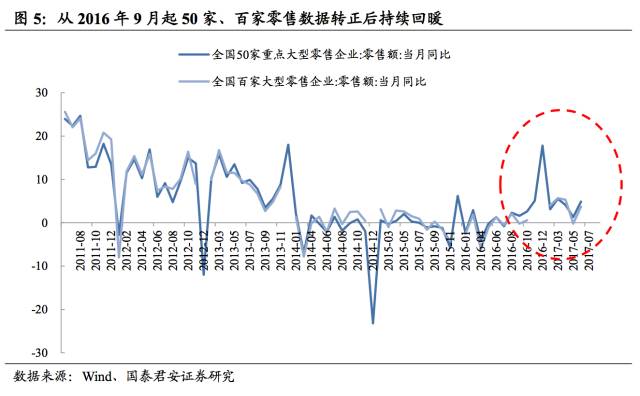

从50家、百家数据来看,实体零售积极变化正在发生。对线下零售更具代表性的50家与百家数据自2016年9月起实现转正后的持续改善,单月增速均好于去年同期水平。从1-9月累计情况来看,前三季度全国50家重点大型零售企业商品零售额同比增长3.2%,增速相比上年同期提升了5.1pct。

1.2. 高端品类持续高增长,高端消费复苏印证

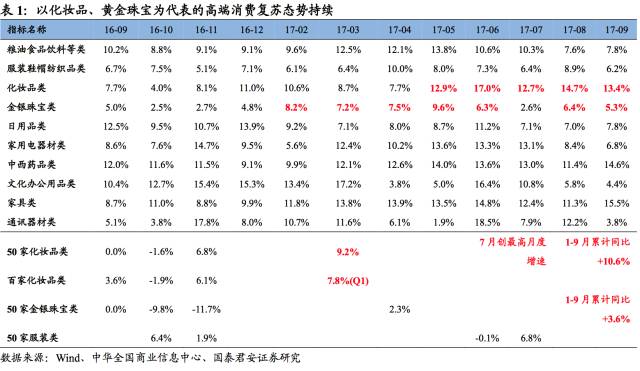

以化妆品、黄金珠宝为代表的高端消费复苏态势持续。从限额以上零售额的分品类数据来看,高端消费复苏态势持续印证,其中化妆品类增速仍保持在两位数以上,9月同比增长13.40%,比去年同期7.7%的增速高出5.7pct;金银珠宝类小幅回落1.1pct至5.30%,与去年同期基本持平;家具品类增速表现突出,9月环比提升4.2pct至15.50%,比去年同期8.7%的增速高出6.8pct。从2017年1-9月份50家分品类数据来看,前三季度化妆品类累计同比增幅最高,达到10.6%,高于上年同期10pct,金银珠宝类3.6%的增速水平相比上年同期也大幅提升。

1.3. 天猫双11在即,电商旺季行情值得期待

线上增速回落过程中呈现长尾特征,低基数效应下增速有所回升。网络购物交易规模增速中枢逐年回落至30%左右,但回落过程中长尾特征明显。2017年1-9月份,全国网上零售额同比+34.2%,增速相比去年同期提升8.1pct;其中,实物商品网上零售额同比+29.1%,增速相比去年同期提升4.0pct。

2017天猫双11全球狂欢节启动,低基数效应使得下半年电商旺季行情值得期待。经过8年发展,天猫双十一已覆盖全球20万个品牌、5亿消费者,成为全球规模最大的狂欢活动。2016年双十一GMV达1207亿元,增速回落至32%,2017年在线下参与度提升、物流更加完善、品牌流量优势更加突出的背景下,双十一增速有望反弹。

2、零售行业基金持仓分析

2.1. 零售行业仓位回落,仍处于超配状态

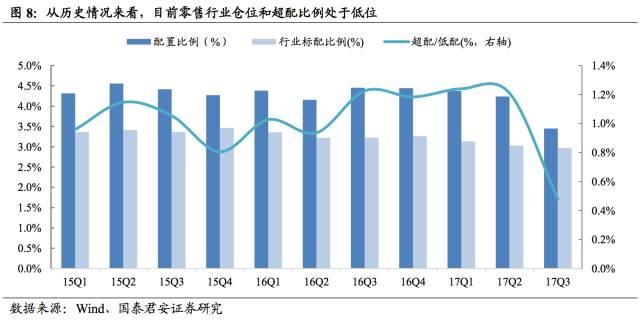

零售行业基金仓位小幅回落,超配比例处于低位。2017年1月1日-2017年10月30日商贸零售行业下跌4.34%,但下跌幅度逐渐收窄。板块内分化严重,大消费行情下龙头白马表现尤为突出,此外随着巨头阿里巴巴不断入股线下,新零售等长期主题持续催化。从2017年三季度基金持仓情况来看,批发零售行业基金持仓配置比例3.45%,环比-0.79pct;相对2.97%的标准配置比例,仍然超配0.48pct。从历史情况来看,目前仓位和超配比例处于低位。

2.2. 个股以行业龙头为主,超市与电商热度持续升温

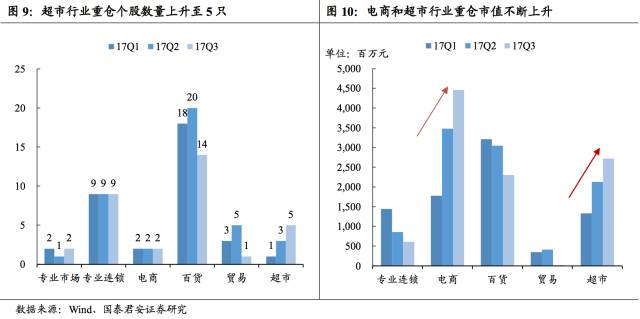

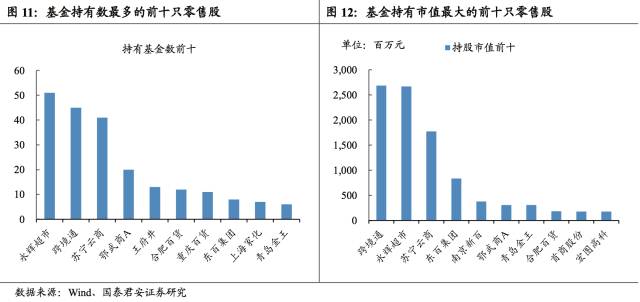

电商与超市行业关注度持续上升。从重仓个股数量来看:2017年Q3基金重仓零售股33只,与Q2基本持平。从子版块来看,超市行业关注度显著提升,重仓个股数量从Q1的1只上升至Q3的5只;百货行业重仓个股下降至14只;电商行业重仓个股数量持平为2只。从重仓股票市值来看:电商和超市行业重仓市值不断上升,热度持续增加。

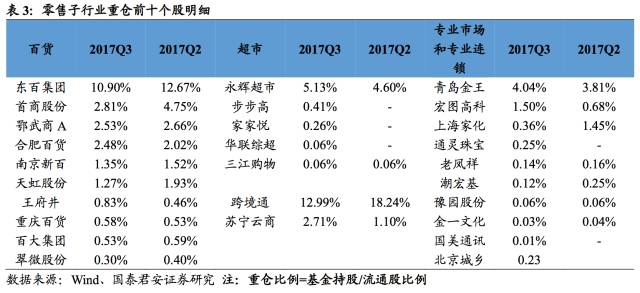

分子行业看个股配置。1)百货行业:2017Q3重仓比例最高个股仍为东百集团,重仓比例10.90%,但环比有所下滑。首商股份位列第二,重仓比例仅为2.81%,个股配置分化严重。王府井重仓比例0.83%,环比提升0.37pct。2)超市行业:2017Q3重仓个股以龙头永辉超市为主,仓位环比提升0.53pct至5.13%;此外,随着阿里入股线下,超市入口价值凸显,Q3基金布局步步高和家家悦进一步证明。3)电商:跨境通重仓比例较高达到12.99%,随着定增解禁离场,环比有所下降;苏宁云商重仓比例提升至2.71%。4)专业连锁:青岛金王重仓比例环比提升0.23至4.04%,通灵珠宝关注度有所提升。

2017Q3基金持有数最多的前十只零售股:永辉超市、跨境通、苏宁云商、鄂武商A、王府井、重庆百货、东百集团、合肥百货、上海家化、青岛金王。基金持有市值最大的前十只零售股:永辉超市、跨境通、苏宁云商、东百集团、南京新百、鄂武商A、青岛金王、首商股份、宏图高科、天虹股份。

3、分业态经营分析:经营效率改善显著,龙头优势凸显

3.1. 百货:营收增速回暖,经营效率提升,盈利能力改善

受益中高端消费复苏,百货行业营收改善显著。采用整体法计算,2017年1-9月百货行业营收同比+9.65%,增速较2016年同期提升8.46pct;单季度Q3营收同比+6.23%,增速同比提升8.58pct,环比略有下滑,主要由于中秋、国庆等节假日导致消费向10月后移。百货龙头(百联股份、王府井、鄂武商A)1-9月和Q3单季度营收增速分别为10.5%、2.17%,优势显著。

百货行业毛利、扣非净利正增长,增速改善明显。2017年1-9月行业毛利额同比+3.82%,增速较2016年同期提升6.78pct,扣非净利润同比+16.94%,扭转2016年同期下滑颓势。单季度Q3毛利同比+2.71%,增速同比提升6.29pct,扣非净利润同比+24.31%,增速环比同比均改善明显。

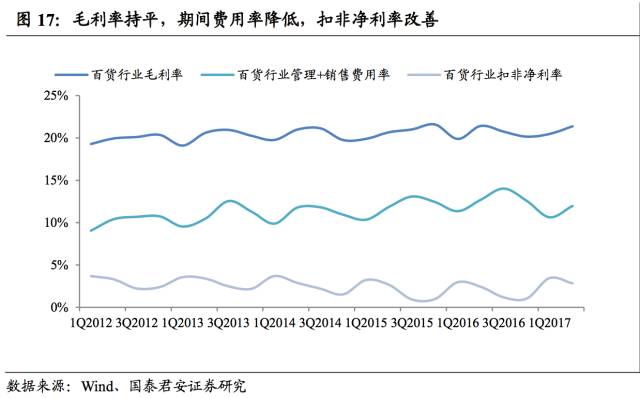

毛利率持平,销售/管理费用率改善促使扣非净利率提升。2017年1-9月百货毛利率20.68%,其中Q3毛利率20.19%,与2016年同期基本持平。销售费用率9.52%,比2016年同期下滑0.69pct,其中Q3销售费用率同比下降1.03pct至10.32%。管理费用率5.73%,比2016年同期下滑0.25pct,其中Q3管理费用率同比下降0.35pct至6.28%。最终扣非净利率提升0.36pct至2.63%,其中Q3单季度提升0.24pct至1.42%。

中高端消费复苏,龙头百货受益。从最新调研情况来看,百货行业复苏态势企稳,尤其是龙头企业销售增长态势良好。行业整体经营效率有所提升,控费能力改善后盈利能力显著提高。王府井前三季度收入增长12.5%,同店增速约6%,盈利能力改善显著,持续受益中高端消费复苏,后续国企改革有望持续推进。

3.2. 超市:行业分化加剧,龙头带动行业盈利能力提升

超市行业分化加剧,单季度营收增速同比下降,毛利率改善明显。2017年1-9月行业营收同比+6.17%,增速较2016年同期提升1.61pct;剔除永辉后行业营收增速仅-0.32%,但增速改善显著(比2016年同期提升2.60pct),行业分化严重;毛利率较2016年同期提升0.18pct至21.38%。单季度Q3营收同比+7.6%,增速与Q2基本持平,但较2016年同期下滑6.5pct,主要受食品价格走低影响;剔除永辉后营收同比-0.2%,增速较Q2环比下滑2.5pct。单季度Q3毛利率21.04%,较2016年同期提升0.14pct,整体毛利率中枢呈上行趋势。

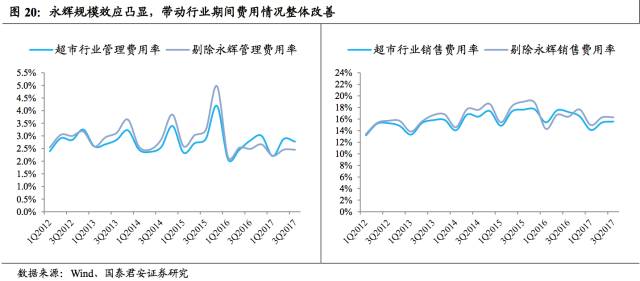

永辉带动行业整体经营效率提升。2017年1-9月超市行业销售费用率14.99%,较2016年同期下降1.65pct,剔除永辉后15.80%,与2016年同期基本持平。单季度Q3销售费用率15.57%,较2016年同期下降1.66pct。剔除永辉后16.30%。管理费用率2.60%,较2016年同期提升0.18pct,但Q3单季度管理费用率比2016年同期下降0.04pct,剔除永辉后基本持平。在永辉带动下,行业费用情况趋好。

扣非净利率同比提升,行业盈利能力改善。2017年1-9月超市扣非净利率1.58%,较2016年同期提升0.59pct,剔除永辉后扣非净利率提升0.09pct至1.68%;单季度Q3超市行业扣非净利率0.71%,同比提升0.17pct;剔除永辉后行业扣非净利率较低,为-0.45%。

永辉超市业绩再超预期,龙头优势大幅凸显。2017年前三季度公司营收/净利+17%/+71%,其中Q3营收同比+20%,展店加快和CPI回升促收入增速明显回升。公司创新布局加快,供应链优化继续发力,2017-2018迎来净利润率提升拐点,预计全年60%+净利润增速;从行业角度来看,生鲜行业的马太效应明显,长期行业集中度、渗透率不断提升,永辉最受益。

3.3. 专业经营与专业市场:黄金珠宝与电商高增长

3.3.1 黄金珠宝:营收增速提升,行业竞争加剧

营收大幅增长,毛利率水平下滑。2017年1-9月黄金珠宝行业营收+18.3%,较2016年同期大幅提升,其中单季度Q3营收增速41.1%,主要由于通灵珠宝、东方金钰等公司Q3大幅增长。2017年1-9月毛利率11.59%,较2016年同期下滑1.36pct,主要由于行业竞争加剧引起价格战。

期间费用有所改善,但扣非净利率水平下降。公司销售费用率、管理费用率分别为2.16%、1.94%,较2016年同期分别下降1.30、0.34pct;单季度Q3销售费用率、管理费用率分别为3.27%、1.96%,相比去年同期均有显著改善。最终2017年1-9月行业扣非净利率3.12%,与2016年同期基本持平;单季度Q3同比下降0.85pct至2.61%。

黄金珠宝品牌集中度提升,消费升级趋势明显。黄金珠宝Q3行业增速仅5%左右,但行业龙头企业普遍保持15%-20%高增速,消费升级带来品牌集中提升表现尤为突出。通灵珠宝2017三季报营收/净利同比+18.74%/+40.76%,业绩超市场预期,毛利率、费用率改善显著,净利率快速提升。公司更名莱绅通灵后,围绕王室元素持续品牌升级、加速渠道扩张,收入、业绩增速有望加速提升。

3.3.2 专业专卖:收入高增长,盈利能力提升

收入高增长,费用情况改善,扣非净利率水平提升。2017年1-9月专业专卖行业营收同比+18.59%,单季度Q3营收增速高达33.44%,主要由于苏宁云商Q3营收大幅增长;毛利率10.84%、单季度Q3毛利率10.5%,环比提升0.5pct。前三季度销售+管理费用率9.79%,单季度Q3销售+管理费用率8.33%;最终扣非净利率同比提升0.28pct至1.12%,单季度Q2扣非净利率提升0.23pct至1.13%。

苏宁云商收入提速、盈利向上,线下+物流优势凸显。公司1-9月收入/归母净利同比+26.98%/321.23%,线上线下收入高增长主要由于三季度818大促热卖,收入增速进一步提速的同时,进一步验证了盈利向好趋势。苏宁线上线下经历互联网变革,智慧零售转型正渐入收获期,后续公司线下门店布局和物流潜力有望成为公司与纯电商企业显著不同的阿尔法优势。

3.3.3 专业市场:业绩略有改善,扣非净利率维持高位

业绩略有改善,扣非净利率维持高位。2017年1-9月专业市场营收同比+27.82%,单季度Q3营收增速5.83%,环比改善明显。毛利率38.10%,单季度Q3毛利率45.4%;期间费用率9.79%,单季度Q3期间费用率14.69%;最终1-9月录得扣非净利率14.26%,与去年同期基本持平。

4、行业估值:PE、PS和PB三维度看行业个股估值

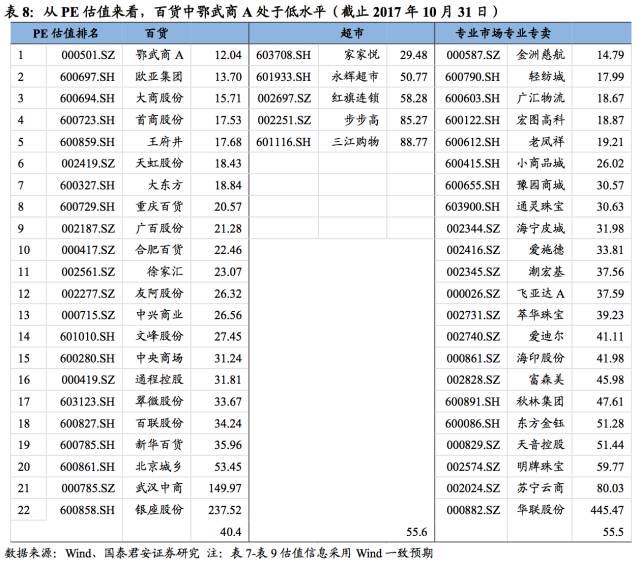

从PE、PS和PB角度对零售行业标的进行排序分析,结论如下:

(1)从PE估值来看,百货鄂武商A行业最低,2017年PE 12.04X。超市家家悦最低,2017年PE 29.48X。专业专卖中,老凤祥2017年PE 19X,通灵珠宝2017年PE 31X,黄金珠宝整体处于低估状态。

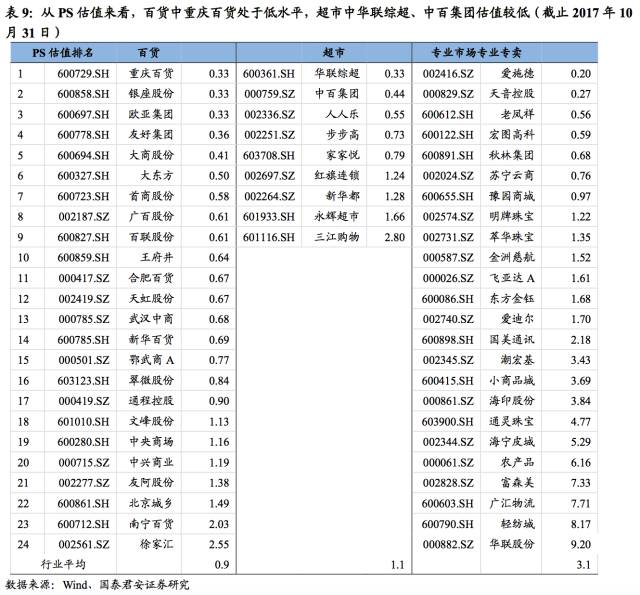

(2)从PS估值来看,百货行业重庆百货估值水平较低,2017年PS估值仅0.33X;超市华联综超PS 0.33X处于行业低位,中百集团PS 0.44X,均显著低于行业平均水平。专业市场和专业专卖中老凤祥PS 0.56X,苏宁云商PS估值修复至0.8X。

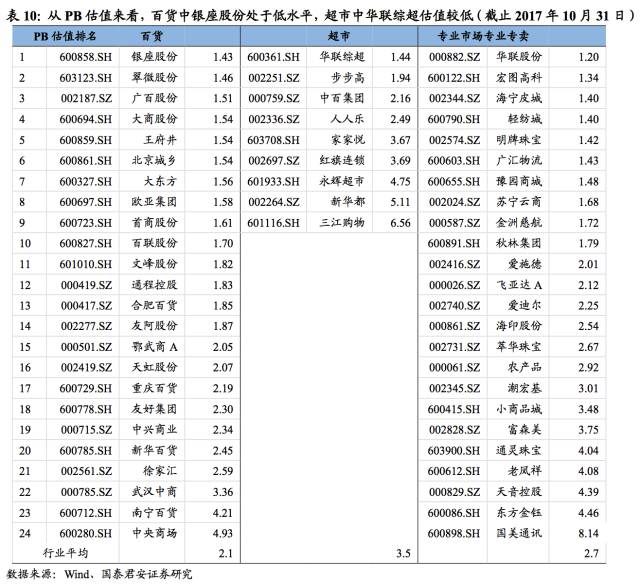

(3)从PB估值来看,百货中银座股份最低,2017年PB 1.43X;王府井2017年PB估值1.54X,低于行业平均水平。超市中华联综超PB 1.44X处于行业低位。

5、消费行业正旺,把握超额收益机会

消费行情仍在途中,积极把握零售行业龙头。零售行业三季报普遍向好,我们看好的百货、超市、电商子版块正不断被印证。消费行业龙头受益消费升级带动盈利能力改善、市占率提升的特征更加明确,贵州茅台三季报大增继续增强消费板块信心,消费行情仍在中途,紧抓零售行业四大龙头,建议增持:永辉超市、苏宁云商、跨境通、王府井、通灵珠宝。重视黄金珠宝和超市行业机会,建议增持:老凤祥、家家悦、中百集团。

1)消费复苏持续,中高端尤其明显。2017 年下半年50、100家数据改善明显,高端品类维持高增速。黄金珠宝行业龙头增速显著高于行业,消费升级带来品牌集中提升表现尤为突出,当前板块估值明显低估。建议增持中高端百货与品牌企业,建议增持:王府井、鄂武商A、老凤祥、通灵珠宝等。

2)阿里入股线下新零售催化,行业龙头强者恒强,区域超市企业价值显现。超市行业在CPI上行、激励机制变革等促进下,基本面普遍向上,叠加股权层面新零售合作预期,区域性低PS估值超市企业4季度有望继续迎来估值修复行情。建议增持:永辉超市、家家悦、中百集团等。

3)电商旺季值得期待,龙头电商品牌红利凸显。2017年双十一将至,线下门店参与、物流比拼、全球共享将成为新看点;国内电商B2C行业品牌红利开始显现,Top电商增速受益长尾效应再次提速,龙头竞争优势边际改善。建议增持:苏宁云商、跨境通,美股受益标的京东、阿里、宝尊电商。

6、风险提示

1、经济增速下滑拖累消费;

2、CPI 持续低迷;

3、混改及新零售推进不及预期;