【

小讨论:转债上市“首日秀”

】

上周,桐昆

EB

上市交易,我们在上市定价报告中预计,其价位的运行区间在

108-110

元,实际在

108-109.7

元,符合预期。对于首日价位的预估,我们已经在专题报告《转债回报驱动力:谁主沉浮》和《中金债市宝典:转债篇》中进行过解释,此外每一篇定价报告中都会具体阐述我们考虑的因素,在此不赘述。但不少投资者对于上市首日一般何时价位更低、首日换手率一般为多少等问题感兴趣。在此,我们对近两年的案例进行汇总分析,供投资者参考。

转债上市首日的日内轨迹一般是怎样的?

逻辑上讲,上市首日的特别之处在于多数的打新资金需要在上市初期选择离场,首日的压力最为集中。当然希望配置该转债的投资者会考虑在当日吸收筹码,但公募基金(转债的重要需求群体)由于受制于反向交易的规定,多数不便在此时参与。因此相对来说,抛盘更占主导性。

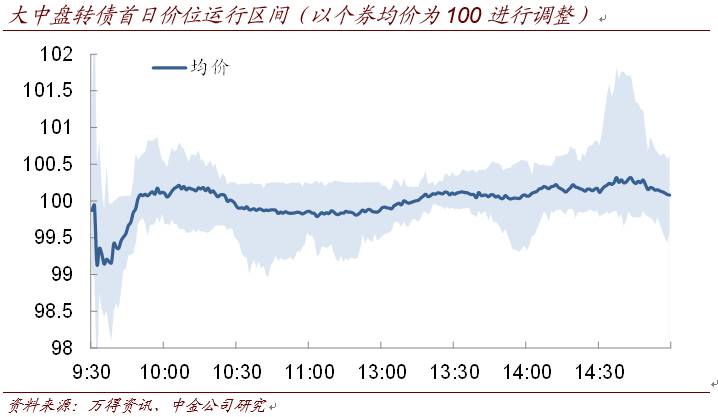

我们对近两年来转债上市首日的分钟序列数据进行汇总,仅剔除一些在首日触发熔断的个券以及蓝标转债(首日停牌)。同时,由于大、小盘转债的抛压相差悬殊,我们分开观察。结论上:

1

、对于大中盘转债而言(规模

30

亿元以上的品种):可以明显的看到,抛压在开盘不久便会加重,

9

:

35

左右转债价位达到日内最低点

。随后的半个小时里,第一波抛压逐渐释放,转债价格普遍回升并在

10:00

左右达到一个日内的小高点。但很快,第二波集中的抛压又会出现,一般在

10:30~11:00

这段时间转债价格会稳定在一个偏低的区间。

此外,值得注意的是,如股市没有意外波动,午后转债均价会高于午前,抛盘在上午更加集中。

但在尾盘,即最后的

10

分钟里,一些投资者会选择在此时出货,因而价格普遍出现下行(尾盘的成交量也相对较大)。

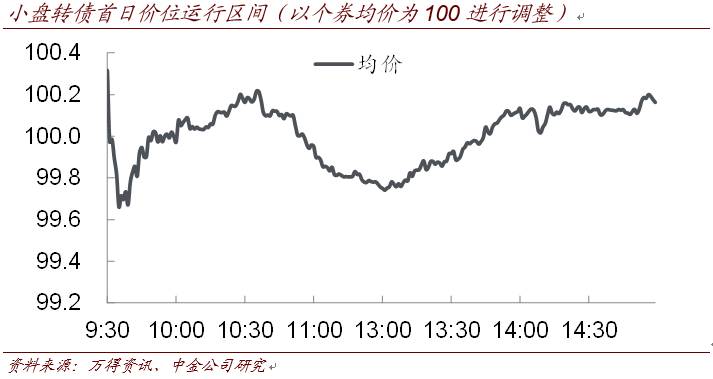

2

、对于小盘转债而言,转债价位的第一个低点同样出现在开盘不久的

9:35

。不过由于盘子轻,日内的第一波反弹普遍维持的时间稍长,随着第二波抛压出现,小盘转债的第二个低点一般在午盘前后。与大中盘转债的另一个不同是,小盘转债在尾盘

没有特别的压力。

此外,相对大中盘转债而言,小盘转债对日内正股的走势更加敏感,个券之间的分化也就更大。而大中盘转债在正股当日波动不太大的情况下,日内转债与正股的分钟序列相关性相对偏低。

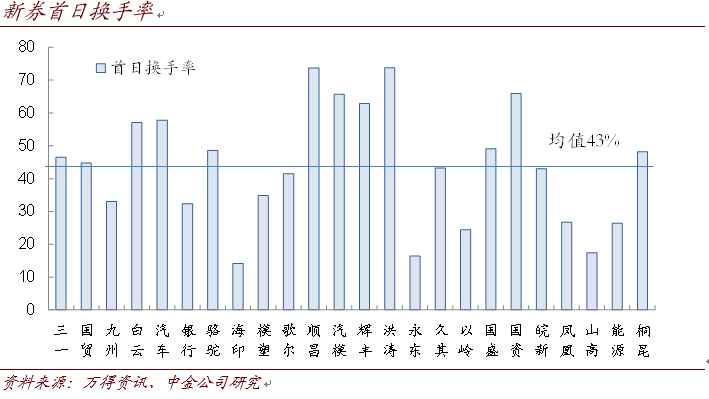

首日换手率水平如何?

换手率也是一个观察抛压释放程度的指标,因此也受到投资者关注。经过梳理我们发现:

1

、首日换手率均值在

43%

左右,结合更早的案例来看,这一平均值有一定参考价值;

2

、存在一些有意思的异常值:

1

)发行规模很小的辉丰、顺昌及汽模,首日换手率都很高,突破

60%

,其中辉丰和汽模只有网上发行;

2

)股东大量参与的同时,首日换手率极低的情况值得关注。包括永东和海印,永东上市价位并不理想,但随后正股异动大涨,股东更高的价位逐步减持(更详细的分析请见此前的周报)。海印大股东的减持同样安排“有序”,上市不久后将转债转让给西部利得,后者逐步完成减持;

3

)

一些个券上市价位很不如意,使得一些打新投资者宁愿稍作等待,这些品种换手率可能很低,主要包括一些高溢价率发行的EB,但这些品种事后来看表现也不好。

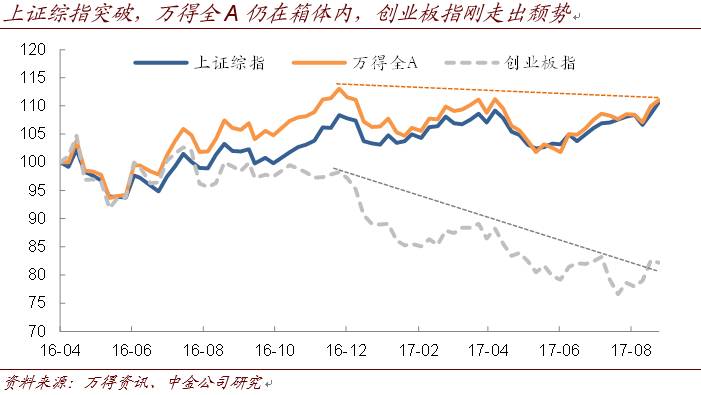

【转债研判】

上周,股指出现了久违的突破。

首先,本次股指创下了

16

年“熔断以来的最高位,也突破了

16

年

11

月末、今年四月初久攻不下的阻力区域(看周线似乎更加明显)。一方面意味着近期消化阻力已经有一定成效,另一方面也在心理层面形成积极影响,激励技术交易型资金入场。但同时也要看到本次突破的几个“不完美”之处:

1

、上证综指“失真”已有时日,并非所有的指数都完成了突破,如万得全

A

仍在箱体震荡,创业板指刚从下行趋势中走出,市场总体的赚钱效应还不尽如人意;

2

、成交量没有跟进,甚至相比

7

月明显缩量,增量资金仍显不足;

3

、此外,值得注意的是,虽然本周次新股轮番上涨,但其中涨得最快的龙头股依然被特停,监管对严控炒作的态度依然鲜明。

因此,我们的观点与此前差别不大,上周股指突破并重归上升通道、时点上也容易形成相对一致的维稳预期,系统性风险已经不大。中金研究近期强调应摒弃“危机心态”,经济的韧性、总体不算贵的估值为市场提供了选股的“温床”,我们对此同样认同。不过市场欠缺合力、欠缺增量资金仍是事实,距离全面上涨的趋势性牛市仍有距离,因此仍以寻找结构性机会为主,“满仓”的效率不一定强过选对方向的“半仓”。

结构上我们相对看好以下几个方向:

1

、主流题材的重新活跃,如近期提到的国改、雄安以及苹果等,已经得到市场印证,仍然看好;

2

、金融板块中相对滞涨、顺股市周期的券商股;

3

、中报行情逐步走过后,产品价格依然强势的涨价标的;

4

、

TMT

中盈利增长、前期因板块整体颓势而被错杀的品种。

上周虽然股市突破,但转债总体令投资者略有些失望。

指数上看,转债指数涨

0.6%

(中证转债指数涨

0.4%

,主要差距在新华

EB

),没有再出现依靠拉估值放大涨幅的现象。不过我们对此已经在三周前进行过分析,不考虑股市自身的不确定性,当前转债市场的主要矛盾在于:

1

、经过

6

、

7

月估值连续拉升之后,转债市场对股市涨幅略有透支,即便真正形成突破,转债也需要挤压溢价率,这一点在近期已经得到印证;

2

、不同于

09

年、

15

年,当前的潜在供给规模很大(拟发行已经突破

3000

亿元,只数过百),转债估值没有无限度上涨、重回“拍卖市场”的环境;

3

、当前市场券种仍少,选择空间小,大范围操作难度大。尤其是相比于诸多拟发行品种来说(不乏正股优质者),不少存量个券只能是退而求其次甚至“将就”的选择。

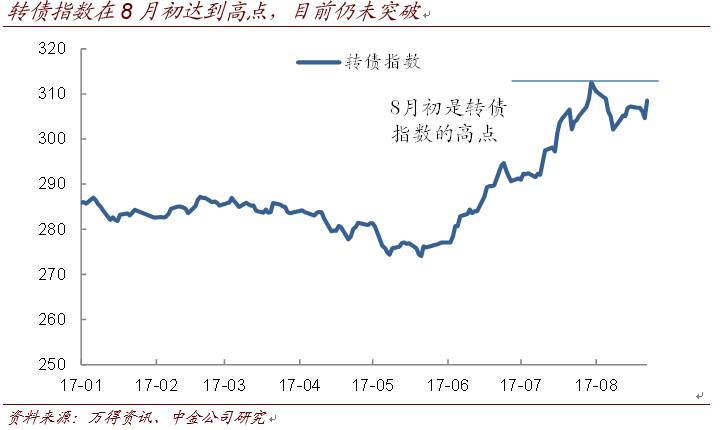

我们在

8

月

2

日的周报中建议投资者收缩阵线,仓位应较

7

月略有收缩,事后来看虽股指在上周突破,但转债指数较

8

月初的高点仍有距离,总体观点得到印证。往后看,综合股市和转债估值、供给节奏的考虑,我们仍建议在存量券中寻找结构性机会,找准方向,并结合新券上市的节奏把握吸收筹码的机会。

【应合规要求,此处有删减,请参见正式报告】

【转债

/

公募

EB

拟发行跟踪】

新增

8

只转债发行方案,包括中国核电(

78

亿元)、长盈精密(

16

亿元)、亿纬锂能(

8

亿元)、华鑫股份(