兴证医药团队(徐佳熹/孙媛媛/赵垒/杜向阳/霍燃/张佳博/黄翰漾)

投资要点

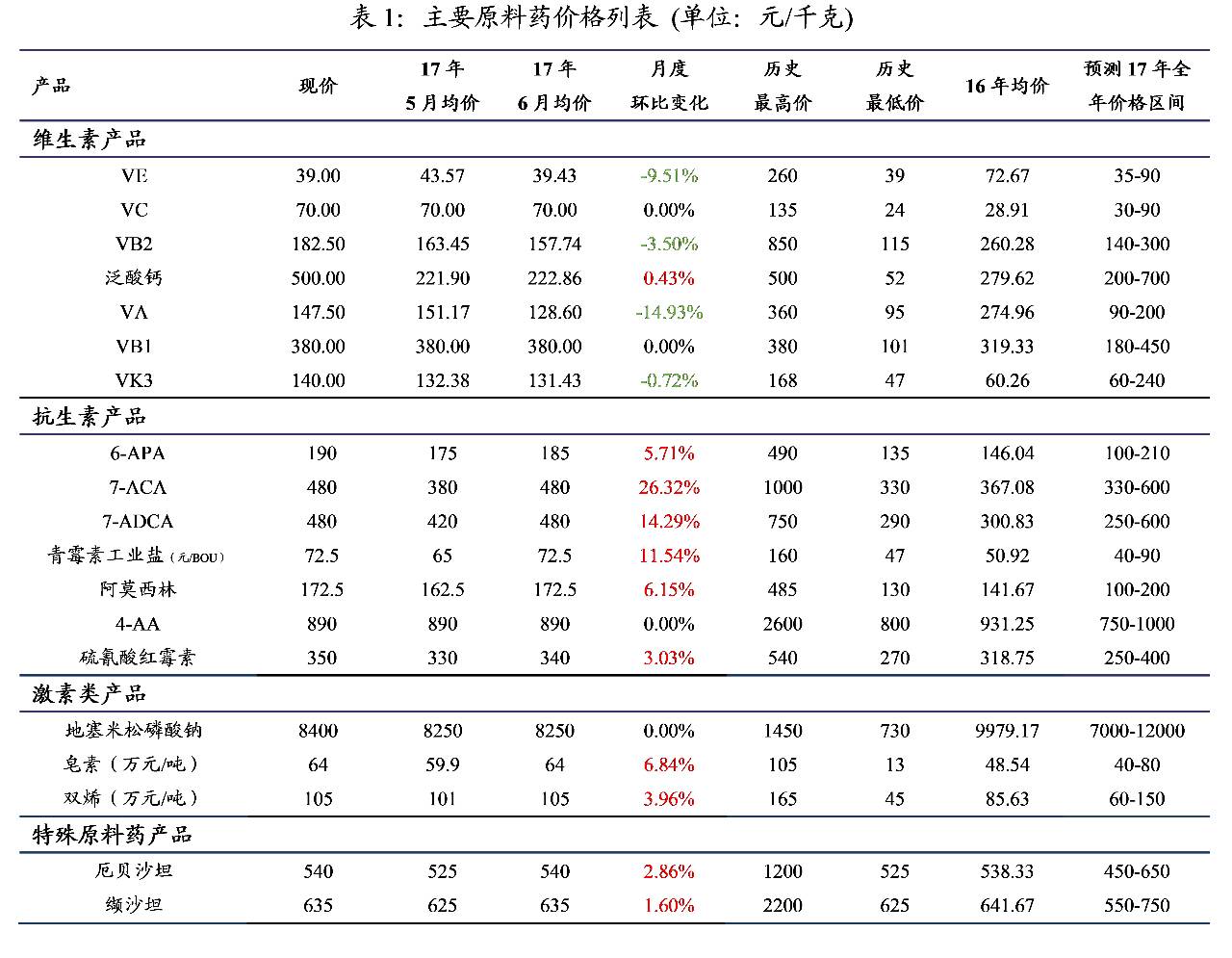

2017年6月维生素品种持续波动:17年6月泛酸钙价格小幅上涨,VD3均价环比大幅上涨,VC、VB1价格基本维持稳定,VE、VB2、VA、VK3价格继续下滑。VC在6月份继续维持70元/千克高位价格,目前已经维持近四个月。从最新情况来看,VD3厂家于6月初停止报价,市场价格大幅上涨。泛酸钙受山东环保严查影响,价格大幅走高。长期来看,我们预计后续维生素品种价格大概率仍将延续分化。

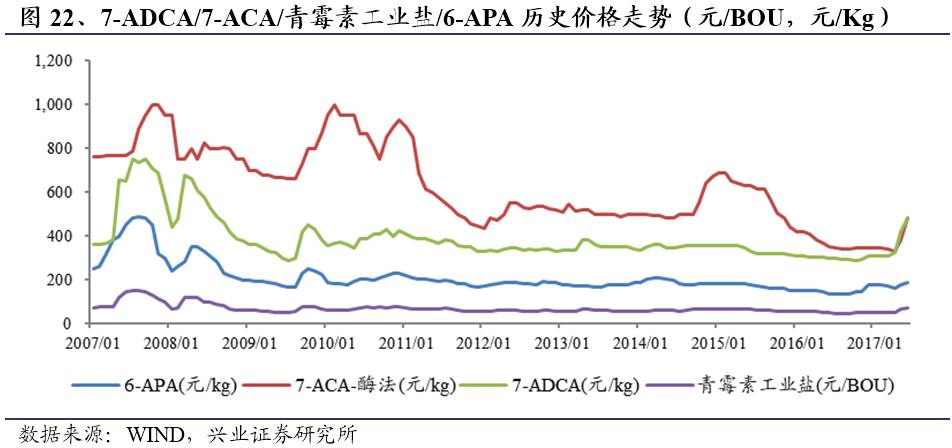

抗生素产品价格恢复性增长显著:6月4-AA价格保持稳定,6-APA、7-ACA、7-ADCA、青霉素工业盐、阿莫西林、硫氰酸红霉素均价均有上涨,尤其7-ACA,环比涨幅较大,达到26.32%。7月份正值抗生素需求淡季,抗生素厂家进入例行的停产检修期,抗生素中间体价格平稳。抗生素产品未来有望持续出现分化波动的行情,但仍需密切关注临床的政策导向以及不同品种的供需格局变化。

激素类中间体继续小幅上涨:激素类中间体中,17年6月皂素、双烯价格分别为64万元/吨、105万元/吨,环比上升6.84%、3.96%。激素类中间体价格受到环保因素及下游工艺路线改变的双重影响,未来还需继续关注环保政策执行情况和企业新工艺路线情况,预计短期将维持回暖势头。

后市价格判断:维生素品种未来大概率仍将延续分化行情,受供需关系和环保因素持续影响,预计VC与VK3价格仍有大概率延续自16年年末的增长势头,价格波动上行;泛酸钙与VD3短期内价格受环保因素影响出现大幅增长,后续仍需关注政策走向与产能变化;抗生素原料药及中间体价格近期市场呈现恢复性增长,从中长期来看其价格仍受环保、限抗等政策的影响较大;激素类中间体方面,皂素和双烯价格有望持续上涨。原料药相对成品药受到监管程度较低,但品种间供需关系与环保等政策影响仍然是未来影响价格走势的要点。

兴业观点:我们认为2017年6-7月原料药价格总体上波动较大,尤其泛酸钙和VD3大幅提价。除环保因素外,产能受限打破稳定的供需关系,需求自然增长逐步消化产能和对“供给侧改革”的预期均是原料药板块股价的催化剂,如小宗原料药的厂家、渠道商供需结构和价格策略发生变化,则产品价格将出现大幅波动。我们推荐保持对于原料药板块持续关注,优选小品种、小市值、前期涨幅不大后续有潜在亮点的品种阶段性布局。

风险提示:原料药价格下行;环保要求加大,成本上升等。

报告正文

投资概要

维生素产品价格:

维生素E:17年6月均价39.43元/千克,环比下跌9.51%,延续回落势头。目前最新成交价为39元/kg。16年受环保因素影响,全球VE产量下降,VE价格上扬约有一年,随产能逐渐恢复,16年年末起VE价格开始回落,17年7月价格仍在低位运行。

维生素C:17年6月均价70元/千克,环比保持稳定,目前价格为70元/千克。维生素C近期价格走势平稳。

维生素B2:17年6月均价157.74元/千克,较上月环比下跌3.5%,目前价格182.5元/千克,小幅反弹。16年里VB2价格呈现小幅下跌状态,预计未来将以稳中波动为主,不排除受产能与价格策略的影响反弹的可能性。

泛酸钙:17年6月均价222.86元/千克,环比上涨0.43%,7月价格持续走高,目前价格为500元/千克。由于环保因素,山东新发、山东华辰停产整改导致泛酸钙货源紧张,预期已久的兄弟科技5000吨项目仍在调试,市场供应紧张,泛酸钙价格持续上涨。自6月底起,泛酸钙价格由230元左右迅速上涨至目前的500元/kg。

维生素A:17年6月均价147.5元/千克,环比下跌14.93%,目前价格为147.5元/千克。16年8月起VA市场价格呈现明显下滑趋势,截至2017年6月底已止跌反弹,目前市场价格仍处于上涨趋势。

维生素B1:17年6月均价380元/千克,环比持平,目前价格为380元/千克。2015年以来,维生素B1受环保影响,上游原料供应紧张;市场格局也较为稳定,产能没有扩张,因此价格有望稳定高位。

维生素K3:17年6月均价131.43元/千克,环比下降0.72%,目前价格140元/千克。6月维生素K3价格呈现小幅下跌,7月受环保因素影响,价格提升。

维生素D3:17年5月份均价68.67元/千克,环比下跌0.48%,目前市场报价达到325元/千克,产品价格已出现急速反弹,短时间价格涨了6-7倍。由于环保压力,6月初厂家就开始停止VD3报价,价格上涨有可能来自于经销商报价,而厂家并没有恢复报价。

抗生素产品价格:

青霉素工业盐:17年6月均价72.5元/BOU,环比上涨11.54%,目前报价72.5元/BOU。厂家例行停产检修已经开始。

6-APA:17年6月均价185元/千克,环比上涨5.71%,目前报价185元/千克。联邦制药技术不断提高,产能不断扩大,成本优势突显,长期来看预计6-APA价格变化不大。

7-ACA:17年6月均价480元/千克,环比上涨26.32%,目前报价480元/千克。7-ACA报价涨势较快高,但实际成交价格较低。

7-ADCA:17年6月均价480元/千克,环比上涨14.29%,目前价格480元/千克,实际报价在370元/kg左右。受青霉素工业盐涨价影响,产品报价也在上涨。

阿莫西林:17年6月均价172.5元/千克,环比上涨6.15%,目前价格172.5元/千克。价格经过上月的小幅回落后开始上涨。

4-AA:17年6月均价890元/千克,环比持平。目前价格890元/千克。目前趋于稳定,预计后续价格将保持平稳。

硫氰酸红霉素:17年6月均价340元/千克,环比上涨3.03%。16年开始报价区间在290-340元/千克范围内波动,预计后续将持续小幅波动。

激素类产品价格:

皂素:17年6月均价64万元/吨。环比上涨6.84%。受环保影响,皂素价格坚挺。

双烯:17年6月均价105万元/吨。环比上涨3.96%。双烯市场货源紧张,价坚。

特殊原料药产品价格:

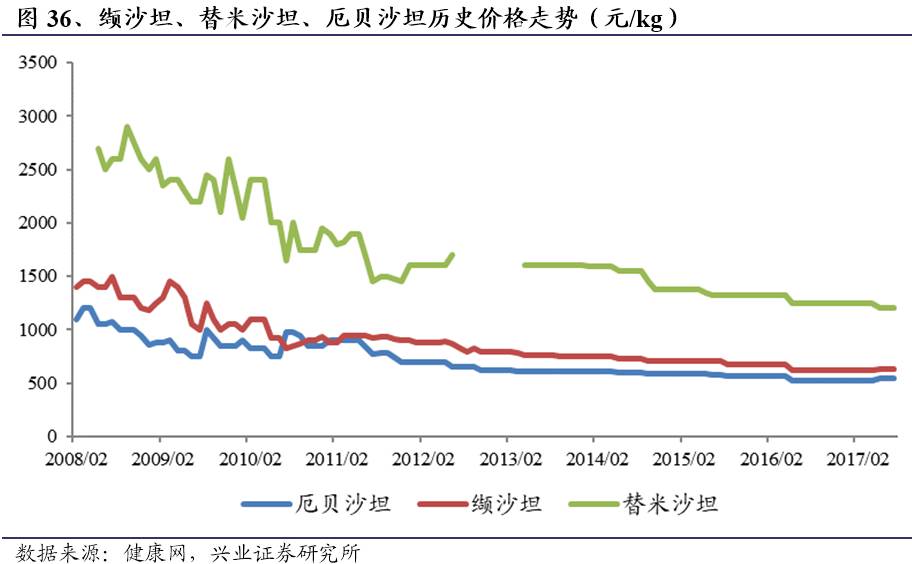

沙坦类:2017月6月均价显示:缬沙坦635元/千克,环比持平;替米沙坦1200元/千克,环比持平;厄贝沙坦540元/千克,环比持平。

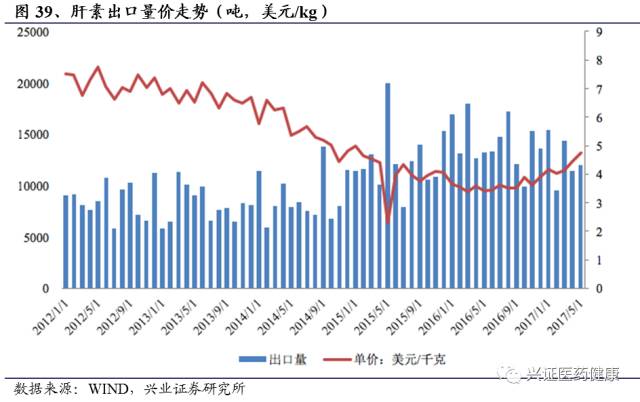

肝素:2016年全年肝素出口量为170.15吨,同比上涨13.96%。2017年5月出口量为12吨,同比下降9.42%,环比增长5.4%,出口量小幅回升;价格方面,5月份出口均价4761.32美元/千克,环比上涨6.95%。

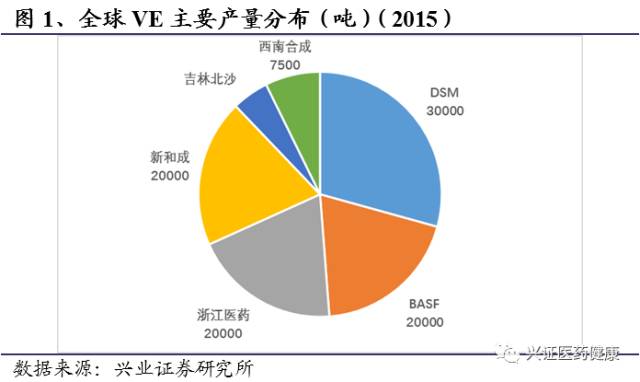

第一章:维生素 维生素E:价格继续回落 行业概况:VE的下游主要为动物饲料,约占80%的需求量,医药和食品的需求量较小。其中,饲料级的VE为50%含量的粉,而医药和食品级的为96%以上的油。全球VE市场增速较之前有所放缓,目前CAGR保持在2-5%的速度增长。相关数据标明,目前全球维生素E总产能约为10万吨。 目前国际上四大厂商控制着全球维生素E的90%左右供给,号称“四大家族”,分别为帝斯曼(DSM)、巴斯夫(BASF)、新和成、浙江医药。维生素E的生产反应步骤较多,有一定技术壁垒。维生素E的产能分布主要为:帝斯曼3万吨、巴斯夫2万吨、浙江医药2万吨、新和成2万吨、吉林北沙5千吨、西南合成7.5千吨等。值得一提的是,冠福股份有序推进维生素E项目建设,拟形成年产2万吨维生素E的产能,预计将为长期被四大寡头垄断的全球VE供应端带来新的变化。

政策面,16年8月份DSM瑞士工厂因装置和技术问题被要求整改,设置环保排放目标,下降厂区装置负荷至少30%,预计维生素E产量减少大约7500吨左右。随着欧洲环保政策趋于严格,DSM等国际维生素E生产厂商限产将成为常态。而我国发改委对于包括维生素E原料等在内的维生素类原料生产装置严格采取限制新建的措施。未来中国淘汰落后产业和过剩产业、严控环保污染问题成为国家调控主要方向。受限于环保压力,未来全球VE产能将受到一定程度地限制。

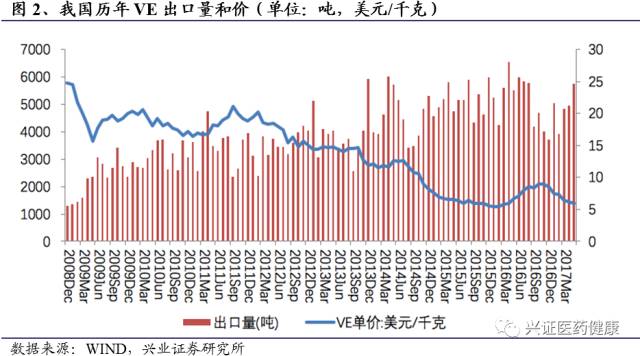

VE历史价格回顾:2003年以前,因DSM和BASF扩产,VE呈现供大于求的行业格局,而在此之后产量保持稳定。2007年开始,VE市场供需趋于平衡。2008年初,安迪苏由于成本过高宣布退出,VE市场引起了恐慌性地涨价,价格一度飙升至260元/千克。而后由于经济危机的影响,价格出现一定幅度的回落。自2009年开始,VE市场出现了“四大家族”寡头垄断的局势,价格波动的区间有所收窄。2015年VE的价格稳定在40-45元这一区间,2016年3月起价格开始回升,年末小幅回落。2017年6月均价为39.43元/千克,环比下跌9.51%,延续回落势头。

VE未来价格走势展望:VE合成需要20多步化学反应,技术壁垒非常高。目前行业呈现稳定的寡头垄断局势,短期内较难改变。2016年1-12月的海关出口数据显示,我国VE及其衍生物出口数量达到6.13万吨,同比下降0.74%,且价格自2016年2月起开始回升,2017年5月份单月出口量5761.10吨,环比增长16.1%,出口单价为5.91美元/Kg,环比下降3.62%。 目前全球VE市场由DSM、BSF、新和成和浙江医药四大寡头垄断,竞争格局相对稳定,短期行业寡头垄断格局不会有太大变化,长期来看,冠福股份维生素E项目的有序推进将为VE市场格局带来新变化,有望跻身五强之列。相关公司业绩敏感性排序:新和成>浙江医药>冠福股份。

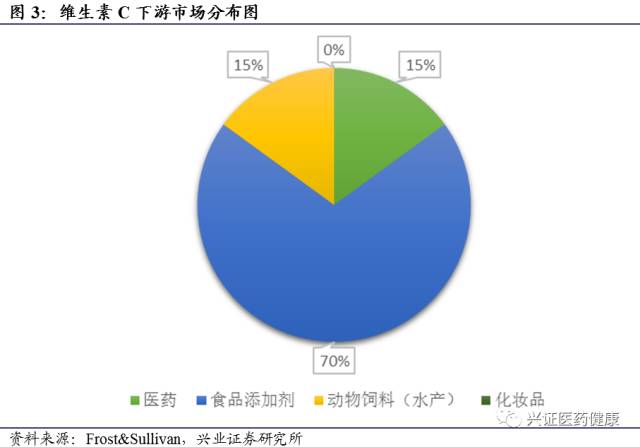

维生素C:价格维持高位 行业概况:VC主要用于医药、保健品、饲料以及食品添加剂等领域。从需求结构上来看,食品和医药保健品约占VC消费的85%(食品约占70%,医药保健品约占15%),饲料是15%,化妆品为0-1%左右。与其他维生素不一样,VC主要以人用为主,属于生活必需品,所以需求刚性,周期性不强。全球维生素C的增速保持在3-5%的水平,即便是遇上2008年的金融危机,VC的需求也几乎不受影响。单从国内市场来看,五大VC生产厂商已协议今年7、8月整体停产半个月。厂商目前已开始控制下游终端的发货,国内VC市场存在3万吨的需求缺口。厂商现阶段库存较少,处于补库存的状态。

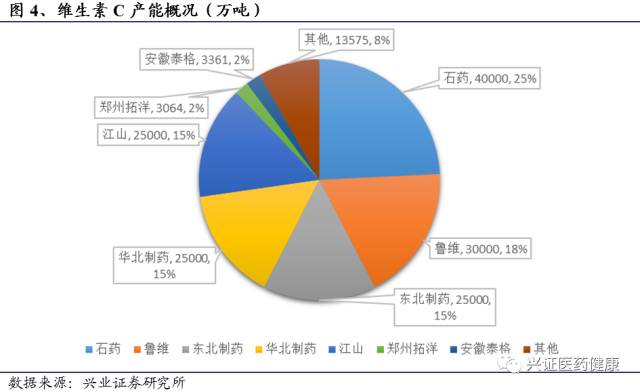

目前全球VC市场供需处于饱和状态,国内市场也处于明显供大于求的局面。目前全球VC市场需求量约为12万吨,主要供应商有6家,除DSM苏格兰厂外,其余5家均在我国。VC生产技术壁垒不高,进入门槛较低。其产能分布主要集中在国内五家企业,即东北制药2.5万吨,华北制药2.5万吨(15年因资金链问题完全停产),石药4万吨,鲁维3万吨,DSM江山2.5万吨,还有天力、拓洋、华星、启元等多家企业5万吨。安徽泰格生物公司新工厂建成的3万吨维生素C产品在2017年8月份试产,9月底正式投产。东北制药原料药搬迁二期项目将投资16亿元建设一座维生素C智能化绿色工厂,预计2019年投产,产能2.5万吨,实现维生素C及系列产品的智能制造新模式,产品达到高标准产品要求,能出口欧美国家。华北制药赵县生物发酵基地建设生物发酵基地,建设期2017-2020年,预计VC产能2万吨。我国每年VC产能约为17万吨,产能严重过剩,仅我国这5家主要生产企业的产能就已经与全球VC市场需求量持平。

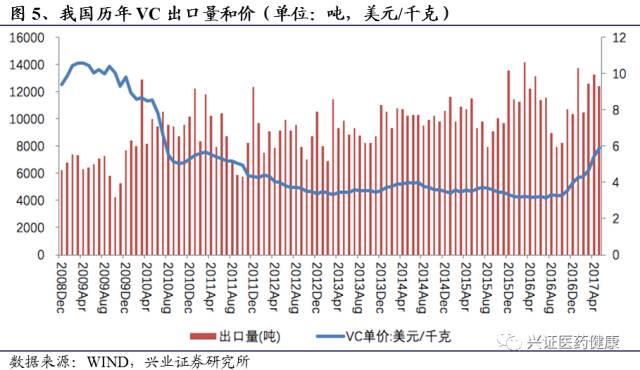

近两年,我国维生素出口量增长迅猛,与之相对的是国内生产企业VC产能受到环保政策压力增大。2016年11月份,石家庄市各县(市)区政府及循环化工园区管委会等均收到一份《石家庄市大气污染防治调度令》,要求全市所有制药行业全部停产,未经市政府批准不得复工生产。维生素C产量短期受到影响。

VC历史价格回顾:2007年,医保商会开始执行出口许可证的政策,VC价格从底部的30元/千克开始反弹。2008年在奥运会停产的因素刺激下,价格一度攀升至135元/千克,这一轮行情维持了一年多的时间。2009年以后,合规企业产能利用率较高,都有扩产的意愿;不合规的企业在地方政府的默许之下,上马VC项目。产能过剩导致2010年VC价格大幅回落,价格跌至3.3美元/千克,接近企业的生产成本,相当部分企业已经亏损。2014年2月起,国产VC的价格稳定在28元/千克,2015年8月小幅下降到26元/千克,2016年下半年石药集团等受环保影响停产导致短期内VC供给减少,VC价格迅速回升。17年6月份均价70元/千克,环比持平。

VC未来价格展望:海关出口数据显示,2016年1-12月我国VC及其衍生物出口数量达到13.11万吨,同比上升6.02%,2017年5月VC出口量12364吨,同比下跌5.83%、环比下跌6.8%,VC出口单价为5.91美元/千克,环比上涨9.18%。预计未来一段时间内维生素C价格仍有上行空间。 受环保因素影响,河北地区石药集团、华北制药停产,VC产能受限,存量日益消耗,目前石药已恢复生产,但开工水平较低,据市场消息称华北制药今年将不会复产。我们认为环保因素致使短期内VC产能难以恢复,市场库存持续减少,VC供应逐渐趋于紧张,价格仍有望保持强势上升势头。相关公司业绩敏感性排序:东北制药>华北制药。

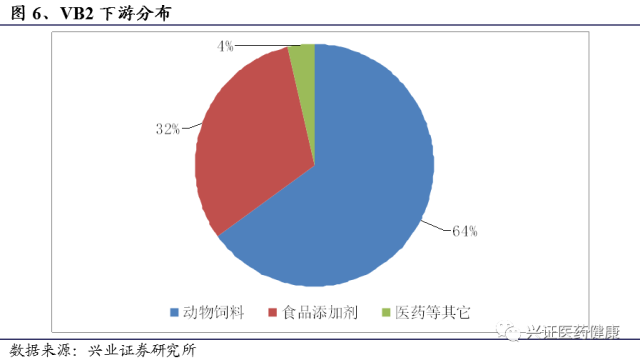

维生素B2:价格小幅下降 行业概况:VB2(核黄素)主要用于饲料和食品添加行业,其中用作饲料添加剂约占总产量的65%,饲料级的VB2含量一般为80%;食品中主要用作面粉等食品的添加剂,还有少量(<5%)用于医药。维生素B2全球总需求约为7000吨,国内B2市场年需求约2100-2200吨。玉米是生产维生素B2的主要原料,以广济药业为例,玉米成本占比约为70%。

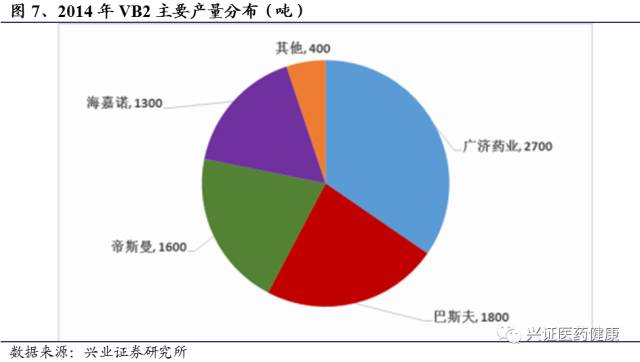

VB2全球总需求约为7000吨,每年增长率约为3-5%。由于饲料用途比例较高,所以有一定的周期性。全球主要生产企业有广济药业4800吨(武穴2300+孟州2500)、巴斯夫(BSF)1500吨、帝斯曼(DSM)2000吨。三家企业的产能已经超过全球产能的80%,已经产能过剩。上海迪赛诺也有少量产能用于出口。

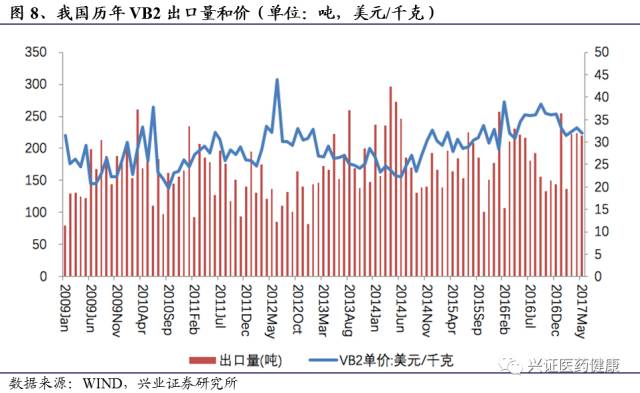

VB2历史价格回顾:2007年VB2价格因韩国BASF工厂罢工停产而暴涨,月度均价曾到达75美元/千克(短单出现过100美元/千克)。然而好景不长,随着BASF的复产,VB2价格开始下滑,目前我国VB2出口均价约为33.17美元/千克,基本维持在比较稳定的水平。2015年7月起,国产VB2价格从125元/千克的低位持续回升,2017年4月达到183.55元/千克,于5月下跌10.95%,6月下跌3.5%至157.74元/千克,7月主要厂商停止报价,价格止跌反弹至现价180元/千克。

除广济外,国内VB2生产企业主要有迪赛诺、山东恩贝、河北圣雪、宁夏启元等。但出口主要由广济和迪赛诺主导,两者的市场份额分别为75%和8%。其它企业属于睡眠产能,即在VB2价格低迷时,大多处于停产/半停产状态,市场上也只有少数企业有报价。当产品价格上涨,这些企业开始生产和报价。广济由于规模效应以及技术优势,成本约为110元/千克;而睡眠产能的成本较高,一般为140元/千克。

VB2未来价格展望:海关出口数据显示,2016年1-12月我国VB2及其衍生物出口量达到2201.53吨,同比上升7.26%。2017年5月单月出口量为219.93吨,同比下降0.96%,环比下降1.9%,5月份VB2出口单价为31.99美元/千克,环比下降3.55%。相关公司:广济药业。

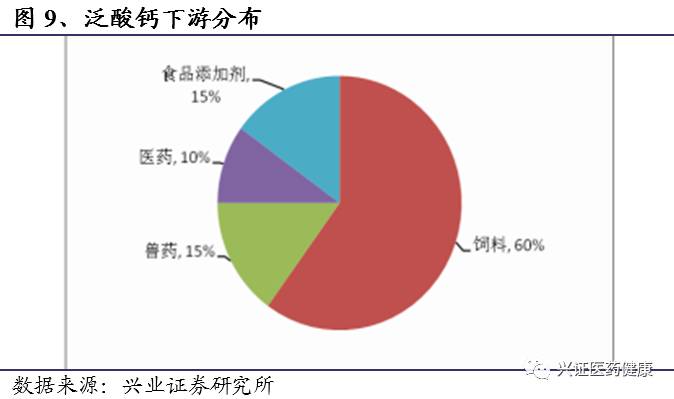

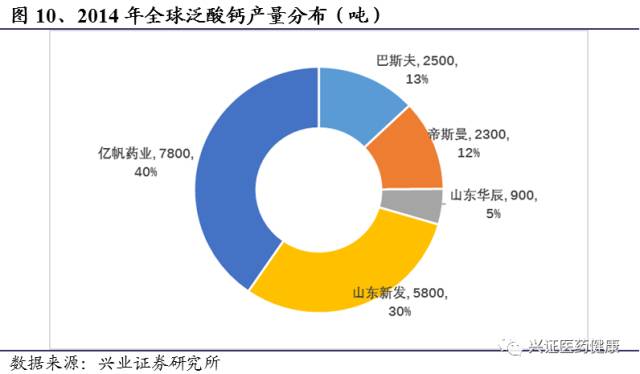

D-泛酸钙:价格出现大幅上涨 行业概况:D-泛酸钙(VB5)主要用于饲料添加剂以及医药和食品,其中60%用于饲料添加剂,15%用于兽药,10%用于医药,15%用于食品添加剂。2001-2008年间全球消费量的复合年增长率为7%,目前增长速度有所放缓。

D-泛酸钙的制备方法主要有两种:1)先化学合成DL-泛酸钙,通过拆分DL-泛酸钙而制得D-泛酸钙。2)通过化学法或生物法拆分关键中间体DL-泛解酸内酯得到D-泛解酸内酯,再由D-泛解酸内酯与β--氨基丙酸反应合成D-泛酸钙,其中生物法拆分的成本比化学法拆分的成本低15%。 国外D-泛酸钙生产公司主要有日本第一制药精细化学品公司、德国BASF公司、荷兰DSM公司等。BASF、DSM均采用化学法生产,而日本第一制药采用生物法酶拆分工艺制备中间体D-泛解酸内酯,这也是目前最先进的工艺。国内原只有鑫富药业一家有生物法酶拆分工艺,但现在山东新发也采用了这一工艺。 在产能分布上,国内亿帆药业产能最大,约为8000吨。2011年日本地震后,由于基础设施被破坏,日本第一精化暂停了泛酸钙的生产。我们认为,在该品种上,第一精化盈利情况并不理想,地震破坏了生产所需的基础设施,影响较为严重,未来有可能退出泛酸钙市场。目前全球仅亿帆药业、山东新发、山东华辰、巴斯夫、帝斯曼5家生产企业,其中亿帆药业与山东新发两家市场占有率超过70%。 政策面,此前由于环保因素山东新发泛酸钙生产线停产整改导致泛酸钙供货紧张,价格曾到达高位。兄弟科技5000吨产能的泛酸钙生产线2016年12月已获生产许可,但迟迟未开始生产。安徽泰格维生素实业有限公司拟建设6000 吨/年泛酸钙项目,投产日期约2018年10月。2017年6月起,由于山东环保严查,山东新发和山东华辰可能经历长时间整改和停产,后续8月初左右环保组将进入浙江严查,亿帆医药浙江泛酸钙厂区也可能面临一定的检修停产预期。

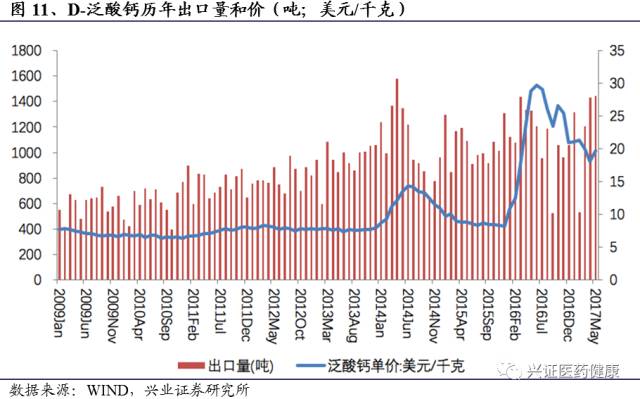

泛酸钙历史价格回顾:2005年D-泛酸钙行业处于低谷,导致生产能力小、技术落后、生产成本高的企业先后停产,产能趋于集中。2007年,鑫富药业收购狮王后对泛酸钙价格、产量进行调整,市场供求关系略为偏紧,价格也一路飙升,从6-7美元/千克上涨至2008年初的23美元/千克。然而,泛酸钙合成步骤少,工艺相对简单,新进入者壁垒不高。山东新发4,000吨产能的加入,使得行业产能过剩,价格开始急剧下滑,又回到了之前6-7美元/千克的水平。2015年底,由于环保因素新发药业泛酸钙生产线停产整改,导致泛酸钙供货紧张,泛酸钙价格快速上涨。2016年3月达到330元/千克的高点,12月价格为290元/千克,2017年6月价格回落至222.86元/千克。2017年7月,由于环保因素,山东新发、山东华辰停产整改导致泛酸钙货源紧张,而预期已久的兄弟科技5000吨项目仍在调试,市场供应紧张,泛酸钙价格持续上涨。自6月底起,泛酸钙价格由230元左右迅速上涨至目前的500元/kg。

|

泛酸钙未来价格展望:海关出口数据显示,2016年1-12月我国泛酸钙及其衍生物出口量达到13242.25吨,同比增长3.52%,D-泛酸钙2017年5月单月出口量约1446.52吨,同比上涨9.15%,环比增长1.0%,D-泛酸钙单价为19.75美元/千克,环比上涨9.45%。相关公司:亿帆医药。

维生素A:价格有所反弹

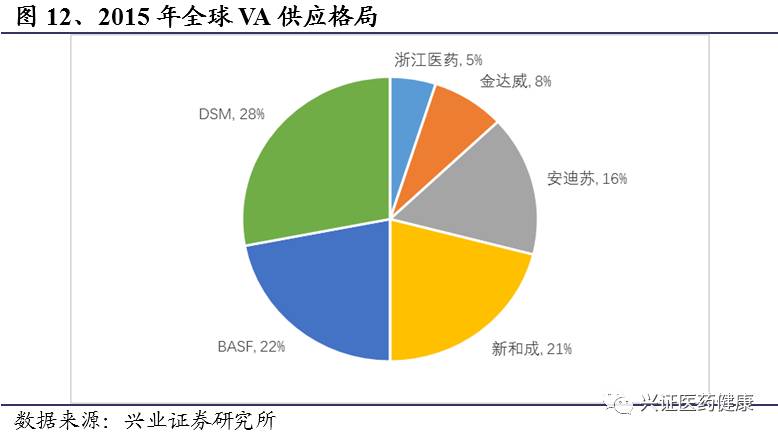

行业概况:VA下游消费主要在饲料领域,约有80%VA用于饲料预混料或饲料,其余约20%在医药和保健品领域。饲料的需求总体比较稳定,保持每年约2%左右的增长。2015年全球饲料产量9.955亿吨,照此推算,饲料级VA的需求量约为30000吨(折算成50万IU/G)。下游饲料的需求总体稳定,预计以每年2%的速度稳定增长。VA在饲料成本占比不到1%,因此下游对VA的价格变化并不敏感。

柠檬醛是VA合成的关键中间体,具备柠檬醛生产能力的企业非常有限,BASF掌握了全球60%以上的柠檬醛市场,新和成、浙江医药也有部分自主柠檬醛能力。由于柠檬醛在VA产业内的地位,这三家企业都在试图扩产柠檬醛,但BASF、浙江医药的扩产进度都低于预期,柠檬醛的全球供应依然受限。V A属于资金和技术高度密集行业,工艺复杂,投资规模较大,进入门槛比较高,全球VA生产企业数量不多,过去10年行业没有新的进入者,供给和需求基本都保持着3-3.5万吨左右的量,基本处于平衡状态。

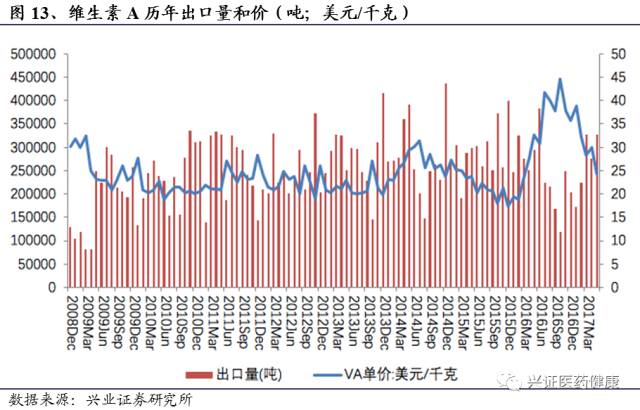

历史价格回顾:全球VA市场经过较长时间的充分竞争,已基本成熟与稳定。2003年至2007年,VA价格基本在85元/千克至140元/千克之间波动。2008年,VA的主要原料β-紫罗兰酮价格上涨,BASF、DSM、Adisseo等国际巨头相继减产甚至停产。在成本上升和供给不足的共同作用下,国际市场VA价格短时间内有较大幅度的上涨,但波动持续的时间较短,2008年全年平均价格在140元/千克。

2008年下半年起,受到全球金融危机的影响,用户和经销商采取去库存化,用户采购量下降,维生素A价格开始回落。自2009年以来,VA市场价格保持窄幅波动,基本稳定在95元/千克至130元/千克之间,2015年全年平均价格约105元/千克。2016年2月起,VA价格迅速回升,4月到8月处于320元/千克的高位,随后持续下跌至2017年6月中旬的125元左右,6月底至7月价格反弹。2017年6月均价为128.60元/千克,现价为147.5元/千克。

VA未来价格展望:海关出口数据显示,2016年1-12月我国VA出口量为2954.42吨,同比下降15.61%,2017年5月单月VA出口量327.45吨,同比增长11.56%、环比增加18.6%;5月份VA出口单价为24.37美元/千克,环比下降18.48%。

相关公司业绩敏感性排序:金达威>新和成>浙江医药。

维生素B1:价格高位稳定

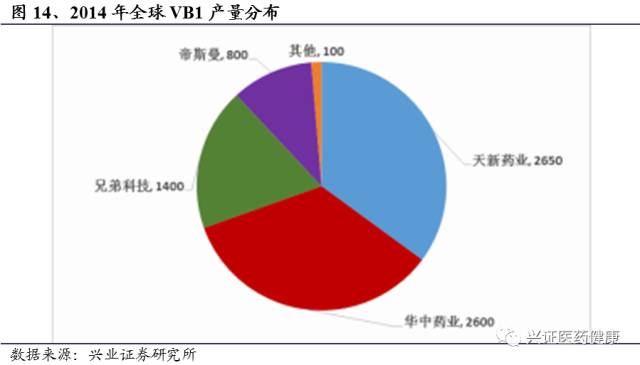

行业概况:维生素B1属于小品种维生素,目前维生素B1全球总需求量约9,000吨,其中饲料级维生素B1的全球需求量为5,000吨左右。由于行业连续多年不景气,生产企业纷纷退出VB1市场,目前国内主要生产企业为湖北华中药业有限公司、兄弟科技、江西天新药业有限公司,产能大约为1万吨。

近五年来,维生素B1市场格局稳定,以中国三家企业和帝斯曼DSM为主,产能并没有扩张,缺少新进入者参与竞争,行业集中度逐步提高,经过过去长期的市场波动,加之环保要求的提高,各厂家份额保持相对平衡,市场份额和市场地位基本形成共识,竞争程度低。

VB1历史价格回顾:VB1全球市场需求9000吨,而产能约为1万吨,供给大于需求。2008年金融危机后,产品价格持续下滑,至2010年,价格到达谷底,东北制药、天津中津等多数企业停产。2011年6月,由于受到洪水影响,华中药业和江西天新生产受限,VB1又开始快速提价。随着两大企业生产的恢复,目前VB1价格已大幅回落,维持在洪水前水平。2015年6月起,受环保因素影响,厂家减量生产,VB1价格开始回升。2015年11月至2016年1月,由于某维生素B1厂家发发生安全事故,维生素B1三大厂家停止报价。2016年10月起,维生素B1的化工原料由于环保原因限产,产量下降,造成供货紧张且成本上涨,2016年11月天新药业上调维生素B1价格,2017年3月华中药业上调维生素B1价格。

维生素B1:2017年6月份均价380元/千克,与上月持平,目前最新成交价格为380元/千克。2015年以来,维生素B1受环保影响,上游原料供应紧张,厂家减量生产,价格迅速提升,2017年3月起VB1价格维持在380元/千克,基本稳定,预计厂家未来仍有进一步提价意愿。相关公司:兄弟科技。

维生素K3:价格小幅波动

行业概况:VK3也属于小品种维生素,其中60%以上用作饲料添加剂,因此受饲料业和畜牧养殖业的影响较大。饲料级维生素K3的全球需求量为5,500吨,预计未来5年小品种维生素VK3的需求量将以每年4~6%的速度增长。

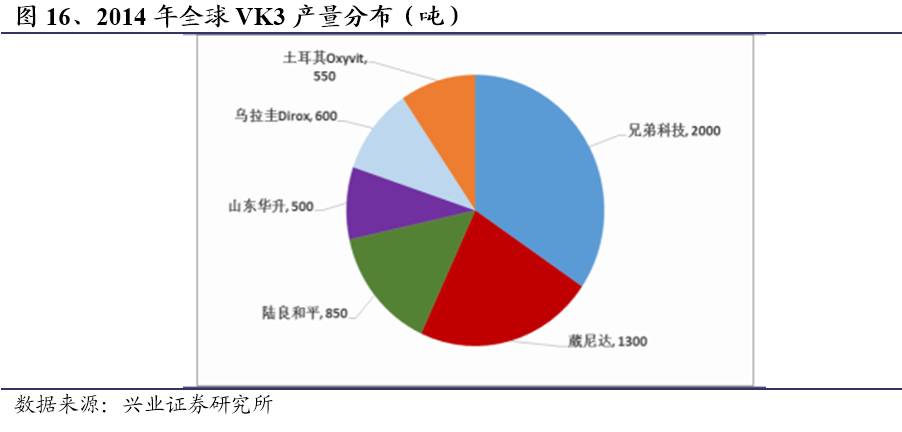

目前,维生素K3的主要生产厂家有兄弟科技股份有限公司、云南省陆良和平科技有限公司、乌拉圭Dirox公司、土耳其Oxyvit公司。其中浙江兄弟科技是行业的龙头,2010年以2000吨的产量占据37.9%的市场份额。公司上市融资后,将VK3的产能扩展到3000吨/年。

由于南非嘉能可等大型矿企及贸易商控制出货量,导致铬矿港口报价持续上涨,且国内进口量持续下降。受铬矿货源紧缺且价格上涨影响,维生素K3重要原料重铬酸钠供给偏紧且价格亦有所上涨。

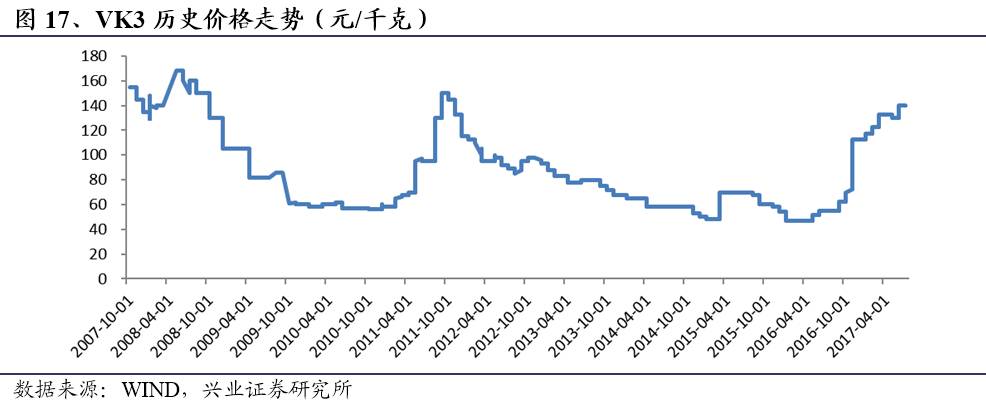

VK3历史价格回顾:VK3的生产需要用到重金属铬(红矾钠),环境污染较为严重。2008年以后,产品价格持续在低位,约为60元/千克,多数小企业停产。兄弟科技VK3与铬鞣剂联产,减少了排污,降低了成本,拥有较大的技术优势。

自2011年以来,VK3的原材料红矾钠(约占30%的成本比例)价格大幅上涨,由1.2万元/吨上涨至1.8万/吨,涨价幅度高达50%。在成本推动下,VK3也跟着涨价,2012年以来价格已经有所回落。

维生素K3:受环保因素影响,VK3市场供应吃紧,2017年6月份均价131.43元/千克,环比下降0.72%,目前价格140元/千克,价格小幅下滑后反弹。相关公司:兄弟科技、振华股份。

维生素D3:价格大幅回升

行业概况:VD3属于小品种维生素,其中70%以上用作饲料添加剂,因此受饲料业和畜牧养殖业的影响较大。饲料级维生素D3的全球需求量为7,500吨,预计未来小品种维生素VD3的需求量将以每年4~6%的速度增长。VD3在饲料成本中仅占千分之一,下游敏感度低。

VD3的生产工艺包括溴化/脱溴化氢法和氧化还原法,两个合成路线的共同核心原料同为NF级胆固醇。NF级胆固醇指纯度为95%以上的胆固醇,2007年以前,全球NF级胆固醇的生产主要被印度迪氏曼、日本精化及新加坡凯恩所垄断,后浙江花园生物高科采用分子蒸馏法打破相关技术垄断,目前主流厂家大多采用羊毛脂为起始原料的技术路线。

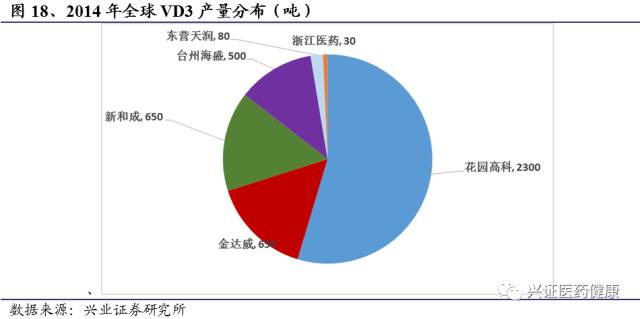

目前,维生素D3的主要生产厂家有花园高科、帝斯曼DSM、金达威、海盛化工、新和成、浙江医药、Fermenta等,技术壁垒较高,价格弹性大。目前全球VD3产能约10000吨,其中浙江花园高科是行业的龙头,产能达到5000吨,以3000余吨的年产量占据全球约45%的市场份额,近两年已打造从羊毛脂到NF级胆固醇再到多品种VD3的上下游产业链,气胆固醇产能扩建至200t,切入25-羟基维生素D3高端市场,2015年底帝斯曼DSM与花园生物签署了为期10年的胆固醇《采购协议》,其主导低位更加突出。

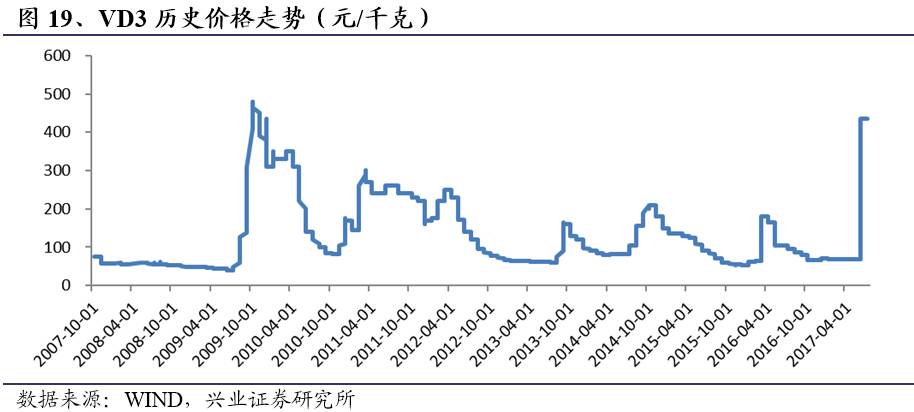

VD3历史价格回顾:经过2009年-2010年的价格快速上涨后,有不少行业新进入者进入维生素D3领域,其主要产品为饲料级VD3。2011年初至2015年四季度VD3产品价格整体呈下降趋势,触发了行业的自我调整,2015年维生素D3行业处于波谷。2016年环保标准要求严格,加之G20峰会对江浙原料药企业的环保制约,VD3看涨气氛浓厚。随着欧洲市场率先反弹,国内外VD3市场价格重心逐步上移。

尽管VD3属于小品种维生素,但由于上游羊毛脂价格的供给及价格波动,维生素D3历史上在2009年8月-2010年10月,2010年12月-2012年8月,2013年8月-2013年12月经历了三次大幅的价格波动,在2009年6月份最低价格为40元/kg,在2009年10月份最高价格达到了480元/kg,涨幅高达1100%,波动十分剧烈。回顾过去几次上涨,2009年主要是由于厂家联合控制原材料供给,2011年为花园高科借金达威维生素A/D3产品检测出抗生素杂质之机,再次通过控制原料供给进行提价,2013年的上涨则主要是由于产品价格已经跌至成本线附近,行业集体提价确保利润,但由于供给格局已经较此前有所变化,产能整体过剩,再加上并没有原材料供应紧张或价格大幅上涨的刺激,因此提价幅度较前两次上涨明显收窄,2016年由于环保议题产能受限,VD3价格再次整体上浮。维生素D3主要厂家集中在浙江,花园生物,新和成、海盛制药等。中央环保督查组于2017年7月份进入浙江,受此消息剌激影响,维生素D3厂家停止报价。

维生素D3:2017年6月份均价167.8元/千克,环比上涨144.36%。5月产品价格已接近历史低位,6月初厂家停止报价,价格于6月底出现大幅反弹回升,目前截止7月底,VD3报价已经达到435元/千克。相关公司业绩敏感性排序:花园生物>金达威>新和成。

第二章:抗生素

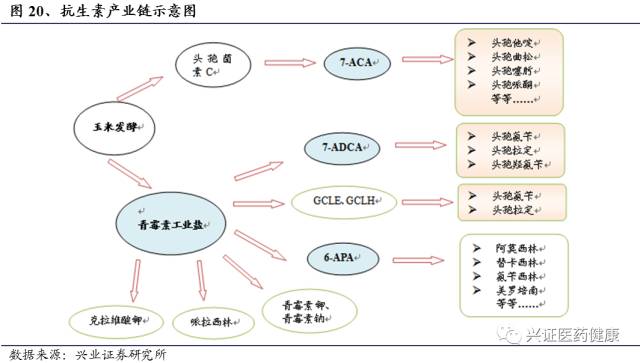

抗生素产业链示意图

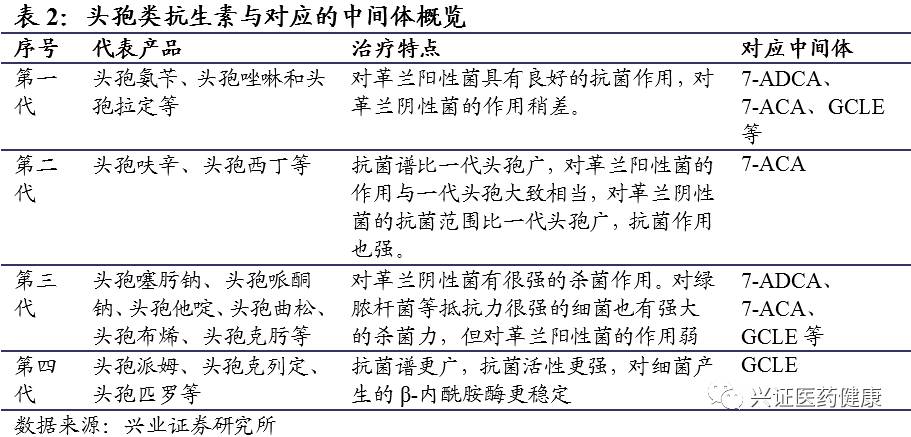

抗生素的原料药和中间体主要有青霉素工业盐、7-ACA、6-APA,7-ADCA等。其中,7-ACA是绝大部分头孢类共同的中间体;6-APA是绝大部分青霉素衍生物(西林类)共同的中间体。

青霉素工业盐:产品价格持续上扬

行业概况:青霉素工业盐是所有青霉素类抗生素(西林类)和部分头孢类抗生素共用的原料(详见上图),在抗生素产业中扮演着及其重要的桥梁作用。青霉素工业盐下游产品中,约50%被用作6-APA的原料,近30%用于出口,主要的出口国为印度。大部分的青霉素工业盐生产厂家都拥有下游产业链。全球需求约6-7万吨,而我国产能超过10万吨,产能远远过剩,行业盈利情况不佳。

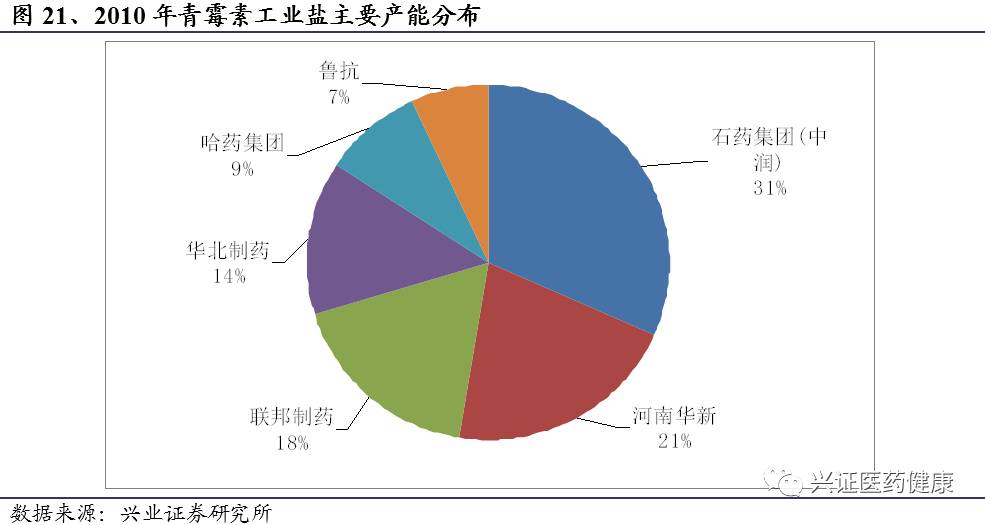

2003年之前,青霉素工业盐90%以上的产量由华药、哈药、石药和鲁抗4家企业垄断。但多次价格战以及印度的反倾销事件后,我国青霉素工业盐生产格局发生变化。2005年石药、联邦制药以及华星的生产线相继投产或扩产,促使河南华星、石药、华药、哈药和联邦制药成为行业“五大家族”。

目前,我国青霉素工业盐行业集中度较高,CR5约为80%,“五大家族”生产的青霉素工业盐不仅满足自身的需求,还是我国青霉素工业盐的出口大户。其中石药集团产能为18000吨,居于行业的首位。

青霉素工业盐历史价格回顾:自上世纪80年代,青霉素工业盐由于产能过剩爆发了七次大规模的价格战,每次价格战后,行业都会重新洗牌。2008年金融危机后,青霉素工业盐的价格开始下滑,一度跌破60元/BOU至56元/BOU。2011年以来随着限抗令的实施,青霉素价格又有小幅回调的趋势。

青霉素工业盐未来价格展望:在2012年,我国青霉素工业盐出口量为6207吨,同比去年增长23%,出口额为7492万美元,同比增长6.6%,出口额为7492万美元,同比增长6.6%,出口均价为12.07美元/公斤,同比下降13.1%。尽管出口量比2011年增长不少,但与前两年相比并没有实质性增长。我们认为,造成这种局面的直接原因是青霉素产业链的供应关系结构发生了改变,青霉素下游产业竞争越来越集中在有上、下游产品链完善的大型企业中。

2014年底,受到环保压力等影响,主要厂商提高产品价格;后续随着药企逐步恢复青霉素工业盐正常生产,价格随之回落。青霉素工业盐2017年6月均价72.5元/BOU,环比上涨11.54%,目前报价72.5元/BOU。

6-APA:价格稳步上涨

产品概况:6-APA是生产半合成青霉素类抗生素氨苄钠和阿莫西林的重要中间体,是重要的出口品种,出口额占整个青霉素类原料药出口额的40%以上,每年出口额超过2亿美元。

6-APA中间体一般采用生物发酵法一体化生产,生产环节投资大,污水处理量大,环保要求高,同时由于产能过剩严重,国家《产业结构调整指导目录》中也一直把6-APA列为“限制”类发展产业,行业进入壁垒渐渐提高。

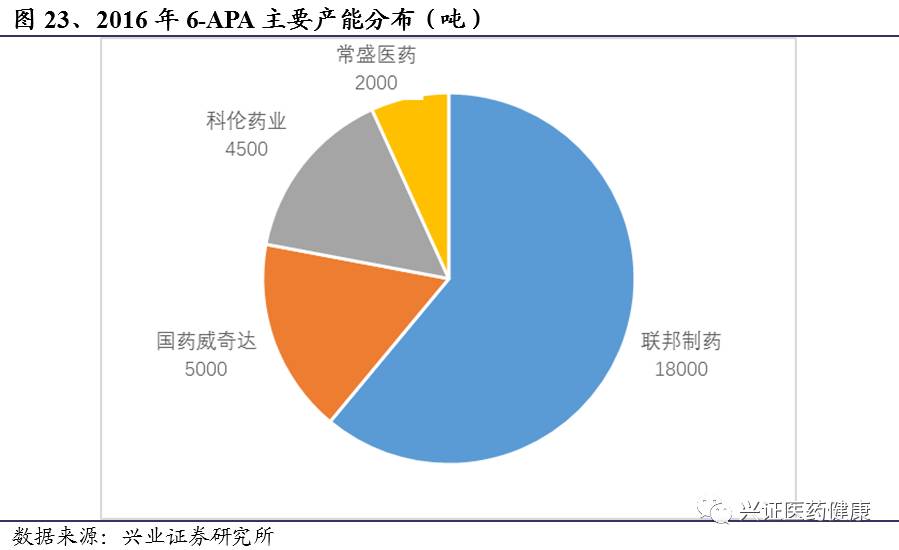

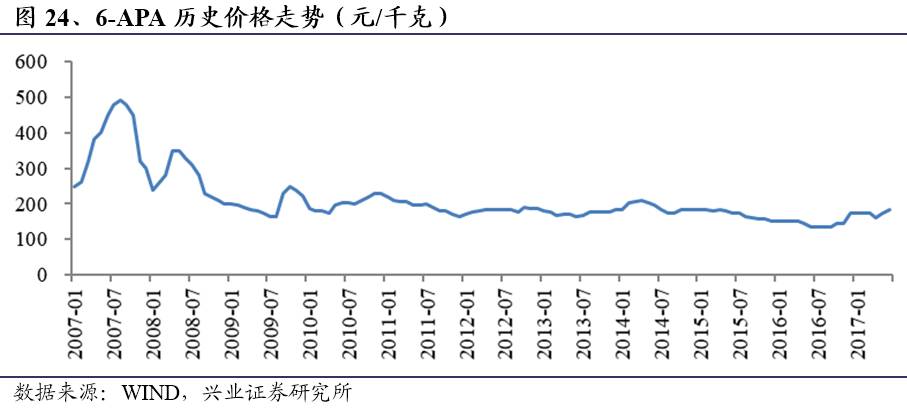

由于“限抗”造成终端下游需求连续三年萎缩,产品价格大幅下跌,全行业陷入亏损状态,以及国家对污水排放标准提高淘汰落后产能,环保不达标的企业纷纷退出市场,曾经的行业龙头如石药,哈药和山东鲁抗陆续退出了6-APA的生产。目前市场上能够稳定生产供货的厂商主要有联邦(18000吨/年)、威奇达(5000吨/年)、科伦药业(4500吨/年)、常盛医药(2000吨/年),其它厂商因各种原因不能稳定生产供货(中化帝斯曼虽曾复产过,但由于生产线设计缺陷,不能稳定生产)。

6-APA历史价格回顾:

6-APA未来价格展望:

2016年1-12月,我国6-APA出口量为11326.85吨,同比下降1.81%,出口额为22986.56万美元,同比下跌18.54%,出口均价为20.34美元/公斤,同比下降19.514%。2017年6月6-APA均价185元/千克,环比上涨5.71%,目前报价185元/千克。相关公司绩敏感性排序:联邦制药>现代制药>科伦药业

7-ACA:价格环比上升

产品概况:7-ACA是头孢菌素关键性中间体,已成为当今国际抗生素市场的主角。若按销售额计,以头孢菌素和青霉素为主的β-内酰胺类抗生素约占世界抗生素市场的70%。近10年来,头孢菌素抗生素发展十分迅速,新品种曾层出不穷,如头孢孟多、头孢呋新钠等,目前临床常用的头孢品种超过30个。

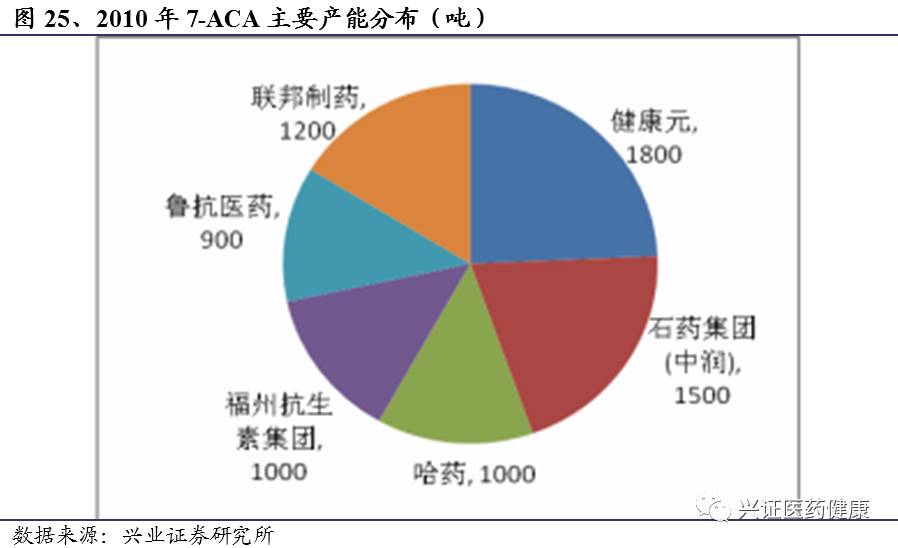

头孢菌素品种几均为半合成产品,即利用发酵头孢菌素C的裂解物7-ACA加化学侧链缩合而成,故7-ACA是合成头孢菌素的关键性中间体。2010年,全球7-ACA的需求量为4000多吨,而我国国内的产能接近8000吨,行业产能过剩较为严重。其主要的生产企业有健康元、石药集团、联邦制药等。其中健康元产能约1800吨,是市场的龙头。

7-ACA历史价格回顾:2001年时,国内80%的7-ACA是依赖进口,到2003年已有80%实现自供,其中15%出口国外。2004年下半年,国内爆发7-ACA价格大战,国外药企开始退出市场。2005年时,7-ACA产能已超过实际需求。2009年,受益于下游头孢类药物增长拉动7-ACA的需求。产品开始变得紧俏,价格也一路攀升,一度超过1000元/千克。2011年,受抗生素药品降价以及国家出台的抗生素分级管理办法的影响,价格快速下滑,2012年达到低位425元/千克,2014年受到部分厂商停产影响,7-ACA价格一度走高,随着厂家恢复生产,价格逐步回落,现在仍处于历史较低水平。

7-ACA未来价格展望:2017年6月7-ACA均价480元/千克,环比上涨26.32%,目前报价480元/千克。长期来看,我们认为抗生素行业虽然供给过剩、但环保等因素等对原有产能影响较大,预计短期7-ACA价格将维持目前低位震荡行情,若环保政策趋紧不排除后续价格提升。相关公司:健康元、科伦药业。

7-ADCA:价格继续上升

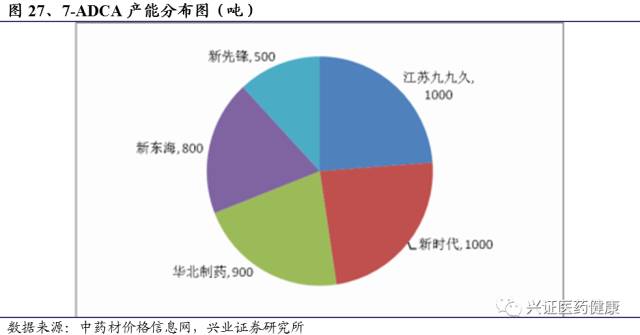

行业概况:7-ADCA是一种重要的头孢类抗生素中间体,是传统的合成头孢菌素三大母核之一,是头孢类系列产品头孢氨苄、头孢拉啶、头孢羟氨苄等抗生素的中间体。目前我国7-ADCA主要的生产企业为九九久、新时代等。

7-ADCA历史价格回顾:长期以来,7-ADCA主要原材料青霉素工业盐价格波动较大,使7-ADCA产品成本保持同步变化。2008年下半年至2009年上半年,受国际金融危机及国内宏观经济下行影响,7-ADCA市场需求增速下滑,行业利润水平同比下降,2009年下半年以来,随着宏观经济景气度持续上行,7-ADCA市场需求出现回升,行业利润水平又有所回升。但由于企业盲目扩充产能,价格仍然维持在低位徘徊。

7-ADCA未来价格展望:17年6月均价480元/千克,环比上涨14.29%,目前报价480元/千克。在市场与产能和环保政策的博弈之下,后续价格有望继续提升。相关公司:华北制药。

4-AA:价格环比持平

行业概况:4-AA是培南类药物共同的中间体,其下游培南类药物是迄今开发的抗菌药物中抗菌谱最广、抗菌作用最强的一类抗生素,被称为抗生素的最后一道防线,使抗感染药物中非常重要的新生力量。

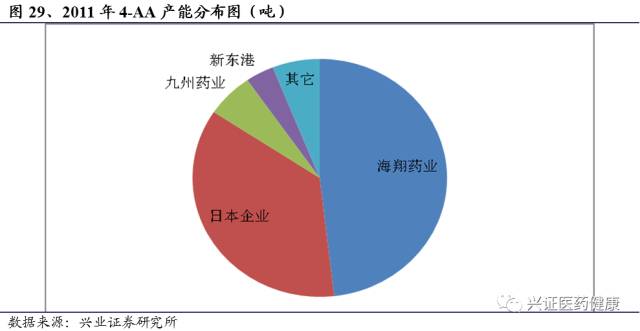

4-AA的合成难度非常大,一度被日本企业垄断经营。海翔药业解决了核心问题:将臭氧技术大规模产业化,在技术上拥有竞争力成为行业的后起之秀。目前,国内4-AA的生产企业除了海翔,主要有九州药业和新东港,三家企业占据国内90%以上的市场份额,海翔仍是行业的领导者。

4-AA历史价格回顾:2008年以前,日本企业拥有生产4-AA的技术,国内主要是进口产品,当时价格高于2500元/千克。随着海翔等国产企业在技术上取得进展进入该行业后,价格渐进性下降,目前以海翔为代表的企业不仅赢得了国内市场,在国际市场上也拥有话语权,4-AA的生产正在向国内转移。

4-AA未来价格展望:17年6月均价890元/千克,环比持平。目前报价890元/千克,预计后期价格较稳定。随着工艺的成熟和改进,特色原料药价格是渐进性向下的趋势,经过三年时间的调整,我们认为后续4-AA继续下跌的空间不大。相关公司:海翔药业。

硫氰酸红霉素:价格小幅上涨

行业概况:硫氰酸红霉素作为生产大环内酯类原料药的中间体,具有不可替代的作用,主要用于合成红霉素、琥乙红霉素、阿奇霉素、罗红霉素、克拉霉素等红霉素的衍生物,另外还被用作兽用抗生素。硫氰酸红霉素从90年以来大部分用于出口,在主要的出口国家中,印度市场占比70%。近5年来,随着国内需求旺盛一部分用于内销。硫氰酸红霉素这种人兽双用,内外并重的销售格局使得其销量快速增长,出口量、内销量08-10年都保持20%的增长幅度。

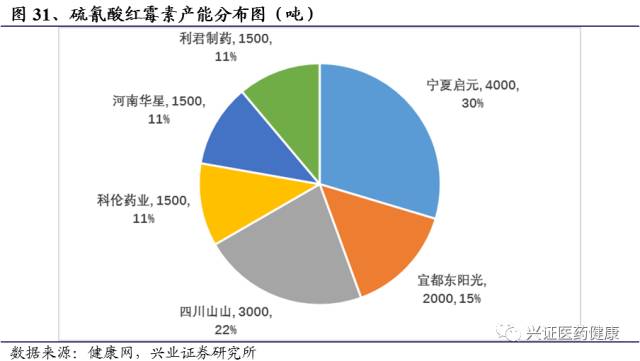

与其他原料药不同,硫氰酸红霉素为纯发酵产品,无法人工合成,且其发酵废液中含剧毒的硫氰酸类物质,处理成本较高,新进入企业需面临较高的准入门槛。国内生产的硫氰酸红霉素中,约60%用于出口,出口方式以饲料添加剂为主。在出口国家中,印度占比约70%,份额最高,巴西饲养业增长迅速,未来有望成为第二大出口国。目前,我国硫氰酸红霉素的产能已超过1万吨,年产量已达5000余吨。主要生产企业为:宁夏启元(4000吨)、宜都东阳光(2000吨)、四川山山(3000吨)、科伦药业(1500吨)、河南华星(1500吨)、利君制药(1500吨),其中宁夏启元作为行业龙头,出口额占比最高,为50%,宜都东阳光和河南华星次之。

硫氰酸红霉素未来价格展望:2017年6月均价340元/千克,环比上涨3.03%,目前报价340元/千克。去年初宁夏启元药业被银川市环保局责令整顿,价格随之上涨;虽然下游红霉素产品需求低迷,但新增产能并未大量进入市场,预计后续价格持续波动。相关公司:科伦药业、现代制药。

第三章:激素类产品

甾体药物是医药产业三大品种(抗生素、激素、维生素)之一,市场容量巨大(全球在6000亿元,国内在600亿元)。

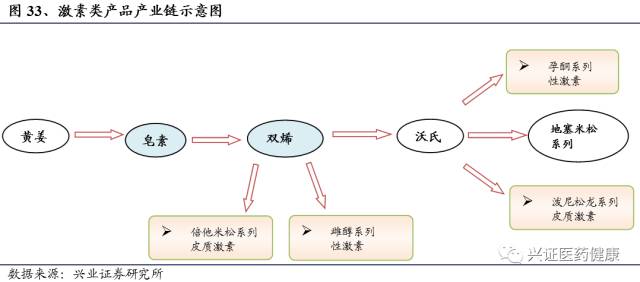

目前,国内甾体药物生产的工艺路线主要有两种:一种是以黄姜等薯蓣科植物为起始原料,通过提取薯蓣皂素进行化学合成的方式,制取双烯等甾体药物核心原料(即“黄姜-皂素-双烯类-甾体药物原料药及制剂”的传统工艺路线),并进一步生产成甾体药物;另一种是以玉米、 大豆等谷物或木浆为原料,从中提取植物甾醇,并通过微生物转化的方式,制取雄烯二酮、9-羟基雄烯二酮、雄二烯二酮等甾体药物核心原料(即“谷物-植物甾醇-雄烯二酮类-甾体药物原料药及制剂”的生物技术路线),并进一步生产成甾体药物。(仙琚制药和天药股份)

当前国内甾体药物及其原料行业概况:(1)出口以中低端产品为主,提升空间较大,其中,氢化可的松、地塞米松作为我国激素类原料药出口的大宗品种,其出口金额占国内激素类原料药出口总金额的比例约为 30%。(2)甾体药物行业集中度不断提高。其中,天津天药药业股份有限公司、浙江仙琚制药股份有限公司、浙江仙居君业药业有限公司、天津市津津药业有限公司、江苏佳尔科药业集团有限公司等作为甾体药物行业内的领军企业,已占据了大部分的市场份额。(3)随着经济的发展,我国对环境保护的重视程度不断提高,采用传统生产工艺路线的行业内企业由于污染问题逐步被淘汰,新进入者难以通过传统生产工艺进入本行业,对其参与市场竞争形成一定的壁垒。

双烯:价格上行,有望持续回升

产品概况:双烯是甾体药物工业最核心的原料,国内需求量在2000吨以上,市值20亿元以上。作为甾体激素类重要的中间体,是合成皮质激素、性激素等众多产品的桥梁。双烯价格的波动直接影响到仙琚制药和天药股份的毛利率和盈利水平。

双烯历史价格回顾:2002年双烯价格高,主要的原因是我国甾体药物行业在二十世纪八、九十年代得到了快速发展,而此前的植物药源以野生黄姜为主。野生黄姜被大量采挖后,资源越来越少,黄姜收购价格迅速上升。而后黄姜的人工种植技术研究成功,黄姜的人工种植逐渐推广,供应增加后原料价格开始回落。近年来,双烯价格一路走高,倒逼国内企业转向开发雄烯二酮(4-AD)中间体及其他皂素半合成原料。

2006年双烯价格出现最低点,原因有:1)黄姜供应过剩;2)2006年我国医药行业全行业不景气,需求减少。从2006年下半年开始,双烯价格呈现恢复性上涨趋势。自2013年10月激素中间体皂素,双烯价格从高位开始下跌;生物发酵雄烯二酮受新工艺突破,新厂家上马投产增加、此产品推广加大影响,是造成皂素、双烯产品价降的原因。

双烯未来价格展望:2017年6月均价105万元/吨,环比上涨3.96%,目前报价105万元/吨。我们认为,2015年以来双烯、皂素价格持续走低,主要是由于甾醇路线技术逐渐成熟,产品需求出现下降,2016年以来呈恢复性增长态势,预计后续价格仍将保持低位反弹势头,但仍需密切关注环保的执行力度。相关公司:仙琚制药、天药股份。

第四章:特色原料药产品

沙坦类:价格环比持平

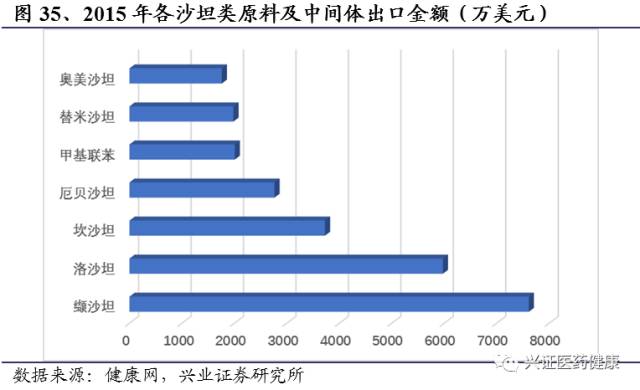

行业概况:沙坦类药,即血管紧张素Ⅱ受体拮抗剂(ARBS),是目前高血压治疗领域的主流产品,是全球市场上最大一类抗高血压药物,总销售额在250亿美元以上。根据IMS数据,全球沙坦产品,大多都达到了数十多亿美元的重磅级别,其中一直居于首位的缬沙坦曾经达到90多亿美金的销售额;奥美沙坦目前销售额在48亿美元,位于第二位。

沙坦类原料药主要用来制备沙坦类抗高血压药物,主要品种有氯沙坦、缬沙坦、厄贝沙坦、坎地沙坦、替米沙坦、奥美沙坦以及主要中间体沙坦联苯等,前三种销售量最多。中国沙坦类原料规模较大的品种主要有:洛沙坦、缬沙坦、厄贝沙坦,另外是沙坦类母核中间体:2-氰基-4-甲基联苯。

全国生产缬沙坦、厄贝沙坦等沙坦类原料药企业分别有9家、9家。其中只有浙江华海、浙江天宇(10年获得)拿到欧美从事COS认证,其余企业主要面对国内以及亚非拉市场,而沙坦类药物销售额中70-80%在欧美发生,另外未来几年专利到期的仿制药主要在欧美销售,所以拿到欧美认证的企业将决定原料药市场格局。现在华海药业沙坦类产能,依次为:氯沙坦钾150吨、缬沙坦420吨、厄贝沙坦220吨。浙江天宇出口的产能还比较少。沙坦原研企业原料药产能依次为缬沙坦1000吨、厄贝沙坦200吨。

沙坦历史价格回顾:主要沙坦类价格近四年来价格逐级降低,缬沙坦的平均出口价格从08年1356元/公斤逐年下降到11年的923元/公斤,厄贝沙坦的平均出口价格从08年的1658元/公斤逐年下降到11年828元/公斤,主要原因是全球沙坦类药物近几年需求只保持个位数的增长以及欧美宏观经济不景气。

沙坦未来价格展望:2017月6月均价显示:缬沙坦635元/千克,价格环比持平;替米沙坦1200元/千克,价格环比持平;厄贝沙坦540元/千克,价格环比持平。我们认为随着这两类沙坦仿制药的兴起,对原料药需求的增加,价格短期内大幅下跌的可能性不大,但会呈现逐步走低的趋势。相关公司:华海药业。

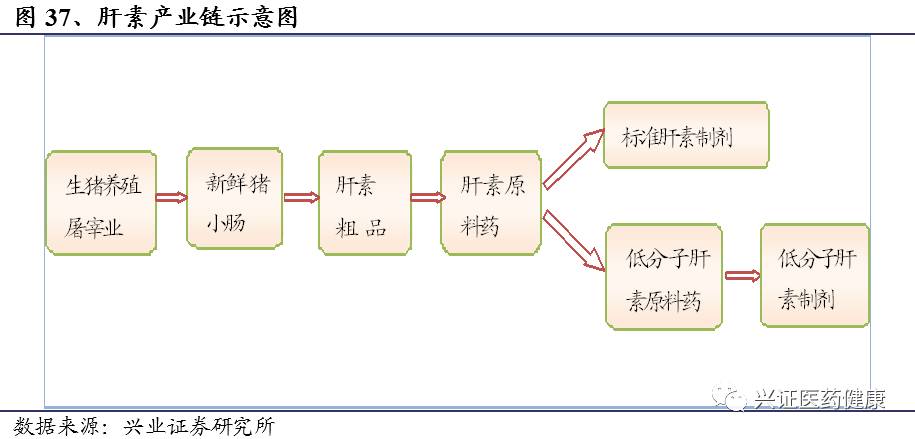

肝素:量价齐升有望持续

肝素原料药是从健康生猪的小肠粘膜中提取的肝素粗品制备而成,主要用作低分子量肝素制剂等抗血栓、抗凝药物的原料。肝素原料药以及肝素制品主要出口欧美,前5大出口市场为法国、美国、德国、奥地利和意大利,占我国肝素类产品出口金额的比例近90%。肝素原料药全球需求量约为230吨,我国厂家供应全球60%的需求,而我国的肝素原料药产能约为220吨,国内产能利用率处于偏紧状态。

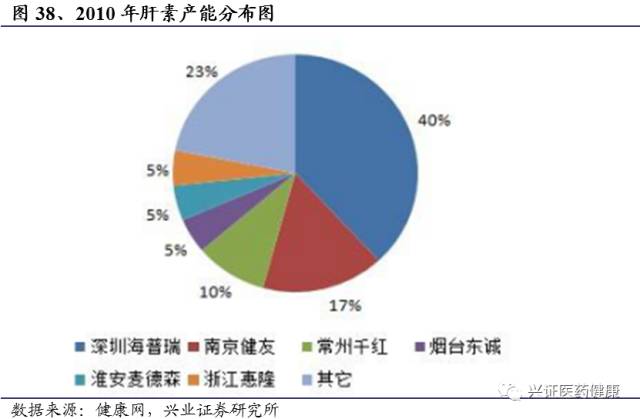

欧美发达国家是全球肝素类药物的主要消费市场,也是我国肝素原料药的主要出口市场。欧美地区的生猪小肠资源生猪小肠资源利用率和肝素原料药产量已接近极限,尤其2008年发生百特肝素钠污染事件后,国外肝素原料药产量下降,国内肝素原料药产量平均增长率提高到18%,国内产量全球占比也从08年的45%提高到近期70%,同时国内肝素钠生产厂家从原先的几百家锐减至目前的不到50家,产能利用率一直在高位,国内市场集中度提高,目前五家市场份额占比76%。目前海普瑞占有国内市场产比为40%左右,另外主要的生产厂家有南京健友、常州千红、烟台东诚、河北常山等。

肝素历史价格回顾:肝素钠粗品2007年出口价格平均1000美元/kg,在2008年百特事件后,欧盟提高肝素的生产标准,在欧美地区肝素供给下降,2008年-2010年国内肝素钠粗品出口平均价格分别为3473美元/kg、6249美元/kg和10475美元/kg。受世界经济持续低迷影响,2010年第三季度出口价格就开始下降,2012年肝素平均出口价格回落至7205美元/kg,同比下降17.52%。

未来肝素价格展望:海关出口数据显示,2016年全年肝素出口量为170.15吨,同比上涨13.96%。2017年5月出口量为12吨,同比下降9.42%,环比增长5.4%,出口大幅下降;价格方面,5月份出口均价4761.32美元/千克,环比上涨6.95%。我们认为目前全球肝素供求处于暂时的平衡,由于肝素的原料来源(质优的猪小肠)供应受限,另外,肝素原料药生产有一定技术门槛,出口需要欧美的严厉的认证,所以未来供给量增长有限,而肝素原料药的下游产品需求一直稳定增长,经过前期的价格调整目前肝素价格已趋于稳定,预计未来肝素原料药价格长期保持震荡。相关公司:常山股份、海普瑞、千红制药、东诚药业。