PVC作为固体化工品,通常价格弹性小于液体化工,上市后绝大部分时间处于5000-7000元之间运行,而自去年11月至今,PVC竟掀起两波超级上涨,最大幅度分别为1500元,1900元。与此同时PVC成交、持仓量升至纪录高位水平,反映出PVC热炒程度。

目前05合约仍处于历史最高价位,去年12月曾出现一波近千元回撤,那么以史为鉴,通过回顾上一轮涨跌的背景,原因,对比当下变化,再来探讨是否存在大幅回撤可能?

上轮爆发还是再01合约,十一长假后蓄势,11月开始爆发,逾一个月时间推涨25%。主要原因是供应端问题,由于上游生产企业集中检修,叠加十一后下游企业开工表现利好,对现货刚需采购积极。同时海外装置也是问题不断,开工不高,导致PVC处于明显供需偏紧状态。

这一点跟05合约1月中旬后爆发原因存在一致性。本轮pvc加速爆发在春节后,二者都是在长假过后市场对PVC供需状态进行了重新的评估。只不过这次存在意外因素,即美国寒潮造成199万吨产能受影响,占国外产能约6.2%,令PVC美湾溢价创历史高位,出口窗口大幅打开。这就令出口利好和供应不稳定性这两个因素在年后被大大加强了。同时出口的分流又加剧了国内供应紧张局面,进而导致PVC社库逐步显露拐点,出现时间较季节性要更早。

所以PVC本轮耗时两个月涨势同样缔造了盘面25%涨幅.就目前看,较上轮在供应方面多出的题材,一是出口大概率还要超过去年。二是未来春检题材为供应端蓄力,进入4月份之后春检就要来了。尤其是考虑到去年秋检规模不大。上游装置已经高负荷运行了两个季度了,所以我今年春检的规模存在超预期可能。三则是能耗“双控”进一步在内蒙古地区发酵,或进一步影响原料电石供需格局,存在加强成本支撑可能。所以相较于去年,本轮后续在供应端发力点更多,不过具体是否演化成真正利好,需要跟踪。

那么在两轮涨幅相差不多背景下,上一轮回落的原因是什么,本轮是否存在相同的背景,进而导致出现下跌可能?

从盘面指标观察,上轮高点面临压制是2014年纪录新高,本轮短时间再度冲高并刷新纪录,在这方面较之前压制较小。上轮转折点出现在了持仓量阶段低位,这倒是与当下存在巧合,上周PVC调整的同时持仓量同样处于阶段低点,不过本周伴随持仓量增长,是多头占据优势,而上次是空头。

而从基本面出发,上轮回撤的导火索是限电事件,当时江浙一带多个省份对工业企业采取限电措施影响,华北一带华因重污染天气原因限产或部分停产,总之加快了市场对下游开工回落的预期。问题出在需求,根源则是下游需求本就无法忍受高价原料,补库进度一降下来,自然会引起市场担忧情绪。而盘面剧烈上涨后的了结也经常会出现暴力回调现象。

那么未来风险点其实与上轮题材大概率相同,即下游制品可能出现成本传导不畅。不过由于成品价格变化没有原料那么快,所以即使市场有所担忧,却未能得到证实,故盘面出现高位回落,却又迅速被供应端利好拉起的现象。

不过与上轮不同,如果未出现其他因素干预下游开工,肯定要比去年冬天要好。目前虽然传导不算顺利,但下游库存确实不高,因为之前已经抵制高价原料了,所以只要有终端订单,价格还是会一步步传递下去。

据隆重资讯调研显示,上周国内PVC下游制品企业整体开工率继续提升,其中管材、造粒领域表现明显。两会的召开国家进一步部署对于城镇老旧小区的改造计划,提振PVC给排水管的需求,部分大厂管材有调涨计划,但目前并不普遍。下游制品企业经历了主料和辅料的集体上涨后,部分领域制品价格均有一定提升,终端开始接受,新接订单开始增多。虽不能对未来需求下乐观定论,至少目前下游开工不存在大幅下滑预期,这是与上轮最大不同。(来源:

文华财经)

东证期货:

成本抬升叠加累库偏低

PVC趋势性看涨

1、内蒙双控致电石暴涨

从去年底开始,由于内蒙十三五期间能耗总量和单位GDP能耗强度均未完成控制目标,内蒙地区双控政策不断趋严。目前已确定了2021年全区单位地区生产总值能耗降低3%,能耗增量控制在500万吨标准煤以内的目标任务。

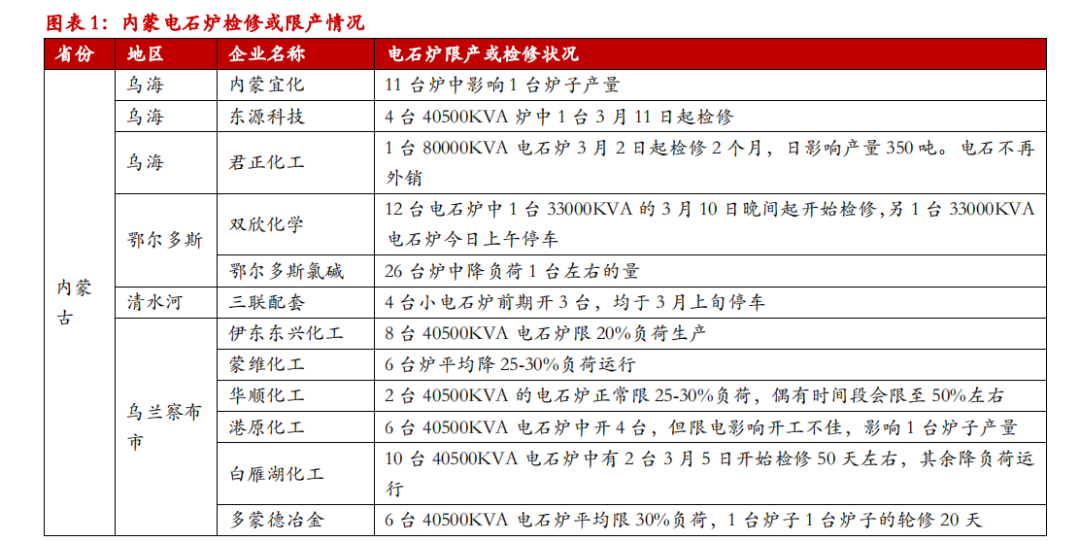

对PVC而言影响主要集中在电石这个环节,分为三个方面。一是:为了控制能耗,内蒙古乌兰察布、鄂尔多斯、乌海等地均进行了不同程度的限电。由于电石是耗电大户(一吨电石耗电3400度左右)因此在被限电的地区,出现了部分电石炉无电可用被迫停车的情况。据卓创资讯统计:截至3月11日,因能耗双控造成内蒙电石产量日损失达到了4,200吨左右,预估占到了全国日产量的5%左右。二是:内蒙将严格按照国家规定对电解铝、铁合金、电石、烧碱等8个行业实行差别电价。2021年征收标准为限制类每千瓦时0.1元、淘汰类每千瓦时0.3元,2022、2023年差别电价在现行水平的基础上分别提高30%、50%。这将提高内蒙共170万吨左右属于限制类的电石炉的生产成本。不过由于大部分电石厂拥有自备电厂,因此该费用如何征收还需观察。三是:规定电石行业中30,000千伏安以下矿热炉,原则上2022年底前全部退出;符合条件的可以按1.25:1实施产能减量置换。受此影响的仍是前面所提的170万吨左右的电石炉。不过由于截止日期在2022年底,因此短期暂无影响。但需要注意的是,内蒙地区本来计划今年要新增的少量电石产能,已无投产可能。

在此背景下,山东电石到货价暴涨22%,接近有史以来最高位,并且后期极可能继续新高。而电石价格的暴涨也导致PVC生产成本不断抬升。据我们测算,当前外购电石的PVC企业,最高边际成本已涨至7,900元/吨左右。

2、PVC季节性累库偏低

据卓创资讯统计,截至3月12日华东及华南PVC样本仓库总库存33.52万吨,较3月5日减少1.38%,同比低29.43%。受春节影响,PVC一般节后都要连续累库四周以上。而今年仅累库两周之后就出现了去库。当前PVC季节性累库偏低。而这背后的原因我们认为主要有两点。一是:德州的寒潮造成了美国40%左右的PVC产能停产,并且预计复产时间较长。这造成了外盘价格的进一步大涨。截至上周,印度PVC到岸价已报至1,620美金/吨。外盘的大涨,使得出口窗口持续打开,造成了国内供应的下滑。二是:虽然当前PVC绝对价格很高,但对终端需求的杀伤可能并没有之前预期的大。