公司从本质上是由“人”构成的,人均指标是衡量公司经营和发展的重要角度。

对于制造业企业而言,员工对于各生产过程的参与、产出以及回报很大程度上反映了企业的经营策略和运营情况。本篇报告从人均的角度入手,对各细分行业可比电子上市公司进行比较分析,从中把握投资方向。

过去5年间,电子板块人均创收取得增长,人均研发及销售费用同步提升,人均工资水平增长明显。

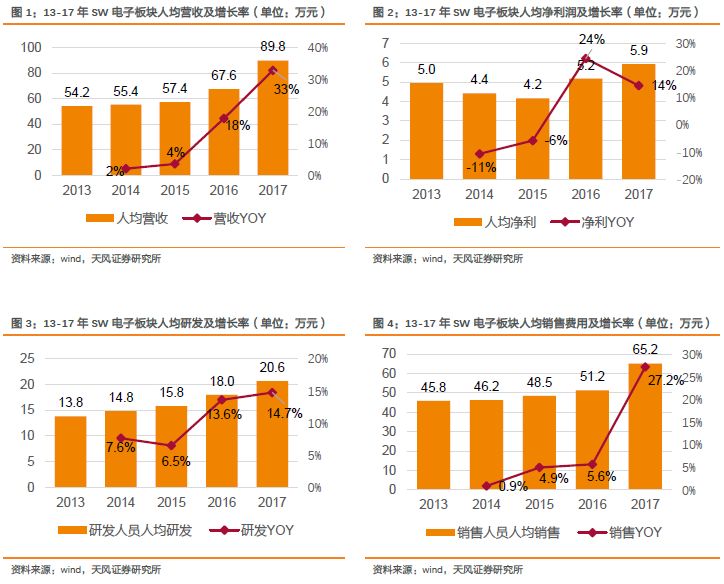

13-17年人均营收加速成长,CAGR=13.5%;人均净利润恢复正增长,CAGR=4.6%;人均销售及研发费用CAGR分别为9.2%和10.6%,均高于净利润增速,一方面反映公司长期以来研发投入逐步取得成效,另一方面反映了大部分技术成熟环境下存量市场竞争的激烈化;人均工资CAGR=9.0%,反映了员工整体素质的提升,低端劳动力被自动化取代是大趋势。

将人均利润作为衡量公司效益的核心指标,人均工资和研发投入短期会抵减利润,但长期来看是公司发展的正反馈因素。

公司的人均工资水平受到公司激励政策与员工构成两方面的影响,一般地,较高的人均工资水平反映了员工整体素质较高,即:高技术人员、低生产人员比例,以及较高的硕博学历员工占比。从以上逻辑对比电子各细分领域可比公司,得出三大方向:

1)

关注人均产出高的公司

,以人均净利润为衡量指标,同时综合考虑公司ROE水平和趋势;

2)

关注人均工资高的公司

,重点关注两点,其一,员工素质的差异化,考察可比公司硕博学历员工比例,反映了公司研发实力的强弱;其二,员工结构的差异化,考察可比公司技术和生产人员比例,反映了公司生产自动化水平的高低。从而注意到两类人均工资与同业相比较高的公司:a)拥有高比例硕博员工/技术人员,研发实力强大,如:

闻泰科技、信维通信、三安光电、利亚德、生益科技、大族激光、联合光电、京东方

等;b)拥有低比例生产人员,自动化水平突出,如:

歌尔股份、欣旺达、大族激光、信维通信、

等。

3)

关注人均工资水平和研发投入较高,但人均利润/现金流短期内承压的公司

。电子行业不乏人均工资、人均研发高于同行业,同时人均利润和现金流也领先的优质公司,如

欣旺达、闻泰科技、信维通信、三安光电、利亚德、法拉电子、大族激光、锐科激光、汇顶科技、京东方、崇达技术

等,同时也应充分挖掘人均工资/研发水平较高,但人均净利润/现金流相对较弱的个股成长性,如:

联合光电、德赛电池、大华股份、欧菲科技、生益科技、顺络电子、纳思达、北方华创

等。

风险提示:

宏观经济影响,新技术量产进程不及预期,下游需求不及预期

1. 回归公司本质,多维度看电子板块人均指标

公司从本质上是由“人”构成的,人均指标是衡量公司经营和发展的重要角度。

对于制造业企业而言,员工对于各生产过程的参与、产出以及回报很大程度上反映了企业的经营策略和运营情况。本篇报告将从人均的角度入手,从

人均营收、利润、研发费用、工资

等方面分析和比较电子行业A股上市公司的各项指标,并试图从中把握投资方向。

1.1. 纵向对比:人均创收整体增长,劳动力素质提升

首先看电子板块总体情况,电子板块总体人均盈利水平提升,人均研发及销售费用同步增长。

过去5年间,SW电子板块人均营收、净利润、工资以及研发人员人均研发水平CAGR分别达到13.5%、4.6%、9.0%和10.6%(工资水平以现金流量表“支付给职工的现金”项目衡量)。

人均营收近年来呈现加速成长的趋势,2017年人均营收89.83万元,同比增长32.9%,达到近5年来最高增速。

人均净利润恢复正增长,销售和研发费用增长明显。

人均净利润2016年恢复正增长,同比增长高达24.4%;17年维持14.4%的增速,低于当年营收增速,受到包括研发和销售在内的费用增长等因素影响,尤其是人均销售费用,17年达65.16万元,同比增长27.2%,

也侧面反映了大部分技术成熟环境下存量市场竞争的激烈化。

人均工资水平增长,劳动力素质提升,低端劳动力逐步被自动化取代是大趋势。

人均工资近年来同样逐年稳定增长,17年9.77万元/年,同比增长10.6%,虽低于A股人均工资的平均水平15.4万元/年,但可以看到,15年以来人均工资增速提升,明显高于A股整体增速。

1.2. 横向对比:人均水平与所处行业相关

其次看海内外主要公司人均指标的对比。

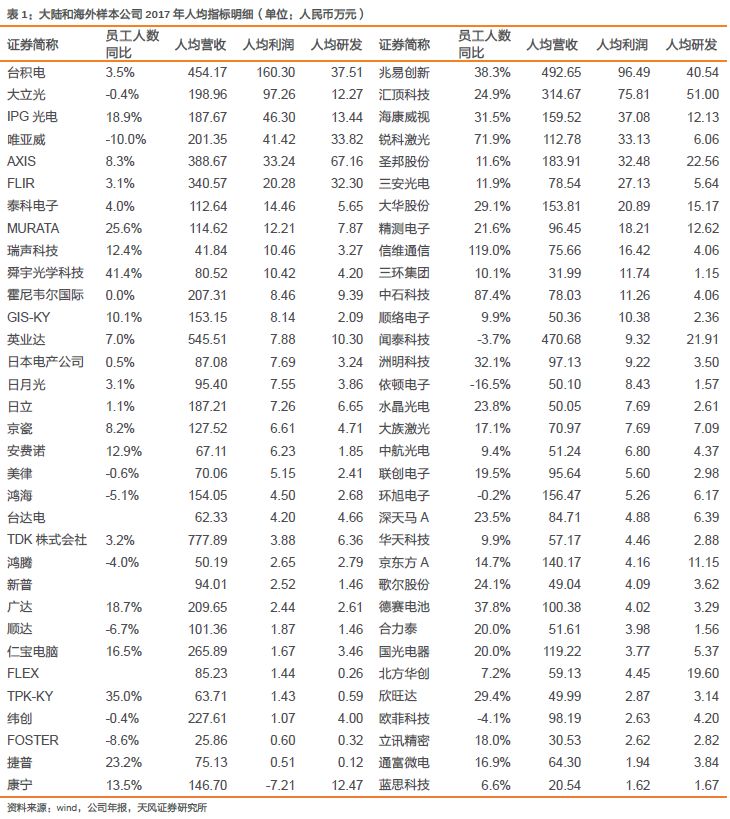

我们分别选取海内外32家具有代表性的公司,考察其人均营收、利润及研发费用情况。

人均指标的高低与公司所处行业有关,海内外样本公司中同类别企业的人均指标差异不大。

大陆电子公司中半导体设计类企业人均营收、利润及研发水平明显领先,技术/市场垄断型企业如台积电人均利润也大幅领先。

具体到企业为例,说明相同行业海内外公司人均指标(尤其是人均净利润水平)通常处于同一量级:

-

兆易创新和汇顶科技

2017年人均净利润分别为96.49、75.81万元;

-

IPG光电与锐科激光2017年人均净利润分别为46、33万元;

-

海康威视和大华股份

2017年人均净利润分别为37、21万元;

-

信维通信和村田

2017年人均净利润分别为16.42、12.21万元;

-

顺络电子和京瓷

2017年人均净利润分别为10.38、6.61万元;

-

日月光和华天科技

2017年人均净利润分别为7.55、4.46万元;

-

歌尔股份和立讯精密

2017年人均净利润分别为4.09、2.62万元;

-

广达和仁宝2017年人均净利润分别为2.44、1.67万元。

此外我们还发现,大陆公司员工数目的增长普遍高于海外企业。

我们认为一方面是由于大陆公司在产业转移和需求增长的背景下取得规模扩张,另一方面也侧面体现出海外龙头公司在人力成本不断上升的背景下加快推进生产自动化的步伐,进一步减少对一线工人的依赖。

2、细分行业可比公司人均

我们把人均利润作为衡量公司效益的核心指标,

人均工资和研发投入在短期会抵减利润,但长期来看是公司发展的正反馈因素。

人均工资除了与公司激励政策相关外,还一定程度上体现了公司的员工构成和整体素质。

例如:高比例研发人员、低比例生产人员反映公司研发实力和自动化水平较高,拉高公司整体工资水平,硕博学历员工比例较大的公司工资水平也一般相对较高。

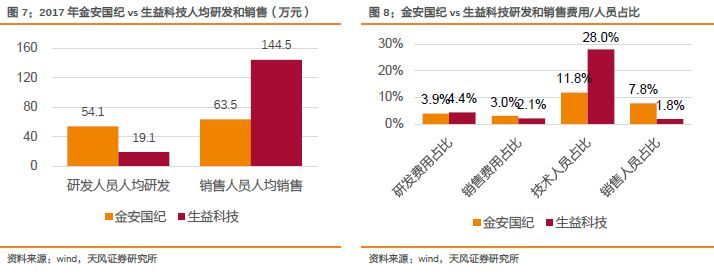

人均研发/销售费用不能作为衡量公司研发和销售重心的唯一指标,而要与员工构成和费用占比综合起来考量

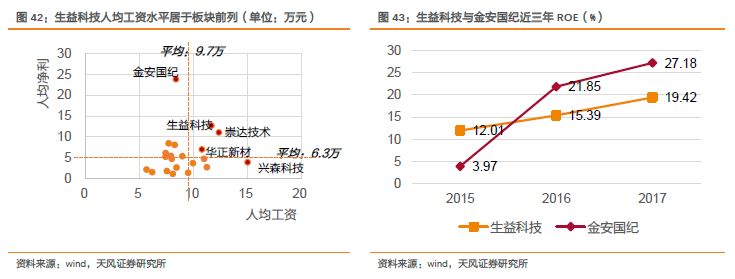

。例如:生益科技的人均研发明显低于金安国纪,但从员工构成以及费用营收占比可以看出,生益科技相对更重视研发,而金安国纪在销售端相对布局了更多的人力和财力。

我们按照以上逻辑梳理电子板块各细分行业内公司人均指标的情况,寻找异常值并分析背后原因和反映的趋势。

(若无特别注明,下文“人均研发”均指研发人员人均研发费用,“人均销售”均指销售人员人均销售费用)

2.1. 电子制造

2.1.1. 模组

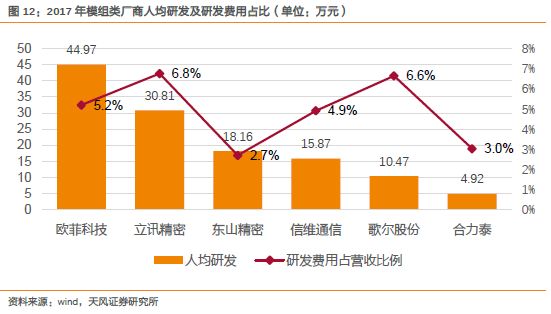

信维通信人均产出和工资水平均领先,欧菲科技人均研发最高

对比模组厂商

立讯精密、欧菲科技、信维通信、歌尔股份、合力泰

。

以人均净利润为衡量指标,信维通信人均产出大幅领先

,人均净利润达21万元,与其切入射频前端业务,产品毛利率较高有一定关系。同时,信维的人均工资水平也大幅领先,为10.79万元/年,仅次于东山15万元/年的水平。

基于以上两点,进一步对比员工构成,人均工资水平较高的信维员工结构也比较优秀。

技术人员角度来看,公司技术人员比例为25.56%,处于行业较高水平;生产人员角度来看,公司生产人员占比为65.47%,低于行业平均。

高比例技术人员、低比例生产人员的构成侧面反映了公司在生产制造各环节自动化水平提升,利于提升公司的人均产出。

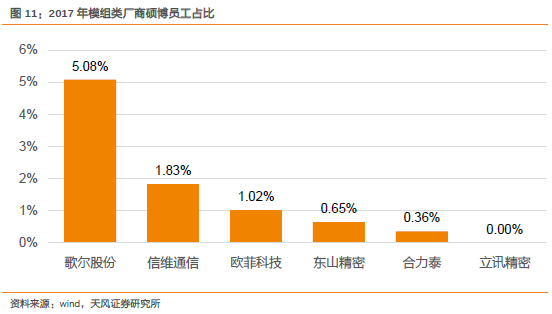

同时我们还注意到,歌尔股份员工素质较高,反映其智能制造推进卓有成效。

虽然人均工资水平相对较低(可能受到地区工资水平不同的影响),但公司硕博学历员工比例5.08%,其他同类别公司仅有0-2%的水平。

同时,歌尔股份技术人员占比最高,达34.60%,生产人员占比55.61%大幅低于多数模组厂商(立讯81%,合力泰76%,欧菲86%,信维65%),反映公司智能制造稳步推进,积极促进生产制造智能化的实现。

从人均研发角度来看,欧菲科技人均研发为同行业最高,其次是立讯精密。

2017年欧菲科技人均研发45万元,位列第一,同时公司研发费用占营收比例为5.2%,也处于行业中上水平,仅次于立讯精密(6.76%)和歌尔股份(6.64%),与产品业务相类似的合力泰相比,公司研发投入大幅领先。

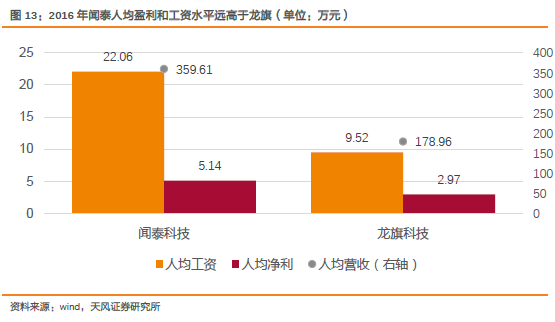

2.1.2. ODM

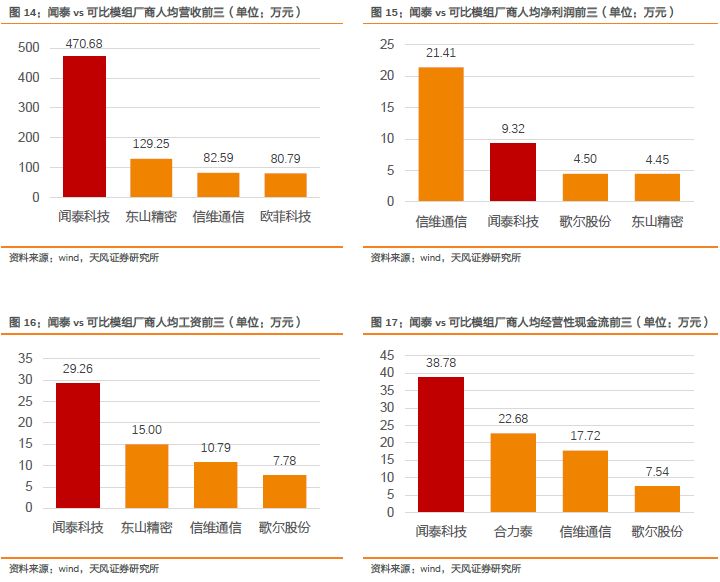

闻泰科技人均盈利、工资和研发水平领先,研发实力凸显

对比消费电子ODM/EMS厂商

闻泰科技、龙旗科技(17年IPO终止)。

采用2016年数据对比,

闻泰科技人均营收、净利润及工资水平大幅领先,人均研发(按员工总数计算)是龙旗科技的2倍左右。

对比发现,闻泰的各项人均指标已经完全达到各模组厂商的标准,有理由享受同等估值水平。

以2017年为例,闻泰人均工资、营收、经营性现金流均高于各模组厂商;人均净利润9.3万元,仅次于信维通信。

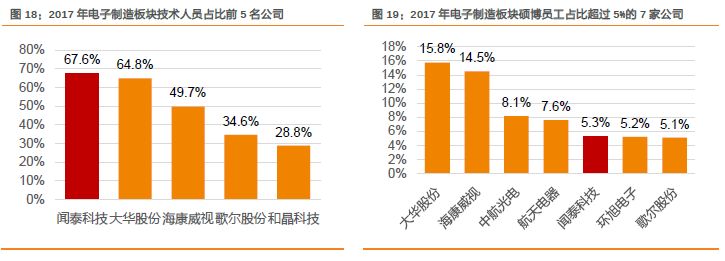

从员工占比来看,闻泰技术人员和硕博员工比例高。

从员工构成上看,

17年闻泰科技技术人员占比67.58%,在整个电子制造板块排名第一;硕博学历员工占比5.26%,而整个电子制造板块硕博比例在5%以上的仅有7家

,大部分公司在0-2%左右。以上数据反映了闻泰的研发价值,而不仅仅是一家代工厂的定位,公司从设计到制造的全产业链商业模式也是源于其强大的研发实力。

2.1.3. 电池PACK

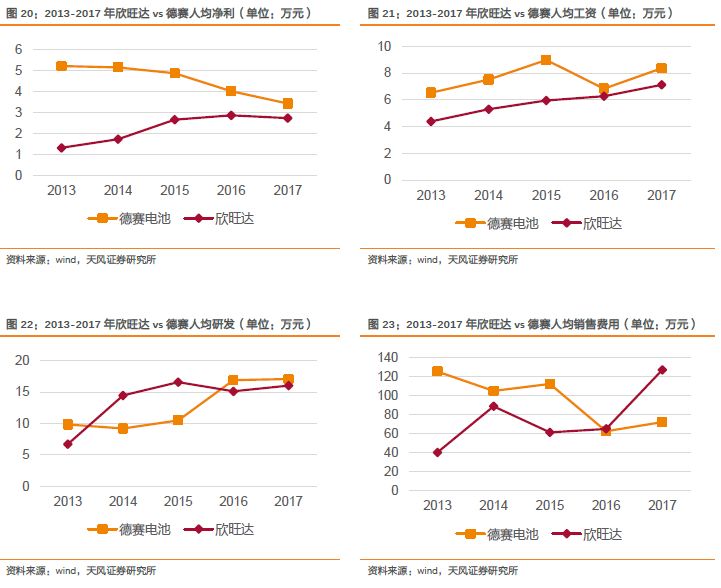

欣旺达人均指标实现对德赛电池的快速追赶

对比电池PACK厂商

欣旺达、德赛电池

。两家公司员工结构类似,德赛人均净利润、工资和研发均略高于欣旺达。但从近5年的趋势来看,欣旺达在各项人均指标上对德赛呈现追赶之势,两者差距逐渐缩小。

欣旺达17年人均销售费用反超德赛电池

,也反映了在发展过程中,公司一定程度上通过节约工资等成本,而投入了大量资源拓展销售渠道和市场,缩小差距,进而逐步获得了一定的竞争优势。

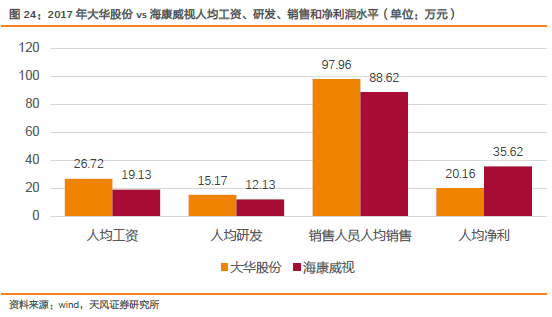

2.1.4. 安防

大华股份人均费用和工资水平领先,相对削减人均利润

对比安防双龙头

海康威视、大华股份

。大华股份人均工资26.7万元/年,高出海康威视7.6万元/年;两家公司对于技术和生产人员的划分标准不一致,因此我们采用全部员工数计算人均研发,大华股份人均研发15.17万元,高出海康威视3万元/人,此外公司销售人员人均销售费用也更高。

较高的人均费用和工资水平一定程度削减了公司的人均利润,但长期来看是公司发展的必要条件,尤其是大华股份作为行业第二,需要通过在费用端加大支出来获得人才和市场。

2.2. 光学光电子

2.2.1. 光学镜头

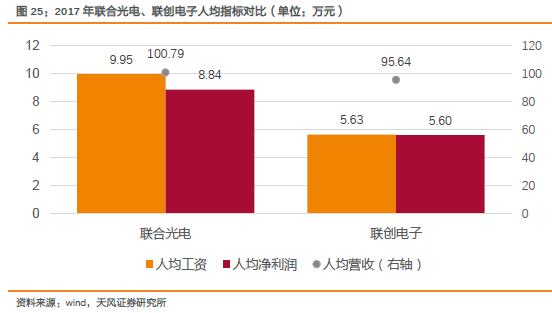

联合光电人均盈利和工资水平领先,现金流短期内承压

对比镜头类公司

联合光电、联创电子

,虽然产品应用上更偏向安防监控,与消费电子有一定区分,但

联合光电

的几项人均指标在整个摄像头相关产业链公司中均表现突出

。

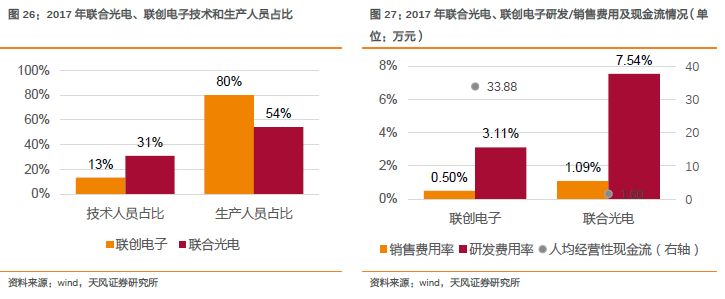

进一步对比员工构成,联合光电技术人员占比显著更高。

2017年联合光电技术人员占比30.96%,高出联创电子7.64pct;生产人员占比54.15%,低于联创电子25.98pct。

费用端来看,联合光电研发和销售费用率更高,一定程度上导致公司人均经营性现金流短期内承压。

联合光电研发费用率7.54%,高出联创电子4.43pct;销售费用率1.09%,高出联创电子0.59pct。较高的工资和费用水平一定程度上削弱公司的人均经营性现金流, 17年联合光电人均经营性现金流1.6万元,低于联创电子33.88万元的水平。

2.2.2. LED(芯片/封装/应用)

三安光电人均盈利、工资和研发水平领先,员工整体素质高

对比两大LED芯片巨头

三安光电

、

华灿光电

。三安的人均营收88.93万元、人均净利润33.52万元,均远高于华灿光电,稳居LED芯片龙头的位置。

三安员工整体素质更高,导致工资水平更高。

从人均工资来看,同在湖北省的三安人均工资高出华灿约2.2万元/年,我们分析一方面是由于公司激励到位,另一方面是由于三安的员工构成中研发人员占比20.55%,高出华灿8pct,硕博学历员工占比也更高,为4.13%,高出华灿2.2pct。

三安人均研发更高,定位相对高端。

费用端来看,17年三安人均研发费用也更高,达26.4万元,为华灿的1.7倍;研发费用占营收比例6.34%,在全部A股LED芯片厂中位居前列。

鸿利智汇人均盈利、工资水平领先,技术人员占比高

考察前五大LED封装厂

木林森、国星光电、鸿利智汇、瑞丰光电、聚飞光电。

可以看到

鸿利智汇人均指标表现较为突出

,人均营收及净利润均位于行业第一,主要受益于17年封装产能的释放;公司人均工资也排名前列,与技术人员占比较大相关。

从研发费用角度,鸿利智汇人均研发费用18.62万元位于行业中游,但技术人员占比23.33%和研发费用占比4.75%均列行业第一。

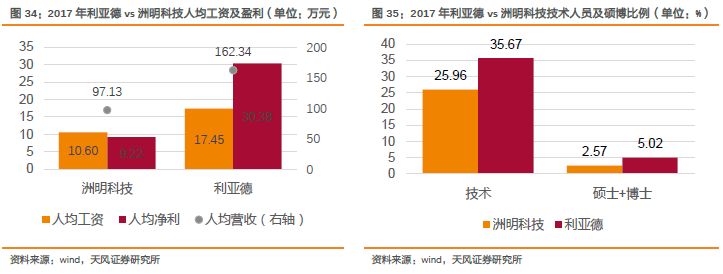

利亚德人均盈利、现金流和工资水平领先

LED下游应用领域主要关注

利亚德

、

洲明科技

两家龙头厂商。利亚德人均营收在整个LED板块中位居第一,人均净利润仅次于三安光电,人均经营性现金流充裕。洲明科技人均营收和净利润低于利亚德,但整体也明显优于其他下游厂商。

利亚德技术人员和硕博员工占比更高,工资水平领先。

从人均工资来看,利亚德员工人均工资水平高于洲明科技约7万元/年。分析其员工构成,可以发现利亚德技术人员占比35.67%,高出洲明9.7pct;硕博比例5.02%,高出洲明2.45pct,很大程度上导致了其人均工资水平的差异。

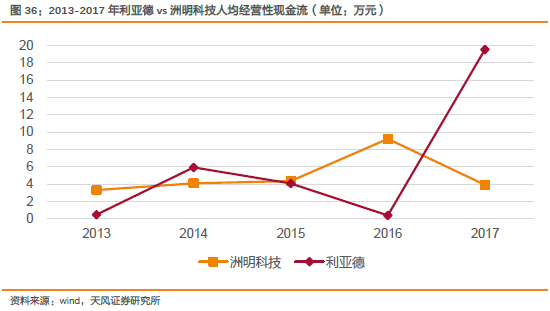

17年利亚德人均经营性现金流回升明显

,达到19.5万元/人,同比增长4732%,公司现金流状况大幅好转。13-17年公司应收和预付款项占营收比例逐年降低,应付账款占比则相对稳定。

2.2.3. 显示器件

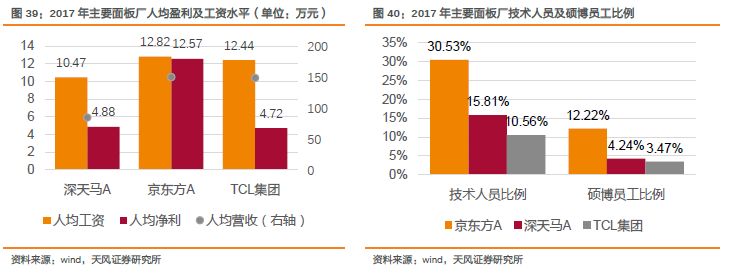

京东方人均盈利和工资水平最高

对比显示面板厂

京东方、深天马、TCL集团,京东方的人均盈利和工资均领先于其他两家。

2017年京东方人均营收和净利润分别达到150万元和12.6万元,大幅领先于其他厂商,人均工资12.8万元/年,分别高出深天马和TCL集团2.4万元和0.4万元/年。

京东方高人均工资水平一定程度上取决于其高技术人员、高硕博人员比例的员工结构。

2017年京东方技术人员占比30.53%,分别高出深天马和TCL集团14.72pct、19.97pct;硕博学历员工占比12.22%,分别高出深天马和TCL集团7.98pct、8.75pct,并在整个光学光电子板块都处于领先地位。

2.3. 元件II

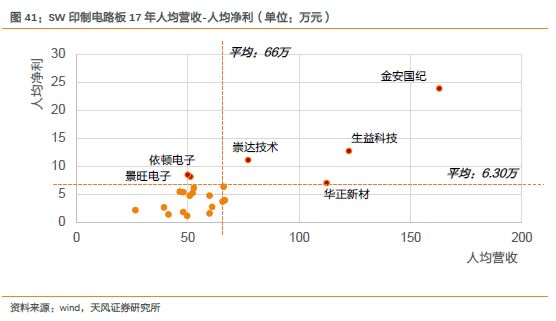

2.3.1. PCB

覆铜板企业:生益科技人均工资领先,人均净利相对较弱

印制电路板板块中

覆铜板企业

的人均营收和净利润处于明显领先水平,符合产业链微笑曲线上游附加值较高的规律,主要涉及

金安国纪、华正新材、生益科技

三家公司。

将

金安国纪、生益科技

进行对比,

除了开头提到的公司研发和销售重心不同外,人均工资也反映了公司经营策略的差异。

生益科技对人才的激励在整个PCB板块都是领先的,人均工资达11.7万,奠定其长远发展的基础,短期人均净利润则表现相对弱于金安国纪。

金安国纪人均工资8.4万元低于板块平均,人均营收和净利润表现则相对强势,近两年ROE的提升也较为明显。

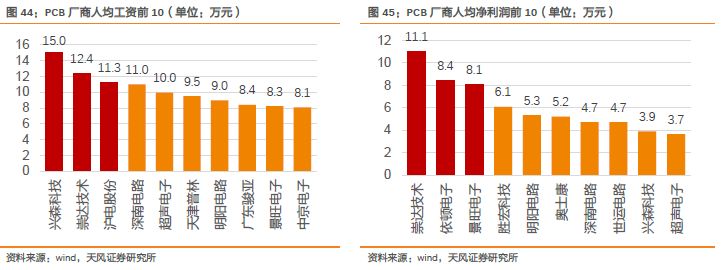

PCB厂商:崇达技术人均净利润和工资水平均领先

PCB厂商中,17年人均净利润前三为

崇达技术、依顿电子、景旺电子,

人均工资前三为

兴森科技、崇达技术、沪电股份。

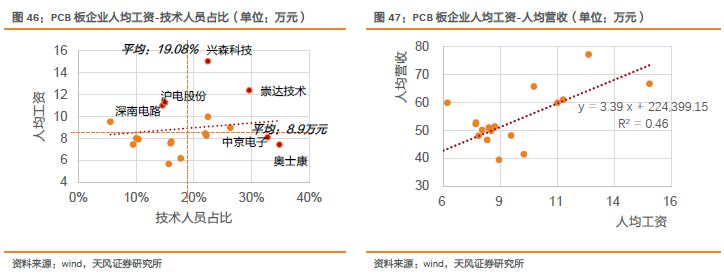

与其他行业不同,PCB企业人均工资水平和技术人员占比不存在很大的相关性

,

可能更多地反映的是公司自身激励水平的高低。

例如:工资水平排名前列的深南电路和沪电股份,其技术人员占比低于行业平均,而技术人员占比最高的奥士康和中京电子两家公司,人均工资水平则低于行业平均。

而人均营收较高的企业倾向于给予员工更高的激励。

统计所有PCB厂商人均工资-人均营收的关系,发现人均工资最高的三家企业兴森科技、沪电股份、景旺电子,人均营收也居于前列。

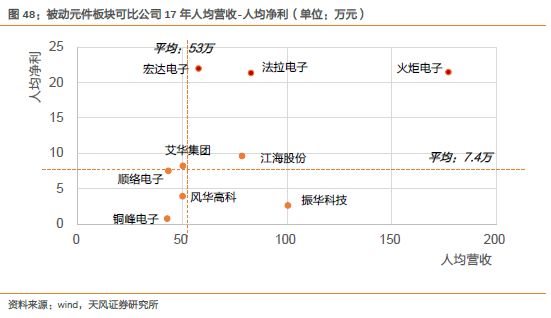

2.3.2. 被动元件

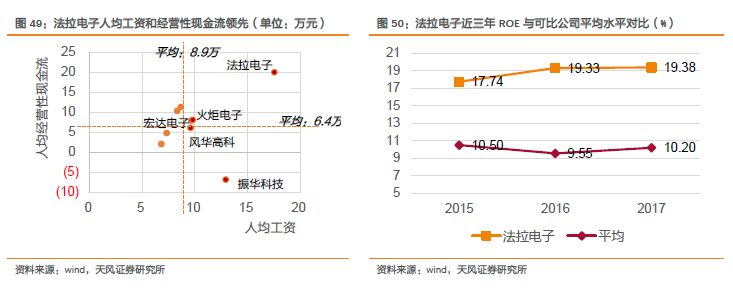

法拉电子人均盈利和工资水平领先,ROE占优

对比9家生产和销售阻容感的公司,

法拉电子、火炬电子、宏达电子

三家公司人均净利润居于前列。其中火炬电子营收以代理销售业务为主,因此人均营收大幅高于其他厂商。

人均工资前五为法拉电子、振华科技、火炬电子、宏达电子、风华高科,

其中法拉各项人均指标都比较突出。火炬、振华和宏达自产产品多应用于军工领域,法拉主要产品为薄膜电容器,受益于新能源领域需求增长,风华高科则从MLCC起家,覆盖阻容感、分立器件和FPC等八大产品系列。

法拉电子人均工资水平明显高于其他厂商,同时人均营收、净利润以及经营性现金流也处于领先。

作为国内薄膜电容器龙头,公司与其他被动元件厂商相比,ROE大幅高于行业可比公司平均并保持增势,经营状况向好,长期发展动力充足。

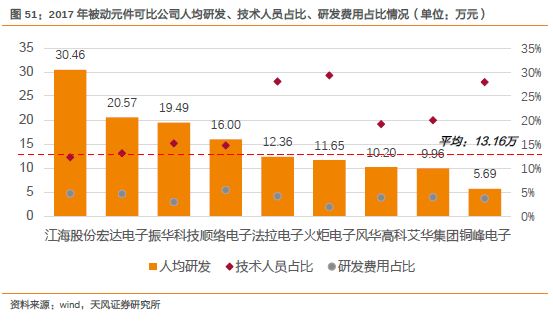

法拉、顺络注重研发投入

人均研发费用最高的公司为江海股份,达30.46万元,远高于行业13.16万元均值,一方面是由于公司技术人员较少,另一方面公司研发费用占比也相对较高。此外,综合考虑技术人员和研发费用占比因素,

法拉电子和顺络电子

的研发投入也相对较大。

2.4. 其他电子II

2.4.1. 元器件分销

润欣科技人均盈利、工资和研发水平较高

对比元器件分销商

深圳华强、力源信息、润欣科技、韦尔股份

。力源和润欣的人均营收和净利润更高,2017年力源信息收购武汉帕太,其人均营收和净利润分别同比大增194%和292%。

分销商的人均研发水平普遍较低,润欣和韦尔人均研发相对居高。

从业务类型上看,

润欣科技和韦尔股份更侧重于技术分销,

人均研发水平明显更高,同时公司的研发费用率、硕博员工和技术人员占比也更高。

将润欣和韦尔、华强和力源分开比较:

润欣科技员工激励到位,人均利润也保持高水平。