资产管理公司中的巨人黑石资管公司近日宣布,未来将更加依赖计算机来选择股票。罗勃·阿诺德是倡导机械化投资的领军人物,他于上周表示,“懂数学的人相对容易战胜市场”...

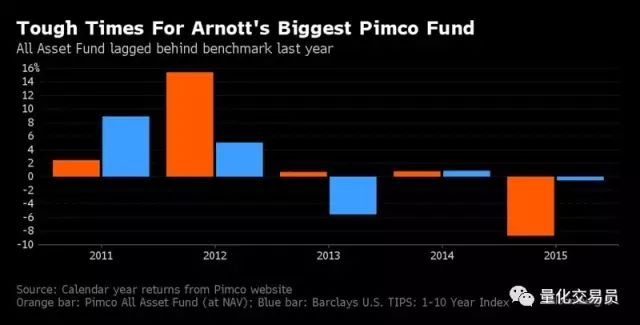

不错,茨威格先生既是优秀的专业人士,又是彬彬有礼的新闻记者。不过,我们还是会想起, 阿诺德也因多年的不良业绩而请辞太平洋投资管理公司(PIMCO)。这么看来,战胜市场终究不是一件“相对容易的事”。夸大其词的“因子投资(factor investing)”和“聪明贝塔(smart beta)”还会持续上演。

有人称其为“因子投资”,有人称其为“聪明贝塔”。无论“傻瓜式阿尔法(dumb alpha)”为何物,它都不能代表宽客投资的原貌。

什么是宽客?

当下,“宽客”这一术语像其他热门词一样被滥用了。宽客过去是指科学、技术、工程和数学(TEM)等领域的博士,他们能将自身的科学知识应用在金融领域。物理学博士伊曼纽尔·德曼则是宽客中的典范,他在本世纪初写了一本畅销书,名为《宽客人生》。一些史上最成功的基金公司都是由这种没有金融领域学术背景的宽客创办的,例如:RenTec、Two Sigma、DE Shaw 和 CFM 等等。而定量基金公司也不会招金融博士。显然,顶级的定量基金公司认为量化世界不包括学术金融。让我们来分析一下原因。

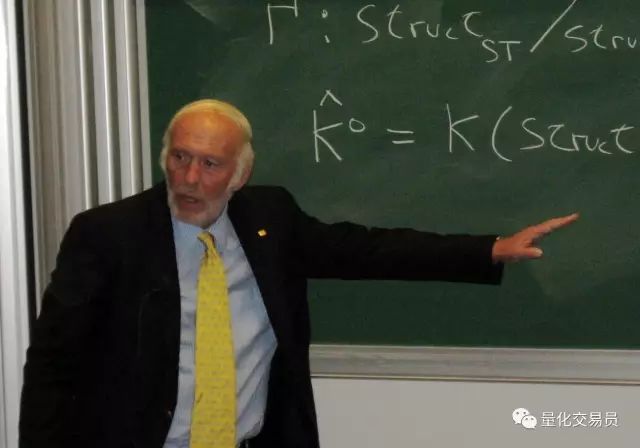

RenTec 由詹姆斯·西蒙斯创办而成,他是一位杰出的数学家,但没有金融背景。该公司的量化研究员都不是金融博士,然其二十多年的平均收益率却超过了35%。

金融不是科学

鉴于此,金融学者为了利益也开始自称“宽客”。他们一定想过:“我们要忘记数学、忘记以数字做支撑的金融模型和计量经济学。”在变幻莫测的金融世界中,把科学当作金融产品的加成是种不错的营销。但这里存在一个小问题:在广泛的认知中,金融不是科学。如果要把金融定义为科学,那么它必须符合如下三个规则:

1. 必须发现不变的实在法。

2. 实验必须能够独立重现。

3. 预测必须准确。

问题 #1:金融不存在永恒

金融随着制度、媒介和法律改变。不像物理现象,金融市场属于自适应系统。所以金融领域中不存在实在法。竞争注定会让优势消失。也许优秀的学者会早早发现机会,然而消息一经公布就会被套利殆尽。

等信号、试仓、止损/建仓、平仓等信号

稳定盈利的核心,扩盈截亏,盈加亏平

交易风格及时止损法

如何过滤劣质行情,从而捕捉有效行情

势、力、阻、合,最小阻力方向做单

均线的重要进攻点 ……

咨询电话/微信:18516600808

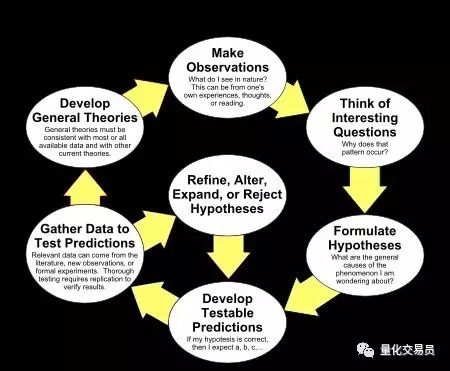

问题 #2:科学方法不能用于金融

市场是金融领域唯一的实验室,而市场着眼的都是实际的生活问题。金融学者无法重现实验,也就无法独立验证。我们无法重现2010 年 6 月发生的“闪电暴跌(Flash Crash)”事件,也无法通过剔除某些进程来推导出精确的因果机制。私募工场(ID:Funds-Works,微信:guo5_guoguo)相反,学者可以用回测取代实验。然而,即便回测实现了目的情境,但也没有完成多重检验的控制研究。另外,美国统计协会认为这一方法“极具误导性”。正如美国金融协会现任主席所说,由于选择性偏差,期刊上发表的绝大多数论文可能都是虚假的。波普尔派 认为金融理论无法被证伪,而这也是这些伪科学在课堂中大行其道的原因。

科学方法需要实验而不是历史模拟。金融是一门艺术,这么一想也没错。

问题 #3:所有证据都表明学术金融彻底失败了

拥有亿万财富的金融学者在哪里呢?诺贝尔经济学奖得主中没有亿万富翁。如果他们能做出准确的金融预测,那为什么不付诸实践来证明呢?没有一条金融理论能为它们的提出者带来巨额投资回报。不过,一些学者倒是通过从投资者手中套取超额管理费而获利,但投资者却并未因他们的理论而有所得。拉卡托斯派 认为无效预测证明了金融不是科学。

左:最初的三个诺贝尔奖项包括:物理学奖、化学奖和医学奖。右:1968年起,诺贝尔奖牌由瑞士银行资助, 而这一点违背了诺贝尔家族的意志。科学和金融的关系就像宽客和伪宽客的关系,但千万不要被他们的外表愚弄了:无法预测任何事情的体系还能称为科学吗?

轻言信任的危机

许多投资者都被误导了,他们以为起源于学术金融的金融产品都具有科学依据。撇开表现,仅看学术谱系,养老金配置者就将亿万美元投注在了所谓的“因子投资”和“聪明贝塔基金”中。私募工场(ID:Funds-Works,微信:guo5_guoguo)但记住,这些资产配置者不会因成功配置而获得回报,他们的决策主要来源于风险管理。换句话说,他们只要确保自己不被解雇就行。当基金 ABC 的配置失败了,他们不会怀疑科学,而是指出这一配置构筑在诺贝尔奖得主 XYZ 提出的理论之上。这些基金滥用了人们对科学的信任,与其称之为科学,不如说是诈骗。

其中,许多产品被当作“因子投资”或“聪明贝塔基金”,以具有短期流动性的ETF 形式出现。当资产总值在 1000 亿美元时,形势良好,但当资产总值逐步接近 10000 亿美元时,就会出现“美联储看跌期权”的局面。因为这些基金基于相同的原则,所以具有高度的相关性。而美联储迟早会停止抑制市场波动,让市场重新支配物价。当投资者发现因子投资劣于市场时(尤其考虑到高额费用时),就会撤回资金。一来,投资者害怕即时流动性会再次引发闪电暴跌的类似事件。二来,他们也担心会在管理费和套利者套利的双重威胁中一直亏损下去。让我们来看分析:

1. 首先,公司将调整会计,使之符合众所周知的因子模型。