法释之税碎念·解读-3

合伙企业公益捐赠支出如何扣除

合伙企业公益捐赠支出采取限额不分项的扣除方法在合伙人经营所得层面进行扣除。法人合伙人从合伙企业分配的公益捐赠支出,应当并入法人合伙人的捐赠支出,按照企业所得税的有关规定进行税务处理。

【特别提示】文中列表计算只为说明问题,仅针对个案,不具有普遍意义,计算可能存在错误,望谅解。

现行《个人所得税法》第六条第三款规定,个人将其所得对教育、扶贫、济困等公益慈善事业进行捐赠,捐赠额未超过纳税人申报的应纳税所得额百分之三十的部分,可以从其应纳税所得额中扣除;国务院规定对公益慈善事业捐赠实行全额税前扣除的,从其规定。《个人所得税法实施条例》(国务院令第

707

号,以下简称实施条例)第十九条规定,个人所得税法第六条第三款所称个人将其所得对教育、扶贫、济困等公益慈善事业进行捐赠,是指个人将其所得通过中国境内的公益性社会组织、国家机关向教育、扶贫、济困等公益慈善事业的捐赠;

所称应纳税所得额,是指计算扣除捐赠额之前的应纳税所得额。

2020

年

1

月

2

日,财政部官方网站发布了《财政部

税务总局关于公益慈善事业捐赠个人所得税政策的公告》(财政部税务总局公告

2019

年第

99

号,以下简称

99

号公告),对个人所得税公益捐赠支付如何扣除进行了明确。该公告第六条规定,在经营所得中扣除公益捐赠支出,应按以下规定处理:“(一)个体工商户发生的公益捐赠支出,在其经营所得中扣除。”“

(二)个人独资企业、合伙企业发生的公益捐赠支出,其个人投资者应当按照捐赠年度合伙企业的分配比例(个人独资企业分配比例为百分之百),计算归属于每一个人投资者的公益捐赠支出,个人投资者应将其归属的个人独资企业、合伙企业公益捐赠支出和本人需要在经营所得扣除的其他公益捐赠支出合并,在其经营所得中扣除。

”“(三)在经营所得中扣除公益捐赠支出的,可以选择在预缴税款时扣除,也可以选择在汇算清缴时扣除。”“

(四)经营所得采取核定征收方式的,不扣除公益捐赠支出。

”

一、两个层面的经营所得

《合伙企业法》第六条规定,

合伙企业的生产经营所得和其他所得

,按照国家有关税收规定,由合伙人分别缴纳所得税。《个人所得税法》第六条第一款第三项规定,经营所得,以每一纳税年度的收入总额减除成本、费用以及损失后的余额,为应纳税所得额。《财政部、国家税务总局关于合伙企业合伙人所得税问题的通知》(财税〔

2008

〕

159

号)第三条规定,合伙企业生产经营所得和其他所得采取“先分后税”的原则。具体应纳税所得额的计算按照《关于个人独资企业和合伙企业投资者征收个人所得税的规定》(财税〔

2000

〕

91

号)及《财政部 国家税务总局关于调整个体工商户个人独资企业和合伙企业个人所得税税前扣除标准有关问题的通知》(财税〔

2008

〕

65

号)的有关规定执行。

前款所称生产经营所得和其他所得,包括合伙企业分配给所有合伙人的所得和企业当年留存的所得(利润)

。而实施条例第六条第一款第五项规定,经营所得,是指个体工商户从事生产、经营活动取得的所得,个人独资企业投资人、

合伙企业的个人合伙人

来源于境内注册的个人独资企业、合伙企业生产、经营的所得。

从上述规定上看,《合伙企业法》《个人所得税法》规定的经营所得是指合伙企业层面的经营所得,实施条例所规定的经营所得则是指合伙人层面的经营所得。

99

号公告将合伙企业经营所得公益捐赠支付扣除规定在合伙人层面,似与实施条例相衔接,但又似与《合伙企业法》和《个人所得税法》的规定相背,与合伙企业的财产所有权及一般会计核算原则不合。

二、不同理解税额或不同

99

号公告并未明确合伙企业经营所得的公益捐赠支出扣除限额是在合伙企业经营所得层面计算还是在合伙人经营所得层面计算,两种计算方法得出的结果可能是不同的。

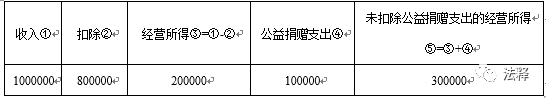

试举一例,某合伙企业

2019

年应税收入总额

100

万元,扣除

80

万元,其中,

10

万元为公益捐赠支出。甲乙丙三个自然人居民合伙人持有该合伙企业的财产份额比例为

25%

、

45%

、

30%

,无其他所得和支出。则合伙企业

2019

年经营所得如下表所示:

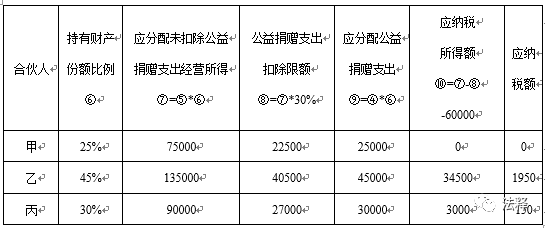

如果以合伙企业层面未扣除公益捐赠支出的经营所得为基数计算各合伙人的扣除限额,各合伙人应纳税额则如下表所示:

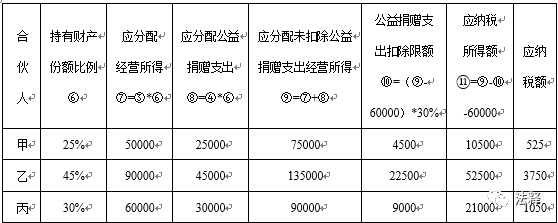

如果以合伙人层面未扣除公益捐赠支付经营所得为基数计算各合伙人扣除限额,各合伙人应纳税额则如下表所示:

显然,在上述举例中,在合伙企业层面计算扣除限额更有利于纳税人,而根据

2019

年

12

月

31

日《国家税务总局关于修订部分个人所得税申报表的公告》(国家税务总局公告

2019

年第

46

号)附件

3

《个人所得税经营所得纳税申报表(

A

表)》的规定,后一种计算方法似乎更符合规定。

三、限额不分项扣除

99

号公告第三条规定,居民个人发生的公益捐赠支出可以在财产租赁所得、财产转让所得、利息股息红利所得、偶然所得(以下统称分类所得)、综合所得或者经营所得中扣除。在当期一个所得项目扣除不完的公益捐赠支出,可以按规定在其他所得项目中继续扣除;居民个人根据各项所得的收入、公益捐赠支出、适用税率等情况,自行决定在综合所得、分类所得、经营所得中扣除的公益捐赠支出的顺序。上述规定似乎确定了公益捐赠支出的限额不分项扣除原则,即某一所得项下的限额内公益捐赠支出可以不在本所得项目扣除,而可以自由选择在各类所得项目内扣除。一般情况下,由于扣除限额的限制,在某一所得项下,基本不可能存在公益捐赠支出扣除不完的情形,但在可以跨项目扣除的情况下,则会出现某一所得项下的公益捐赠支出限额在其他所得项目扣除不完的情形。例如,上述合伙企业合伙人丙的公益捐赠扣除限额为