中国财富管理行业的成长有目共睹,但是行业中真正跑出来的公司并不多。迄今为止,也只有海外上市的诺亚财富(NYSE:NOAH)。

2011年的时候是中概股大熊市,个人错过了诺亚财富,诺亚财富从6美元跌了33%至4.1美元,然后又暴涨至30美元以上,直接翻了7倍多。

所以,此次收到财富管理公司钜派投资(NYSE:JP)的调研邀请,不甚荣幸。

当前美股市场上,与钜派投资类似的公司不少,除了诺亚财富,还未上市的宜信财富也是一个强力玩家。

只是市场很大,能容纳很多公司,现阶段不言竞争,更多关注的是公司的发展。

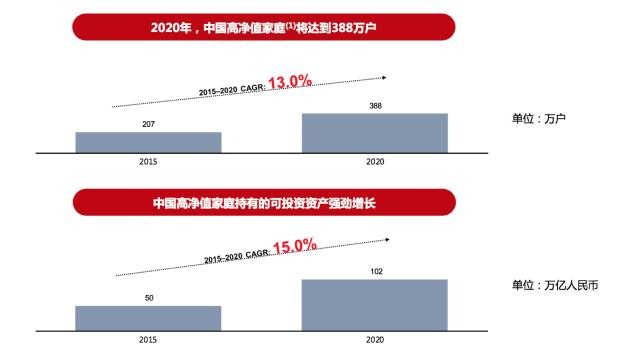

根据《中国私人银行2016年度报告》,2029年,中国高净值家庭到388万户,将有102万亿的可投资资产。

【点击可看大图】

来源:《中国私人银行2016年度报告》

无论从任何角度看,市场规模都足够惊人,前景很好。但是,怎么做?

这个行业确实是很好,但是用户也是足够聪明,见多识广,竞争足够充分,行业中的公司有近万家,要想做好了,是非常难的一件事,必须给出几个关于核心竞争力的答案:

1. 钱很多,优质资产从那里来?

2. 优质的生息资产,凭什么给你卖?

3. 如何能做好风控?凭什么相信能持续建设风控能力?

4. 原来的钜派只是渠道,销售人员凭什么游说高净值用户买你的产品?发展的后劲在哪里?

我看到了种种矛盾,带着各种问题,期待钜派能给自己一个答案,我也希望能看到这个行业的未来。

问题1:优质资产从何而来

钜派的股权结构和能力圈基本上围绕房地产行业展开。

房地产依然是国内无可争议的第一资产。虽然,国内各种舆论和政策管控,流动性限制,但是,所有政策的初衷,都是为了更好的发展房地产市场,控制风险。

【点击可看大图】

今天,市场上不断抛出租售并举的政策,这对于钜派和钜派的客户而言,影响甚微,甚至是好事。

钜派的董事长分享了这样一个数据,TOP 30的房地产企业,占据了行业13.6%的市场份额。

在房地产这样高门槛、资本密集、人才密集的行业,这样的结构远远不是终局。

钜派的目标就是紧紧扣住房地产行业,专注于头部房地产企业,向高净值人士融资,帮助房地产商继续做大做强。

钜派董事长的经历无需质疑,30年的房地产从业经历,行业人脉贯穿政商两界,而且由于是上海地产界的老大哥,获取房地产公司的资源我相信是不成问题。

问题2: 优质的生息资产,凭什么给你卖?

这个问题,其实是风险识别和定价能力的一部分。

现在,第一流的资产,现金流好、无违约风险,是留不到第三方手里的,除非资金和资质要求特别高,但这又是巨型国企的射程范围。

在市场上,正确识别优质资产,能够去芜存菁,正确认识风险,正确认识资产,就需要有深刻的行业认识。

钜派大老板深度理解房地产行业,举了恒大地产的例子。

关于恒大,我本人是有误判的,国内某知名银行房地产金融部的小伙伴,曾经在2017年年初做过提醒,恒大已经借完了所有能借到的钱,现金枯竭的状况令人害怕。

站在银行的角度,这当然是风险,但是,如果深刻理解房地产行业和企业家,就会明白,恒大深刻理解政治规则,不断强化跨周期调配资源的能力,主动加杠杆,抢在政策关闭闸门之前圈资源。

如今,各项限制政策落地了,手里有土地资源和项目资源的企业,是做梦也会笑。

企业经营必须跨越周期调配资源,作为资本方,也需要正确认识行业,提供能够跨越周期的资金。

这种做法在银行看起来是风险,但在行业人士看起来是机会的例子其实不多,但是每一个机会都非常巨大,因为房地产的体量巨大,能够容纳的资金巨大。

问题3:如何能做好风控?凭什么?

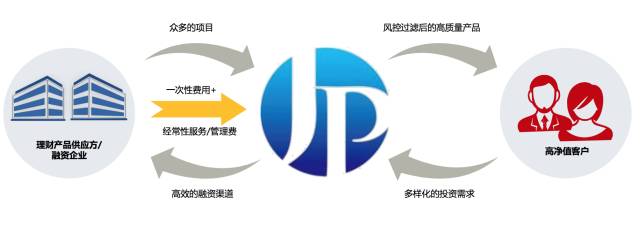

钜派的团队主要是房地产行业和私人银行背景,非常直接,一端是连接资产,一端连接资本。

另外,隐含在团队和股东中的一个重要信息是,贯穿房地产上下游的资产管理能力。

当前,钜派的团队具有业内最强的房地产项目管理和处置能力,是具有风险定价能力的一家公司。

能够发现资产,能够定价风险(知道水深水浅),能够处置风险(抵押给钜派的房地产项目,50%折价抵押,如果出现问题,钜派有能力开发的更好)。

这是显著超越其他所有渠道类公司的特殊之处。也是显著超越其他销售股权类资产的财富管理公司的重要区别。

对于各种股权产品,周期长、金额大,如果不能IPO和并购,股权处置困难,而且一旦大环境有变,股权在一级市场的定价会发生巨大变化,甚至归零。

当前,国内的高净值人士,还是偏好固定收益类产品,偏好有抵押物的产品,房地产项目的天然金融属性,以及自身可以带来现金流的特点,确保了项目的管理和销售都有一定保障,至少,违约风险可控。

同时,更值得注意的是,钜派的大股东是易居。钜派脱胎于易居的理财产品销售团队。这相当于钜派+房地产开发商+易居,构建了一个三明治结构。

钜派做顶层的融资,房地产做开发,易居做终端销售的营销代理、销售服务和数据服务等。

这一结构,确保了钜派具有很强的资产处置能力,一旦项目发生问题,易居+钜派能够迅速补位,接管资产,相当于财富管理公司也有了资产管理等能力。

问题4:未来成长的驱动力在哪里?

不少投资者都注意到,当前的钜派的EPS基本上接近于诺亚财富,但是股价、市值相对较低。

而且,两个季度前,钜派的管理团队发生了较大变化,当时的联席董事长离职,因为一些个人选择。

这是销售驱动带来的弊端:业务流程短平快,销售驱动,容易单干,无法形成贯穿公司全体的协作流程。

钜派已经意识到这个问题,这是突破公司规模天花板,更上一层的重要课题。

为此,钜派做了一些减法,从董事长到团队,地产为主,股权为辅,强化一体化资产消化能力,而不是依赖销售的个人能力。

所以我能看到,在地产以外的资产上,钜派是没什么风险的,都是与顶级的VC 和私募基金合作,天塌下来有这些大个子扛着。

在地产方面,则风险敞口表面上开得更大一点,但其实都是可控制的资产,单体项目合作达到了10亿RMB的规模。

这是为什么钜派能够将固定收益做到83%的水平,二季度销售额做到123亿RMB。

【点击可看大图】

在全行业都在“去固收”,给自己降低风险的环境下,钜派能做到这个水平是非常让人惊叹的。

以业界另一位财富管理的友商为例,几乎全部业务都转向了长周期(5-7年+)的FOF股权类产品,主要投向主流VC 和一级市场。

整个中国房地产市场还在深化,未来依然是一个数十万亿起步的市场,节奏可能会更平稳,但是只要不发生剧烈的系统性风险,一线城市+一线房地产开发商,依然是一个优质的资产输出者。

关于钜派未来的估值,我相对乐观,甚至认为要强烈看好高净值人群市场。

随着全球市场进入到加息周期,国内同步银根紧缩,谁掌握财富管理市场,谁就真的能够掌握跨周期的钱,在紧缩周期中掌握最重要的战略资源。

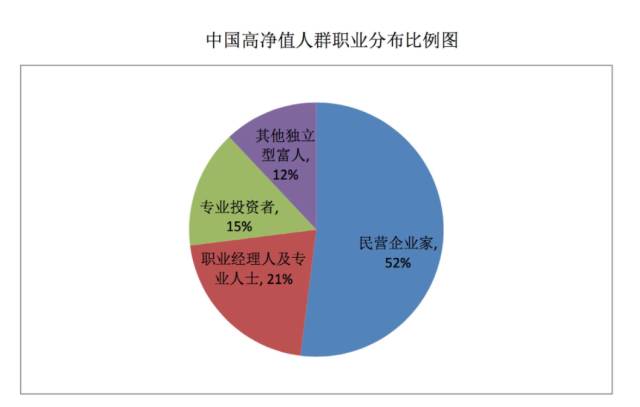

【点击可看大图】

数据来源:汉鼎咨询

而且,全球的贫富不均还在加剧,资产还在加速向高净值人群(企业家、专业投资者、专业人士等)聚集,无论加息与否。

站在未来看现在,钜派在整个房地产市场和投资市场,都显得更为重要,最重要的大类资产市场+最重要的人群+最重要的资源之一,三者的叠加,我们相信钜派应该能在不远的未来获得市场的超额溢价,而非现在因为规模和模式造成的偏见。