进入7月份,建滔、山东金宝等公司引领铜箔覆铜板产业链新一轮涨价浪潮。继16年以来的多篇行业专题后,结合近期调研和跟踪,我们再次发布全市场首篇深度对三季度铜箔、覆铜板产业的最新情况进行解析,在原材料依旧偏紧张的状况下,行业再次迎来旺季涨价行情,目前A股标的与海外对应标的及行业情况背离依旧非常明显,我们继续看好在这一轮极具延续性的铜箔、覆铜板向上周期中产业龙头的机会,继续坚定首推覆铜板龙头生益科技,推荐覆铜板公司金安国纪和关注铜箔公司诺德和铜陵,港股覆铜板龙头建滔等。

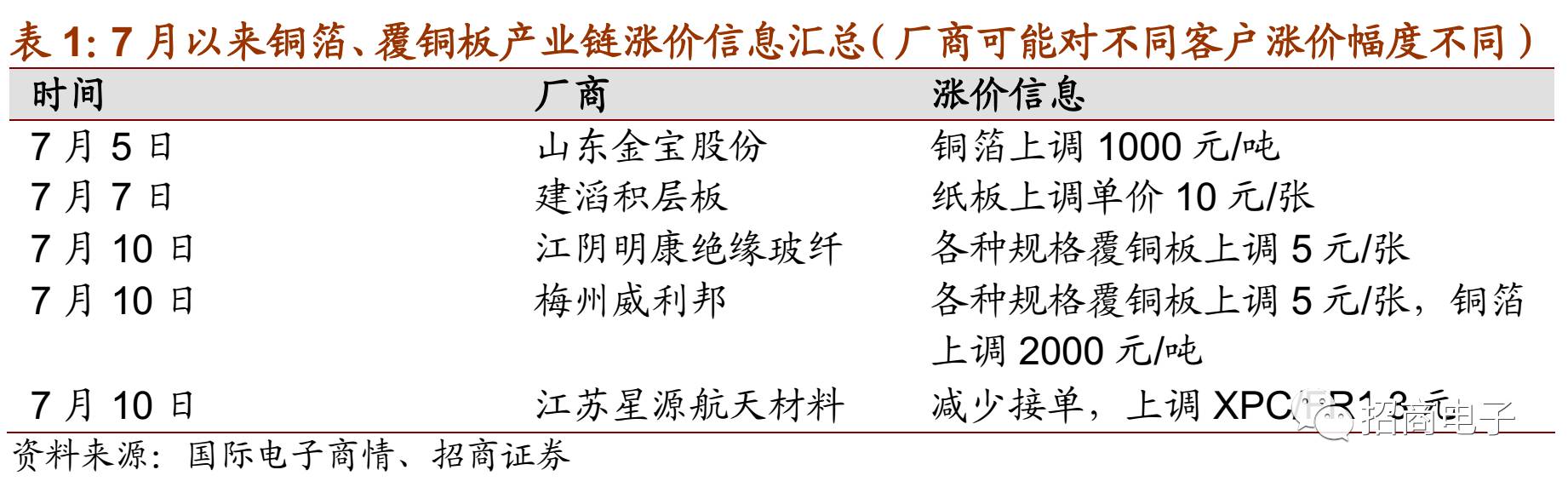

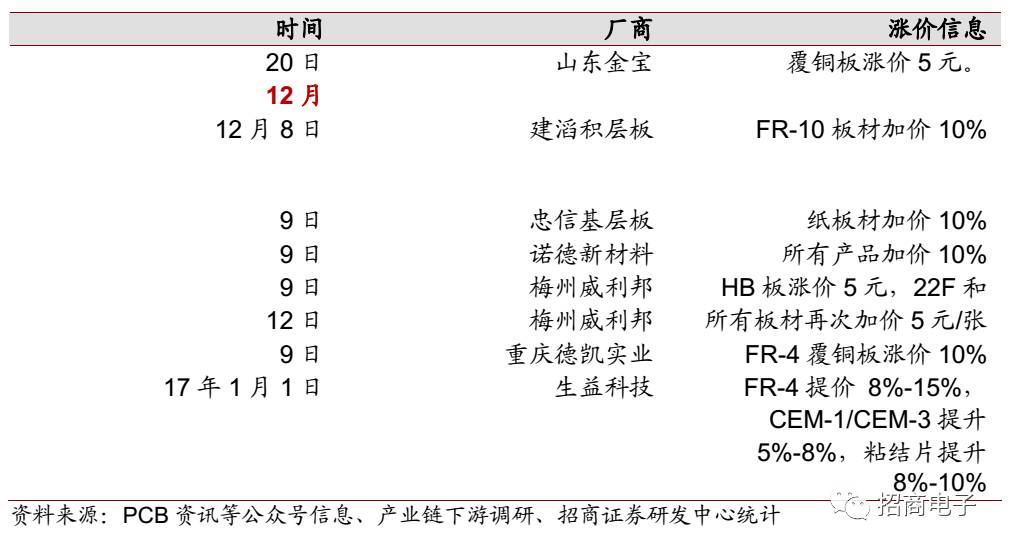

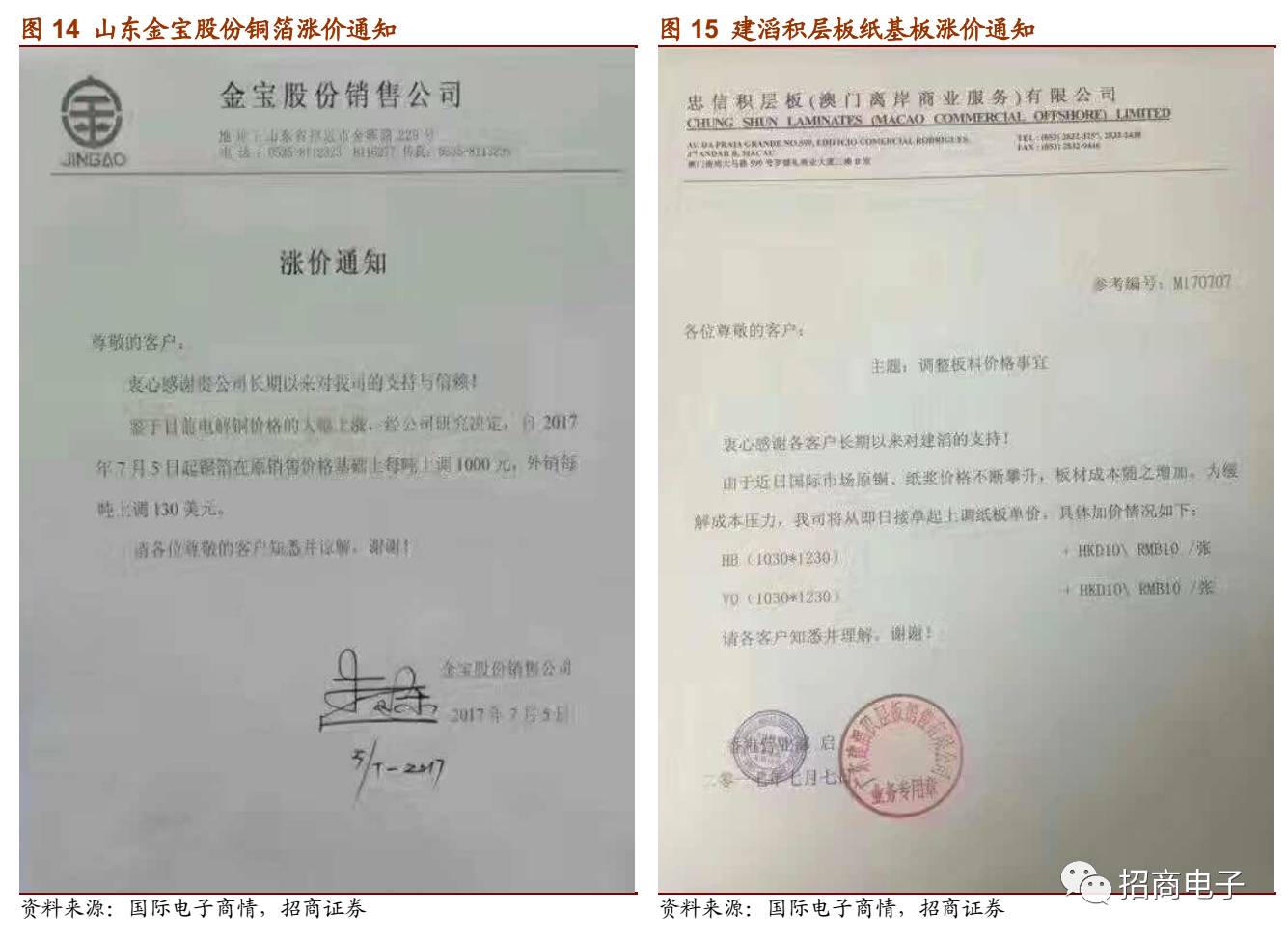

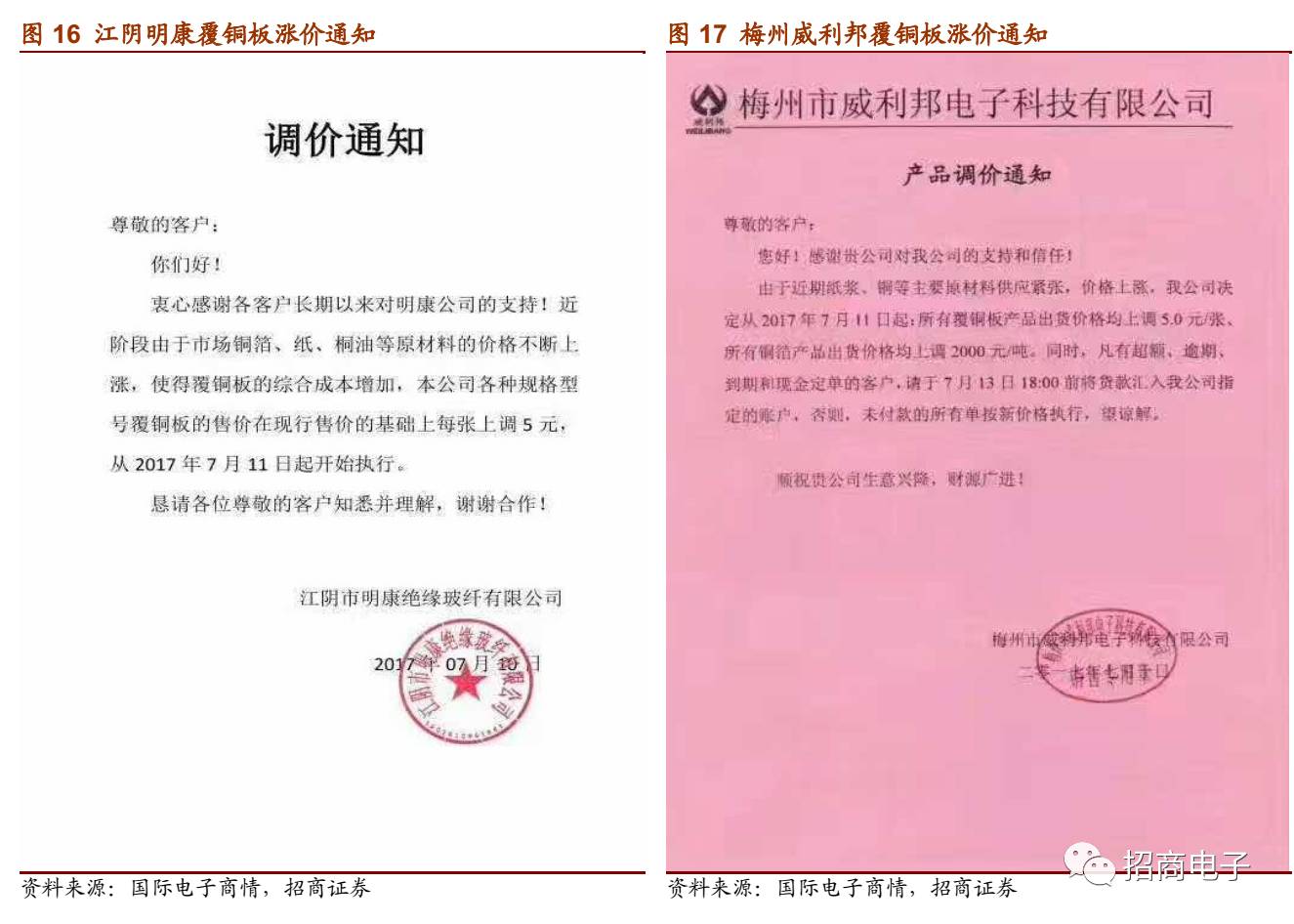

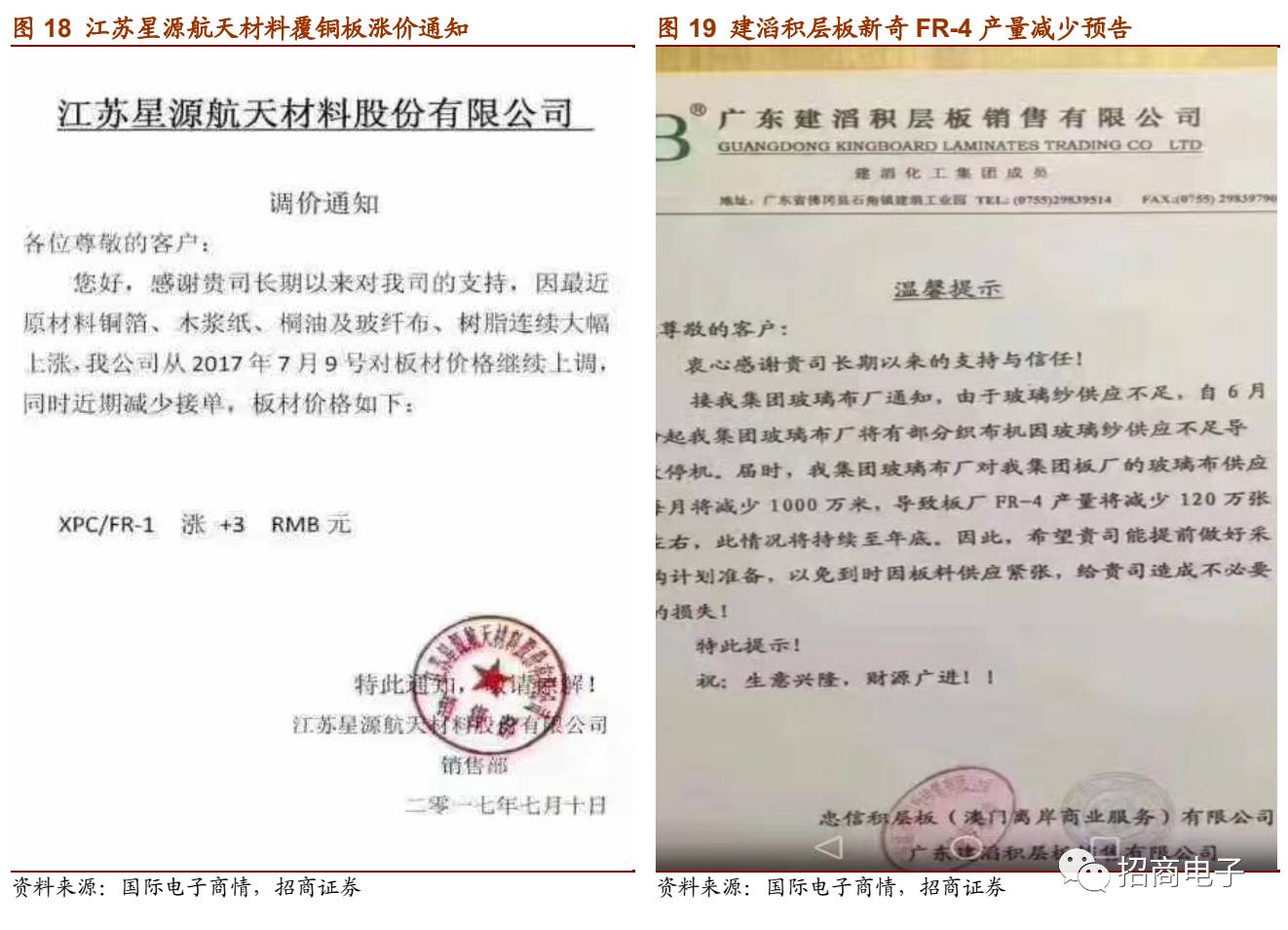

铜箔、覆铜板产业链7月再迎涨价浪潮,验证我们前期判断。今年2季度在淡季和库存调整的共同作用下,部分企业的铜箔和覆铜板价格有所下调,但进入7月份以来,我们观察到山东金宝股份、建滔积层板、江阴明康绝缘玻纤、梅州威利邦、江苏星源航天材料等企业已经开始对铜箔和覆铜板价格进行调整,验证了我们前期对今年三季度旺季覆铜板有望再次涨价的判断。

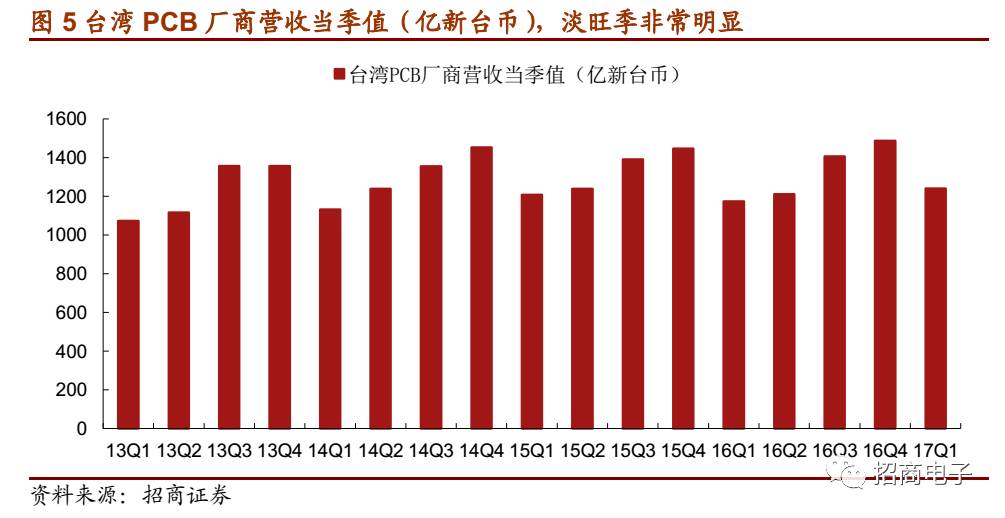

下游PCB行业进入行业旺季,iPhone8等众多手机新机型在今年将进一步带动三四季度的旺季PCB需求,也奠定覆铜板涨价的基础。PCB产业的淡旺季效应非常明显,三四季度进入下游需求的旺季,PCB行业收入将比一二季度多30%-40%。除了消费电子外,我们此前分析过汽车和通信PCB需求也在稳定增长,引领整体PCB行业稳定需求。

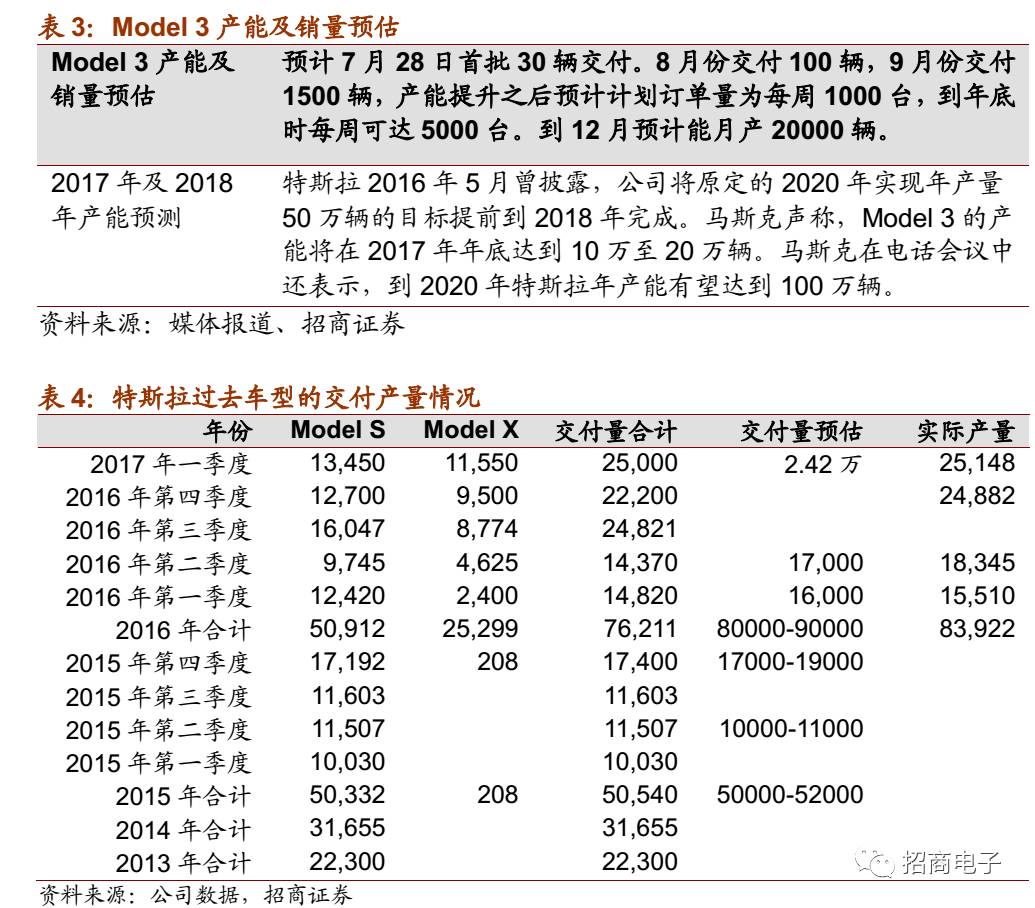

新能源汽车销量有望恢复高增长,特斯拉Model 3量产成为涨价另一大催化剂。从去年新能源汽车骗补风波之后,进入17年我们看到工信部新能源汽车推广应用推荐车型目录恢复到每月一批的节奏,新能源汽车销量也开始呈现放量的态势。具有革新意义的特斯拉Model 3量产,到12月预计能月产20000辆,有望成为新能源汽车领域的一大催化剂,给铜箔涨价带来新的动能。

原材料方面,铜箔新增产能有限,玻纤有望再次成为覆铜板供给瓶颈的制约因素。覆铜板的供应仍受制于原材料偏紧的供应,铜箔供应在2018年末至2019年上半年仅有约3.3万吨的增量供应。玻纤方面,玻璃纱供应不足将中短期制约FR-4等类型覆铜板的供应,有望再次成为覆铜板供应紧张的因素之一,近期建滔对客户的通知也是一例证明。

投资建议。我们继续强烈推荐覆铜板龙头生益科技,公司管理能力优秀,充分受益行业涨价周期,并在汽车、高频通信等高端覆铜板以及PCB领域都有不错的布局和成长动能,A股电子最便宜标的,被大幅低估,产业链首推品种。推荐受益涨价弹性的中厚型覆铜板龙头金安国纪,并关注港股覆铜板铜箔龙头建滔积层板,和迎接铜箔涨价周期的诺德股份以及铜箔行业其他公司铜陵有色、嘉元科技(三板)等。

风险提示:行业景气度低于预期,涨价幅度低于预期。

一、铜箔、覆铜板再迎三季度旺季涨价行情

我们从16年8月以来连续十数篇报告推动了铜箔覆铜板板块行情,对行业和相关龙头公司进行了持续深度跟踪。新增潜在巨大的锂电铜箔需求+标箔过去几年产能退出和转产锂电+扩产周期长日本设备供应瓶颈,驱动本轮铜箔、覆铜板涨价大行情。虽然二季度在淡季和库存调整的共同作用下,部分企业的铜箔和覆铜板价格有所下调,但进入7月份以来,已经有数家产业链企业如山东金宝、建滔积层板等对铜箔和覆铜板价格进行了再次上调,验证了我们前期对今年三季度旺季覆铜板有望再次涨价的判断。

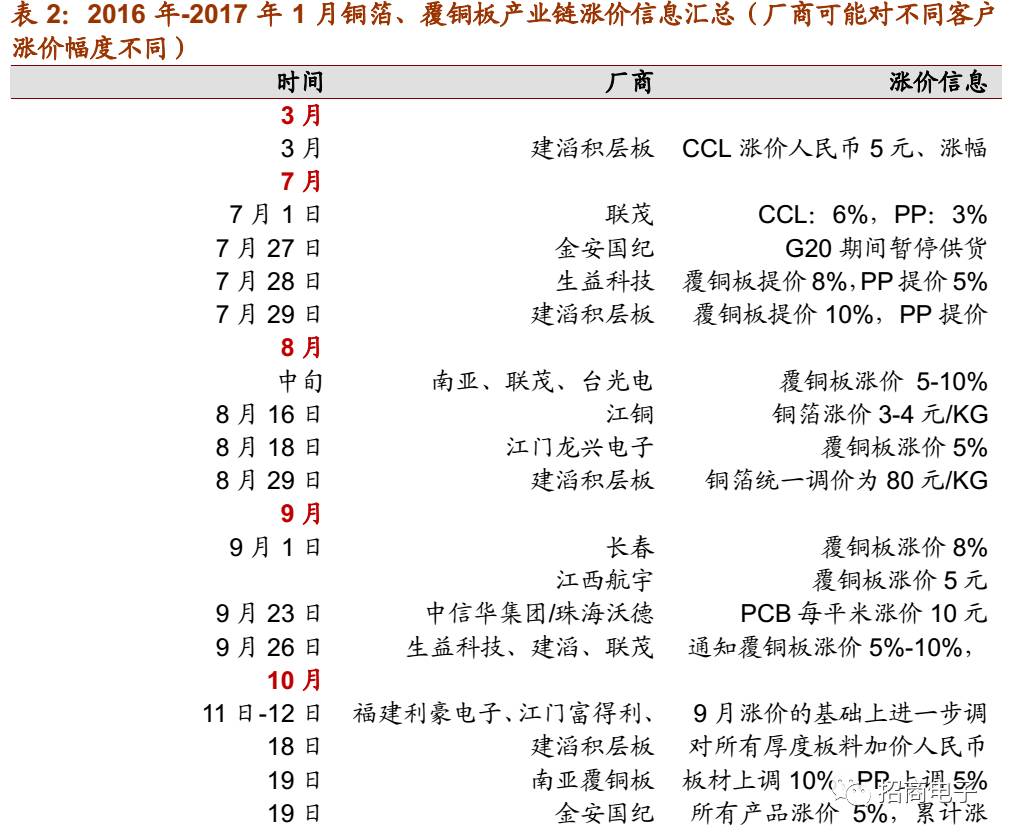

今年的涨价时点与16年的情况有相似的地方,行业的普遍涨价也是从三季度旺季开始连续出现的。继16年以来的多篇行业专题后,我们再次发布全市场首篇深度对三季度铜箔、覆铜板产业的最新情况进行解析,在原材料依旧偏紧张的状况下,目前A股标的与海外对应标的及行业情况背离依旧非常明显,我们继续看好在这一轮极具延续性的铜箔、覆铜板向上周期中产业龙头的机会。

二、最新跟踪:需求端迎来旺季,原材料供给仍偏紧张

1、涨价逻辑与行情回顾:覆铜板周期与铜箔需求成长的共振

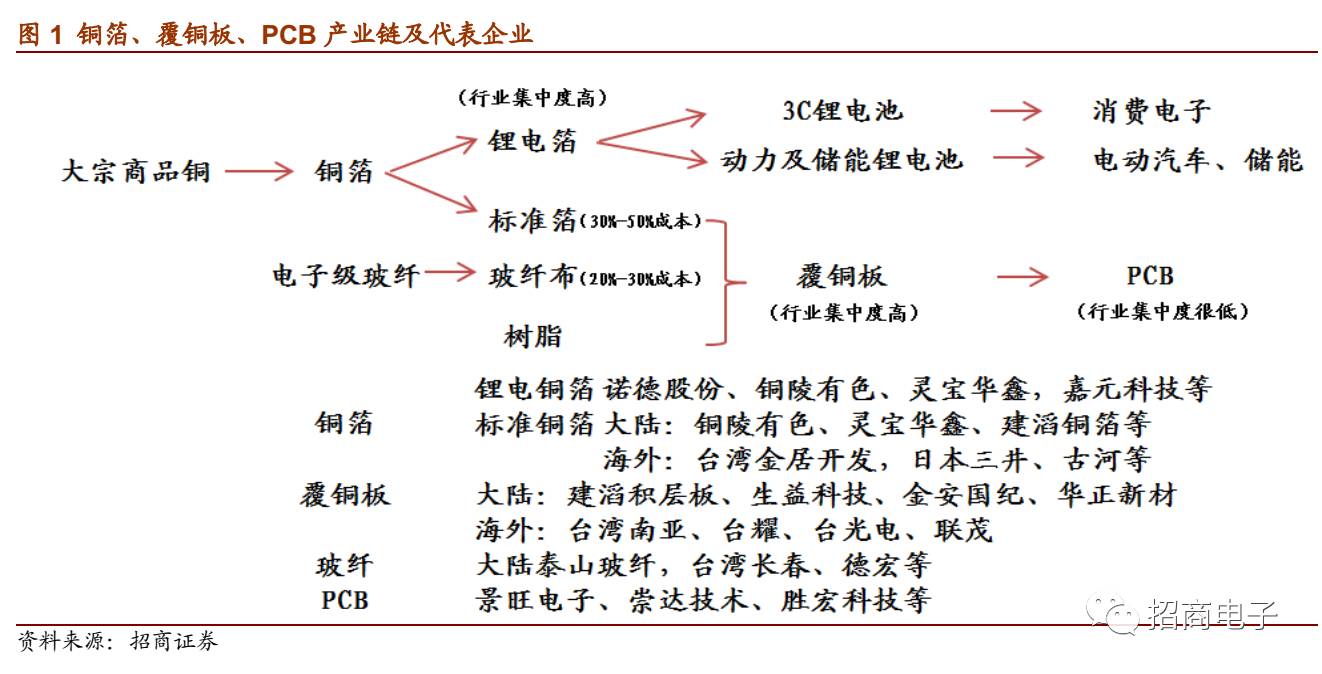

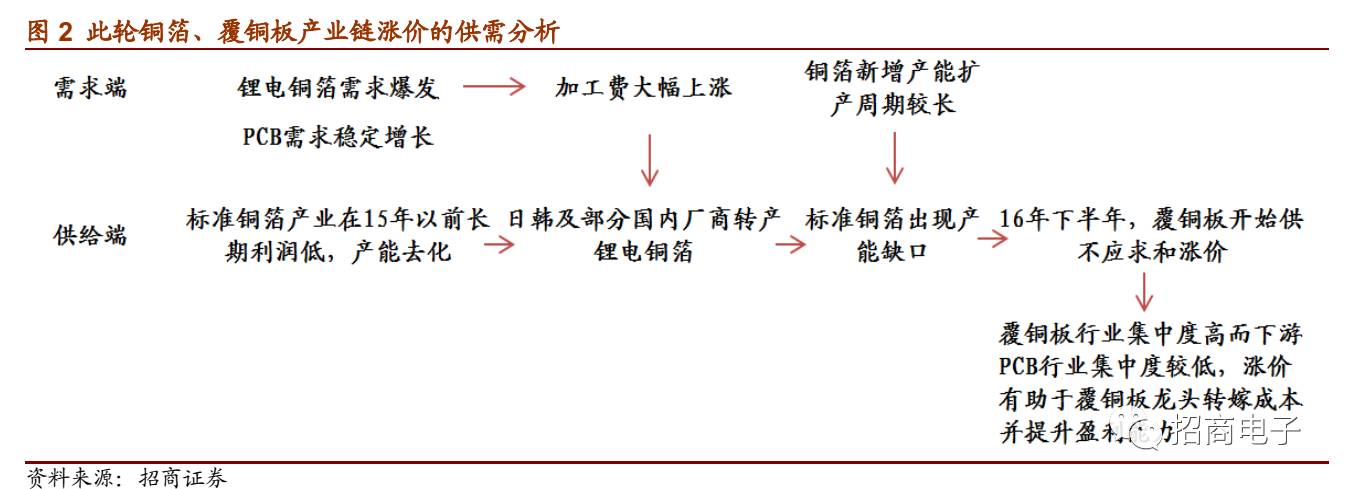

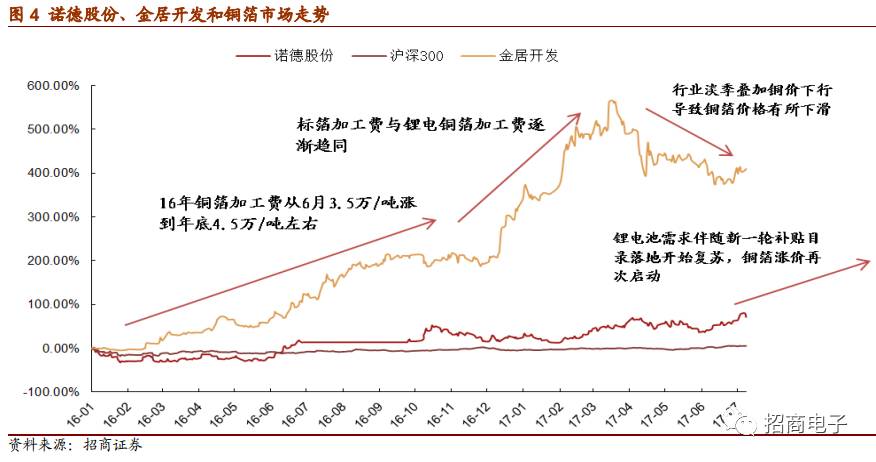

16年以来,锂电池对上游材料铜箔需求的爆发,对整个铜箔、覆铜板产业链产生了一次史无前例的需求冲击。过去很多年盈利能力非常低的铜箔产业枯木逢春,加工费从16年二季度开始持续上涨至年底,涨幅达到1.1-1.5万/吨。铜箔的加工费上涨对下游覆铜板和PCB产生了深远的影响。由于加工费的上涨,导致锂电铜箔的利润远远高于标准铜箔,以日韩、台湾及国内部分厂商为代表,众多企业开始转产锂电铜箔,而标准铜箔由于下游PCB需求稳定,转产导致标准铜箔也出现了3-4万吨/年的供给缺口。

由于覆铜板产业集中度较高,定价权基本在建滔、南亚、生益等龙头手中,因此重要原材料的短缺和涨价的情况下,覆铜板企业可以及时进行价格传导,并借机提升盈利能力。我们从16年年中开始对铜箔、覆铜板产业链进行了紧密的跟踪,台湾、香港的产业链公司股价出现了非常可观的涨幅,港股覆铜板龙头建滔积层板(1888.HK)最高涨幅达到500%,台湾铜箔龙头金居开发最高涨幅达到700%,而三家覆铜板企业台耀、台光电、联茂的涨幅也达到250-300%。

进入17年二季度,在行业淡季和部分厂商降低库存的因素影响之下,部分厂商对前期涨幅最大的一批类型的板材进行了调价。在A股市场,投资者对于生益科技和金安国纪为代表的产业链企业股价反应过度,在港股和台湾对应标的并未下跌很多的情况下,生益和金安的股价都出现了较大幅度的回调。

2、7月再次进入PCB旺季,下游订单充足奠定覆铜板涨价基础

PCB行业再次进入行业旺季,17年三四季度在iPhone8等新智能机型需求带动下有望创历史新高。我们从台湾PCB厂商营收当季值可以看出,PCB产业的淡旺季效应非常明显。三四季度进入下游需求的旺季,PCB行业收入将比一二季度多30%-40%。17年苹果迎来十周年爆款iPhone8,且国内众多智能手机厂商延迟发布新机,也将带动今年三四季度PCB需求增加,奠定三四季度覆铜板需求和订单。台湾PCB产业链如龙头臻鼎、华通等展望下半年的情况,都认为有望创历史新高,主要也来自消费电子、智能手机的需求。

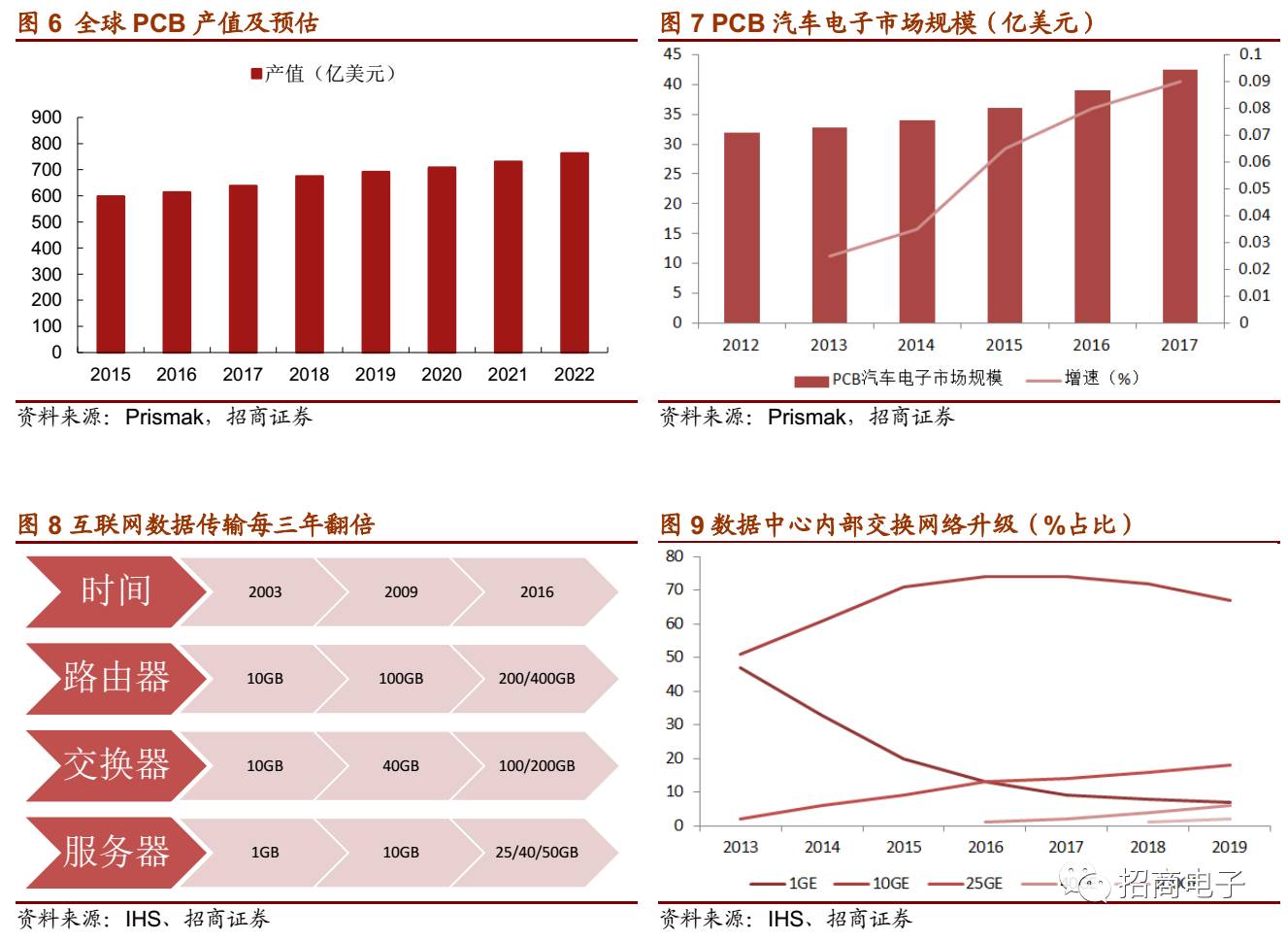

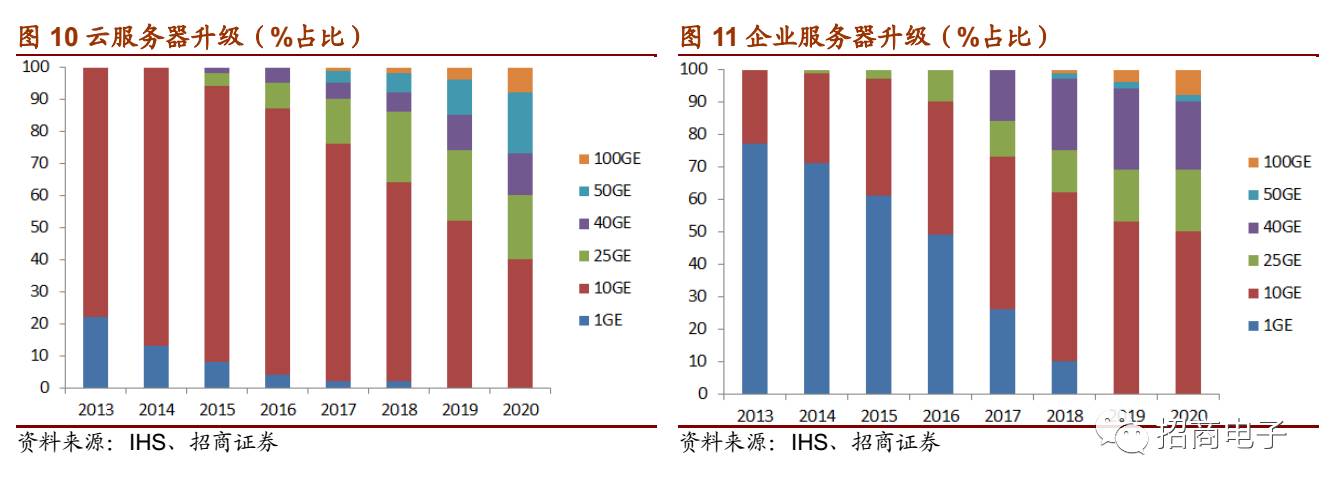

长期来看,汽车和通信是PCB稳定成长的重要动力。根据PCB研究第三方机构Prismak的数据,全球PCB产值有望保持稳定的个位数稳定增长态势,与宏观经济成长周期关联度比较高。在PCB的细分领域中,汽车和通讯需求将引领PCB行业高增长子领域行业。单车汽车电子消耗有望从2013年1350美元/车增长到2018年1500美元/车。在此趋势下2015 年车用 PCB 产值将达 35.75 亿美元,2019 年提升至 43.47 亿美元,2015~2019 年复合成长率 5%,优于整体 PCB 市场2~3%水平。汽车智能化趋势不可阻挡,未来汽车动力系统、操作(中控)系统、驾驶系统、安全系统等都将面临大的革新,对PCB市场增量需求更加可观。通信领域,5G和大数据、物联网引领通讯PCB行业增长。物联网和数据中心升级也将带来大量高频板需求。伴随互联网到物联网的发展,网络容量传输每三年翻一倍,由此相关路由器、交换器、服务器也相应面临升级。此外近两年大量建设的数据中心未来也会面临内部交换网络从40GE到100GE的升级。这些伴随物联网的发展而导致的基础设施改良的行业趋势都将为通信高频板带来大量增量市场。

3、新能源汽车有望重回高增长,Tesla Model 3成为重要催化

从去年新能源汽车骗补风波之后 ,进入17年我们看到工信部新能源汽车推广应用推荐车型目录恢复到每月一批的节奏,新能源汽车销量也开始呈现放量的态势,锂电铜箔需求将持续保持高增长。

伴随特斯拉Model 3的发售,新能源汽车产业有望迎来重要的催化剂,铜箔价格也有望在行业景气度的高涨中再次得到提升。

4、原材料:铜箔新增产能有限,玻璃纱供应可能再次出现不足

前期铜箔行业协会进行了17/18年铜箔新增产能的统计,对此市场产生了一些担心,认为铜箔新增产能过多,有可能影响产品未来的价格走势。

目前从我们产业链了解的情况来看,首先,此次调研属于电话沟通的形式,许多厂商对于自身产能计划可能存在夸大或者对量产的难度、调试的时间和设备到货的时间过于乐观。

更重要的是,由于铜箔的核心设备依然处于供给受限的状态,日本的几家主要的设备供应商都未进行产能扩张,17年新增产能的设备订单已经排到19年,17年年内真正能够释放的产能并不多。

近期生益科技董事长在在“GPCA二届一次暨SPCA三届一次全体会员大会”会议上做了《覆铜板行业供给测改革带来的警示和思考及后期供应量和价格走势的推测》的演讲。其中提到统计数据,铜箔供应在2018年末至2019年上半年会有约3.3万吨的增量供应。因此到时候供需紧张会比现在缓解但仍偏紧张,价格将会维持在一个较高的水平,期间会随供需变化有波动,但总趋势不会根本改变。如果PCB市场不出现大的下滑,覆铜板的供应仍受制于原材料偏紧的供应,但在不同的时间(如第二季度)会供应偏松,但也会(如在第四季度)偏紧。

我们认为生益董事长演讲引用的行业数据以及对原材料供给偏紧的判断与我们对上下游调研和沟通交流的得到的结论吻合。近期以山东金宝等数家公司的铜箔价格上调已经验证了我们的观点。

从覆铜板的另一大原材料玻纤、玻璃布的情况来看,在部分玻纤窑冷修、玻纤纱品种调整、各供应商7628布库存售罄、改织机织做薄布等各种因素的共同作用下,在2016年第四季度出现爆炸式缺供。

虽然总体来看行业产能是充足的,但在中短期,一些大型的玻璃纱窑炉的冷修依然对行业的供给产生了较大的冲击。近期以建滔积层板通知部分客户:由于玻璃纱供应不足,集团玻璃布厂部分织布机因玻璃纱不足导致停机,玻璃布厂将对板厂玻璃布供应每月减少1000万米,导致板厂FR-4产量较少120万张左右,此情况将持续到年底。希望客户提前做好采购计划准备,避免板料供应紧张导致损失。

我们认为此次建滔的通知就是吹响三季度旺季下覆铜板供应紧张的前奏,在铜箔供应依旧偏紧张的局面下,玻璃纱和玻璃布的短缺有望再次成为覆铜板涨价的重要催化剂。

三、投资建议

前期我们通过深度报告详细解析了此轮覆铜板涨价带来的投资机会。铜箔产业历经 08-13 年的产能过剩周期后,在 14-16 年锂电铜箔需求爆发的驱动下进入新的向上周期,完成从供给过剩向供给不足的蜕变。受制环评、设备、调试周期等因素,新增铜箔(尤其是标箔)产能释放依然有限,铜箔行业将面临中长期紧缺。此外覆铜板的另外一大原材料玻纤的短缺和涨价也成为驱动板材涨价的因素之一。正如我们分析,铜箔和玻纤涨价向下游传导,将同时带动覆铜板进入涨价周期,覆铜板行业集中度高,龙头可以借助涨价有望提升业绩弹性。

17年上半年,一季度部分公司在淡季超预期提价之后,进入二季度在淡季和库存调整的共同作用下,行业部分企业对铜箔和覆铜板价格进行了下调。但是进入3季度以来仅10余天,我们已经看到了多次的铜箔和覆铜板的价格上涨,验证了我们之前多次提醒过的三季度旺季行情。由于标准铜箔扩产有限,行业的高盈利期将有望维持较长的时间,并且在旺季下,玻纤等材料的短缺有望进一步驱动覆铜板价格的上涨,并给产业链企业带来更大的盈利弹性。

我们首推国内覆铜板龙头生益科技,公司管理优秀,在汽车、高频通信以及PCB领域都有不错的布局和成长动能,特种电子电路基材的突破等也是长期看点。推荐中厚型覆铜板龙头的金安国纪,以及锂电铜箔龙头、迎接铜箔涨价大周期的诺德股份。此外关注铜箔行业其他公司铜陵有色、嘉元科技(三板)等。覆铜板涨价将促进 PCB 行业洗牌,有利于相关龙头企业和具备涨价弹性的通信、汽车 PCB 厂商脱颖而出。

首推生益科技:下半年迎来行业旺季,高增长动能仍将延续

1、Q2望超越市场悲观预期,下半年迎来行业旺季,全年高增长可期。

公司在一季度行业淡季叠加春节放假的情况下,Q1达到净利润2.83亿,大幅超越我们此前预期,充分反映了一、二月公司对部分客户涨价以及叠加去年多次涨价后的盈利弹性。二季度覆铜板行业因库存调整一些做中低端板的厂商有些价格调整,也导致了相关公司股价大幅回调。但据我们了解生益主要是大客户中高端板材,且前期公司对客户涨价幅度不大,故二季度生益并没有大规模降价。接下来将进入行业旺季,去年行业的全面涨价也是从7月开始,我们认为二季度业绩望好于市场悲观预期。而进入7月行业旺季,有望带来生益科技下半年环比向上,全年高增长可期。

2、公司经营、生产管理持续改革,特种电子电路基材布局亮点突出

公司16年以来继续在经营管理方面持续进行改革,推出了多项管理措施,管理效率改善明显。6月7日,生益科技与日本中兴化成在东京签订了关于生产氟树脂覆铜板相关技术的框架协议,由中兴化成向生益科技转让PTFE相关产品的完整配方、全流程生产工艺、专用设备技术、原材料厂家信息和相关商标。前期我们深度报告分析了公司在BT板等特殊电子电路基材上面的突破以及在高频高速板材上面的投入。16年公司继续在刚挠结合板无卤覆盖膜、天线用高频覆铜板基材、PTFE、高密度互联、高CTI、高导热等基材上面进行大量研发投入。公司在常熟拟建成一个年产150万平方米高频材料的新工厂,预计2018年第一季度末可以投产。此次与日本中兴化成的合作是公司的电子电路基材方面的又一突破。

3、子公司生益电子高端PCB业务拓展顺利,有望在未来为公司贡献可观业绩。

我们此前深度报告分析过生益旗下PCB子公司生益电子完成股份制改造,生益科技持有的生益电子12.87%的股权转让给生益电子管理层及其核心员工的合伙企业,推动员工与公司利益趋同,有望推动生益电子重回增长轨道。生益电子东城工厂以通讯网络所需求的高层、高密、高速板为核心产品,同时覆盖通讯终端消费类电子产品所需求的高阶HDI及ELIC产品。自投产以来,生益电子产量、利润不断提升。4月17日生益电子董事会审议通过了公司二期扩产项目,计划在2017年第四季度正式实现100万尺/月的总产能,并且以增资扩股方式引入新股东“国弘投资”,以筹集二期扩产项目所需的资金,进一步为生益电子未来的成长打下基础,有望在未来为公司贡献可观业绩。

4、维持强烈推荐评级,目标价18元。

生益科技作为国内覆铜板龙头,深度受益本轮铜箔、覆铜板产业链向上周期,17Q1业绩超预期,我们判断Q2公司有望超越市场悲观预期,下半年将进入旺季,全年高增长可期。公司中长线还有汽车、高频通信以及BT板等新型基材的成长动能,公司管理运营也在持续改进,从子公司生益电子运作情况可见一斑。我们预测17/18/19年净利润为11.17/12.89/14.61亿,如后续能够旺季涨价,则盈利预测有上调空间,当前被大幅低估,我们维持强烈推荐评级和目标价18元。

风险因素:行业景气度低于预期,涨价持续性不够,新业务拓展低于预期。

附:7月以来行业涨价通知

注:以下通知单对不同客户可能不同,仅供参考

招商电子团队简介

鄢 凡:北京大学信息管理、经济学双学士,光华管理学院硕士· 8年证券从业经验,2008-2011年在中信证券,2011年加盟招商证券,现任电子行业首席分析师

马鹏清:上海交通大学工学本硕,金融学学士;2015年加入招商电子团队,此前就任国金证券交通运输、电子行业分析师

李学来:中科院上海微系统与信息技术研究所微电子学博士,2年半导体行业经验,2年证券从业经验;2016年3月加入招商电子团队,此前任东北证券电子分析师

兰 飞:复旦大学微电子与固体电子学硕士,曾任美国国家仪器应用工程师、区域销售经理,近6年集成电路、电子制造产业经验,2016年6月加入招商电子团队

涂 围:北京大学金融学硕士,浙江大学光电信息工程学学士,2016年7月加入招商电子团队

王淑姬:北京大学金融学硕士,北京大学电子学学士,2017年4月加入招商电子团队

招商电子团队荣誉

11/12/14/15/16年《新财富》电子行业第2/5/2/2/4名,

11/12/14/15/16年《水晶球》电子行业第2/5/1/2/3名,

10/14/15/16年《金牛奖》TMT/电子行业第1/2/5/3名

联系方式

鄢 凡 18601150178

马鹏清 18017003731

李学来 15021607972

兰 飞 18988789959

涂 围 15999543220

王淑姬 18675563129