并购汪,添睿资本旗下品牌;

并购汪·添资本社群,高端人脉与价值分享平台;

添加微信18519783108为好友,点击上方加关注

↑

***

加入会员方式

***

加入会员

请长按图片二维码

或电话/微信汪老师18519783108。

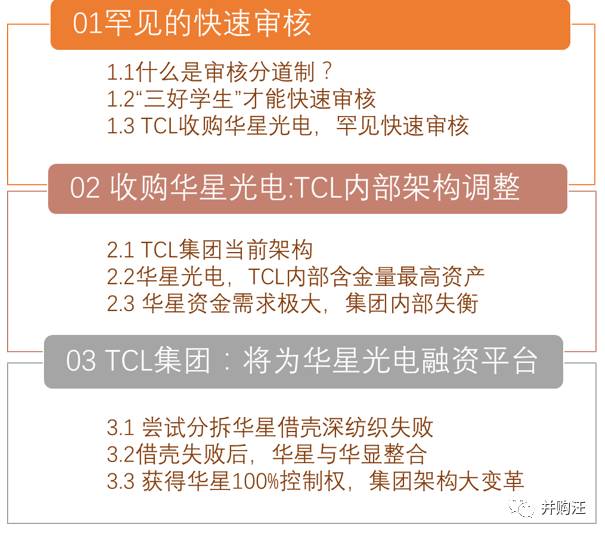

分道制后为何快速审核依然罕见?四大条件必不可少:上市公司信息披露和规范运作状况、财务顾问执业能力、中介机构及经办人员的诚信记录、产业政策和交易类型!

小汪说

就在刚刚,TCL集团以40.34亿元收购华星光电10.04%股权的交易,获得并购重组委审核通过!

别看这个交易仅仅是TCL集团内部的资产整合,交易涉及的股权比例仅仅只有10%,但小汪@并购汪觉得看点依然很多。

从2014年销售额突破1,000亿以来,TCL集团连续三年销售收入规模徘徊,毛利空间不断收窄,营业利润持续下降,TCL集团亟待一次新的“鹰的重生”。

而华星光电是目前TCL集团内部盈利性最好、成长最快、同时也是融资需求最大的子公司。通过本次交易,TCL集团将获得华星光电100%控制权,同时也将开启一次新的大变革:

1) 未来,A股上市的TCL集团将转变为华星光电的融资平台

2) TCL集团仅仅保持一定轻资产业务

3)TCL集团其他资产及业务都将逐步分拆到香港上市公司,借助香港资本市场打造国际品牌。

也就是说,华星光电分拆借壳上市失败以后,TCL集团终于下定决心壮士断腕全力支持华星光电的发展。

而除了TCL集团整体架构的调整之外,小汪@并购汪关注的重点是,

本次交易从预案发布到上会通过,仅仅只花费了69天!从交易被证监会受理到上会获得通过,更是只花费了27天时间!而且中间未接收证监会反馈意见,仅收到一次交易所问询。

为什么交易过会速度这么快?因为这是非常罕见的快速审核!

自从并购重组分道制施行以来,进入快速审核通道的项目寥寥无几,在小汪@并购汪整理的

《并购重组案例精编》

中,TCL收购华星光电的交易或许是一年多以来唯一成功的案例!

罕见的快速审核!

那么,什么是并购重组审核分道制呢?

并购重组审核分道制是指中国证监会对上市公司重大资产重组(含发行股份购买资产、重大资产购买或出售、合并分立等)行政许可申请进行审核时,根据上市公司信息披露和规范运作状况、财务顾问执业能力以及中介机构及经办人员的诚信记录,结合国家产业政策和交易类型,对符合标准的并购重组申请,有条件地淡化行政审核和减少审核环节,实行差异化的审核制度安排。

并购重组审核分道制具体分为豁免/快速审核、正常审核和审慎审核三类。进入豁免/快速通道的重组项目,涉及发行股份的,实行快速审核,取消预审环节,直接提请并购重组委审议。

并购重组审核分道制于2013年10月8日正式实施。

然而从2013年10月份分道制审核实施起,至今已过了差不多约四年,进入快速审核的重组项目寥寥无几。因此也有许多人说,并购重组快速审核是“镜中花,水中月”,只能看得见却摸不着。

那么并购重组“快速审核”真得可望而不可即吗?为什么进入快速审核通道的项目如此之少?进入快速审核通道到底需要满足什么样的标准?

一般而言,快速审核是对“好公司、好项目、好中介”三好类实施的,对一般的问题较少的公司实施正常审核,对问题较多的公司实施审慎审核。

只有公司、项目、中介都好的“三好学生”,才有资格进入快速审核通道。

“三好学生”的具体评价标准有4条,分别为上市公司信息披露和规范运作状况、财务顾问执业能力、中介机构及经办人员的诚信记录、产业政策和交易类型,

详细内容如下:

上市公司信息披露和规范运作状况:

由地方证监局和沪深交易所负责评价。评价结果分为A、B、C、D四类,结果为A的列入豁免/快速审核类,结果为B、C的列入正常审核类,结果为D的列入审慎审核类。

财务顾问执业能力:

由中国证券业协会负责。评价结果分为A、B、C三类,结果为A的列入豁免/快速审核类,结果为B的列入正常审核类,结果为C的列入审慎审核类。

中介机构及经办人员的诚信记录:

由沪深交易所负责查询,相关中介机构及经办人员受到中国证监会行政处罚、行政监管措施或证券交易所纪律处分,且未满规定期限的,不得列入豁免/快速审核类。

产业政策和交易类型:

由财务顾问发表意见、沪深交易所复核。具体原则为:根据《国务院关于促进企业兼并重组的意见》和工信部等十二部委《关于加快推进重点行业企业兼并重组的指导意见》,并购重组涉及“汽车、钢铁、水泥、船舶、电解铝、稀土、电子信息、医药、农业产业化龙头企业”等九大行业,且交易类型为上市公司同行业或上下游并购的,列入豁免/快速审核类,但构成借壳上市的除外。

需要注意的是,最终评价结果实行一票否决制,即当所有分项评价均为豁免/快速审核类时,项目进入豁免/快速审核通道,分项评价结果之一为审慎审核时,项目进入审慎审核通道,其余项目为正常审核通道。

同时,

整个评价过程采用客观标准,结果自动生成

,不涉及主观评价。

自2013年以来,进入快速审核的并购重组项目寥寥无几,TCL集团收购华星光电股权的快速审核,是近年来比较罕见的,也应是近一年来唯一一例快速审核。

《并购重组案例精编》

中整理的交易的相关中介机构如下:

财务顾问:中信证券股份有限公司

法律顾问:北京市嘉源律师事务所

评估机构:中联资产评估集团有限公司

审计机构:大华会计师事务所(特殊普通合伙)

华星光电是国内显示面板研发制造的龙头企业之一,属于“C39 计算机、通信和其他电子设备制造业”。TCL收购华星光电股权属于上市公司进一步收购子公司股权,进而获得100%控制权。TCL集团的信息披露和规范运作评价状况为A。

无论是中介机构的资质、交易的类型还是上市公司自身的信息披露状况,此次交易都满足了快速审核条件。

下面我们来详细看一看交易的情况。

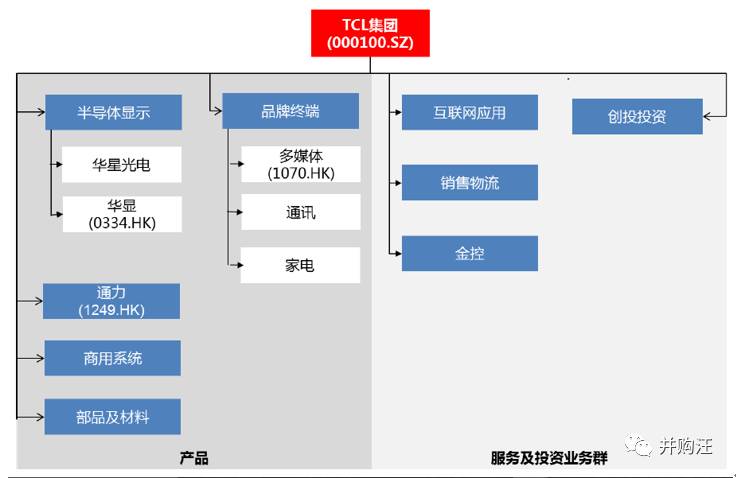

收购华星光电:TCL内部架构调整

本次交易,TCL集团拟以发行股份的方式购买华星光电10.04%股权,交易作价约40亿元。交易完成后TCL集团将持有华星光电85.71%股权。

由于华星光电剩余股权分别由国开基金和广东省产业基金实际以优先股方式持有,因此交易完成后,TCL集团相当于实际持有华星光电100%股权。

这次交易是TCL集团内部架构调整的一部分。

TCL集团目前包含产品业务、服务业务、创业与投资业务三大业务,共计11个板块。

公司架构是TCL集团整体在深圳A股上市,有三家控股公司在香港以红筹股方式上市(TCL多媒体电子,通力电子、华显光电);一家控股公司翰林汇在国内新三板上市。

TCL产品业务(7个板块)包括:半导体显示业务(华星光电和华显光电(0334.HK)、TCL多媒体电子(1070.HK)、TCL通讯科技、家电集团、通力电子(1249.HK)以及商用系统业务群和部品及材料业务群;

服务业务(3个板块)包括:互联网应用及服务事业本部、销售及物流服务业务群(含翰林汇835281)、以及TCL金融;

2016年、2017年1-6月,TCL集团实现营业收入1066.18亿元、522.95亿元,实现归母净利润16.02亿元、10.34亿元。

华星光电是目前TCL集团中含金量最高的资产。

其主营业务为液晶面板的研发、生产和销售,主要产品为大尺寸电视面板和中小尺寸移动终端面板,应用于电视机制造和智能手机等电子通信领域。

华星光电在目前中国大陆电视液晶面板厂商中市场占有率排名第二。2016年,中国六大电视机品牌厂商面板采购总额中华星光电占比为24%;全球液晶电视面板市场占有率为13%,排名全球第五位;32寸液晶面板出货量排名全球第二;55寸液晶面板出货量排名全球第三。

2015年、2016年及2017年1-3月,华星光电分别实现营业收入180.55亿元、223.36亿元及65.48亿元,分别实现净利润20.70亿元、23.09亿元及10.13亿元。

2017年上半年,华星光电的营业收入占到TCL集团的26.38%,同比增速高达49.15%,在TCL集团中利润最好,增速最快,单一营收比重最大。

正因为华星光电的存在, TCL集团能够承受TCL通讯在2017年上半年高达8.52亿元的巨额亏损。

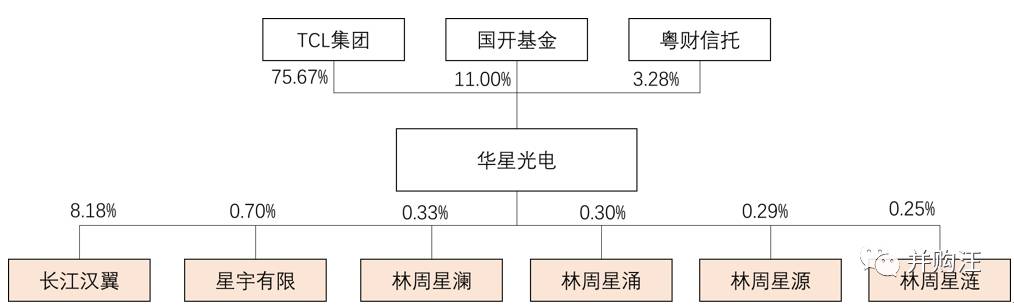

交易前,控股股东TCL集团持有华星光电75.67%股份,国开基金持有11.00%,粤财信托持有3.28%股份。

其余下图中粉色部分星宇有限、林周星澜等股东为员工持股计划,同时也是此次交易的交易对手。

由于半导体显示产业是周期波动很大的产业,目前正处于行业的高周期,华星光电正为低周期到来做准备,投资建设G11大屏幕产线和G6柔性AM-OLED产线

,通过技术升级迭代,提高规模及效率,保持竞争优势。

根据华星光电当前业务发展规划,华星光电主要资本支出为液晶面板t3项目、t4项目(第6代柔性LTPS-AMOLED显示面板生产线项目)和G11项目。

其中t3项目公司注册资本87.6亿元,华星光电出资35亿元;t4项目公司注册资本拟增至180亿元,华星光电出资拟增至90 亿元。2016年9月,华星光电投资建设G11项目,项目公司注册资本215亿元,其中华星光电出资114亿元。

T3、T4、G11三个项目,华星光电总计需要出资239亿元,资金需求极大。TCL集团以多种融资方式对华星光电进行了持续资金支持,包括于2016年发行了 60亿元的公司债。

华星光电在TCL集团中融资需求最大,净资产占集团净资产的比例最高,使得TCL集团资产配置不均衡。因此,TCL集团一直想要推动华星光电独立上市。