2. 铝:需求稳定增长,供应供应扩张 价格展望:1800-1900 美元/吨

3. 锌:锌精矿短缺态势向精炼锌传导 价格展望:2600-2900 美元/吨

4. 铅:矿山供应担忧缓解,下游消费疲弱 价格展望:2080-2320 美元/吨

5. 镍:供应压力缓解,需求保持强劲 价格展望:8500-11000美元/吨

6. 锡:全球供给端缩减由原料开采向冶炼端传导 价格展望:20000-23000 美元/吨

7. 锂:新能源汽车产销转好拉动上游消费需求 价格展望:价格走高

8. 钴:供应担忧支撑全年价格上行

9. 钛:下游高端钛材需求前景广阔

10. 钨:供给趋紧需求回暖 钨价回归

11. 稀土:供需关系改善 价格整体回升 中重稀土均价上涨20%

预计2017 全球铜精矿供给将降下降2%。根据数据,预计2017 年全球铜精矿产量达到 1980.7 万吨,同比下降1.69%;而 2018 铜精矿产量将恢复至 2043.9 万吨,同比增长3.2%。由于几乎没有新增铜矿或扩产和罢工威胁阶段性停产使得铜精矿在2017年呈现供应下滑,而随着铜价整体上升使得 2018 年铜矿有望恢复生产。预测,2017和 2018 年铜精矿产量分别为 165 和 172 万吨,同比增加 2.5%和 4.2%,全年铜精矿需求达到 610 万吨和 650 万吨,同比增幅为 10.9%和 6.6%。

加工费下降表明上游资源矿石阶段性短缺将持续 。根据中国海关数据统计,中国一季f度铜精矿进口 431 万吨,同比增长 7.8%,铜精矿供应收缩持续扰动中国矿石进口,中国铜原料联合谈判小组(CSPT)同意将二季度进口铜精矿 TC/RC 由 90 美元/吨及 9 美分/磅下调至 80 美元/吨及 8 美分/磅,表明目前上游供给较为紧缺。但下半年罢工的复产以及印尼出口的恢复,我们判断,铜精矿供应压力将有所缓解,预计下半年中国进口精矿加工费(TC/RC)维持在当前水平。

2015-2019 年铜精矿供应情况

数据来源:公开资料整理

加工费下行趋缓说明矿供给仍趋紧

数据来源:公开资料整理

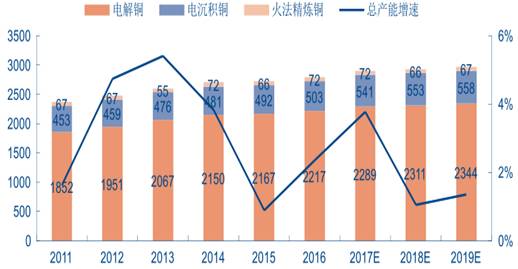

2011-2019 年全球精炼铜产能变化趋势(单位:万吨)

数据来源:公开资料整理

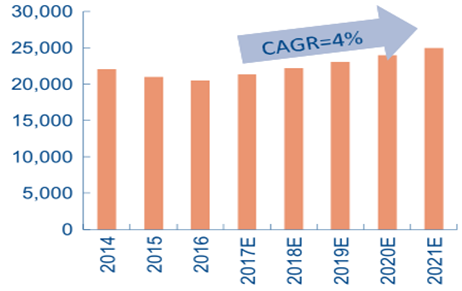

2017年全球精炼铜表观消费增速将降至2% 左右。根据数据,2017/2018 年全球精炼铜用量会有 2%的提升,且2018 年增速基本保持不变,新能源、基础设施建设将继续拉动铜需求的增长。

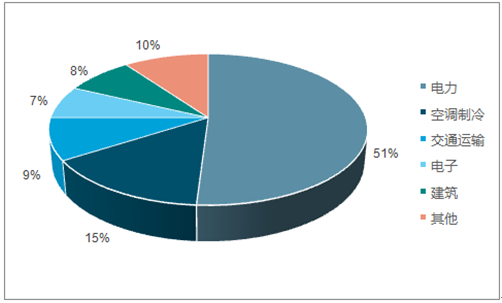

中国精炼铜消费结构(2016 年)

数据来源:公开资料、智研咨询整理

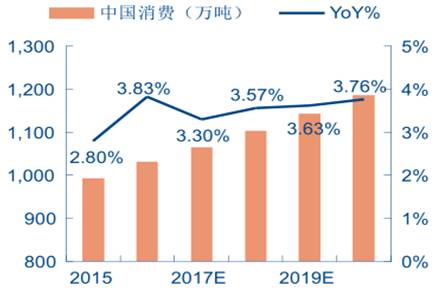

中国铜终端消费量(单位:百万吨)

数据来源:公开资料整理

预计2017 年中国精炼铜整体消费达到1065万吨。根据数据,2017年一季度中国精炼铜消费 244 万吨,同比增长约 3.4%,主要得益于家电以及电子领域下游补库保持强劲。下半年主要考虑限购升级,销售和新开工等数据的滞后影响,我们预计中国 2017年全年精炼铜消费同比增加 3.3%,2017-2020 年精炼铜消费总体保持在 2.5~3.5%范围。

价格展望:

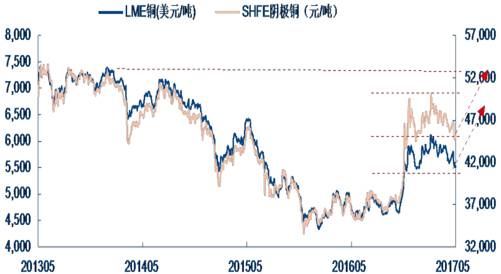

认为 2017 年精炼铜整体维持紧平衡格局,生产和消费增速均将放缓,但供需结构改善,支撑铜价维持相对高位,运行区间:5500-6500 美元/吨。

未来铜价运行展望

数据来源:公开资料整理

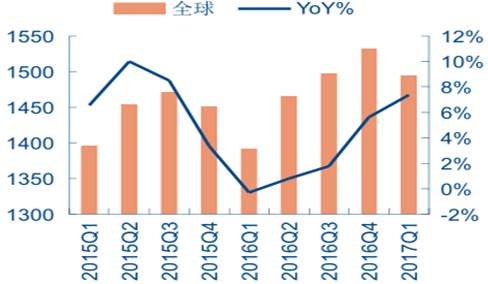

2017全球原铝供应仍将大幅增加。根据数据,预计 2017 年全球原铝产量将同比增长 5.5%到 6263 万吨,2018 年产量同比增长 3.9%至 6507 万吨。新疆在建200 万吨原铝项目暂停对于 2017 年的供应影响不大,考虑中国产能达产的滞后性,这些项目主要达产是在 2018 年,我们预计 2018 年产量增速下滑。2017 年一季度全球原铝产量1523.4 万吨,同比增长 8.2%。由于铝价仍然运行于边际成本上方,因此判断 2017 全年原铝供应将维持扩张态势。

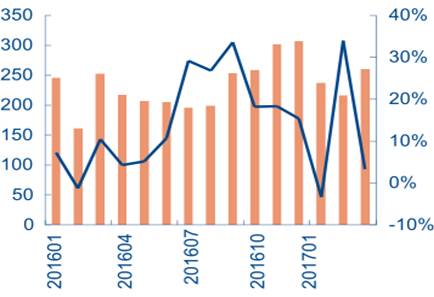

全球原铝季度产量同比攀升(单位:万吨)

数据来源:公开资料整理

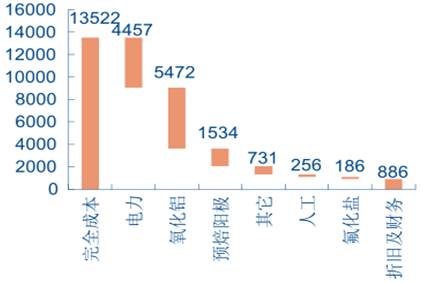

中国电解铝厂成本结构(单位:元/吨)

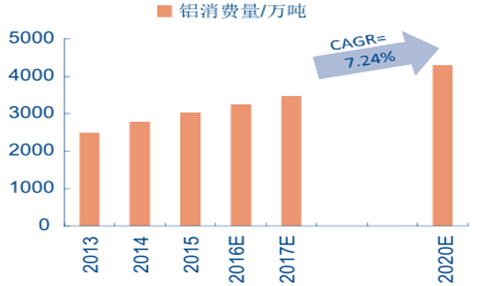

一季度原铝消费保持稳定。根据数据,预计 2017 年中国原铝消费有望达到 3470万吨,同比增长 6.78%,根据“十三五”有色金属工业规划,到 2020 年我国铝消费总量将达到 4300 万吨,2016-2020 年期间的年均复合增长率(CAGR)将达到 7.24%。根据国家统计局数据,一季度铝材产量 1383 万吨,同比增长 7.3%,房地产、汽车以及家电领域需求皆有不同程度回暖,使得消费增速保持强劲。

中国原铝消费保持稳定增长(单位:万吨)

数据来源:公开资料整理

一季度铝材生产强劲(单位:万吨)

数据来源:公开资料整理

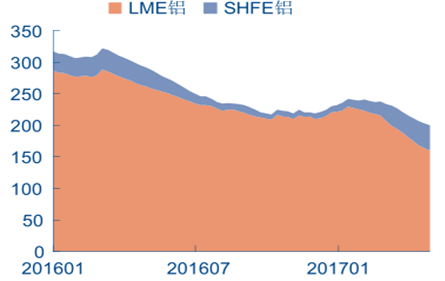

全球原铝库存加速下滑(单位:万吨)

数据来源:公开资料整理

2017 年以来原铝升水出现提升

数据来源:公开资料整理

价格展望:

没有进一步去产能政策指引的情况下,电解铝产能扩张依旧持续,未来两年产量增速高于消费增长,铝价很难突破前期国内 14600 元/吨的高点,预计运行空间1800-1900 美元/吨。

未来铝价运行展望

数据来源:公开资料整理

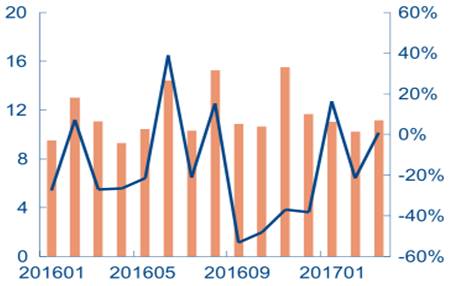

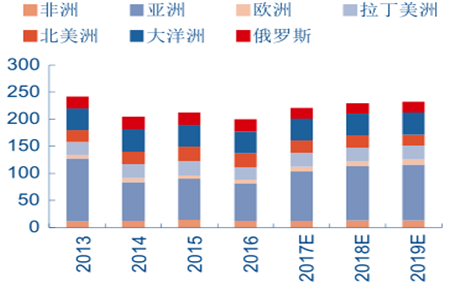

锌精矿供应的结构性短缺仍将持续。2016 年全球锌精矿产量下滑 5.0%至 214 万吨,下滑幅度为近年来的最大值。主要原因是澳大利亚、印度等国锌矿关停和减产。预计 2017 年锌矿供给将逐渐反弹,但矿山复产无法缓解精矿库存目前的较低水平,供应面短期内继续保持短缺。

2017 年全球锌精矿产能缓慢恢复

数据来源:公开资料整理

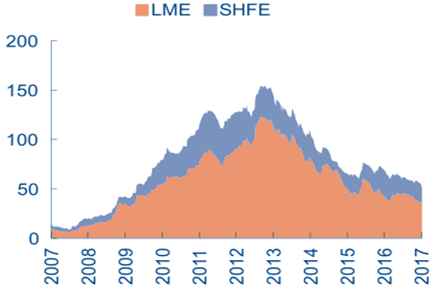

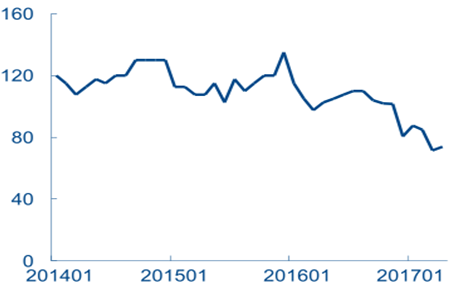

全球锌库存持续下行(单位:万吨)

数据来源:公开资料整理

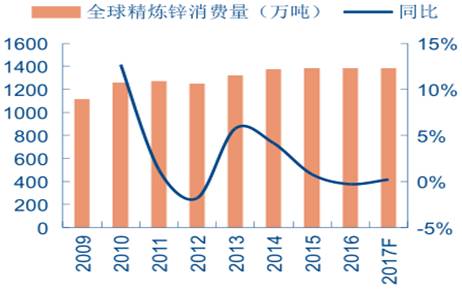

房地产汽车拉动作用放缓,精炼锌消费总体保持平稳。根据数据,2016 年全球精炼锌需求量 1378 万吨,预计 2017 年小幅增长至 1396 万吨。国内市场方面,房地产、汽车、基建行业对精炼锌消费拉动作用放缓,2017-2018 年国内精炼锌需求将保持稳定,预计小幅增至 670 万吨,同比增长 2%。

全球精炼锌消费保持稳定(单位:万吨)

数据来源:公开资料整理

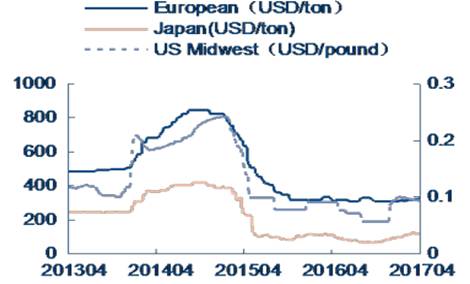

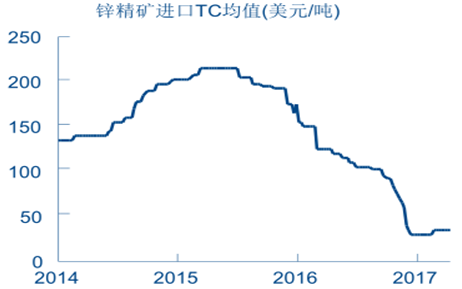

锌精矿加工费出现反弹(单位:美元/吨)

数据来源:公开资料整理

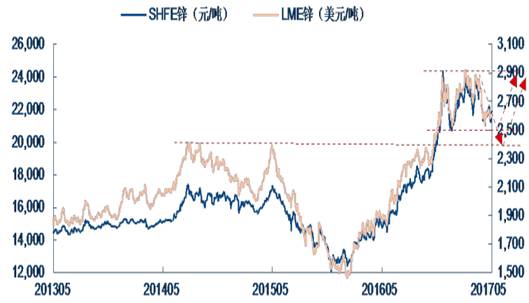

价格展望:

下半年供应忧虑逐步缓解,总体供需趋于平衡,价格高位运行的压力增大,我们预测 2017 年锌价将继续维持高位运行,运行区间 2600-2900 美元/吨。

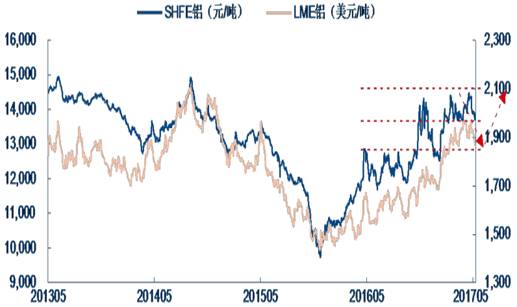

未来锌价运行展望

数据来源:公开资料整理

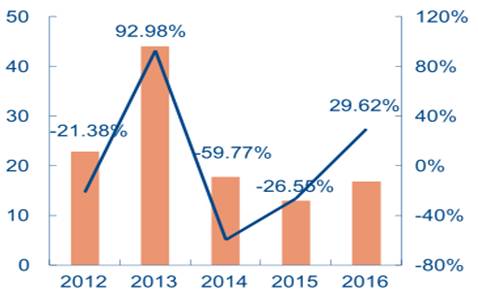

预计全球铅精矿产量将较上年有 0.8% 的下降。预测,2017 年全球铅矿产量将达到 530.5 万吨,同比下降 0.8%。2017 年第一季度中国铅矿进口量同比减少 3.5%。

根据海关总署的数据,第一季度我国累计进口铅矿砂及精矿 32.4 万吨,同比下降 3.5%。原因在于精铅矿产量较少导致可进口的铅矿砂和精矿减少,且铅矿粗加工费处于 2014 年以来最低位,预计 2017 年后半年会有所缓解。

2015-19 年铅矿供应情况(单位:万吨)

数据来源:公开资料整理

铅矿砂及精矿进口量情况(单位:万吨)

数据来源:公开资料整理

铅加工粗炼费(单位:美元/千吨

)

数据来源:公开资料整理

全球精炼铅供需平衡(单位:万吨)

数据来源:公开资料整理

全球精炼铅需求预计会有2.8% 的增长。预计 2017 年全球精炼铅需求量将达到1139 万吨,同比增长 2.8%。原因在于美国主要电池生产商扩大产能,投资生产起动电池,该电池铅含量较普通电池增加 25%。

铅酸电池领域需求明显下降。预测2017 年中国精炼铅消费量达到 470 万吨,同比增长1.3%。2017年1-2月,我国铅酸蓄电池产量为2733.7万千伏安时,同比下降14.1%,预计 2017 年,铅初级消费下降的趋势会有所缓解。

中国汽车产量及同比增长(单位:万辆)

数据来源:公开资料整理

中国铅酸蓄电池产量(单位:万 KVA)

数据来源:公开资料整理

价格展望:

全球供需接近平衡,但消费下滑拖累企业库存处在高位,使得铅价后期承压,预计运行区间:2080-2320 美元/吨。

未来铅价运行展望

数据来源:公开资料整理

镍矿供应缓解,2017 年全球镍矿产量预计长将大幅增长 9.2%。预计2017 年全球镍矿产量将较大幅度提升至 217.5 万吨,同比增长 9.2%,预计 2018 年产量达到 234 万吨,增长的主要原因是印尼等地区矿产量的大幅增加。

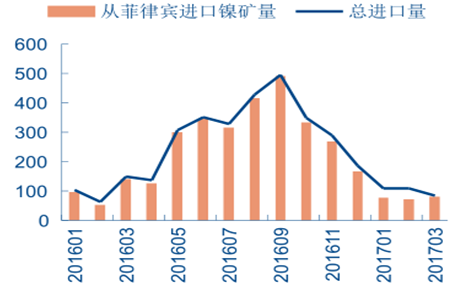

国内供给可能受到菲律宾出口的影响。海关总署数据显示,2016 年我国进口镍矿共计3191 万吨,其中 3057 万吨来自菲律宾进口,占比高达 95.81%,依赖程度较大。2016 年 7月初菲律宾启动的环保整顿检查给该国镍矿出口带来巨大冲击,2017 年 1-2 月国内从菲律宾进口镍矿量基本与去年同期持平,但 3 月进口量大幅下降,降幅为 41.25%。印尼政府于2017 年 1 月放松了对镍矿出口的禁令,来自印尼的镍矿进口可能会弥补菲律宾进口量的不足。

全球镍矿产量及预测(单位:万吨)

数据来源:公开资料整理

印尼镍矿产量及同比增长(单位:万吨)

数据来源:公开资料整理

2017 年1月全球原生镍消费同比增长 9.1% ,供应过剩转为短缺。数据显示,2017年 1 月全球原生镍消费量 10.17 万吨,同比增长 9.1%。受需求端拉动,加上印度尼西亚镍矿产量有上升趋势,预测,2017 年全球原生镍产量有望增长 5.68%至 208.4 万吨。

2017 年国内企业电解镍没有新增产能计划。根据数据,2017 年国内精炼镍产量为 56 万吨,同比下降 6.7%。2017 年国内精炼镍依旧依赖进口,预计进口规模与 2016 年基本持平,2017 年国内镍铁同样没有新增产能计划。

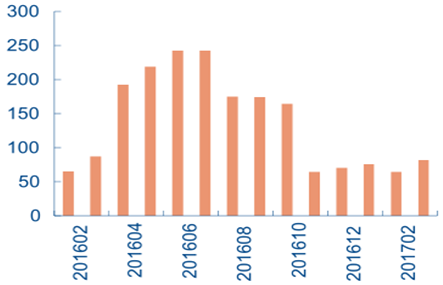

菲律宾镍矿出货量(单位:万吨)

数据来源:公开资料整理

国内镍矿进口量(单位:万吨)

数据来源:公开资料整理

全球不锈钢产量再创新高,2017 年增长仍将继续。据统计,2016 年全球不锈钢产量达 4580 万吨,预测 2017 年仍会有 10%以上的增幅。全球强劲的经济活动刺激了不锈钢生产,除中东欧以外,所有地区均有正增长。

国内不锈钢产量继续释放,价格走低,企业利润难以保证。数据显示,2017 年国内不锈钢新增产能继续释放,产能增速将提升至 7%,高达 3900 万吨,产能利用率将由2016 年的 67.9%提升至 71.3%。虽然 2017 年不锈钢新增产能继续释放,但从目前不锈钢企业的利润来看,不锈钢价格不断走低,钢厂利润较差,导致国内许多钢厂 5 月有减产计划。