被市场称为地产界“并购狂人”的孙宏斌和他的融创中国,并未随着房地产政策的调控而停下并购的步伐,这一次,他将目标瞄准了万达旗下13个文旅项目和76个酒店,且交易涉及资金完全来自融创中国自有资金。

150亿元投资乐视、40亿元入股金科股份、631.7亿元收购万达上述打包资产,多线作战的融创中国,纵使账面900亿现金,其不断高企的负债率如同达摩克利斯之剑,融创的激进扩张,也让人想起了孙宏斌当年创立的“顺驰地产”,高价抢地、快速扩张,最后因宏观调控压力,导致资金链断裂,顺驰地产轰然倒塌。

融创新动作:632亿收购万达13个文旅项目76个酒店7月10日上午,万达商业、融创中国联合发布公告称,融创中国以295.75亿元收购13个万达文旅城的项目股权,以335.95亿元收购万达旗下76个酒店,此次交易总额为631.7亿元。交易具体内容如下:

万达旗下港股上市公司万达酒店发展(00169.HK)闻讯大涨,盘中一度涨近150%,但万达酒店发展随后公告称,万达与融创的协议没有对万达酒店发展造成影响,该协议中的国内酒店项目与公司并无关系。截至收盘,万达酒店发展涨幅收窄至46.55%。关于此次万达出售旗下酒店资产及文旅项目股权,王健林对外回应称,转让项目能大幅降低万达商业负债,并进一步实现轻资产化运营。

同策咨询研究部总监张宏伟向时报君表示,未来几年的房地产行业,销售规模再大已经没有太多意义,因为利润率在逐步降低,预估今年行业的平均净利率可能降至8%~9%,销售规模千亿净利润也就几十亿,并且还背负80%以上的资产负债率,规模越大,其背后隐藏的企业运营风险也就越大。于是有的企业开始选择逐步退出房地产,走向“轻资产“道路,比如万达。万达打包卖资产给融创,从卖方角度看,现在资产价格处于高位,万达可以顺利实现退出,同时,通过出售剥离资产,达到公司运营尽量轻,以降低风险。

按照张宏伟的逻辑,融创中国的规模化扩张似乎与当下大型房企转型之路相矛盾。对于大型房企来讲,从开发商到运营商的转变已经开始布局,比如万科并购印力集团、恒大并购医疗行业公司,还有一些大型房企在养老地产、产业地产、物流地产等“地产+X产业“领域转型,但是按照融创中国目前的并购路径,其依然处于规模化扩张阶段。

现在,收购已成为孙宏斌与融创的关键词。孙宏斌近年来的并购之举,似乎给人一种白衣骑士的感觉。

将时间拉长来看,2012年港股上市公司绿城中国资金链一度断裂,融创中国出手相救。 随后2014年5月22日,融创中国发布公告称,以62.98亿港元收购绿城中国24.31%股份,然而剧情并非按照想象那样,顺利入主绿城中国。随着绿城集团董事长宋卫平决定回归绿城,双方经过多轮谈判,最后宣告协议终止。

2014年底港股上市公司佳兆业因多处物业被深圳规土委“锁定房源“,陷入破产危机。这时候,孙宏斌再次作为白马骑士现身。2015年1月30日,融创与佳兆业达成协议,接手佳兆业49.25%股份,但最终因股份买卖若干先决条件仍未达成,加上佳兆业年报迟迟未出,融创中国最终折戟。

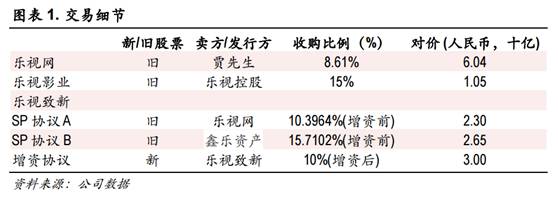

将时间再拉近一点,2016年底,贾跃亭旗下的乐视系陷入资金链危机,2017年1月13日,融创中国与天津嘉睿签署协议,对乐视进行投资,根据协议,天津嘉睿将分别收购乐视网8.61%股权、乐视影业15%股权和乐视致新33.5%股权,交易总对价达到150亿人民币。

2016年12月9日至2017年4月28日,融创中国实际控制人孙宏斌旗下子公司天津润泽和天津润鼎通过二级市场合计增持金科股份股票26650.8万股,占金科股份总股本的4.99%,增持完成后,融创系旗下3家公司合计持有金科股份25.00%的股份。

融创中国2016年年报显示,仅去年一年,公司就对外发起16笔收购(包含对同一家公司发起的连续收购),涉及资金不低于595亿元。

这16笔对外并购案例中,既有对乐视控股的近150亿元驰援,亦有26亿元对北京链家房地产经纪有限公司的战略入股(持股6.25%),但更多的并购标的,则是类似于金科股份这样的地产企业。比如,耗资138亿元收购联想控股旗下41个公司相关股权与债权(后金额和标的有所调整),再如耗资36.62亿元,收购青岛凯城房地产开发有限公司的全部股权。

加上收购万达资产,全部来自融创中国自有资金,孙宏斌如此频频大手笔收购,时报君不禁想问,多线作战的融创中国真的很有钱吗?虽说目前账面有900亿现金,但是与其动辄百亿的并购项目相比,900亿现金真不算多。

不妨分析一下其负债,根据融创中国2016年财报显示,其总负债为2577.52亿港元,净负债率121.5%。而2015年,融创中国总负债960.89亿元,净负债率75.9%。借贷总额方面,融创中国从2015年的417.99亿,增加到了2016年的1128.44亿。

中银国际分析师田世欣表示,融创中国的财务杠杆本身非常高,根据此前的收购项目,计算的结果显示,截至2016年底,融创中国的净负债比已经高达至少170%。且新收购项目的毛利率也在中双位数,处于相对较低水平,尽管公司合同销售额表现强劲,但由于低毛利率和高财务成本将导致公司收益率进一步降低。加之国内融资渠道收紧将使融创中国面临更大压力。并重申卖出评级,将融创中国目标价调至4.77港元/股。截至停牌前,融创中国股价为14.8港元/股。

申万宏源分析师Kris Li亦认为,在当前中国房地产市场的调控政策环境下,融创中国仍选择在加杠杆快速扩张规模,需要注意的是,融创中国约75%的可售资源位于正实施调控措施的过热城市,将导致公司盈利能力因严厉调控影响收窄。并作出维持融创中国减持评级,将目标价调至8.85港元。

再说回孙宏斌本人,25岁成为联想接班人,26岁蒙受牢狱之灾。2004年,孙宏斌“创立”的顺驰地产,成为中国规模最大的全国房地产企业集团之一,为了达成业绩目标,他高价抢地,快速开发,快速回款,即先用较低的自有资金启动项目,随后立即进行土地开发,用销售回款来支撑后期建设,再用项目盈利作为新的自有资金启动新项目。顺驰曾在一年的同一时间向十几个城市扩张,拿地近千万平方米。

但孙宏斌很快就为他所创造的“顺驰模式”付出了代价。

孙宏斌这种“短平快”发展战略造成了顺驰的高房价、高土地支付款、高管理成本和低收益,资金链一直绷得很紧。即使是身处暴利的房地产业,顺驰在2003年和2004年的净利润率也只3%~4%,而万科、富力和中海2014年均高于15%。

“孙宏斌似乎并不看重企业的收益,他更在乎自己是否能当行业老大。”当时一位地产界人士对他的评价。

最终,宏观调控的压力给予这家一路狂奔的公司致命一击。随着顺驰资金链断裂,负债累累。2007年,孙宏斌无奈将顺驰低价卖出,这家被视为“地产黑马”的顺驰地产轰然崩塌。

但是在卖掉顺驰之后,孙宏斌还拥有融创和顺驰置业这两家公司,凭借融创再度回归地产行业,并用短短四年时间实现融创中国香港主板上市,在商业模式方面,融创延续了顺驰时期的快节奏。

回看顺驰的发展路径,如今的融创 “似曾相识”,不到两年时间超千亿的拿地和并购,尤其在房地产政策日渐趋严的宏观调控背景下,融创的隐忧值得关注。

证券时报小程序上线了!海量财经资讯、个股行情公告、热点话题直播,尽在证券时报小程序!戳我速度围观!