作者:朱昂

来源:点拾投资(ID:deepinsightapp)

前一段时间见了一个老友,他问我:“你翻译了那么多海外投资大师的文章,自己有什么切身的体会?”事实上,这个问题正是我自己过去半年不断思考的。从最早就开始翻译《富可敌国》的英文版,到后来的《Market Wizard》以及《Alpha Masters》,以及每年巴菲特给股东的信都会看几遍。对于投资大师的一些想法,也有了一些新的认识和思考。巴菲特和索罗斯们到底教会了我们什么?今天和大家分享一些新的感悟。

1、

投资大师的共同点:活的很长

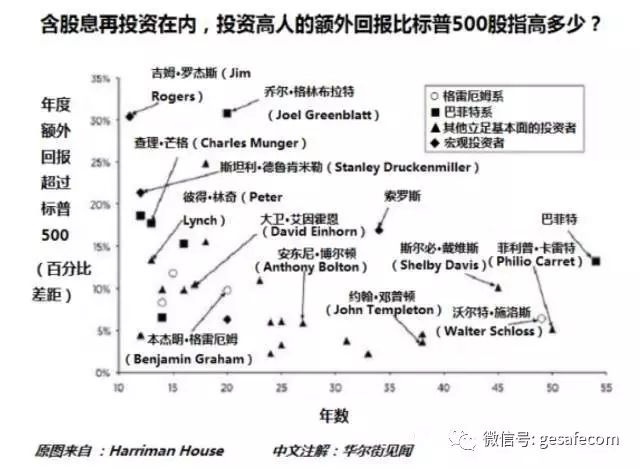

下面这张图非常经典,里面涵盖了一些比较重要投资大师的长期回报收益率。里面涵盖了巴菲特基本面选股,宏观对冲,量化,交易等不同风格的投资大师。但是我们看到他们都有一个共同点:活的很长。

我们看到基本上平均可追溯业绩在30年左右,最少的也有10年以上的可追溯业绩,最长的就是我们的巴菲特,超过了55年的可追溯业绩。这一点是最近思考中给我启发最大的。

无论什么投资风格,方法,甚至性格,能够成为真正影响到后人的投资大师必须有一个特点;活得足够长。

巴菲特是真正践行“活得足够长”这个真理的。一方面,他自己本人的寿命,身体状况也非常好。在接近90岁的高龄依然思维活跃,亲力亲为做投资。而巴菲特的个人财富,也通过时间的玫瑰发扬光大。在他30岁之前,他的财富“只有”100万美元。越到后期,他财富的积累就越惊人。

活得足够长,是我过去半年对于投资大师最深刻的启发。表面上,这是一句废话,但背后却是所有伟大的投资者之所以伟大的原因。我们不会记得那些一两年做的很优秀的人,甚至彼得林奇接班人比尔米勒也逐渐被大家遗忘,因为他在金融危机中的滑铁卢。无论你是什么投资风格,什么投资理念,最核心和共同的一点就是要在市场中活得足够长。

我们用反推导来看这个问题。《对冲基金风云录》这本书说过,只要活过三年的对冲基金基本上规模都不小,收益也不错,但是问题是每年有三分之一的对冲基金在第一年就被消灭了。那么我们反过来思考这个问题,如何能成为活过三年的对冲基金?

2、

活得长靠什么?对于风险的剥离

过去我们一直拘泥于去对比索罗斯和巴菲特。这两位投资大师年龄一样,投资方法完全不同,的确有许多可以对比的地方:巴菲特出生国会议员之家,索罗斯是为了躲避战争去的美国。巴菲特生活朴素,甚至抠门,索罗斯喜欢捐款,致力于开放社会的伟大目标。巴菲特依靠股票投资赚钱,索罗斯擅长外汇期货。但其实我们忽视了他们的共同点:

就是在投资中其实他们都是很“胆小”的,做的都是确定性投资。

我举几个例子大家就明白了。

大家对于索罗斯津津乐道的就是阻击英格兰银行和东南亚金融危机。其实背后的逻辑都是基于定价机制的非市场化。索罗斯相信的是market economy,当他看到planned economy和market economy发生冲突的时候,市场经济最终会大概率取胜。而且他熟读历史和哲学,从历史,哲学,人性的角度看,最终都会按照市场经济的方向去走。本质上索罗斯做的是一种低风险投资。像当年英镑和泰铢的贬值,连其央行内部的成员都承认自己货币会贬值。

索罗斯让人敬佩的是,在低风险投资的时候他敢重仓出击。

我们再看看巴菲特。关于巴菲特的投资案例非常非常多,其本质也是低风险投资,或者我们说的,去获取剥离风险后的收益。在金融危机的时候,巴菲特说了一句话:Buy American, I am。那我们看看巴菲特买了什么?那时候巴菲特重仓了高盛,他曾经说过,如果美国最终只有一家投资银行活下来,那必然是高盛。但是我们看,巴菲特买的其实是高盛的优先股,而不是正股。如果看过《大而不倒》就能理解巴菲特的投资策略。即使在金融危机这种大甩卖的时候,他做的也是低风险投资。不追求最大的回报,而是确保守住本金的前提下能有收益。

3、

对冲基金的发展史,就是寻找“风险剥离后的收益”

我们再回到《富可敌国》这本书,从第一章的对冲基金创始人A.W.Jones,到后面的James Simons,其演变就是不断寻找风险剥离后的收益。A.W. Jones是对冲基金模式的创始人,虽然不是他开创了做空和杠杆,但却是最早运营这种对冲基金模式的。而这两个工具正是在纯多头思维的市场,有效剥离了部分风险,获取收益。

书中举了一个很好的例子:假设两个投资者都从10000美元开始做。一个运用做空和杠杆工具。那么首先,他的杠杆就让他拥有20000美元的投资。他做多130000美元,放空70000美元。这样他暴露在市场的风险只有60000美元。而另一位投资做多80000美元,保留20000现金,在市场也暴露80000美元的风险。假设市场上涨20%,由于他们的选股能力一样强,看多的股票涨了30%,跑赢大市,而另一个做空的股票也只下跌了10%。那么运用杠杆的投资者的利润就是32000美元,而且市场风险还小。而普通投资者的利润只有24000美元,而且暴露了更多风险在市场上。

加杠杆不是赌博,核心逻辑也是基于更小风险暴露的投资,放大收益率。

在此之后,我们看到每一位投资大师都在通过研究方法,投资工具的创新,来获取剥离风险后的收益。比如第二章的Michael Steinhardt,其最核心的赚钱方法是通过大众交易来持续拿到打折的股票。因为大家都不懂怎么做大宗交易,应该给多少的折价。Steinhardt从中赚取了巨额的,没有风险的利润!再比如后面的老虎基金罗伯逊,他最初的成功也是来自于对于小市值股票的基本面挖掘。因为大部分券商那时候主要覆盖大市值,流动性好的股票。小市值股票本来估值就折价,风险很低。而一旦挖掘到好公司,收益率就会很高。再到最后的James Simons,通过程序化交易,量化模式来剥离风险,获得真正的alpha。

大奖章基金的数学模型主要通过对历史数据的统计,找出金融产品价格、宏观经济、市场指标、技术指标等各种指标间变化的数学关系,发现市场目前存在的微小获利机会,并通过杠杆比率进行快速而大规模的交易获利。