如果说财经里面,有哪个话题最热门,那一定是关于美联储加息。

因此,总有一些朋友问我关于美联储加息的看法,很多人担心加息会不会是压迫泡沫的最后一根稻草。

在大多数情况下,我给的答案都是:由于宏观的复杂性和不确定性,大多数情况下,我对宏观都没什么强烈的观点,但是有一点我是确定的。相比美联储加息,我更怕它现在不加息了。

美联储可以理解成美国的中央银行,其主要任务就是维持美国经济健康运行,创造足够的就业、维持物价稳定。

更直白点讲,美联储号称自己的目的只有两个:美国的失业率和通胀率。

但实际上在这个全球一体化的时代,美联储出台一系列的政策,要考虑的事情非常多,不仅仅只是国内的一些经济数据,还要考虑日本、中国、以及欧洲的经济状况。

对于美联储来说,是否升息首先考虑的一定是本国经济和金融实际运行的情况,经济增长、消费、就业、通胀等指标如果有转好的趋势,资产价格是否已经上涨很多,如果不升息就有经济过热的风险,这时就要把加息提到讨论日程里。毕竟当经济出现过热再加息,代价就会很大。然后美联储还需要看看欧洲和新兴市场的经济如何,在美联储的升息决定不会对他们造成太大负面影响的情况下才会推行。

其实美国经济在2012年之后就出现了明显的好转,市场已经持有很长一段时间美联储升息的预期,各种资产价格已经提前部分反映了升息的结果,全世界的美元已经在逐步回流,美元指数在2014年就已经过了这一轮的高峰。

不考虑鹰派和鸽派博弈情况下简单来说,之所以在2015年年底才出现了第一次加息,主要是因为欧洲和中国的情况不乐观,加上自身的通胀恢复程度不高等问题,美联储才会一次次推迟升息过程。

那么美联储是如何决策的呢?

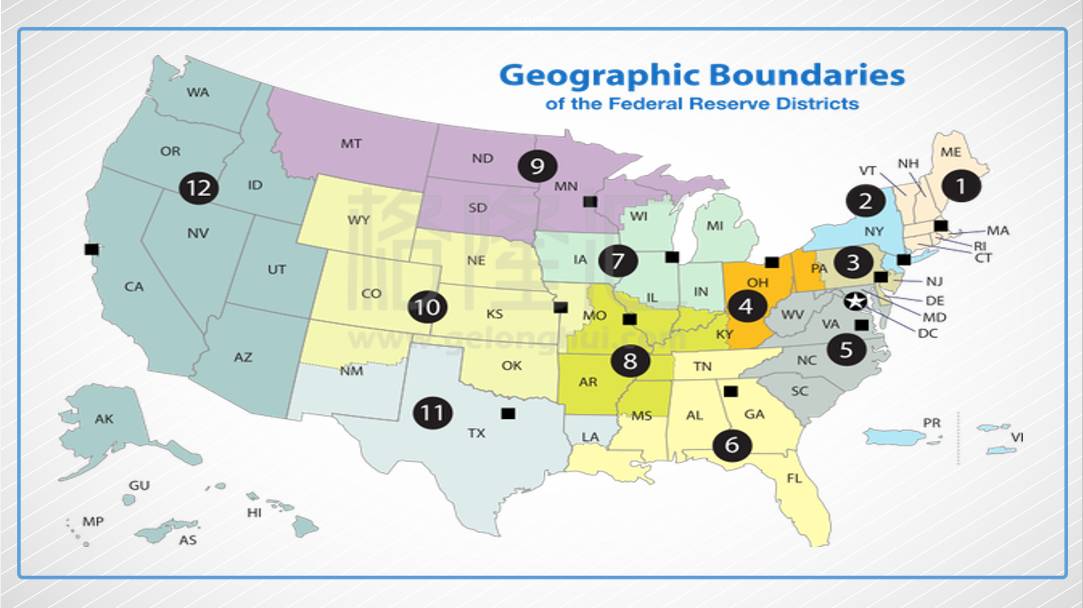

美联储在华盛顿设立了一个委员会,除此之外,把美国划分为了12个储备区,每个核心区的城市里有一个分行。每个分行的主要责任之一是研究一段时间之内这个的宏观、微观和金融市场现状。

按照1913年国会通过的《联邦储备法》,美联储由在华盛顿的联邦储备局和分布美国各地区的12个联邦储备银行组成。如下图所示,12个联邦储备银行的总部分别位于1波士顿、2纽约、3费城、4克里夫兰德、5里士满、6亚特兰大、7芝加哥、8圣路易斯、9明尼阿波利斯、10堪萨斯城、11达拉斯和12旧金山,每个联邦储备银行各自负责一个大区。

美联储的核心部门是联邦公开市场委员会会议(FOMC)。FOMC每年要召开八次常规会议,会议内容主要包括研讨经济、金融情况,制定恰当的货币政策以及评估长期物价稳定和经济持续增长的风险因素。

投票委员会由美联储1位主席、1位副主席、3位理事和12位地区性的联邦储备银行主席组成。5位美联储官员和纽约联储主席拥有永久投票权,其余11位地区联储主席中中4位轮值投票,每次共有10人投票。

因为篇幅原因,不能花太多字数来详细介绍美联储这个机构,如果你对美联储是如何运营的感兴趣,你可以去阅读一下前美联储高级顾问王健写的一本书《还原真实的美联储》。

很多人可能会说,我懂加息啊,加息就是把银行里的利息提高了。

实际上,这种说法是错误的。美联储是没有任何权利直接调整银行里的利率的。

因此,美联储“加息”指的实际上是增加美国联邦基准利率(FederalFunds Rate)。

美国联邦基金利率是指美国同业拆借市场的利率,其最主要的隔夜拆借利率。

这种利率的变动能够敏感地反映银行之间资金的余缺,美联储瞄准并调节同业拆借利率就能直接影响商业银行的资金成本,并且将同业拆借市场的资金余缺传递给工业和商业,进而影响消费、投资和国民经济。

基本上从3年前开始,每次议息会议,市场都如临大敌,基本的节奏就是美股跌完港股跌,港股跌完后欧洲股市跌。

这说明,市场害怕美联储加息。

那市场害怕美联储加息的理由呢?

最直观的理由就是流动性。美联储加息意味着货币政策的收紧,流入股市的资金同样收紧。另一个理论一点的理由是加息提高了市场收益率,在其他条件不变的情况下,市场收益率与资产价格呈现负相关关系。

从过去几年来看,市场有时候是真的很不“聪明”,而很多时候,这种不聪明正是因为市场中的参与者太太太太关注“短期”了。

我最喜欢的一个例子是,在2001年911事件爆发时,很多航空股当天股价暴跌50%。

邓普顿也正是利用这种短期剧烈的恐慌情绪,开始大量买入航空股。他买入的逻辑很简单,911事件的爆发,几乎不会影响10年之后美国人做飞机的需求。大众只是短暂的恐慌,当恐慌散去,他们会发现出远门,还是只能选择飞机(美国火车基建非常差)。

很多时候,看的比别人长一点点,就是一个巨大的竞争优势。

下面我们从过去的数据来看看,美联储加息和股市走势之间的相关性如何。

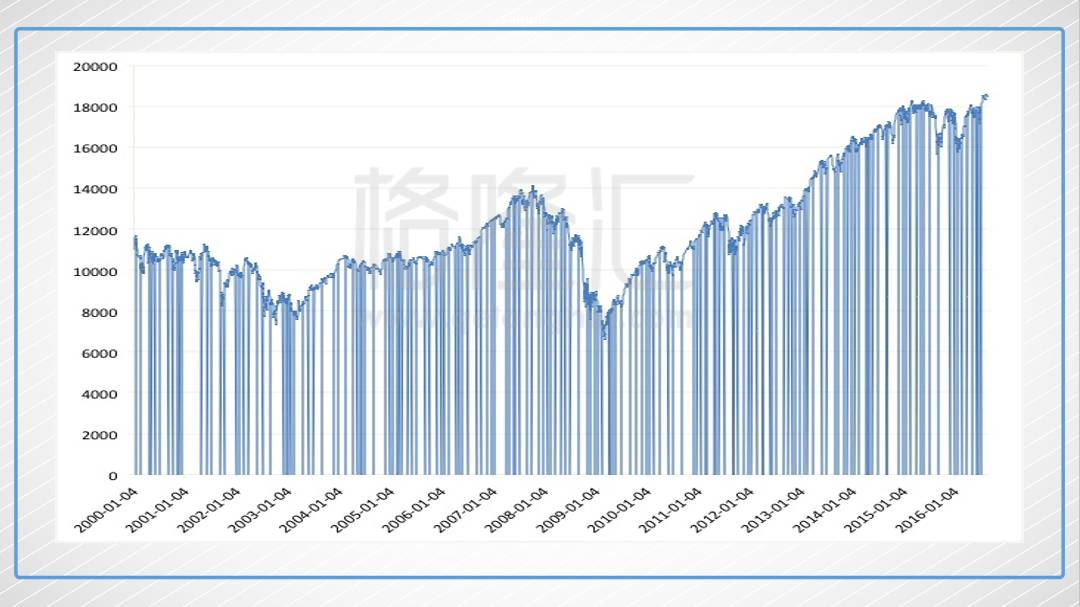

从2000年至目前为止,美联储一共加息了18次,降息了37次。值得注意的是,美联储加息与降息的分布呈周期性,2000年联邦基金利率维持在6.5%的水平上运行,从2001年至2003年6月,联邦基金利率从6.5%下降到了1%,此后在1%的水平上运行近1年。从2004年6月起,利率重新上扬至2006年6月,利率从1%上升到5.25%。之后美国在5.25%的水平上维持近一年后,又重新步入降息通道,从2007年9月至2008年10月,利率从5.25%再次下降到了1%。不过这一利率并未如此次周期那样,在这一水平上运行。2008年12月,美联储将目标利率再次下周至0到0.25%的区间上,这一水平持续到了2015年12月,才上调了0.25个百分点至0.25%到0.5%的区间。

可以看出,过去16年里,联邦基金利率可以划分为四个阶段:降息通道、加息通道、降息通道、低息水平运行。现在来看美国股指的表现。

我们来选择道指作为参考对象。从2000年至2016年,道指表现如下。

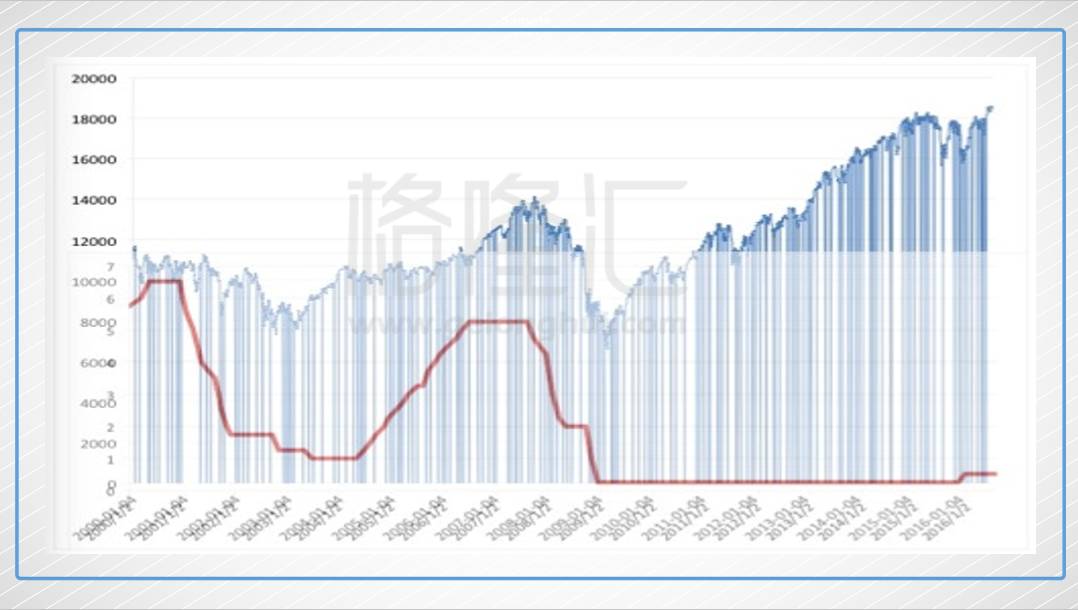

上面两张图合二为一之后,你可以看到下面这个图。

仅从数据上看,有两点值得关注。第一,在过去的16年里,美国利率的涨跌基本上与道指的涨跌同步。第二,道指见顶开始下跌伴随了利率高水平的运行,道指见底开始上涨伴随了利率低水平的运行。

从第一点来看,市场目前对加息的畏惧又是不成立的了。因为过去的数据并没有教训市场,告诉市场加息利空股市。上一个加息通道里,从开始加息(2003年6月)到股市见顶(2007年9月)中间相隔了4年有余,如果有人认为加息利空股市而做出抛售的举动,他可能失去了4年的大投资机会。

从第二点来看,高利率似乎利空股市而低利率利好股市。

怎么来看这似乎是矛盾的两点呢?

其实市场左右纠结美联储的行动,却忘记了美联储的初衷。美联储的目的,说白了,就是维持经济的稳健运行。无论它的会议决议内容是什么,它都是以这个目的为出发点。而鉴于美联储官员的知识、经验及信息优势,市场应当有理由相信他们对经济形势的判断大概率是正确的(仅仅只是大概率)。

加息意味着在美联储官员看来,经济是向好的。正是因为如此,从历史数据来看,很多时候股市在加息的背景下依旧上涨。

而降息则恰好相反,这说明美联储的官员认为美国经济可能会出现衰退的苗头了。正是因为如此,从历史数据来看,很多时候降低反而导致整个股市下跌。

所有关注美股的投资者,都应该明白,美股并不是一个政策市,决定它涨还是跌的归根到底还是企业的基本面和国家经济的基本面。

因为情绪导致的恐慌抛售和因为国家经济基本面恶化导致的抛售,完全不是一回事。

其中最简单的一个例子就是:英国退欧。

在英国退欧当年,全球股市平均下跌了4%以上,美国当天也有3%的跌幅。很多银行股直接开盘跌了6%。

但是结果呢,由于经济基本面没有恶化,恐慌情绪迅速消散。跌下去多少,就涨回来了多少。

而美联储的加息和打算缩表的行为,基本上印证了美联储对经济比较乐观的态度。

如果美联储没有加息,那么真正值得担心的事情就发现了:在美联储的眼里,美国经济出现了很大的不确定性。也就是说,美国经济的基本面可能恶化了。

比如担心加息带来的流动性减少,眼光稍微长远一点的投资者,都应该更在意经济的健康程度。

虽然加息会带来流动性减少,但是如果加息的前提是美国经济持续走好,那么在这种基本面下,企业的利润也会持续走高。这种情况下,加息并不会导致股价下跌。

这就是为什么我现在依旧放心持有不少被低估的美国股票——耶伦的行动,在为我做最权威最官方的经济基本面判断。

而我没有理由不相信他们的专业度。