更多、更及时的干货内容,请关注扑克投资家网站

来源 | 期货日报,ID:qhrb168

编辑 | 扑克投资家,转载请注明出处

2017年是实施“十三五”规划的重要一年,也是全面推进供给侧结构性改革深化之年,宏观经济出现企稳回暖迹象,股市及房地产市场变数迷离,大宗商品市场波动加大,资金流向和资产配置成为市场正在深度思考的问题。

又是一年抛储季!国家储备棉轮出政策对后期市场影响几何?棉花基本面形势和投资机会怎样?

永安期货研究中心首席分析师匡波从全球棉花供求平衡情况、我国棉花供求关系、产业链下游需求形势、抛储对棉价的影响详细阐述了棉花市场的现有格局。

她表示,从大格局来看,近几年全球产不足需,库存消费比逐级下降,特别当中国大库存逐渐消化后,如果产量不能有效放大,那么大级别(可能以长时间缓慢攀升来实现)的趋势性行情是值得期待的。

从小周期的角度看,美棉仍然振荡攀升。美元加息的靴子落地,美元阶段性利多收场,大宗商品反弹。随着大宗商品的反弹,储备棉轮出带来的阶段性利空因素也被消化,郑棉将迎来反弹契机,回归16000以上的可能性加大。但是仍然存在着不确定性的因素,这取决于阶段性供求波动,棉花今年面积及天气产量预期。

全球棉花总体需求正在缓慢攀升

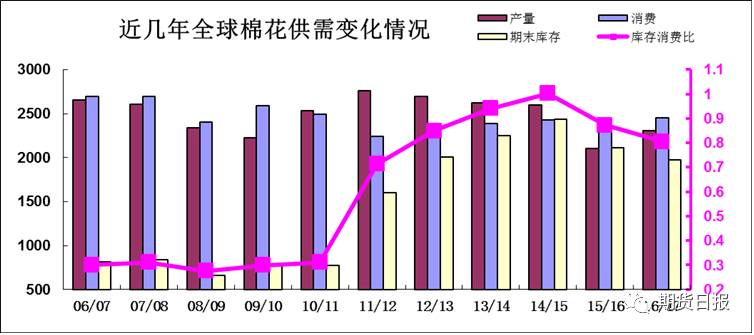

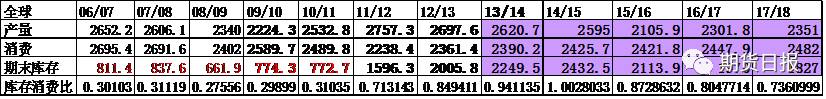

从全球棉花供求平衡关系来看,世界棉花消费水平自2006/2007年达到最高峰值(2700万吨附近)后开始下降,2011/2012年度下降至2238万吨,随后开始逐步恢复。预计2017/2018年度可恢复至2500万吨的水平。

匡波表示,下游纺织品棉花消费配比大幅下降的原因主要有三个。首先,当下的流行趋势亲睐人造纤维服装;其次,化纤产能大增,目前中国化纤产量已经达到世界的2/3,并在持续增加产能;第三,原油价格大幅回落使得化纤价格相对便宜。

近几年随着全球经济的逐渐回暖,世界的棉花需求也开始缓慢的恢复性增长,

至2017/2018年度全球棉花消费平均每年增幅1.8%。而2011/2012年度至2017/2018年度,全球产量情况却从2757万吨下降至2302万吨,每年下降幅度2.75%。(各年度有不同)

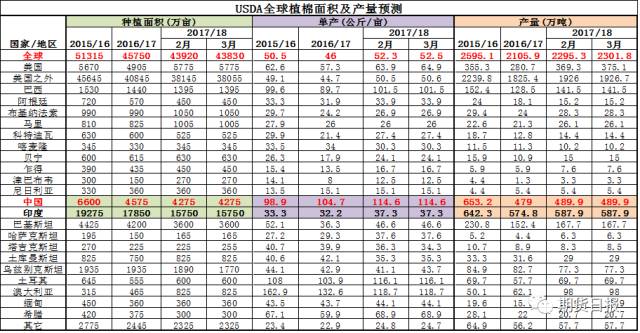

全球棉花种植面积是有小幅下降的,下一个棉花年度或增加但幅度会比较有限;单产增加,产量预期增加9.3%(基数低)附近,产量考虑天气因素的影响也有较大变数。

美棉走势已经回落到大行情之前的高位附近,而郑棉因抛储回落至大涨之前高位附近。

那么,棉价对种植面积的影响会有多大呢?棉价是否会提升棉农的种植积极性吗?

匡波介绍,大多数国家的棉农对价格波动十分敏感。有分析认为,棉价在60美分附近,棉花种植面积不会增加;棉价在80美分,大多数国家棉花种植面积会增加;棉价在100美分,所有国家的棉花种植面积都会增加。

而目前美棉价格在76-79美分之间,因美棉出口情况非常乐观,加之棉花质量良好,那么,之前预计的期末库存增加的情况可能不会发生,价格仍有继续上涨的可能,所以棉花种植面积可能会有增加。

美国今年棉花播种前的预期面积将增加10%,但随着棉花价格逼近80美分,播种面积的增幅很可能接近13-15%。因此,远期棉价的压力将加大,但仍存在一些不确定性,要结合与其他作物效益做比较。

美国玉米价格下滑至2007年以来的较低水平,与棉花的比较优势并不十分突出。

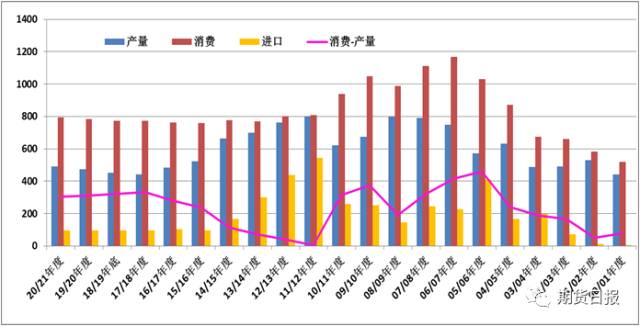

最新美国农业部棉花数据显示,09/10年度之前,全球棉花整体消费水平都是消费大于产出的,使得期货库存越走越低,从而早就了10/11年度棉花市场的大行情。随后,棉价大幅上涨刺激全球棉花种植面积快速提升,11/12年度至14/15年度棉花产量都是大于消费的,并且高昂的价格迫使棉花消费出现小幅下滑,加之中国放量收储,因此库存不断攀升。

从2015年度开始,棉花产量和消费开始出现缺口,消费大于产量,库存下降。

2月24日首发的Cotlook2017/18年度全球棉花供需预测,全球产量预计2384.9,较2016/17年度增加108.5万吨,增幅约4.8%;2017/18年度总消费量2444.2万吨,较2016/17年度增加60.3万吨。本年度产需缺口117.5万吨,下年度产需缺口大约69.3万吨。

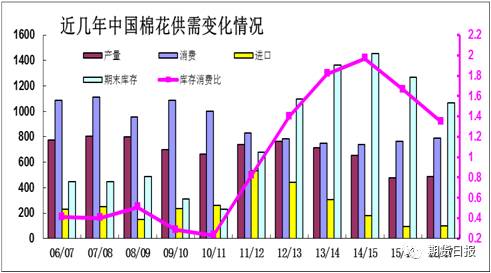

每年产需缺口应该在300万吨左右,考虑进口100万吨,真正缺口也应在200万吨左右。从15/16年度开始至17/18年度,供需缺口就在一个较高水平。储备棉的补缺口,成为国家去库存的最重要的任务。但之后的棉花年度,缺口仍然存在,产量不可能会有如此大幅的提升,唯一的可能是进一步放松进口。

据美国农业部预测,在除中国外全球棉花产量同比增加的同时,消费量增幅有限,产需格局出现变化,由上年度33万吨的产不足需转变为本年度153万吨的产大于需,如果考虑中国还存在近百万吨的进口,那么过剩量会明显下降。

这意味着全球棉花价格略强但难有特别好的表现,17/18的种植面积的即使有提升幅度也不会太大!

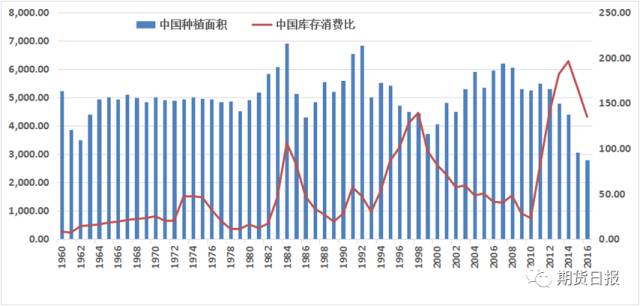

中国棉花种植面积逐年下降,产量缩减,库存消费比高位快速降低,短期面积很难大幅度提升。

根据中国棉花协会植棉意向调查显示,2017年全国棉花种植面积同比增加,有望扭转植棉面积连续五年下降的态势。调查显示,2016年黄河流域产棉区的植棉效益比玉米、大豆等农作物好,但低于辣椒和大蒜,所以植棉积极性小幅提高,同比上涨1.41%。长江流域产棉区自播种以来气象条件较差,部分地区受灾,单产下降,质量下降,但棉花收购价格高于去年,棉农植棉热情有所回升。因此植棉积极性也有小幅提高,同比上涨3.53%。从以上分析可以看出,2017年全国植棉面积增加将是大概率事件,但增加的幅度不会过大。

2017年抛前储备库存820万吨,如果仍按266计算,储备库存余555万吨,按此节奏2018储备库存将下降至289。本年度489万吨的产量,计划抛储量按每天3万吨,至8月底是372万吨,进口目前每年相对固定90-100万吨之间,供应总量基本确定,那么未来市场价格将取决于需求端。

目前下游坯布需求面良好

今年全棉坯布工厂订单同比增加半个月及以上,目前订单多到4月下旬,部分织厂手中握着2个月订单。

需求好转除了刚需以外,下游在原料易涨难跌的环境下适当多采购,即使形成库存也不用担心,因此需求好转多有部分原因是投机性需求增加。

但是,坯布涨幅跟进不足,现买现做基本无利润。2月份常规(服装用)坯布涨幅2毛左右,实单也得到落实。随1-2月低价棉纱库存告急,织厂补库需求增加。但棉纱价格一涨再涨,坯布价格上涨吃力,现买现做没有利润。以C32S×32S 130×70 63“1/1 (喷气)为例,,按C32S价格24000元/吨核算,坯布成本在7.76元/米左右,加0.2元/米利润,报价8.0元/米,目前市场销售价格在7.9元/米,利润过低令工厂生产积极性降低。

短期内市场需要降降温,棉纱续涨阻力大,但考虑纺企库存依然偏低,纱价即使回调,幅度也可能在200-300元/吨左右,因此不建议织厂过分看空。而看未来两到三个月,棉纱价格若能持稳,棉布价格跟涨只是时间问题,但棉纱价格能不能持稳,还看5月中旬淡季到来后纱厂库存的变化。

目前美棉价格回到了大涨之前的中等略偏上的水平,近期由于美棉出口继续快速增长,市场价格预期仍有上涨空间。但价格高涨会吸引今春播种面积的增加,负面讲对新棉价格构成一定的压力。

目前ICE及印度棉价居高不下,给了国内棉花企业、贸易商、投机商存货待涨的信心。特别是美联储加息预期消化后,ICE主力合约再次冲击80美分/磅关口的可能性较大。

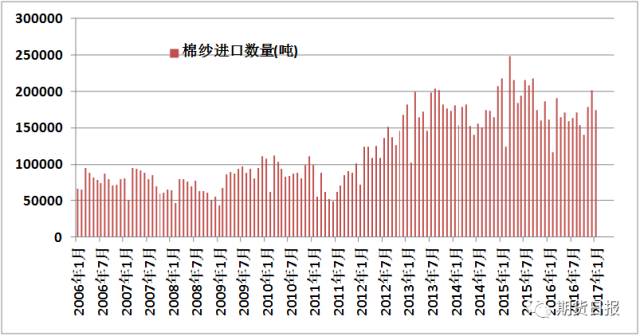

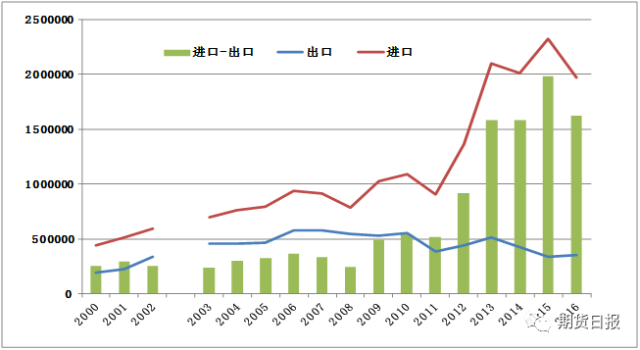

目前印度棉价较高,后期纱线价格预期无优势,越南纱线价格优势仍然明显。但东南亚国家工人工资、能源价格都在上涨,近期越南、印度、巴基斯坦、印尼的纱线报价不断上涨,已超出了国内采购商的消费能力,这让国内织厂转向国产纱的意向,预计国内纺企,棉纱无论在价格还是销量上仍有扩大空间,支撑国内棉花价格。

据了解由于越南、印度等产地期货纱报价高于国内棉纱1000以上(C32S A纱倒挂超过1200元/吨),目前国内下游织厂、贸易商、进货重点都已转向国内中小纺企。

2016年棉纱净进口减少36.4万吨,已经接近2013-2014年的水平。

棉纱春季需求旺季提前

今年春节过后,纱线成交量激增,多数纺企纱线库存降至正常水平之下,而且订单充足,四月份的订单都不用担心,纺企也看好5月份行情,2月中下旬订单不多,是纺企主动不签,订单情况较去年好转迹象明显。棉纱行情整体趋好,江苏、浙江、山东、河南等地,常规纱价格上涨400-500元,精梳纱价格上涨500-700元,春节之后多数企业维持满负荷生产,表明棉纱正在向好的方向发展,4-5月行情似乎可以期待。

期货、现货、抛储,三者之间,目前抛储是主导,但郑棉质量较好,比较优势也偏强,近期郑棉下跌后(郑期主力合约从16500一路下跌至15170),优势显现,期货仓单的“性价比”显然非常高,反弹的驱动力也会较大。

从近期外盘走势来看,美棉仍然振荡攀升,美元加息的靴子落地,美元阶段性利多收场,大宗商品反弹。随着大宗商品的反弹,储备棉轮出带来的阶段性利空因素也被消化,郑棉将迎来反弹契机,回归16000以上的可能性加大。但仍存在着不确定性的因素,这取决于阶段性供求波动,棉花今年面积及天气产量预期。

版权问题、商务合作、读者投稿

微信号 mindcherisher

电话+86 186-1633-5129

点击阅读原文,链接至扑克投资家(puoke.com)

获取更多、更及时的干货内容