存续期较长的基金历史业绩与潜力分析:

先说一些通过历史业绩比较和分析基金方面的情况,

首先,很多关于基金分析的文章都有一个重大的误区,

就是重视比较过去两三年的收益率涨幅绝对值,甚至重视过去一年以及某几个季度的收益率涨幅绝对值,这个是错误的。

比如说,过去的两年时间里,从收益率涨幅的绝对值来看,QDII基金、和以家电、白酒、食品饮料这种白马股为标的的基金表现抢眼,同时大权重类基金的收益率涨幅绝对值也比较强。

但是这并不意味着这三大类基金将在未来的长期会保持持续的领跑市场,一旦市场风格再次出现切换,不同类型基金的收益率水平也会出现逆转。

假设美股走势在未来的2-3年里出现盛极而衰的情况,那么QDII基金的收益率将面临负面影响。而如果是IPO堰塞湖排解成功之后,监管部门改变目前的铁腕制市,从追求平稳改完追求市场整体活力的话,中小创可能再次走强,而且大蓝筹会因为活跃度问题和供求关系而出现一个阶段的偏弱。

这些情况出现的话,会导致过去2年较为强势的QDII和针对权重股的基金,收益率下降;而A股基金和针对中小创的基金再次强势。

如果按照过去两三年收益率绝对值进行选择的话,遇到上述市场风格切换,就会造成缘木求鱼的情况。

因此,正确的分析基金,应该是基于以下三个步骤:

1,投资者应该先学好基金分类;

市面上数量众多的基金,因为分类不同,很难直接进行相互对比,否则会造成鸡同鸭讲,关公战秦琼的情况。

同类基金应该尽量和同类基金相比较,因为不同的基金分类是满足投资者的不同诉求的,不应该与通过收益率绝对值的简单比较而混为一谈。

比如说,2013-2015年期间,针对中小创类型的基金收益率绝对值领跑市场,全面压制大权重类型基金和白马股基金,如果按照这个情况来选择并投资中小创类型基金的话,那么在2016-2017这个期间,收益率不仅要输给权重基金和白马基金,甚至连沪深300指数都跑不赢。

再比如,观察过去5年的收益率绝对值的话,排名靠前的是中小创基金;而看过去10年的收益率绝对值排名的话,排名靠前的反而是看似不温不火的白马股(大消费)基金。

这样来看的话,如果投资者买入基金的预期是持有10年以上,那么理论上买白马基金更优;如果投资者买入基金的预期是持有5年左右,那么理论上择机逢低买入中小创基金可能更合理。

所以,基金的对比要建立在分类和投资者诉求差异的基础上,不能单看收益率绝对值。

2,投资者要学会选择合适的参照物来对比基金收益;

对基金稍微了解较多的投资者都知道,基金的业绩也受市场周期波动影响,所以判断基金收益率是否可靠,关键不是看收益率绝对值,而是要看基金收益率和同期对应指数的涨幅差值更合理。

所以,中小创基金应该和中证500对比,权重股基金应该和上证50对比,大消费类型的基金应该和消费类指数对比。

对比的数据来源和方式,可以直接看网站或者APP统计出来的数据或者图表。

PC端的话,可以用天天基金的网页版(不过现在的天天基金页面,有些典型的东财系网站风格——信息量大,但是排版水平堪忧)。

移动端的话,可以用蚂蚁财富(就是原来的蚂蚁聚宝)。

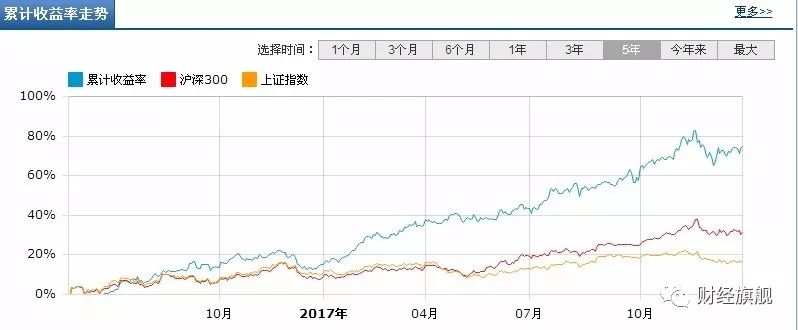

这些网站和APP会提供这种收益率走势对比图,看起来比较直观,

比如上图中,蓝线代表基金收益率,红线代表沪深300指数,红线代表上证指数走势。

蓝线持续高于红线和黄线,就说明基金的收益水平持续好于上证指数和沪深300的同期表现。

但是目前这些网站和APP提供的数据对比还不够全面,比如下图这个白酒指数的基金,

对比参照物还是沪深300和上证指数,这个就不太合理了,投资者可以一边观察这个蓝线的走势,同时在交易软件中找出白酒指数的同期走势图来进行对比,对基金与相对应指数在同期的走势进行合理对比。

每只基金应该和那个指数进行对比的话,在网站的这个选项上,会有标注。

所以,即使是新手投资者也可以快速找到相应的对比参照物。

3,比较的范围应该是一个完整的市场周期(5年左右)。

前面我们说过,简单的对比2-3年的收益率绝对值并不靠谱,比较合理的对比时间范围应该是一个完整的市场涨跌周期,按照A股市场的特性来看,这个过程应该是5年左右。

股票市场的周期性波动

对比的目标不是看过去5年那只基金的绝对收益率最高,而是要看基金在市场周期的各个阶段中的特点,比如说在市场下跌周期中,是否比对应指数更加抗跌;或者在市场上涨周期中,是否比对应的指数更有爆发力,也就是重点要放在分段对比上。

如果,在市场下行周期,基金比对应指数更抗跌,同时在上行周期,基金比对应指数爆发力更好,那么这就是一只比较靠谱的基金。

而如果在市场下行周期,基金比对应指数跌得更凶,同时在上行周期,基金的爆发力不如或者仅接近对应指数涨幅,那么这只基金的投资价值都不高。

如果,一只基金无论在市场下行周期还是在市场上行周期中,走势都不温不火,稳步上升,那么这种基金就比较适合新手,或者风险厌恶型投资者购买。