粱涛(联合资信评估有限公司分析师):

大家下午好,我是来自联合资信的梁涛,今天很高兴在这里分享不良资产证券化这个主题。其实不良资产证券化发行过程,从资产的筛选到尽调估值到发行,整个过程涉及很多环节,今天是从评级机构的角度跟大家分享我的个人经验。

什么是

不良资产证券化,就是将一定规模和范围的不良资产作为基础资产,以不良资产未来可回收的现金流为支持发行证券。

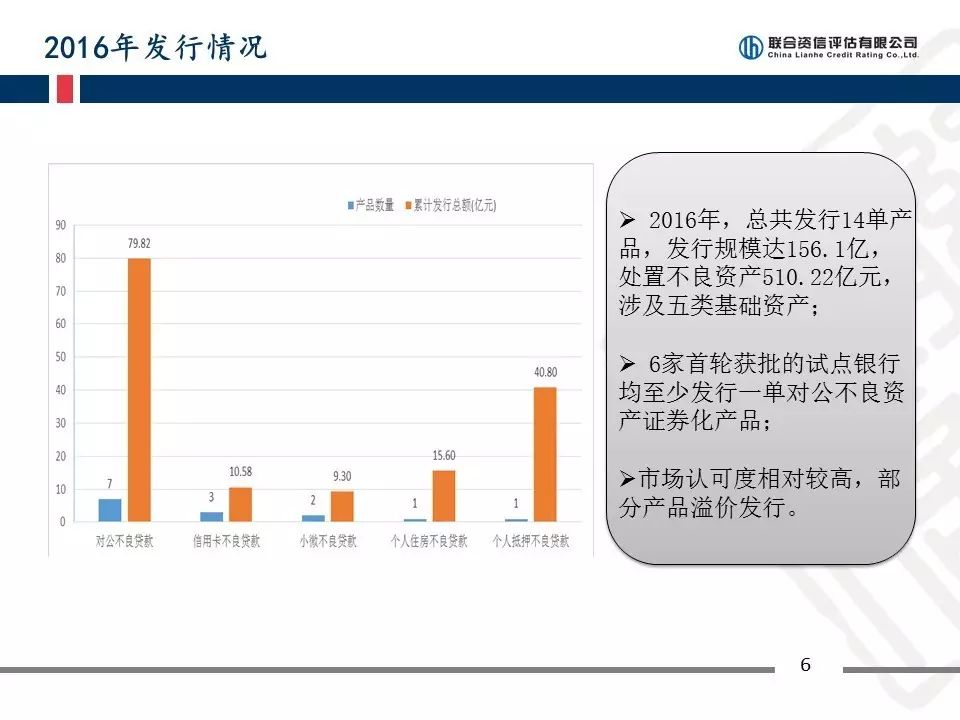

目前银行间信贷市场证券化的发行规模累计达到1.2万亿,同时整个宏观形势下我国银行业的不良资产规模逐步扩大,不良资产率持续地走高。

接下来是

不良资产证券化发展的重要意义,第一是创新意义

,不良资产证券化在国内是一个创新产品,特别是信用卡不良资产证券化,之前国际上没有参考案例。

第二是实际操作的意义

,它能够帮助银行去很好地真实地处置不良资产,拓宽了不良资产的处置渠道。传统的不良资产处置方式主要是核销和折价转让,监管对于核销有比较严格的标准,不是进入不良就可以核销掉。而不良资产证券化可以实现风险的真正转移,并且从理论来讲,一旦成为不良资产,就可以通过资产证券化的方式进行处置。不良资产证券化,发起机构可以作为贷款服务机构收取相应的报酬,如果未来的回收水平超过预期,可以跟次级投资者分享超额收益。

第三是扩大不良资产的投资者范围

。通过不良资产证券化这种方式进行销售,投资者的范围不局限于资产管理公司,可能是基金或者是其他的机构甚至是民营的机构,这有利于银行提高议价能力,也为投资者带来新的投资品种。

整个不良资产证券化实操的环节中,最重要的就是回收估值这一环节。

回收估值不仅是对回收金额的预测,也是对于回收时间的预测,这个预测结果决定证券化的发行规模和比例。

首先是发起机构,作为交易的卖方,自己会进行估值。另外就是评级机构,会从自身的评级角度然后调整,给出自己一个独立的估值结果。如果是对公不良贷款或是其他附带抵押物的不良资产,一般会请第三方专业评估机构对于抵押物和债权进行估值。评级机构也会参考第三方评估公司给出的抵押物市场价值。

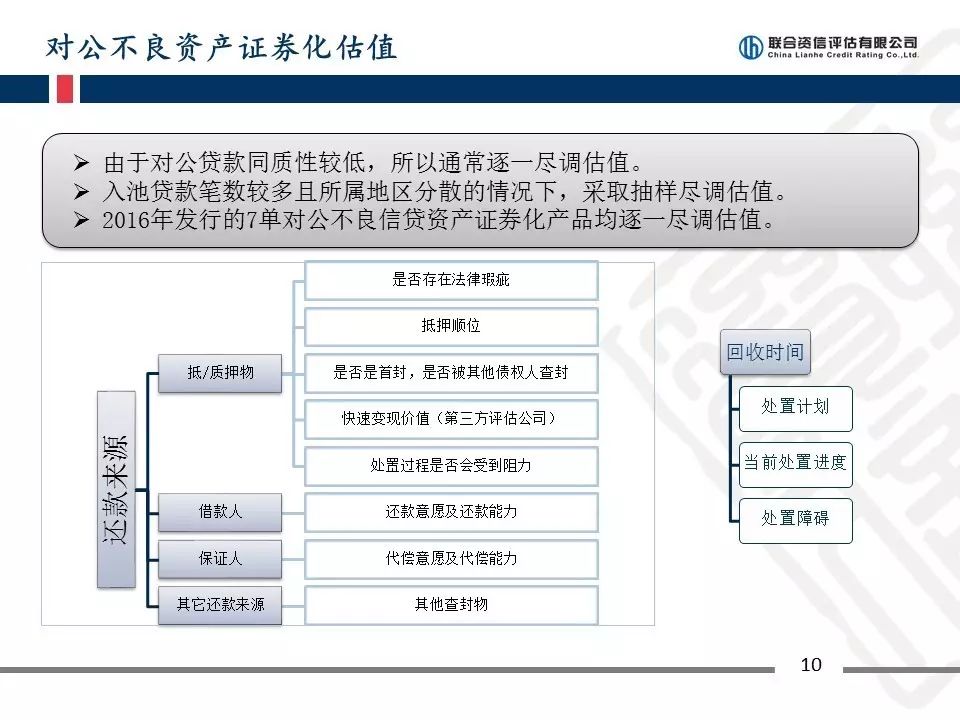

对公不良资产进行估值的过程中,由于基础资产同质性比较低,所以要逐一的进行尽调和估值。

这种情况理论上可以依据重要性原则和随机性原则,对资产进行抽样,然后给出估值,将样本池的估值结果通过线性回归的方式推广至整个资产池。

对

对公不良贷款进行估值的时候主要考虑四个方面的还款来源

。重中之重就是

对抵\质押物的估值

,这时候主要依据评估公司给出的市场价值,然后进行调整。其次考虑可能面临的法律瑕疵,是不是第一顺位?是否存在其他的债权人对这个资产进行查封?此外,还要考虑整个处置过程有没有其他的处置障碍,会不会有政府机关进行一些干涉,或者其他的债权人进行干涉。第二部分是

考虑借款人自身的还款来源

,借款人有没有还款能力?很多入池资产本身已经停止经营,可能未来不会再有经营所产生的现金流,另外,也要注重考虑借款人本身的还款意愿。第三,

有些贷款可能附带保证担保

,对于保证人的还款来源我们同样要分析是否有还款能力和意愿。第四,

借款人可能还有其他不是质押物的资产,已经被查封了

。这个时候也是可以考虑。

从去年发行的七单对公产品来看,入池笔数从

72

到

1000

多笔都有,户数是从

42

到

200

多笔,都是逐一进行估值。整个估值尽调时间比较长,中介机构给的回收率范围,回收范围是

22.8%

到

43.78%

。

对

小微不良资产估值

。

小微规模比较小,所以入池资产户数比较多,这个时候

一般采取抽样尽调、勘查抵押物、估值,再从样本池向资产池进行推广。

目前发行的两单的小微不良证券化产品,入池资产的筛选过程中,只选择了附带房产作为抵押物的资产,抵押物包括个人住宅和商铺,抵押物较高的同质性和流动性。同时这两单聘请了第三方评估公司对抵押物进行评估,国内的评估公司有一定的数据积累,原始的数据积累可能已经覆盖一部分抵押物。房产类与厂房和机械设备等抵押物相比,它的市场价格相对透明。

去年发行的这两单,每一单入池都是500户左右,给的回收估值范围都是50%左右。从结果可以看出,因为入池资产附带的抵押物都是房产类,所以它的回收估值明显高于对公不良的产品。

下面

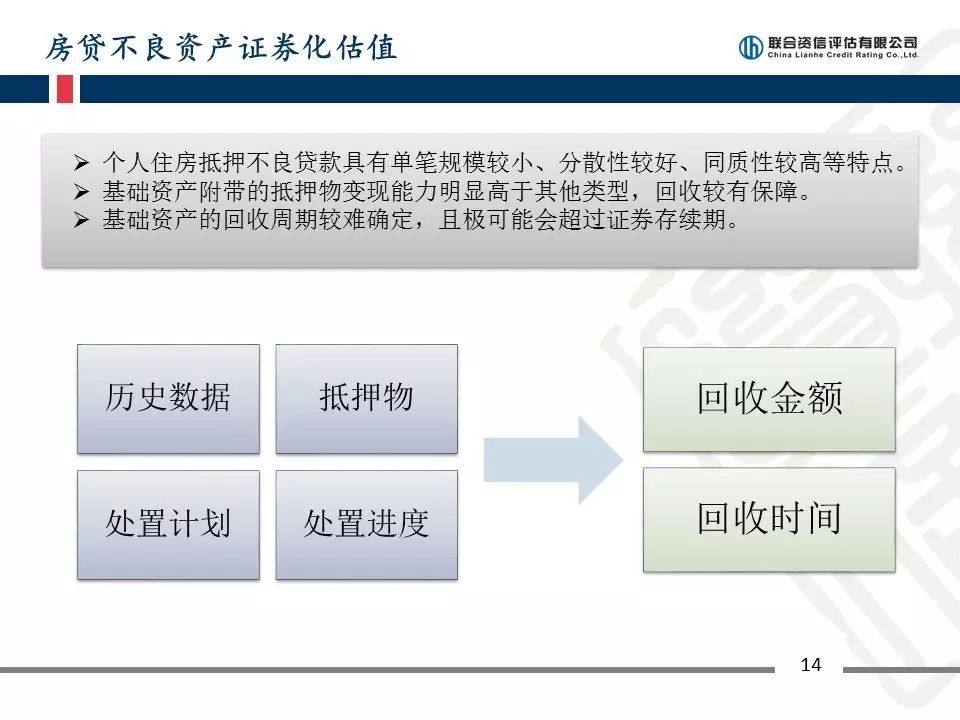

分享房贷不良的估值。个人住房抵押不良贷款具有单笔规模小、分散性好、同质性较高的特点,它的抵押物流动性好,变现能力也高于其他抵押物类型,所以回收相对来讲比较有保证。

但是房贷不良估值还是会存在一个难度,因为房贷期限比较长,不良后的现金流非常不确定。从法律角度来讲,借款人出现违约,银行可以宣布这笔债权提前结束。但是实操中,可能借款人在偿还完拖欠本息后,不良贷款转为正常类贷款了,后续正常还本付息,当人曾经出现过不良的资产在未来重新出现违约的概率会更高,所以,未来的现金流的期限和形态很不确定,回收现金流很有可能超过证券期限。那么,对于证券期限内的估值就变得非常重要,对于证券期限内的估值不仅仅要看抵押物的价值,更要也要看历史数据在证券期限内的表现,房贷不良资产在未来可能转换正常,或者正常又变成拖欠的比例是多少?

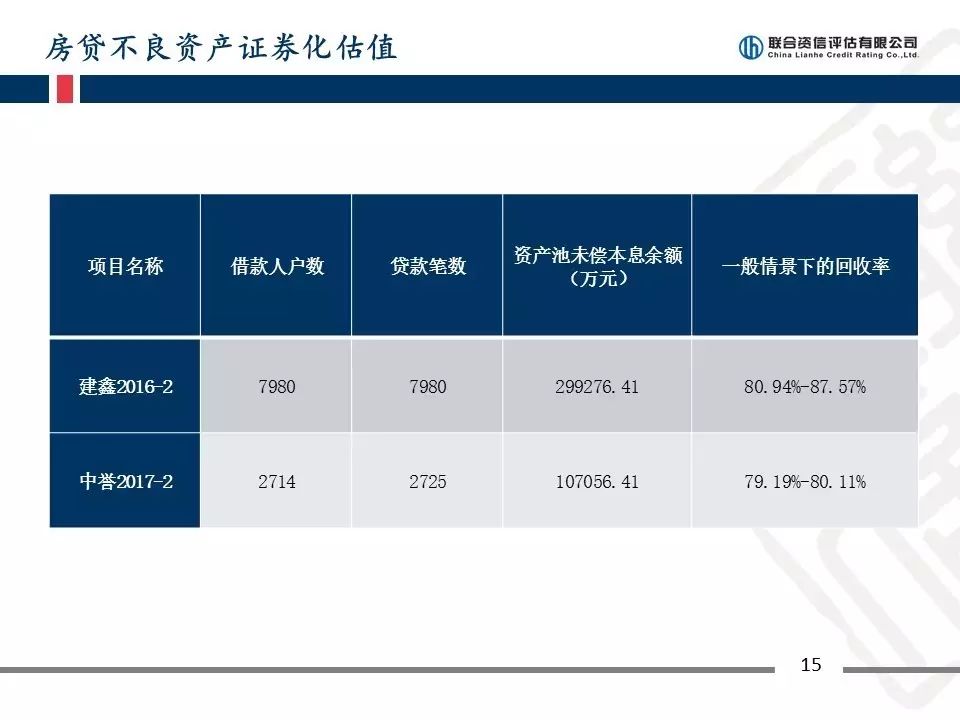

截至目前为止银行间市场已经有两单不良房贷资产证券化产品成功发行,各中介机构给的回收率是目前所有不良资产证券化产品中最高的, 80.94%到87.57%。

最后是

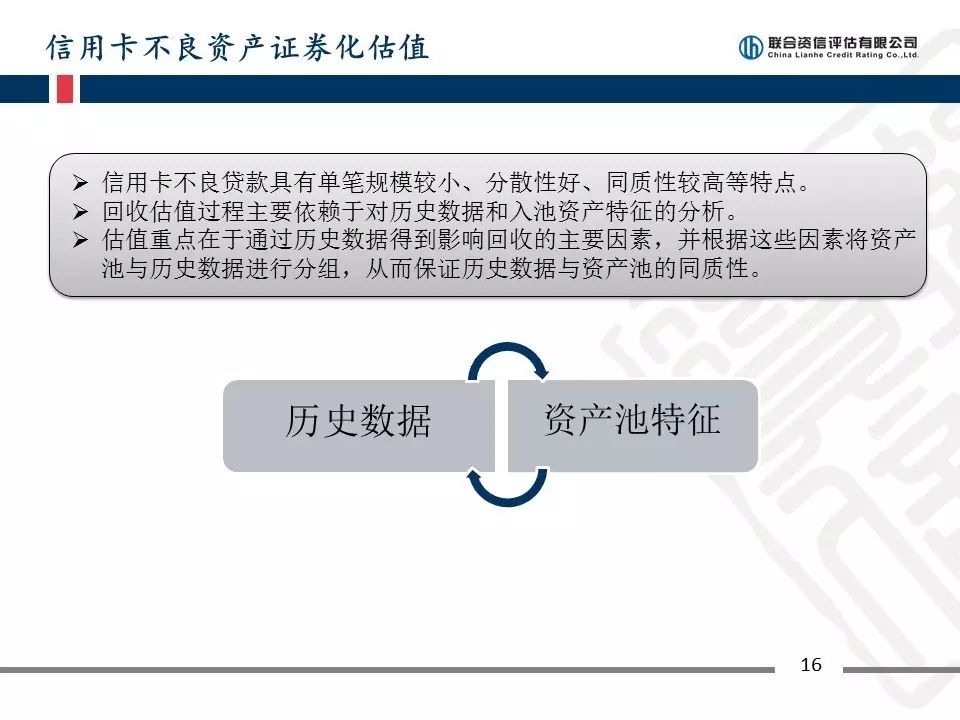

信用卡不良资产证券化的估值,这个估值过程中一般不会有第三方的评级机构进来,因为信用卡单笔规模比较小,同质性高,所以对于它的回收估值一般不会逐笔进行,而是基于历史数据分析并且结合资产池特征调整。

通过历史数据分析得到有哪些因素对未来的现金回收水平有着最显著的影响。那么根据这些显著因素对资产池进行分组,然后每一个分组单独进行估值。

根据目前我们已经发行的产品和正在做的产品,有

两个因素对未来回收水平有着最重要的影响

。第一个因素就是

本息余额的大小

。因为是纯信用类的不良贷款,规模越大的话,清收难度可能越高。另一个因素就是

拖欠时间或是不良账龄

,如果拖欠时间越长那么未来,清收难度越高,回收率就会越低。

目前为止发行的四单产品,评级机构给的是11.44到24.1%,区间范围较大,也能看出信用卡不良贷款的估值受单笔规模分布和拖欠期限的影响很大。

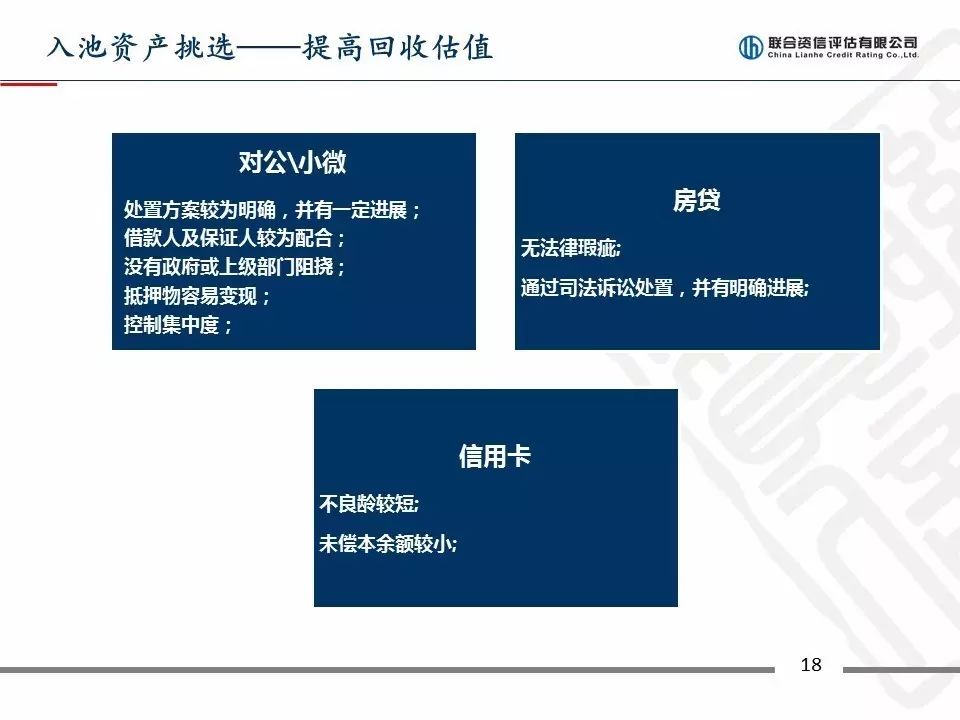

下面介绍一下从提高回收估值的角度如何进行资产池的挑选。发起机构做资产证券化这个业务一定有自己的发起动因,可能不仅仅想提高回收估值,也是想希望通过资产证券化的方式,处置之前难以处置的资产。所以实操过程中,并不一定会从提高回收估值的角度进行筛选。

对于

对公和小微类不良证券化产品,首先可以选择处置方案比较明确,而且已经处置到一定程度的,选取借款人和保证人相对配合的。

还有

政府或上级部门等的干扰会造成处置障碍

,可以

避免入池

。

此外,

选取附带抵押物,并且抵押物较容易变现的

。最后是

控制资产池的集中度

,不要单一的资产占比过大,导致因为单笔资产的回收困难而影响证券的兑付。

对于房贷不良资产选择,不要选取有法律瑕疵的

,最好选取已经办理完毕抵押登记手续的、有明确的处置计划的,

特别是最好选取通过司法诉讼这种方式处置的,这种一般可以形成比较明确的现金流

。

信用卡不良尽量选取拖欠期限比较短,还有就是余额比较小的。