产能的快速提升需要大量资金的投入,这也是动力电池企业选择与资本对接的直接动力。GGII分析认为,动力电池企业也正在迎来资本估值的最佳时机。

继福斯特、比克等企业被收购后,又一家18650电池企业将被上市公司相中。

近日,凯恩股份(002012)公告称,公司拟以向深圳市卓能新能源股份有限公司(下称“卓能股份”)的股东发行股份为对价,收购卓能股份全部股份或控股权。

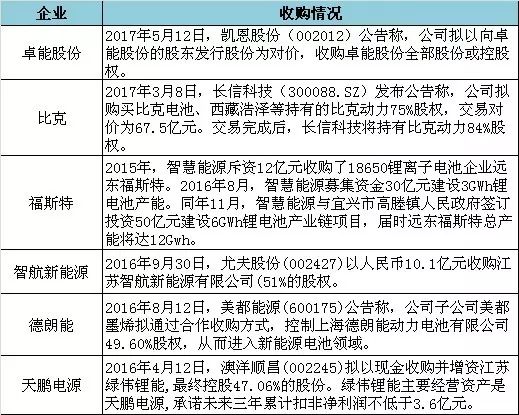

其实这并不是18650企业被收购的第一个案例。高工锂电网梳理发现,在此之前,比克动力、福斯特、智航新能源、德朗能、天鹏电源已分别被长信科技、智慧能源、尤夫股份、美都电源、澳洋顺昌收购或拟收购。

随着新能源汽车产业上升至国家战略层面,多家上市公司、集团公司都在扶持技术升级,积极布局及扩张动力电池产能,希望分羹一杯。很多新进入者也希望通过动力电池市场切入新能源汽车领域。作为国际明星车企特斯拉的动力选择,18650电池由于单体能量密度高,技术、配套等相对成熟,成为不少上市公司选择的标的对象。

对于动力电池企业来说,想要进入下一轮市场竞争必须具备一定的产能规模及资金实力。一方面,根据《十三五国家战略性新兴产业发展规划》定向指标推算动力电池所需产能,每个企业都有100%翻倍的产能需求,而产能的扩张必然需要大量的资本支撑。另一方面,原材料价格上涨、补贴调整导致动力电池企业资金压力增大。

从整个行业来看,目前高端动力电池产能规模甚至品质仍然无法满足新能源汽车猛增的市场需求。而产能的快速提升需要大量资金的投入,这也是动力电池企业选择与资本对接的直接动力。GGII分析认为,动力电池企业正在迎来资本估值的最佳时机。

近日,凯恩股份(002012)公告称,公司拟以向卓能股份的股东发行股份为对价,收购卓能股份全部股份或控股权。

高工锂电就此致电卓能股份,其内部人士透露:“目前双方都已停牌,还在商谈中,最终结果以最新公告为准。”

谈及为什么选择被收购,上述人士表示主要有两大原因:一是市场需要。2017年新能源汽车产业进入深水期,资金、规模等硬实力成为市场对企业的基本考察项;二是动力市场资金流动性大,新三板融资程度已满足不了卓能的发展势头。

今年1月6日,卓能股份公告称,公司拟募集资金不超过1.5亿投建新能源汽车及其配套项目。其中,拟使用9815万元投入广西卓能50亿安时锂离子动力电池及10万套新能源车电源系统产业化项目(一期)二标段建设、4000万元投入广西卓能汽车电池PACK生产线建设项目、1200万元投入拓思科技3C产品PACK生产线建设项目。

根据高工锂电“2017锂电好产品全国动力电池巡回”——华南广西站调研最新情况,目前广西卓能已建成两大厂房,并都具备大批量生产动力电池能力,产能达到94万支/天。卓能股份总裁黄国文在巡访中向高工锂电透露,公司计划在2018年再新建一条生产线。

同时高工锂电了解到,继今年1月9日广西卓能50亿安时锂离子动力电池二期项目下线后,卓能股份一直在融资,企图快速从动力市场竞争中突围。

但根据卓能股份发布2016年年报显示,报告期内其实现营收10.25亿元,较上年同期增长20%;净利润达3686万元,同比下滑15%。

可见,选择被上市公司收购,转而从新三板升级至主板,加速融资规模及能力,缓解资金压力成为此次卓能股份“出嫁”的最主要原因。

据了解,凯恩股份主要生产工业配套用纸、特种食品包装用纸、过滤纸等特种纸,从2009年便开始涉足锂电行业。但是从其子公司凯恩电池近四年发展情况来看,业绩表现并不理想。

凯恩股份自身业绩增长乏力,放眼火爆的新能源汽车市场,转而谋求新标的摆脱公司发展泥淖成为其资产重组的最主要原因。

其实,18650电池企业被上市公司收购案例在锂电行业不在少数。目前被收购或拟被收购的企业包括:比克动力、福斯特、智航新能源、德朗能、天鹏电源。(详见下表)