现今的创新药环境与五年前已经大不相同,摆在“18A”面前的新问题是,旧时的政策能否跟得上行业的高速发展,规则是否应该与时俱进。

2023年港交所“18A”迎来第五年,这同时也是中国创新药高速发展的五年。五年间,有梦想得到实现,也有泡沫被刺穿:近60家生物科技公司通过“18A”登陆港交所,累计募资金额超过千亿,引领行业走上发展快车道;另一面,居高不下的上市破发率、低迷的流动性以及迟迟等不到合适市场窗口的拟上市企业,同时困扰着行业。作为给中国创新药发展带去最重要影响的规则之一,回顾“18A”实施的五年也成为观察行业变化发展不可或缺的角度。

2017年春天,时任港交所总裁的李小加带领一行人匆匆赶到独墅湖畔的苏州生物医药产业园(BioBAY)。经过十多年的发展,BioBAY在当时已经成为全中国生物医药产业人才和资金最为聚集的创新高地之一。根据苏州BioBAY董事长殷建国的回忆,一系列调研过后,李小加在闭门会上特别提到了让他深有感触的两点—一是国内Biotech蓬勃发展的势头,二是生物科技不得不面对的高壁垒。此后不到1年,变革出炉。2018年4月,港交所正式在《主板上市规则》中新增第18A一章,允许符合条件的未有收入的生物科技公司在港股IPO上市融资。“18A”正式生效后,港交所在其官网首页挂出五个红色大字—开启新时代。而现在“18A”被看做是港股25年来最大的制度性改革。早在“18A”生效前,港交所便已做好了铺垫。新规实施前一周,李小加在第二届中国医疗健康产业投资50人论坛年会上划了三个重点,“一是新经济里的双重股权架构,第一次在香港允许签上市前的‘婚前协议’了;二是生物科技公司和生命科学公司,在没有收入的情况下,可以上市了;三是在美国已经上市的公司,想‘回家’,‘家’可以安在香港,而且这个‘家’既温暖又容易。”“18A”正式出台一个月后,为保证政策的顺利推进,港交所宣布召集多位来自生物科技行业的资深人士成立了13人生物科技咨询小组,并且此后不断扩编。百济神州前CFO梁恒至今仍担任咨询小组专家,据他回忆,彼时中国创新药的发展既新鲜又充满生机:新药加速审评审批、与国际标准并轨、医保扩容等一系列改革,海外人才的大规模回流等变化,让行业亟待市场和资本的响应,“18A”可谓生逢其时,率先为创新药企敞开了门。五年间,越来越多的公司主动选择在港交所上市。数据显示,2018年至今(2023年3月30日),港交所已经迎来了113家医疗健康企业,首发募资总额超过2664亿港元。其中通过“18A”赴港IPO的公司累计已达56家,累计募资接近1200亿港元。而截至今年5月中旬,正在上市审核中的“18A”生物科技公司的数量已有8家。从类型来看,已经上市的56家公司中,生物科技公司约占七成,涵盖了靶向分子药、免疫细胞治疗、疫苗、基因检测等细分赛道;医疗器械公司约占三成,集中在血管介入、神经外科、诊疗设备等方面。港交所高级副总裁兼中国区上市发行服务部主管韩颖姣表示,五年来“18A”带动了整个医疗健康板块的发展,使得整个市场的多样性、流动性、深度和广度都得到了进一步提升。殷建国对此深有体会,因为这五年也是BioBAY和园区内Biotech蓬勃发展的五年,“18A新规首次为尚待盈利的Biotech打通了港股市场融资这条路,起到了很好的产业引领作用。”2017年之前,BioBAY园区的企业数量虽已初具规模,但其中能够上市者寥寥。新政实施仅一年多,情况已经不大一样,以信达生物、东曜药业为代表的创新药公司陆续上市。2019年国内赴港上市的“18A”公司共有9家,其中来自BioBAY园区内的企业便有4家,几乎占据半壁江山。“18A”不只是起点,更是让生物科技企业迈向成功的成长之路。截至2023年3月底,已有百济神州、信达生物、君实生物、复宏汉霖、康希诺生物、再鼎医药、诺辉健康等7家“18A”公司成功“摘B”。根据港交所规定,通过“18A”上市的药企在满足普适于所有行业上市申请人的财务测试后可申请移除“-B”的特殊标志。“摘B”意味着企业在盈利能力、产品研发管线、商业化能力等方面得到了市场的认证,也被认为是凭借“18A”上市的企业成功发展壮大的重要标志。在纳斯达克、港交所、科创板三地

上市的百济神州是最好的例证,作为首批上市的“18A”药企,百济神州是受益者,同时也是“18A”的尖子生。百济神州总裁、首席运营官兼中国区总经理吴晓滨深有感触,“我们在港交所上市时,公司商业化刚刚起步,还在进行国际化布局。2022年,我们的产品收入接近85亿元,海外营收占比超过40%。这些成绩除了公司本身的战略布局,更离不开‘18A’的支持。”除了为上市公司提供资金的支持,“18A”更深远的影响在于对科创板的推动作用。“要把‘18A’和科创板连起来看,因为‘18A’很成功,行业看到了它对整个生态的深远影响。”吴晓滨强调。“复盘来看,这无疑是一个很重要的里程碑”,从五年后的今天回顾港股18A的“开闸”,梁恒如此评价道。

“18A”新政出台前,对未有收入的Biotech公司而言,想要挤进资本市场的大门颇为不易。“18A”提供了纳斯达克市场之外,新的并且是当时唯一的选择。登陆港交所让众多中国的Biotech迎来政策的红利与资本的青睐,一时风光无两。即便出现资本“寒冬”,“18A”仍是获得精准和长期资金支持的首选地之一。

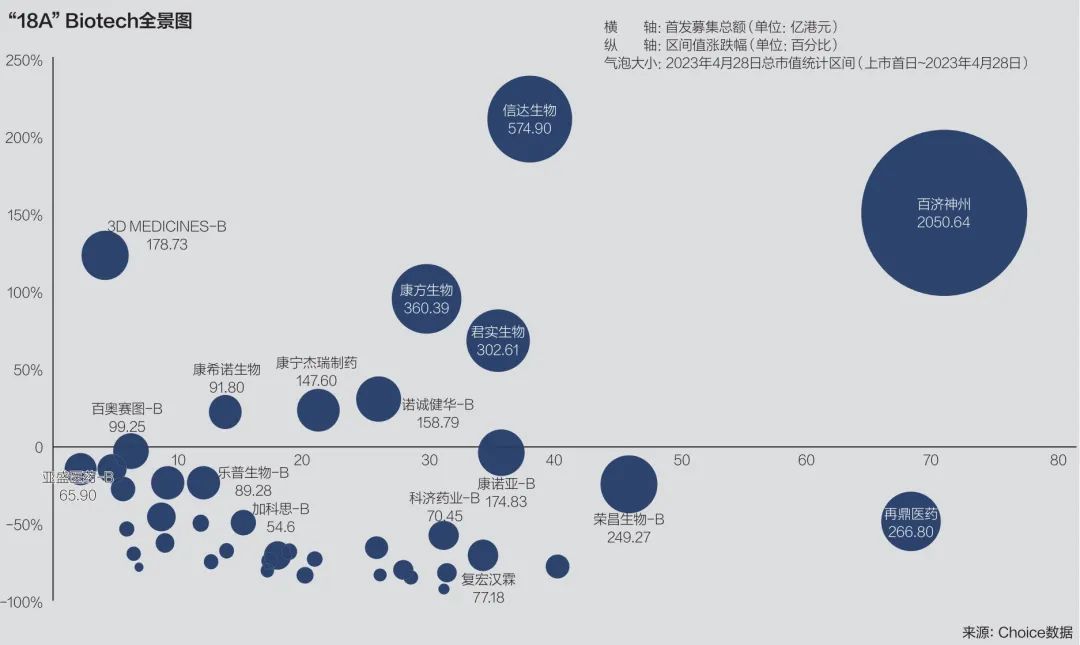

不仅如此,“18A”也为中国创新药投资人提供了成长和锻炼的机会。美国生物科技行业于上世纪70~80年代起步,资本市场的配合早已成熟。“相较而言,五年前亚洲的投资环境和策略都略显稚嫩。”浩悦资本创始管理合伙人丁亚猛表示,五年时间里,港股生物科技的相关投资,无论是在质量还是数量上都有肉眼可见的提升。“从另一角度而言,18A在助力港交所成为生物科技公司融资聚集地的同时,也进一步扩大了港交所在全球资本市场的影响力。”“18A”的推出成功地在资本和药企间架起了桥梁,五年间,双方一起成长,共同面对新药研发的难度和风险这两大不确定因素。“我们深刻地感受到企业利用这一创新制度获得了高速发展,同时当这样的效应集成后又反过来推进了行业的发展。”丁亚猛说道。这都得益于“18A”走出了自己的特色之路。从一开始港交所就将自己的发展定位在一条既不同于国内A股市场,又不同于纳斯达克的道路:相较于A股,更相信自由市场所发挥的主导作用;而鉴于中国创新药投资环境、风格策略的不同,又与纳斯达克有着明显的区别。通过更低的准入门槛、宽进严发的准入条件等规则上的优势,“18A”为国内创新药企业创造出大量的机会,提高了融资的频率和效率;同时结合港股投资者的差异,管控风险,达到与效率之间的平衡。梁恒表示“18A”在实施中综合考虑了各方的需求,这也让港股成为国内创新药企吸引海外基金、与国际接轨时的最优选,同时也让像百济神州这样的国际化公司增加了与亚洲和全球新兴市场投资者的交流,扩大了投资者的范围。美国纳斯达克经历了相当漫长的发展过程,才逐渐摸索出一套成熟的体系。而“18A”稍显稚嫩,市场中既有经验丰富的国际投资者,也有对创新药研发规律欠了解的普通投资者。吴晓滨表示:“相互借鉴可取,但一定不能是照抄照搬。”就像是10年前一众中国互联网公司由对标美国转而走自己的路一样。面向未来,怎么进一步探索有中国特色的发展模式,是中国的Biotech公司和“18A”都需要思考的问题。正如新鲜事物必然在变化中经受考验,在带来开创性的同时,“18A”也在五年中迎来了挑战。2022年,全年上市的“18A”生物科技公司数量下降到个位数,仅有8家。此前蜂拥上市、市值翻倍、认购火爆的局面,骤冷下来。落差之下,曾经被热议的市场“宠儿”少了,取而代之的是高破发率与低流动性以及“发”不出去,这些成为越来越多被讨论的话题。据E药经理人融媒体统计,剔除2023年上市新股的影响,截至今年4月28日,在39家上市的Biotech中,仅有百济神州、信达生物、君实生物、康希诺生物 康宁杰瑞、诺诚健华、康方生物7家 Biotech上市没有跌破发行价,而余下32家(占比82%)的Biotech均处于破发状态,其中的23家市值跌幅超过了50%。不少观点将股价呈现的这种“二八分化”现象解释为,多方作用推动价值回归的结果。具体来看,撇除上市不足一年的新股影响,市值涨幅排名靠前的Biotech的确显现出了时间的价值。市值涨幅前三的公司分别为信达生物、百济神州、康方生物,与行业认知中的创新药“新贵”不谋而合。三家公司市值自上市至4月28日分别上涨了210%、150%、94%。下跌惨烈的“多数派”各有各的问题,或故事变成“事故”,或商业化未通过验证,或因泡沫被刺破回归价值,或运营不当裁员、裁管线……以市值跌幅前三的公司(嘉和生物、德琪医药、三叶草生物)为例,他们上市时曾经是估值百亿的药企,不乏知名机构青睐。而今经过时间的淘洗,分别跌去约93%、85% 、84%的市值,尤其嘉和生物市值已经不足10亿元。下跌成为主旋律,当然不会只是港交所独有的现象,也不会只是生物科技行业的问题。它是全球政治、经济环境动荡所带来风险的综合反映,加上行业自身的特点,都促使市场趋向理性。丁亚猛表示,前几年生物科技企业在一级市场一度受到过度追捧,导致上市前估值过高的泡沫存在。而“18A”本身“宽进严发”的特性使企业在经受“去伪存真”的市场考验时更容易出现估值倒挂的情况。投资人判断一家生物科技公司是否具有投资价值,最终还是要回到投资的本质,即这家企业是否能够真正解决临床未被满足的需求,在他看来“这五年总结来说是一个从价格往价值回归的过程。”从这个角度看,破发几乎是“泡沫破掉”后市场规律作用下的“必然”选择。韩颖姣表示,新股的发行价格和交易价格是由买卖双方不断博弈产生的,破发其实是以市场为主导的成熟资本市场会出现的自然现象,是市场自我调节的方式。她表示“破发不是香港市场独有的,也不是生物科技板块所独有的。长期来看,公司股价还是由公司本身的业务发展所决定的。”事实也的确如此,“18A”中未破发的与跌去九成的生物科技公司同时存在着。从结果而言,不管是对企业还是对行业,破发也并非完全是件坏事。“市场表现偶有波动,是产业发展过程中的常态。破发不代表生物医药板块长期的趋势,长远来看应该会上升。”吴晓滨表示。百济神州也经历过困顿和冷遇——2018年登陆港股首日便破发,如今成了“18A”板块涨幅前三的公司。丁亚猛表示,现阶段大部分“18A”生物科技公司的年报都还是正向的,破发激励企业逐渐摸索出了适合自身发展的道路和节奏,企业会慢慢地展现出创新的成果,证明自身的价值。流动性不足是“18A”另一个广受“诟病”的话题。根据Choice数据,截至2023年5月11日,在39家Biotech公司中,仍有约59%的公司日成交额不足1000万港元,其中有11家Biotech日成交额不足100万港元。在韩颖姣看来,市场的流动性主要从两方面来评估,一方面是一级市场的流动性,即新股发不发得出去;另一方面是二级市场的流动性,即公司上市以后的成交是否活跃。港交所一直是全球领先的新股融资中心,新股流动性较强,拥有来自全球各地、各种类型的投资人,而且以机构投资者为主,多只新股同时成功发行的案例在香港并不鲜见。在二级市场上,随着上市的公司越来越多,投资者面临丰富的选择,而且港交所很多投资者都是国际投资者,不仅可以选择香港市场,还可以选择美国、欧洲或者其他市场的进行投资,所以不同上市公司获得的流动性必然会出现分化。这并不是香港特有的现象,美国和欧洲也是如此。