尽管盘中一度打开涨停板,但仅仅不到40分钟,华大基因就再度涨停。截至最新,华大基因股价报收109.18元。自7月14日登陆创业板以来,华大基因已经连续录得19个涨停板(含上市首日上涨44%)。至此,华大基因总市值已经高达436.83亿元,逼近A股5家同行市值总和(暂未计入贝瑞和康借壳*ST天仪后的市值);最新动态市盈率116倍,静态市盈率131倍。

那么问题来了,现在买入华大基因,会是个好投资吗?它会成为十年前买入腾讯的经典案例,抑或是成为“恰似满仓中石油”的惨案?

尽管华大基因在资本市场可谓如雷贯耳,但为了能够让读者更加清晰准确地理解其主要业务,在此还是做个简单的说明。

根据华大基因的招股说明书,其主营业务为通过基因检测等手段,为医疗机构、科研机构、企事业单位等提供基因组学类的诊断和研究服务。公司秉承“基因科技造福人类”的愿景,以推动生命科学研究进展和提高全球医疗健康水平为出发点,基于基因领域研究成果及生物技术在民生健康方面的应用,进行科研和产业布局,致力于助力和加速科学创新,减少出生缺陷,加强肿瘤防控,抑制重大疾病对人类的危害,实现精准治愈感染,助力精准医学。公司主要服务于国内外的科研院校、研究所、独立实验室、制药公司等机构,以及国内外的各级医院、体检机构等医疗卫生机构、公司客户和大众客户。

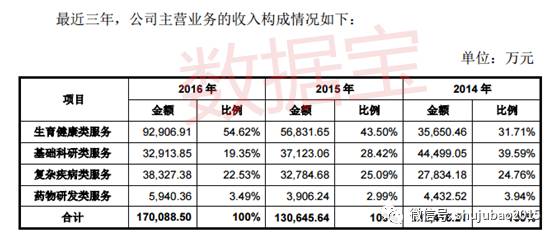

目前公司主营业务有四大项,生育健康类服务,占比54.62%;基础科研类服务,占比19.35%;复杂疾病类服务,占比22.53%;药物研发类服务,占比3.49%。

从2016年年报来看,华大基因主要盈利点还是生育健康类服务,去年营收和毛利都是占大头。目前大家所熟知的华大无创产前基因检测,就是该服务的主要产品之一。从某种程度上来说,华大基因的无创产前基因检测,是每一个培育下一代人士的刚性需求。

此外,考虑到基因科技产业链进一步延伸的潜力,华大基因被市场看好也就不难理解了。7月14日登陆创业板以来,华大基因已经连续录得19个涨停板(含上市首日上涨44%)。至此,华大基因总市值已经高达436.83亿元,逼近A股5家同行市值总和(暂未计入贝瑞和康借壳*ST天仪后的市值)。

根据华大基因招股说明书,其例举了5个A股同行业公司,分别是达安基因、迪安诊断、中源协和、博济医院、贝瑞和康(借壳*ST天仪)。截至最新,上述5家公司总市值略超500亿元。

另外,从市盈率角度看,华大基因最新动态市盈率116倍,静态市盈率131倍。达安基因最新动态市盈率135倍,静态市盈率139倍;迪安诊断最新动态市盈率63倍,静态市盈率54倍。其他个股市盈率更加高企。

不过,*ST天仪被贝瑞和康成功借壳后,市盈率有望大幅下降。根据贝瑞和康与天兴仪表签订的对赌协议,贝瑞和康21名股东共同承诺,公司2017至2019年度的净利润(指贝瑞和康相关年度经审计的扣除非经常性损益后归属于母公司所有者的净利润)分别不低于2.28亿元、3.09亿元、4.05亿元,即未来三年净利润累计超9亿。重组完成后的贝瑞和康最新市值超过200亿元,按照最低净利2.28亿元计算的市盈率为88倍左右(未考虑重组完成后上市主体其他业务盈亏)。

贝瑞和康被认为最像华大基因,因为贝瑞和康的董事长兼实际控制人此前正是从华大离职的高管。为了更加客观对比二者的市盈率,同样引入今年净利对华大基因进行估值。根据最新一致预测,华大基因今年有望超过4亿元净利,折算的市盈率超过百倍,高于贝瑞和康估值。

华大基因的估值虽然较高,但并非很“离谱”。不过,券商们的“标价”已经被全面赶超。根据数据宝小伙伴证券时报网的统计,自华大基因IPO过会以来,已有超过14家券商机构发布了研报,中银国际、国信证券、西南证券、兴业证券、财通证券、上海证券、华创证券、长城证券、海通证券、申万宏源10家等券商给予了2017年合理目标价。

目前公司股价已经超过了券商所给予的最高目标价。此前,西南证券研报认为其股价区间为70.8-94.4元,对应合理市值区间为258亿-344亿元。上海证券认为其股价合理估值区间为46.35-55.62元。

对于华大基因的飙升,已经出现了质疑的声音。

有投资者表示,“准备一地鸡毛吧!”。

也有投资者表示非常看好,“茅台股价赶不上,起码沪深A股排老2吧”。

按照后者的说法,华大基因股价将涨到股价最新排名第二的亿联网络之上,即超过262.47元。据此,华大基因在现价的基础上还将上涨超过140%。

更加对立的两个观点是,看好华大基因有望成为A股的腾讯,看衰的认为会是下一个中国石油。众所周知的是,腾讯上市以来已经累计上涨了几百倍,而中国石油上市后暴跌超过70%。

华大基因是下一个腾讯还是中石油?对此,只能由时间来解答。对此,你又怎么看呢?

不管投资者如何看待、以及二级市场未来怎么走,原始股东们以及打中新股的投资者无疑已经实现了暴利。根据招股说明书,董事长汪建间接持有股份13亿多股,最新持股市值超过142亿元。考虑到此前多次融资的情况,汪建的身价有望远远超过142亿元。此外,王俊持股市值超过56亿元。

IPO前入股的投资者也全部实现了暴利。根据招股说明书,2015 年上半年,华大医学先后引入和玉高林、中国人寿等外部投资机构,并按照投资前华大医学和华大科技全部股权价值合计 191 亿元左右的整体估值作为增资和转让的定价基础。这批投资者也是华大基因IPO前最后一批入股的(也是IPO前估值最高时期入股的)。其中,和玉高林、丰悦泰和等5家机构及原股东中金佳成、中国人寿,分别以20亿元、10亿元、5亿元获得3584.96万股、1792.48万股、896.24万股。据此测算,这一批投资者持股成本在55元-56元之间,目前浮盈接近100%。

2018年7月16日,华大基因将有21038.19万股限售股解禁,其中不仅包括上述股东,还有盈利更加可观、入股时间更早的投资者。如果届时股价仍在此之上,它们会坚守还是选择抛售呢?