导语

近年来,长期宽松的金融环境引发了人们的担忧:金融中介机构和投资者为追求收益,可能对高风险的借款人授信过多,这会对未来的金融稳定造成破坏。这些担忧与近期一些国家显示的证据有关,即低利率和宽松的金融环境可能导致贷款标准的下降和冒险行为的增加。

在此背景下,国际货币基金组织(IMF)在其最新发布的《全球金融稳定报告》第二章中全面考察了1991年以来26个发达经济体以及29个新兴市场经济体企业信贷配置风险的演变。

信贷配置风险并不能通过宏观经济数据或金融数据来衡量,因为总量数据无法反映不同企业之间的异质性。因此,本章采用四个衡量企业层面脆弱性的指标来观察信贷配置风险,分别为

杠杆率、利息覆盖率(interest coverage ratio)、债务对利润比(或称为“债务积压”)以及预期违约频率(expected default frequency)

。其中,杠杆率、利息覆盖率以及债务积压都与企业的信用评级存在紧密联系。

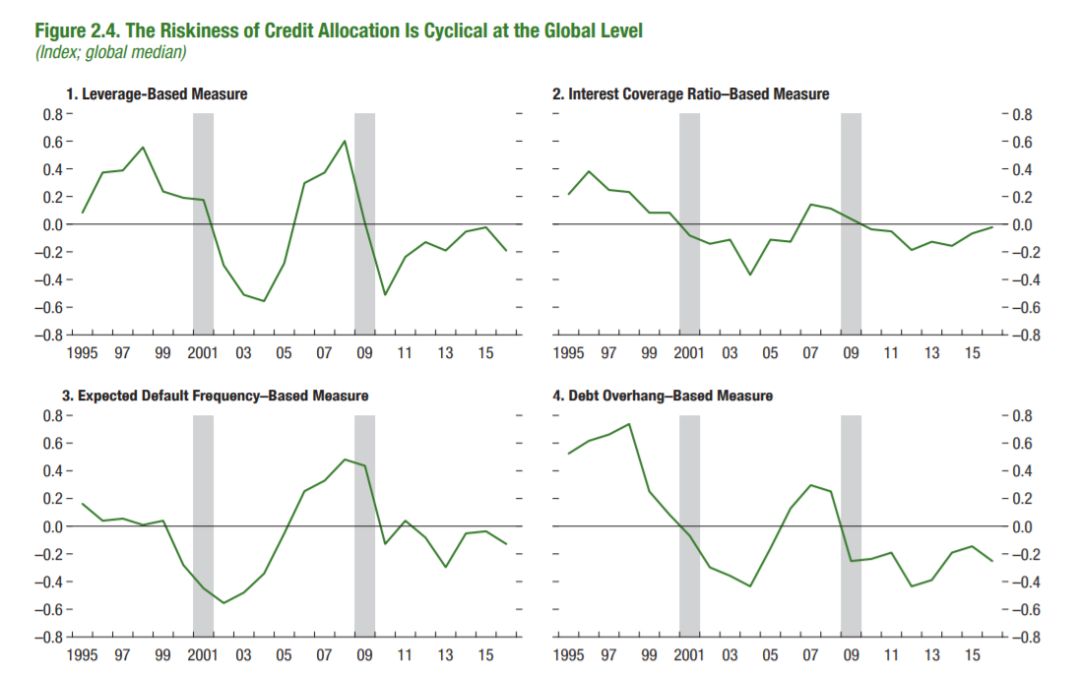

从全球层面来看,基于四个指标的信贷配置风险的动态演变显示较为一致的趋势。

信贷配置风险从上世纪90年代后期开始上升,在亚洲金融危机、互联网泡沫破灭相继发生之后,信贷配置风险在2000年至2004年间下降。同样的上升与下降演变在全球金融危机前后也再次重演。

图1 全球层面的信贷配置风险存在周期性

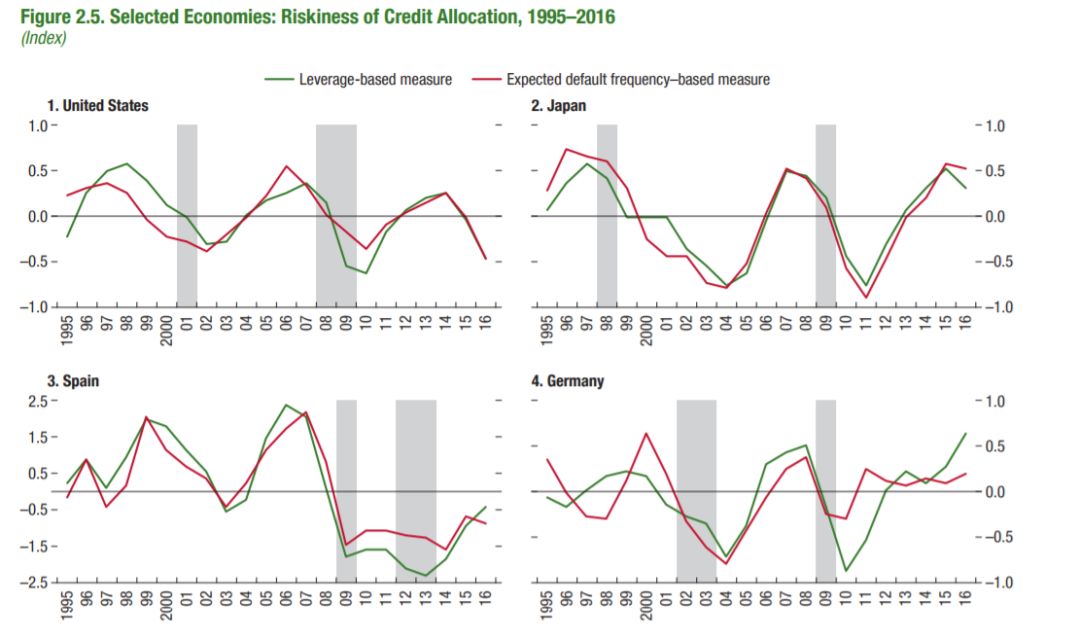

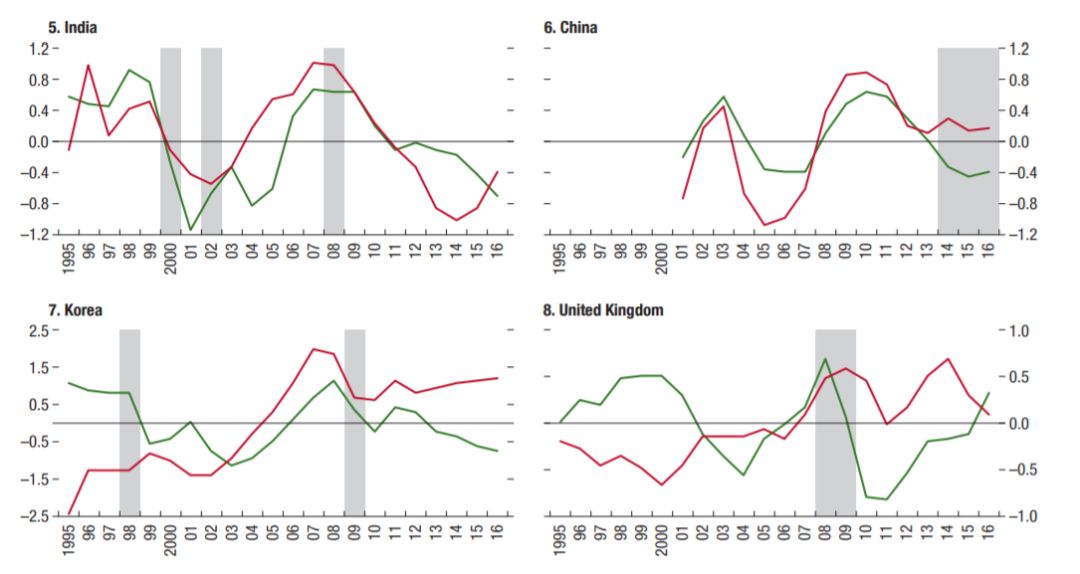

从各国情况来看,美国与日本的信贷配置风险在过去无论从周期性还是幅度来看都较为一致,但近期则出现了分歧,美国的信贷配置风险处于低位而日本处于高位。从欧元区的两个国家西班牙和德国来看,西班牙的信贷配置风险较德国而言在金融危机期间下降得更快并且在近年来依然处于低位。

图2 各国的信贷配置风险演变不尽相同

从各国信贷配置风险的演变可以看出,

在信贷扩张较快的时期,信贷配置的风险会增高,尤其是在信贷扩张与当贷款标准降低或金融环境放宽同时发生的时候。

从全球来看,信贷配置的风险在全球金融危机发生的前几年中有所增加,并在危机爆发前不久达到峰值。信贷配置的风险在危机后急剧下降,并在2016年(能获得全球可比数据的最新一年)回升至其历史平均水平。随着2017年金融环境变得更加宽松,信贷配置的风险也可能进一步上升了。

图3 信贷配置风险在金融危机前上升、金融危机后下降

回归分析的结果显示,信贷配置风险上升会增加未来发生系统性银行危机的概率。用来衡量信贷配置风险影响的模型同时也考虑了信贷增速以及金融环境的影响。因此,信贷配置的风险程度所提供的信号独立于信贷增速提供的信号,对于特定信贷增速而言,更高的信贷配置风险预示着更高的危机概率。

信贷配置风险同样有助于预测未来三年银行业的资本压力。相较于银行危机的偶发性和稀缺性而言,银行业承受资本压力的境况更为常见且其发生时机也更为客观。

从短期至中期而言,信贷配置的风险上升预示着GDP增长的下行风险加剧。

研究考察了信贷配置风险对未来一至三年实际GDP累积增长在20百分位以及50百分位的预测能力。结果显示,无论在哪个时间区间,信贷配置风险与经济增长分布的左尾均存在紧密联系。从中期来看,信贷配置风险对GDP增长的预测与信贷增速对GDP增长的预测形成互补。研究证实在信贷繁荣时期,信贷配置风险越高,经济增长的下行风险也越高。相反的,在信贷收缩或信贷温和扩张期间,更高的信贷配置风险并不会增加经济增长的下行风险。