导读:我们认为,市场过于关注地产对厨电的影响,而忽略了消费升级加速和原材料成本回落为公司带来的盈利能力提升,上调公司盈利预测,上调目标价至55.20元,建议“增持”。

上调盈利预测,上调目标价至55.20元,建议“增持”

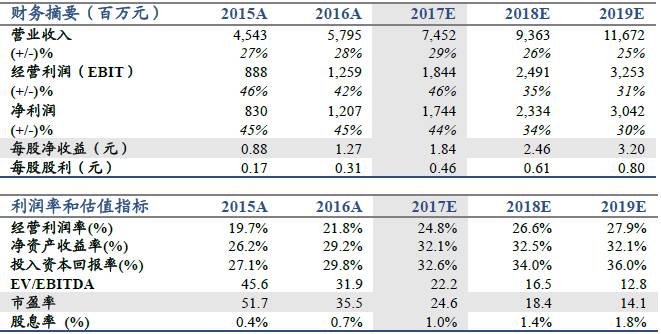

我们认为,市场过于关注地产对厨电的影响,而忽略了影响公司业绩表现的其他因素的变化,即消费升级加速和原材料成本回落。受益于均价上升/成本回落带来的盈利能力提升,以及嵌入式产品的高速增长与渠道下沉的持续推进,公司业绩持续高增长可期,因此上调2017/18年EPS预测至1.84/2.46元(原1.74/2.30元,+5.7%/6.9%),相应上调公司目标价至55.20元(原52.12,+5.9%),对应2017年30倍PE估值,建议“增持”。

消费升级加速,均价上升/成本回落,盈利能力有望再提升

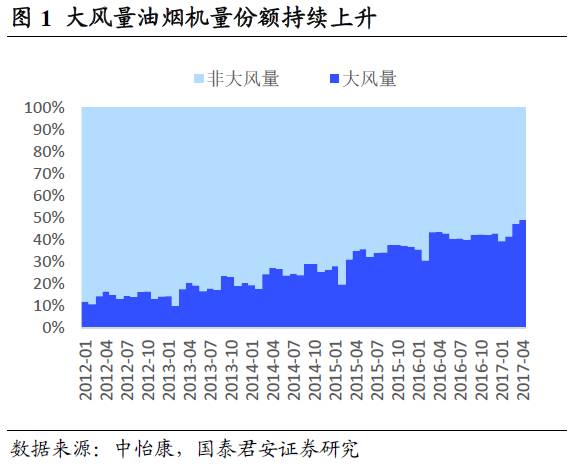

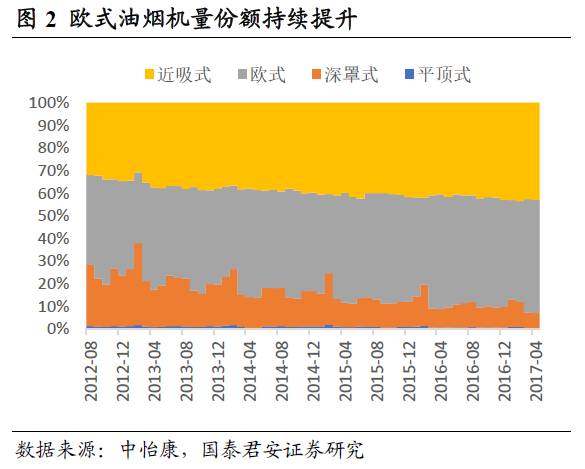

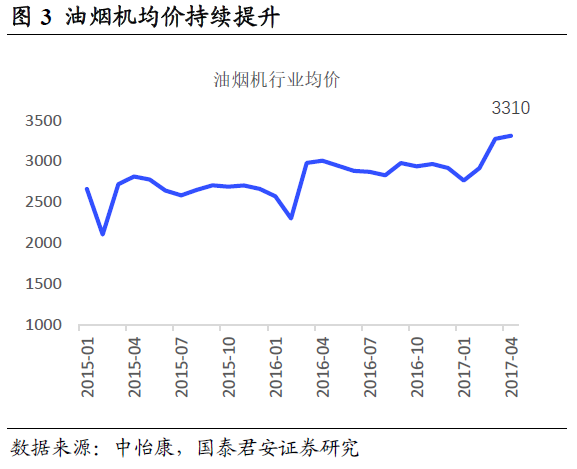

市场过于关注地产对厨电的影响,而忽略了影响公司业绩表现的其他因素的变化,即消费升级加速和原材料成本回落。截至17年4月,大风量油烟机占比达49%,同比+5.5pct;行业均价3310元,同比+10%,厨电行业消费升级加速趋势明显。随着消费升级的持续,高端化新品占比会继续提升,价格向上的趋势预期也会更明晰。同时,2月份以来原材料价格稳中有落,公司成本压力减小,价格/成本剪刀差扩大,盈利能力有望再提升。

新品与渠道齐发力,打开成长新空间

依托原有品牌与渠道优势,公司嵌入式新品市场份额快速提升。17 年2 月老板嵌入式烤箱、蒸箱份额均提升至行业第二,洗碗机份额提升至行业第三。同时公司积极推进渠道下沉,采用不同的产品和价格体系来提升三四线市场份额,随着渠道下沉的持续推进,公司市占率有望持续提升。

核心风险:地产调控导致厨电需求下降,嵌入式新品销售不及预期。

欢迎随时沟通:

范杨18616768762/李泽明15692112620/王奇琪/颜晓晴

2、消费升级加速,均价上升/成本回落,盈利能力有望再提升

2.1. 厨电行业消费升级加速,老板是最大赢家

国内大风量欧式油烟机已成主流,公司作为龙头是最大受益者之一。国内大风量油烟机占比越来越高,目前量份额已从2012年的15%以下上升到2017年的45%以上,目前提升趋势依然明显;欧式和近吸式油烟机份额也越来越高,欧式油烟机占比从2013年的40%左右提升到50%以上,近吸式油烟机从2013年的35%左右提升到40%以上。大风量欧式、近吸式油烟机替代非大风量深罩式、平顶式油烟机将给油烟机行业带来持续的替换需求,继续助力公司的快速增长。

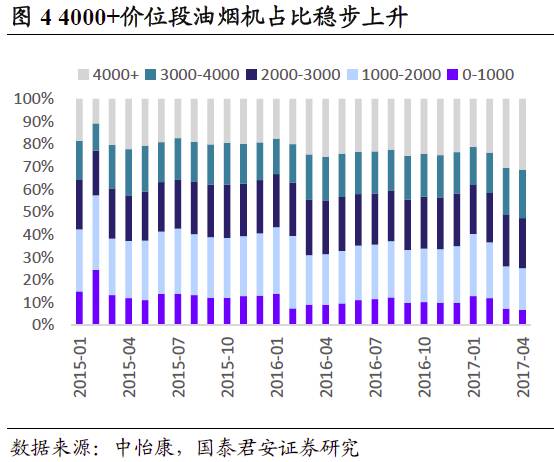

油烟机均价持续提升,4000+价位段占比稳步上升。一方面受消费升级带动,另一方面受16年下半年原材料涨价影响,油烟机价格持续提升,2017年4月行业均价为3310元,同比提升10%;其中高价位段产品占比逐渐提升,截至2017年4月份,4000+产品占比达31.3%,相比去年同期提升5.7 pct。老板电器定位厨电高端产品,高价位段销售量提升对老板电器尤为有益。

2.2. 出厂价上调,成本回落,价格/成本“剪刀差”扩大

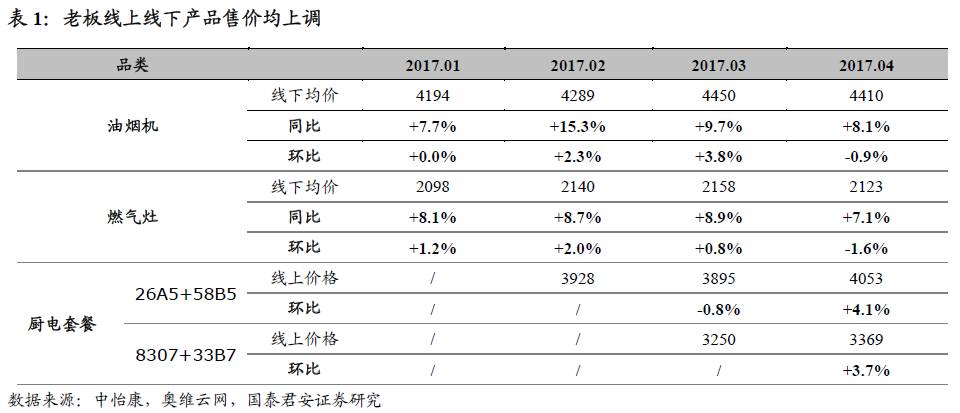

为应对原材料价格上涨,老板在4月上调产品出厂价,全品类价格上调5%。2017Q1,老板零售价已经先于出厂价上调,1-4月油烟机、燃气灶线下零售均价分别同比+9%、+8%。此外,公司直接经营的线上产品价格也有不同幅度的上调。奥维云网(AVC)线上监测数据显示,2017年4月老板线上产品价格出现明显上调,以最主要的两大厨电套餐型号26A5+58B5和8307+33B7为例,4月零售价格相比3月分别上调了4.1%和3.7%。老板对新品提价力度更大,随着消费升级的持续,高端化新品占比会继续提升,产品结构进一步优化是必然,因此价格向上的趋势预期会更明晰。

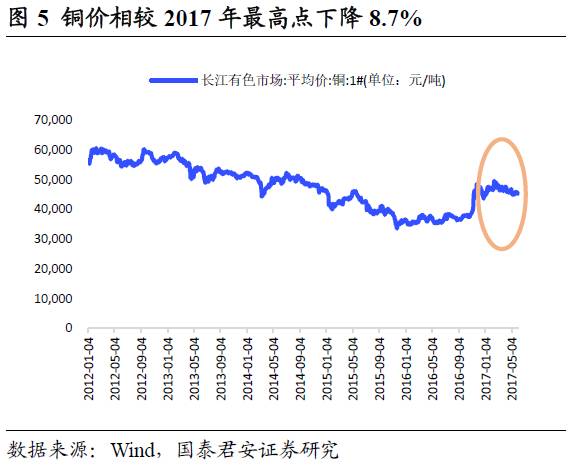

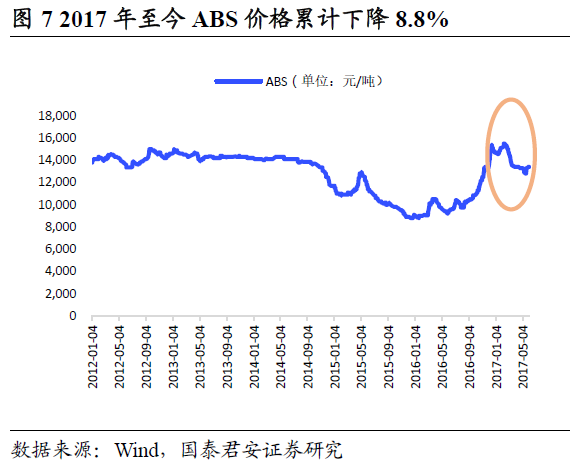

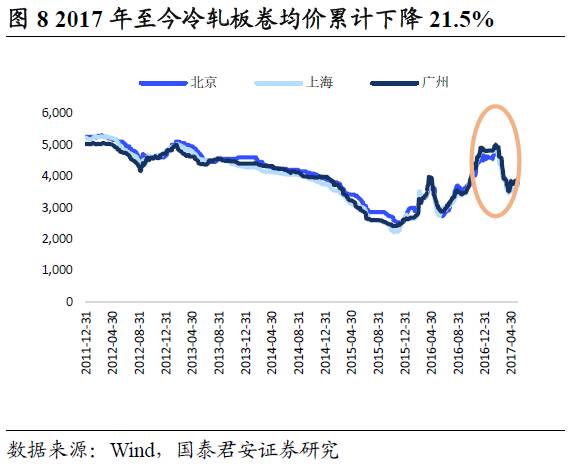

成本方面,我们观察到,钢材和塑料价格从2月下旬开始稳定下行,铜铝价格也整体趋稳,厨电行业成本压力有所下降。2017年至今冷轧板卷均价累计下降21.5%,ABS价格累计下降8.8%,铜、铝价格相较2017以来的最高点分别下降了8.7%和3.3%。

我们认为,Q2成本冲击产生的负面影响会明显减小,一是公司上调出厂价,二是2月份以来原材料价格稳中有落,价格/成本“剪刀差”有望持续扩大,公司盈利能力有望再提升。

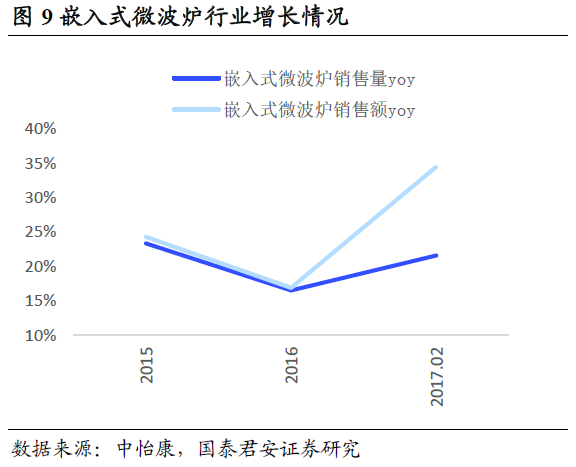

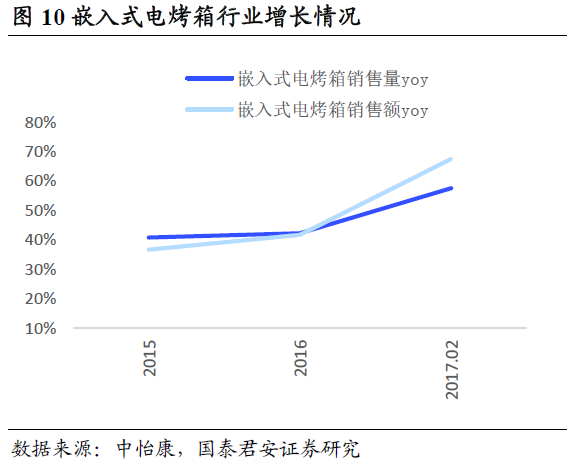

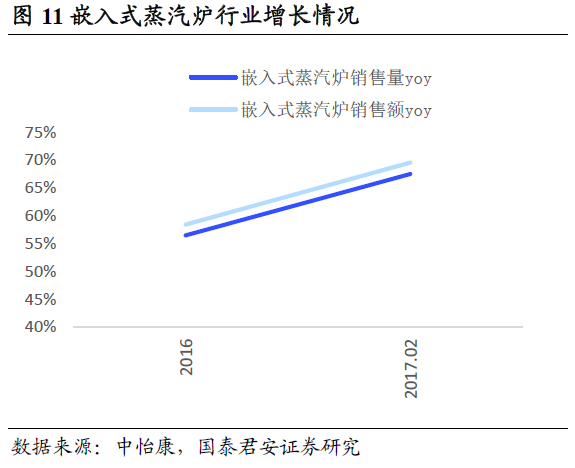

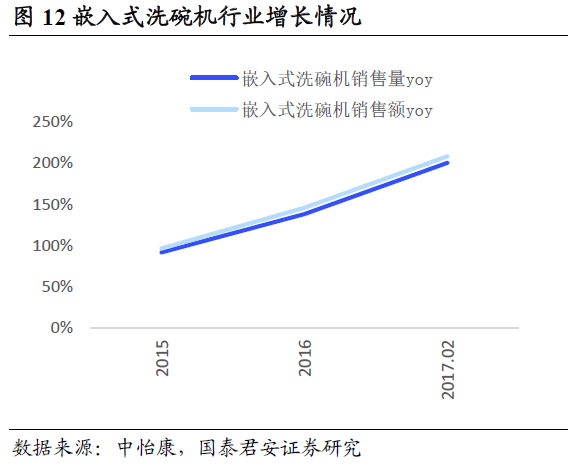

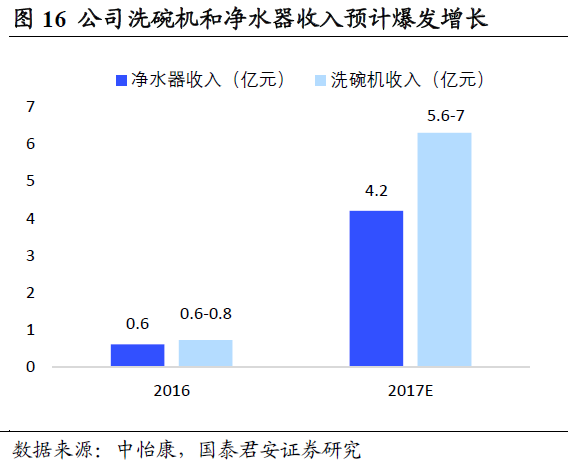

公司将嵌入式产品提升至与烟灶消同等地位,更重视考察战略指标,即市场排名做到前列,17年目标是蒸烤箱行业第一、洗碗机行业前三、净水器行业前五。公司17年销量目标为蒸箱10w台,烤箱7-8w台,洗碗机和净水器各7w台。中国的蒸箱、烤箱、净水器、洗碗机等产品保有量仍处于较低水平,目前零售端销量增长迅速,发展潜力大。16年嵌入式烤箱、嵌入式蒸汽炉、嵌入式洗碗机零售额分别实现42%、58%、146%的快速增长,预计17年烤箱、蒸汽炉增长70%,洗碗机增速超200%。我们认为,公司嵌入式产品战略清晰,卡位早,高速增长的嵌入式产品将为公司打开成长新空间。

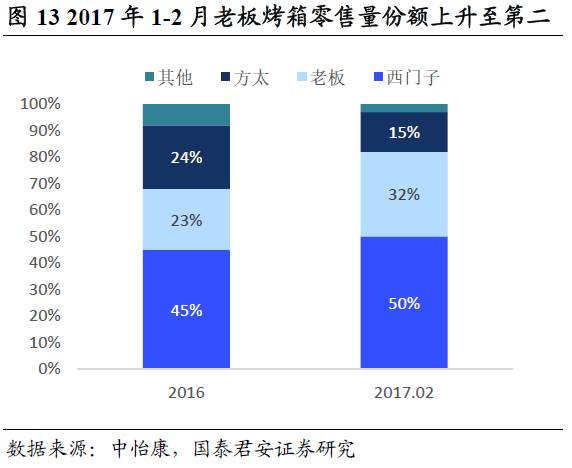

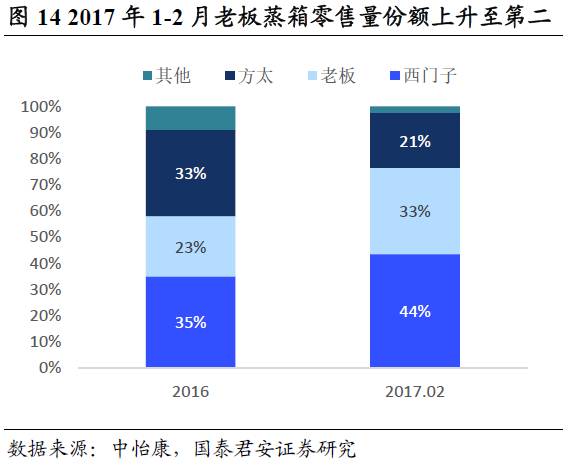

依托原有品牌与渠道优势,公司嵌入式新品市场份额快速提升。2017年1-2月,老板蒸烤箱市场份额由2016年的第三位提升至第二位。嵌入式产品目前主要由老板、方太和西门子三家厂商主导,2016年,老板嵌入式烤箱零售量份额23%,位居行业第三(西门子45%,方太24%),嵌入式蒸汽炉零售量份额23%,同样行业第三(西门子35%,方太33%);2017 年1-2 月,老板烤箱零售量份额32%,位居行业第二(西门子50%,方太15%),蒸箱零售量市场份额33%,位居行业第二(西门子43.5%,方太21%)。

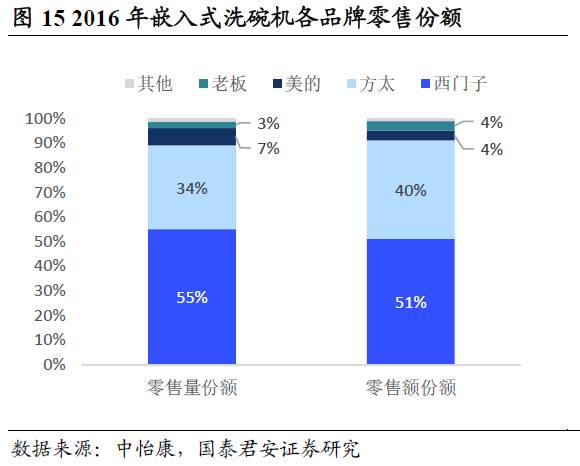

洗碗机和净水器于2016年下半年推出,16年是铺货阶段,17年将是发力阶段。16年洗碗机和净水器销售量分别为8k台和1w台,洗碗机均价8000-10000元,净水器均价6000左右,公司17年洗碗机和净水器销售目标各为7w台。嵌入式洗碗机方面,老板产品上的比较早,但是因为公司关注度不够,做得不是特别好,今年随着两款新产品上市,公司与同行的差距会不断缩小。17年3月嵌入式洗碗机老板市场份额是第三位(2016年零售量份额第二位),今年目标是缩小与第二位的差距。洗碗机目前在中国接受程度逐步提高,随着产品设计的进一步完善,预计在一二线市场渗透率将会较快提升,洗碗机的普及有望带动公司业绩不断增长。净水器方面,公司投资凯芙隆完善净水器布局,前景看好。老板可以依托原有的品牌形象与销售渠道进行新产品的推广,嵌入式产品将成为公司新的增长亮点。

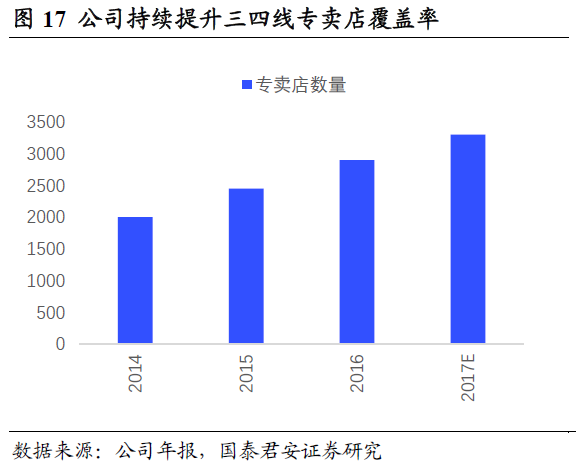

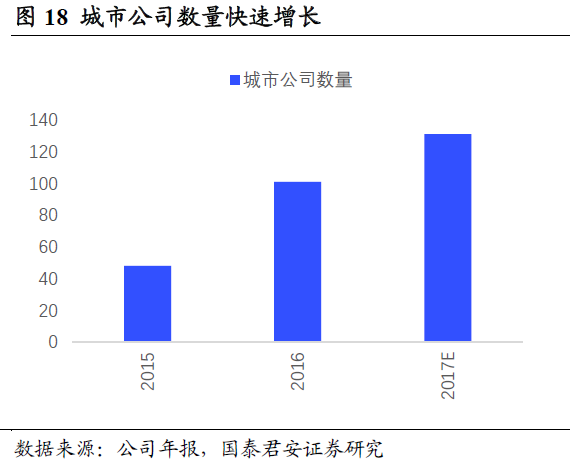

公司积极推进渠道下沉,加大对三四线市场消费潜力的挖掘。公司的销售模式为业内较为独特的代理模式,其大大增强了对代理商的激励力度,加上近两年实施的渠道变革与合伙人制度,使渠道结构更为扁平,加速了对三四级市场的拓展力度。同时,公司积极推进多元渠道融合,在保持原有强势渠道的基础上,加速不同渠道之间的融合。一方面,三四级市场全面提升专卖店覆盖率,16年新建专卖店449家,16年底专卖店数量达2650家;另一方面,为了更好地实现渠道下沉,公司16年新成立了53家城市公司,截止16年年底,城市公司数量增至101家,且17 年计划新建 30 家左右。预计2017年一线市场的增长率会降下来,保持个位数的增长,而二三线市场增长率将保持在20%-30%以上。

公司不断优化三四线渠道布局,采用不同的产品和价格体系提升三四线市场份额。公司目前在产品政策方面有三套不同的产品和价格体系:一二级市场(主攻市场、高端),三四线市场(偏中端)、线上(偏低端)。使用三套不同的产品和价格体系,会使公司渠道下沉的过程更加顺畅。

在渠道下沉的同时,公司同时推进产品线下沉,推出更便宜价位段的产品。16年华帝对产品进行了提价,把价格布局到3500左右,老板17年会对此有所应对,推出此价格区间的产品,这个价位将主要放在网上销售。产品线下沉将进一步助老板扩大市场份额。

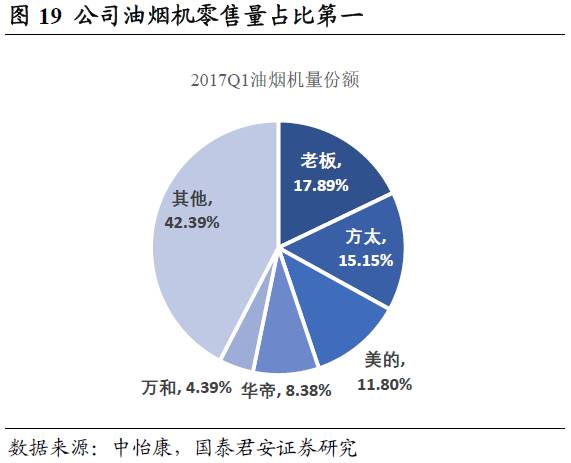

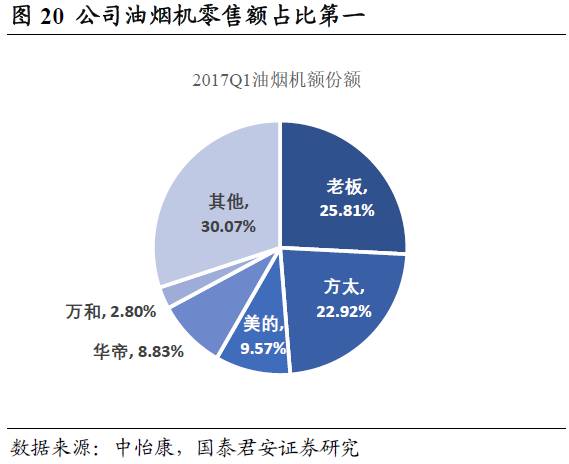

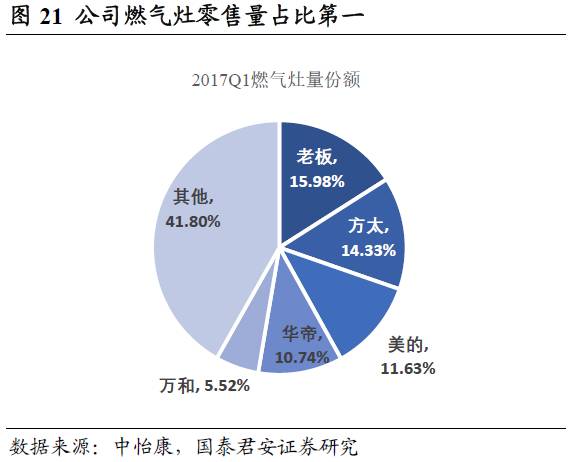

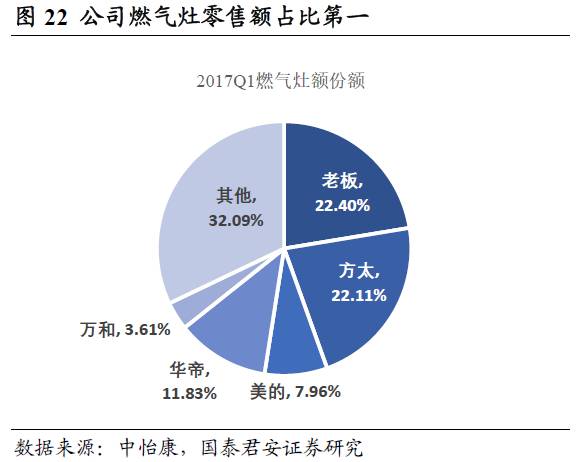

整体来看,公司传统烟灶销售稳步增长,市场份额持续提升。中怡康数据显示,2017Q1公司主力产品烟、灶零售量份额均市场第一,且市占率均同比提升。2017Q1 公司油烟机零售量为10.4 万台,同比+6.5%,市场份额达到17.9%,同比+1.2pct;燃气灶零售量为9.7 万台,同比+1.0%,市场份额为16%,同比+2pct。未来随着渠道下沉的持续推进、销售网络的不断完善,公司市占率有望持续提升,收入与业绩规模的持续增长值得期待。

5、核心风险:地产调控导致厨电需求下降,嵌入式新品销售不及预期

厨电行业与房地产行业关系较为密切,2016年10月以来,一二线城市已迎来数轮房地产政策调控,若楼市政策持续收紧,则可能会对厨电行业产生不利影响。同时,居民对嵌入式新品有一个接受的过程,如果公司嵌入式新品的销售不及预期,那么公司未来的业绩成长便会受到影响。

家电防御转进攻系列报告

【国君家电】弱市延续,家电业绩确定优势凸显—2017W19观点

【国君家电】看好行业Q2业绩表现,配置优选龙头—2017W18观点

【国君家电】厨电小家电超预期,预计Q2盈利能力修复—2016A&2017Q1回顾及展望

【国君家电】超配水平低于历史Q1,继续看好家电进攻行情

【国君家电】找一个继续搞家电股的理由

【国君家电】Q1业绩喜人,Q2趋势更好—2017W16观点

【国君家电】稍事休息,马上回来—2017W15观点

【国君家电】龙头优势彰显,Q1业绩定乾坤—2017W14观点

【国君家电】家电进攻行情将围绕优势龙头进一步展开—2017W13观点

【国君家电】青岛海尔:经营改善拐点出现,预计业绩持续向好

【国君家电】火力全开,强力进攻,增持家电,主抢龙头—2017W12观点

【国君家电】空调出货量增长72%,引领家电进攻行情—2017W11观点

必读!国君家电:1234线消费升级正全线加速!

【国君家电】家电板块强势领涨,进攻行情继续—2017W10观点

【国君家电】春季攻势不改,板块表现持续强于大盘—2017W9观点

【国君家电】青岛海尔:上调2017年业绩目标,期待王者归来——第二期员工持股计划点评

【国君家电】继续看好家电春季进攻行情—2017W8观点

【国君家电】家电防御转进攻&空调专家交流电话会议纪要

【国君家电】从防御转向进攻,增持家电白马龙头—2017W7观点

【国君家电】春节家电销售火爆,坚守价值品种—2017W6观点

【国君家电】超配水平低于历史平均,建议“增持”

【国君家电】价值品种仍为首选—2017W3观点

【国君家电】回调带来配置良机—2017W2观点

思想与分享都会创造价值...

求变,着眼未来!

国泰君安研究所 家电行业 范杨/王奇琪/颜晓晴/李泽明

GUOTAI JUNAN Securities Home appliance

请爱护环境,减少使用打印机。

Please consider the environment before printing anything. Double-sided print when necessary.