更多、更及时的干货内容,请关注扑克投资家网站

更多、更及时的干货内容,请关注扑克投资家网站

文 | 熵一资本董事长 谢东海

来源 | 熵一荟,ID:shangyiziben

编辑 | 扑克投资家,转载请注明出处

声明:本文为谢东海先生在9月16日举行的第七届中国有色金属现货·期货互动峰会的主题演讲。

感谢主办方提供这样一个平台与大家交流。

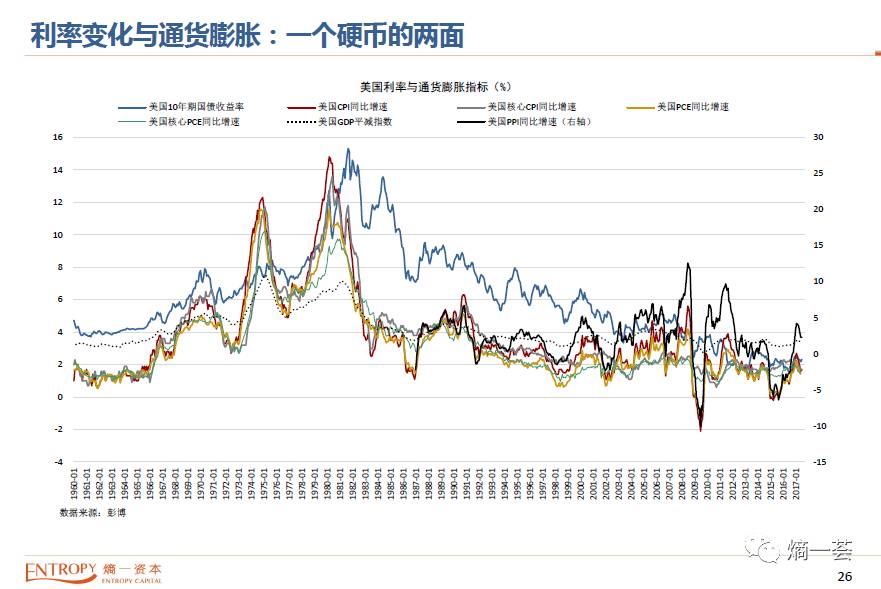

如果我们说大宗商品与宏观因素最直接的关联,那应该是通胀。谈到宏观无非是经济增长、就业和通胀。判断全球的通胀的状况,一个最好的办法是看和它基本上并行的一个东西——利率的变化。

我们先从全球的利率变化来看起,这里面给出的是美、日、德和中国十年期国债利率的长期走势。70年代是滞胀的年代,70年代末、80年代初我们知道沃克尔做美联储主席大幅度提升利率,滞胀得到控制。从上个世纪80年代利率一直下行,通胀得到了控制。但这是整体的下行,中间仍然有一轮一轮的信用周期的变化,往往这个过程在扩张的信用周期过程中,伴随利率上升伴随通货膨胀,在收缩的这一端伴随的是利率下行和通货紧缩。

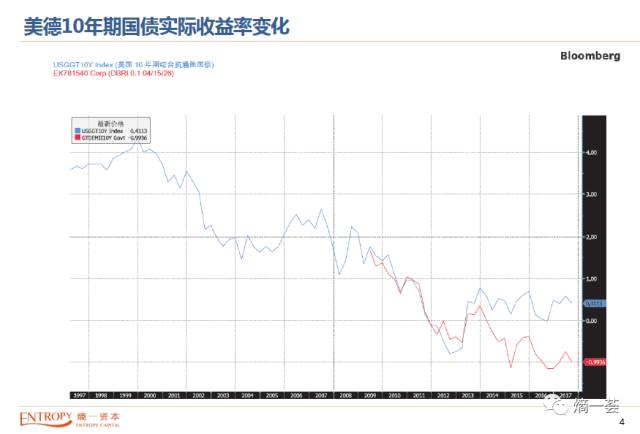

我们刚刚经历了2011—2015年底的通货紧缩。这里面可以看到利率变化也是。从2016年开始,全球利率开始了一个缓慢的上行。利率里面为我们提供了非常多的信息,从这些信息当中可以有非常多的一个帮助。那我们现在看的这个是一个实际收益率,实际收益率也就是说是名义利率减去通胀的结果,有的时候利率看起来很高,但是因为通胀更高,实际利率可能为负,有时候利率看起来很低,但是通胀更低,实际利率反而可能为正。比如说以日本为例,很长一段时间日本维持在一个非常低的利率,但是它的实际利率是正。我们知道有一段时间我们的利率并不低,但是因为通胀更高,那个时候实际利率为负。实际利率为负的时候,会鼓励大家多借钱,实际利率很高的时候,会鼓励大家多用钱。那现在我们来看的话,实际利率它是在这个过程中有这样一个抬升。

金融市场中所有的价格都是有一个结构,我们做大宗商品的对这个感受更深,这种结构之中含了一种对未来价格的预期。我们这里面是一个利率的期限结构,这是两年和十年的一个利差。收益曲线如果非常陡峭,那对未来远期的利率的预期比现在高很多,这往往是对通胀和未来的经济增长有更多的预期,如果说收益曲线变得非常平坦,往往出现在比如说央行加息到一定程度,但是市场对未来的判断不是那么乐观,收益曲线会变平,变平的时候往往资产价格会有一定的影响。

那现在我们来看这个利率的期限结构是在不断地变平缓的这样一个过程中,也就是大家对于未来通胀的预期不是特别强烈。另外我们看有不同的风险贴水的信用债、企业公司债和国债之间的利差结构,这个利差结构代表了对未来风险的预期。这边我们取两个,一个是美国的3C企业的利率和国债利率的利差,还有红色的是新兴市场国家的债券收益率和美国国债的利差。从这个地方来看,其实大家对未来的经济还是相对乐观的。对未来的风险认为是比较小的。

我们再看看不同国家实际利差的一些情况,这里给出的是美国和日本,以及美国和德国之间的利差。实际利差与汇率之间的变动有非常明显的关联,我们可以看到红色的是美、日的利差;蓝色的是美、德的利差,比较明显的是说美国比日本和德国会更早地进入加息的周期。这里是看欧元区内部南欧国家和北欧国家的利差,以及法国和德国之间的利差。这边我们看得到的是说欧洲国家内部之间的利差是在一个收窄的过程,这说明什么呢?说明欧元区的危机得到了很大的缓解。其他国家的经济复苏过程已经在启动着。

这是我们看到的一些现象,从利率里面反映出来的一些东西给了我们一些启发,那在利率变化的背后是什么样的一些因素在起着作用呢?有时候是比较有意思的,就是如果我们去找一组有交易的价格,它会比统计局的数据,会比民意测验的调查会更好地去反映这些变动背后的那些因素的变化。所以我们的习惯是说如果我能够拿出有交易的价格,我就会放弃比如说其他的一些通过调查、通过其他的方式得出的一些价格。因为这些价格是大家拿真金白银所换来的信息。

那利率背后我们看是什么样的因素导致的状况,未来是不是一个长期低利率的时代?因为日本的经验告诉我们,不是所有的经济体都会有这样一个利率上行周期和利率下行的周期。日本我们知道从2000年以后,很多这种投资者前仆后继地做空日本的国债,预期日本的利率会上升,但是这个投资做了二十年,没有人从中获利。因为日本经历过失去的二十年,现在已经失去了三十年。所以说长期低利率在某种背景下也是可以存在的,在什么样的背景下呢?在人口的结构因素和其他的一些技术等因素的共同引领下,是可能在某些阶段一个国家会经历长期的经济停滞。无独有偶我们看南欧的意大利,也经历了一个失去的二十年。

那全球的经济是否有失去的多少年呢?假定处于一个长期的低利率时代,我们就有这种隐含的假设。会不会出现这样的现状,像2015年萨默斯和伯南克有一个论战,萨默斯认为会,伯南克认为不会。这个是我们想判断是否未来全球有一个通胀的周期,因为利率上行和通胀上行是伴升的。往往在信用周期的扩张期利率是上行的,在信用周期的收缩是下行的。

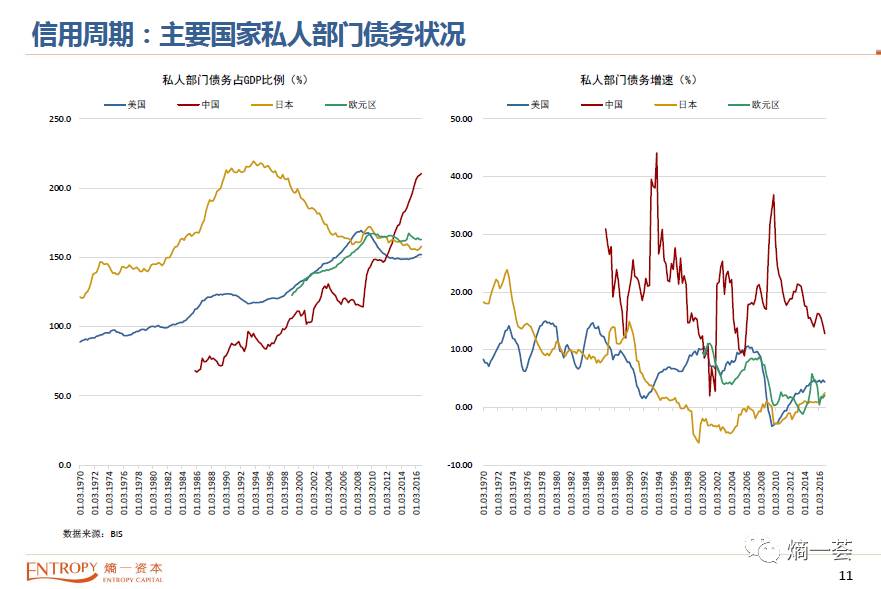

现在我们看信用周期的状况处于什么阶段?这是我们拿主要国家的非金融机构的债务的增长情况来做一个信用周期的替代。左边这个图是美国、中国、日本和欧元区的非金融机构债务占GDP的一个比例。除了中国有一个比较高的速度增长以外,其他的地区其实都是一个停滞的状态,没有明显的扩张,但是如果我们把这个周期拉得比较长,如果我们拿一个短周期会发现 美国、欧元区和日本,尤其是美国和欧元区有温和的扩张。

刚才看的总的债务状况,现在我们看看私人部门,也就是企业和居民部门债务增长的情况。日本“失去二十年”伴随的是什么呢?信用收缩的状况,黄色的是日本,这是从九十年代日本房地产泡沫破裂以后一路下行的。美国是在次贷危机以后一路下行,现在我们看它收缩的状况已经得到缓解,欧元区其实是没有这样一个去杠杆的过程,但是中国的情况是仍然在增长中,我们拿另外一个,因资金平衡表来看看这个信用周期处于什么样的阶段。左边的这个图是这样的,零上方代表的是存钱,下方代表的是花钱,红色的是 企业部门,黑色的是居民,绿色的是政府部门,虚线是外国部门。

这是美国的状况,次贷危机发生之前是罕见的状况,那个时候美国居民部门在借钱,企业在借钱,政府在借钱,谁借给美国人钱?国外的比如说中国、日本,这个是不可持续的,所以会有次贷危机。现在什么状况?居民在存钱,企业在存钱,只有谁在花钱呢?只有政府还在花钱而这个也收缩了,这不是信用扩张的迹象。日本“失去的二十年”是什么样的迹象呢?只有政府在花钱,国外人在花钱,因为它是顺差,居民和企业,企业不再去投资,居民不再去消费,所以才有那样的状况。

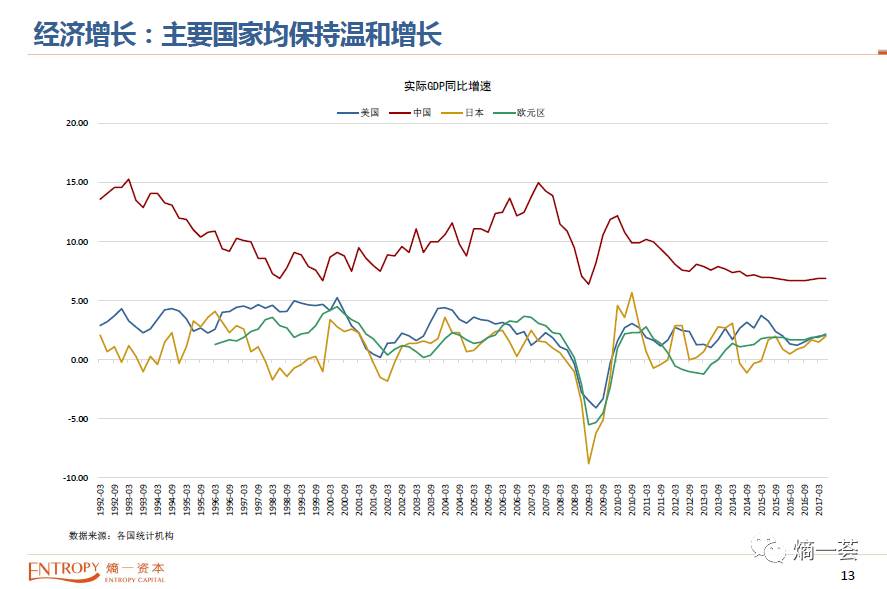

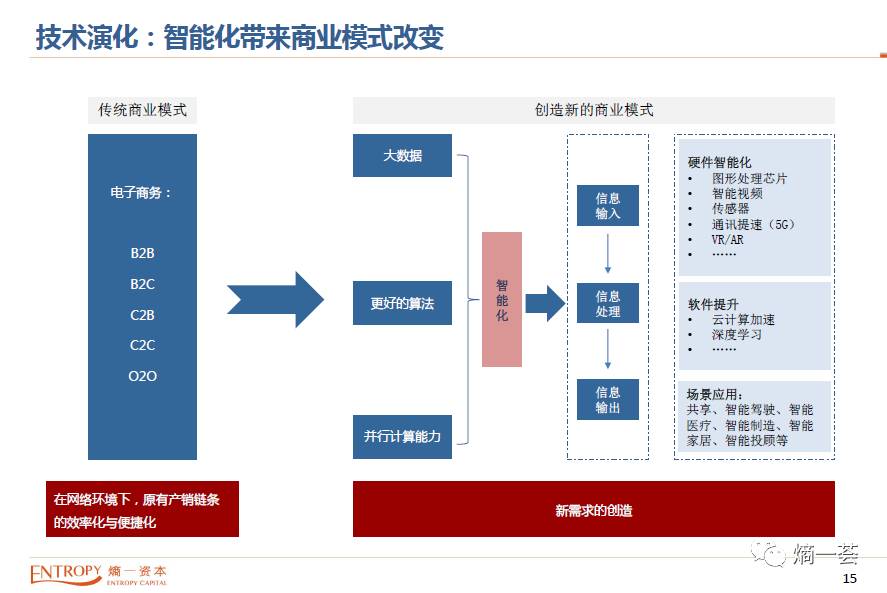

经济增长的话,我们看到的是现在是温和的增长,全球的状况都还是不错,会否有一个新的周期到?看它背后的两个长期的因素:一个是技术变迁,一个是人口结构。这个大家已经探讨非常多了,我们现在处于一个有可能带来技术飞跃发展的初始阶段。但是这个技术能否带来新增需求?我们现在的问题是说,我们找不到新增需求在什么地方。

如果这个技术革命会带来新的变化创造新增需求,也许我们就可以走出全球的这样一个长期低增长的泥潭,会不会呢?那可能取决于说未来的趋势是不是一个更智能化的发展。如果是会带来新增需求,什么样的新增需求,比如说我们所有的东西上都加入感应器,这就是所谓物联网的概念,那我们就会有很多的新增需求,比如说在娱乐上的新的一些技术,或者是像我们特斯拉的那种,或者是亚马逊的贝索斯的一些设想,我们将人发到了火星上,技术会创造需求,但是现在的技术处于萌芽状态,它现在是在消灭需求没有新增需求,我们说消灭需求会怎样,很多人的工作被替代,但是随着进展它会增加需求,现在萌芽状态。

新的技术变迁,也许会改变长期的劳动生产力下降的趋势,实际上我们看劳动生产力的增速是一路下滑的,这几年比较悲惨的地方是说它处于停滞状态,劳动增长率之前都是有一个增速,这几年基本上是在零附近,这是全球的状况不是一国的状况。但是如果分开来看会发现一个有趣的现象,如果我们拿发达国家的企业给它分一下类,我们会发现在制造业当中,有5%的企业这几年的劳动生产率是飞速发展。服务业尤其如此,但是只有5%,95%的企业劳动生产力是停滞的,服务业95%的企业是在下滑的。

所以我们看到说阿里巴巴、亚马逊这些股票总是在上扬中,像西尔斯或者是其他的百货,传统零售的他们的股票总在下跌中,是因为他们的劳动生产率出现巨大的分化,这个巨大的分化不仅仅是带来了企业之间的问题,也带来了收入的更不平等,因为劳动生产率提升越快的,这类企业的收入增长越快,不再增长的收入就会停止。但是增长的只是少部分,所以我们会看到说很多的地方的,比如说美国的国内政治,欧洲的国内政治,很多的国内政治会出现这么强的分裂与对抗,是来自于技术本身的分化。

为什么出现这样的情况,传统的情况都是说一部分企业的劳动生产率增长,技术开始扩散和转移,然后带动了整体劳动生产率的增长,为什么这个阶段不再这样去做,因为我们看劳动生产率提升是在什么地方?是在信息技术这些行业,而这个行业的特点,是边际成本为零,也就是说当一个软件做出来,新增一个人使用这个软件是不增加成本,边际成本接近零的行业,最终的结果是赢家通吃。我们看搜索引擎,如果没有中国相应的保护,百度是不会生存下来。因为我们看到中国之外全是Google一家独大,这就是赢家通吃的可怕之处。

我们也看到国内的BAT已经横扫这个行业。什么时候这个状况不是因为我们伦理上或者是其他地方做选择和限制,而是自然能够把这个鸿沟填平,是技术自身的发展,发展到什么程度?为什么这么难反映?除了边际成本还有另外一个问题,现在劳动生产率增长快的不是劳动力密集,不是资本密集,是智力密集型行业。那么智力密集型行业如果一旦你要成立,要把这个产品简单化,一键按纽就能解决问题,什么样的情况达成呢?就是更加智能化,更加智能化就意味着说我可以不明白其中的原理,我只要按一下键就能使用它的结果。如果未来能够走出低增长的状况,取决于智能化的进度是不是能够更快地得到普及。

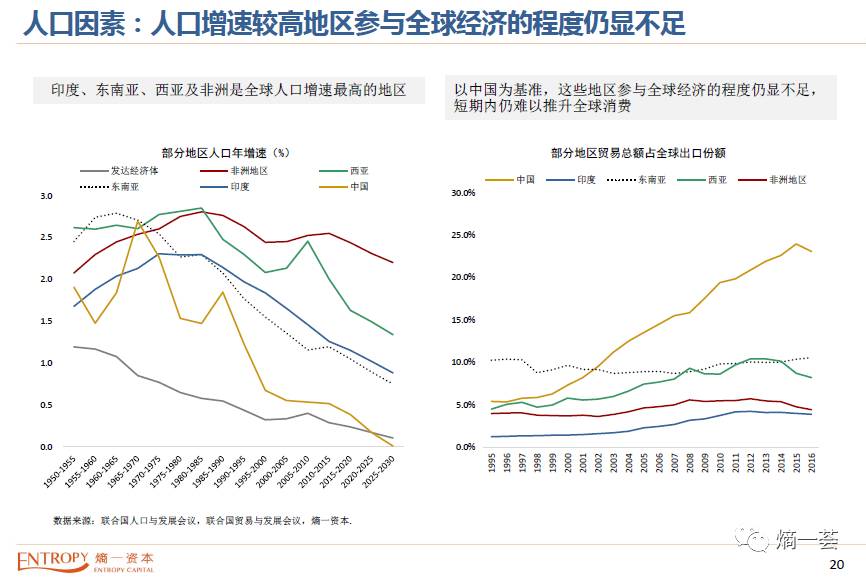

为什么要看技术比其他东西看得更多呢?因为我们处于史上未见的时期,整个的经济体,这个GDP占全球比例80%以上,日本我们看已经开始人口下降,中国现在已经平滑,欧元区是,美国还在增长。这是总人口。如果看看人口的结构你可能会更觉得沮丧,为什么呢?看看人口结构,工作人口都在下降。老龄化的情况比较严重,以日本现在的状态,那它未来的老年人占比会超过一半。这是老人的抚养比,65岁以上,这个会增加什么样的呢?会增加未来政府的债务,会减少将来的消费。

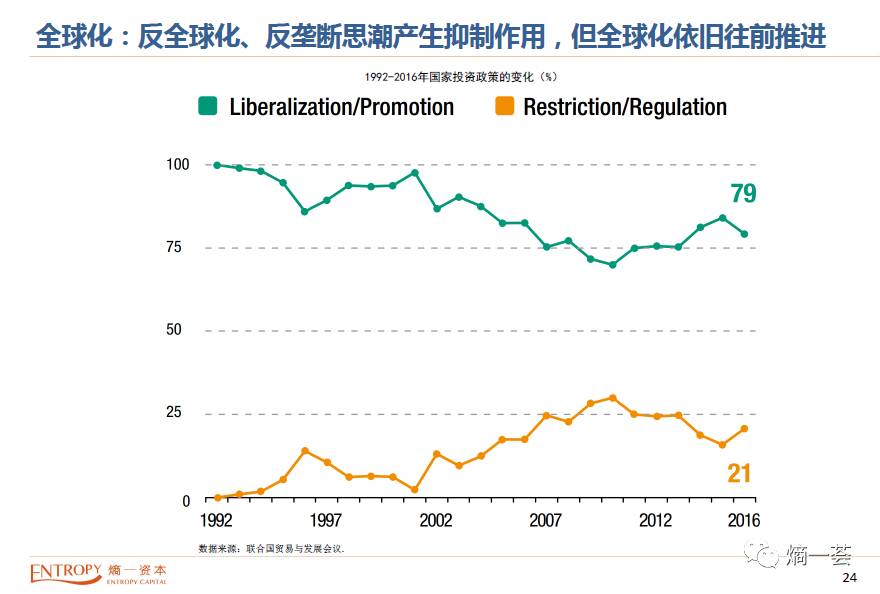

所以这是一些背景,人口增速有的地方目前在全球的经济份额中占比非常少。另外一个背景是刚才我们说技术转移步伐放缓,同时全球化的步伐也在放缓。这一个是全球FDI的存量变化,整个新兴市场国家净FDI的流入已经处于停滞状态。分开来看我们可以看到美国净FDI的存量变正,一些产业在回流中,但是日本和欧元区还在流出。发达经济体朝新兴市场产业转移的进程已经结束,将来如果还有产业转移的话,会发生在中国和其他国家之间,产业从中国朝其他国家转移的过程,而从发达国家到新兴国家的转移已经结束。

伴随着很多地方已经兴起了反全球化的,因为原来的全球化是来自于跨国公司。但是随着新的发现没有人觉得全球化是受益者,现在好像除了中国,在中国国内无论是官方还是民间,大家说起全球化都是一片赞,但是在其他地方对这个的看法已经出现了巨大的分歧。它的背景就来自于刚才所说的那些国家的产业转移已经结束。

说了这一系列的东西,这是背景,那么我们想看的是通货膨胀未来是什么样的变化,时间因素我简单过一下。利率的变化和通货膨胀,包括央行的政策是一个问题的两个方面,通胀一定是伴随着利率上行,利率上行的过程中央行一定是加息的过程。从利率中隐含的通胀预期来看,蓝线是十年期的美国通胀的走势,它代表对未来长期通胀的预期,这一通胀预期现在开始是走缓,但是最近几天是有所回升。

其实欧元区和德国也是同样,日本还是没有强烈的通胀预期。另外判断的一些可以拿辅助的,有些我们可以拿一些交易的东西构造出一些指标,比如说拿铜金比来看。其实铜金比前段时间和美国的通胀预期之间有一个较大的差异,铜金比有较为强烈的通胀预测,但是“通胀预期”没有。但是最近一周发生的是通胀预期开始有所上升,铜金比现在反而有所下降,开始了一个收敛的状态。

刚才比如说到了有色金属,其实挺有意思的现象,如果把以美元计价的铜价,拿这一铜价和美国的十年期通胀预期的指标放一起,你会发现铜价和它的变化只有幅度不同,方向上基本一致。这就是铜价和我们分析平衡表有差异的原因,因为很多时候它被当成是经济增长、通胀的一个指标。

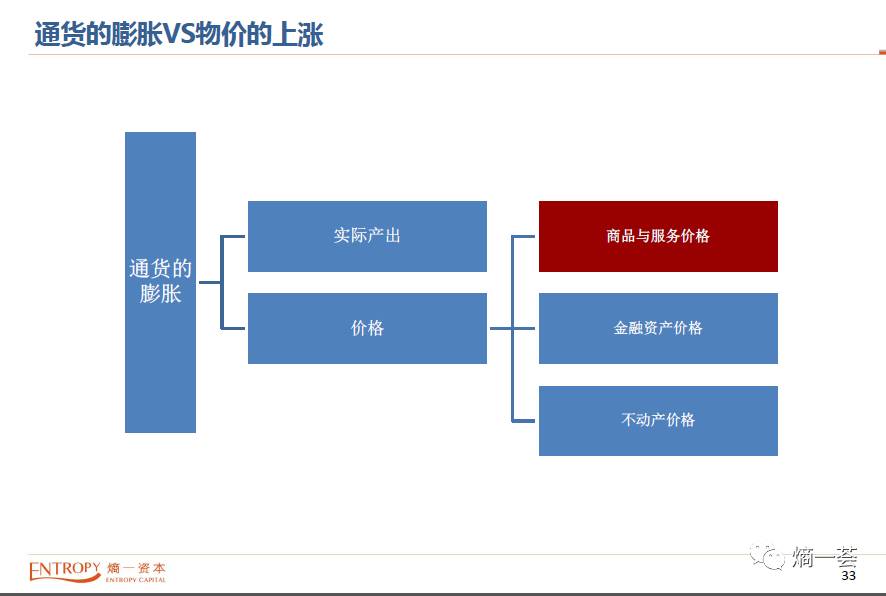

自从实行QE以来,很多东西打破了我们的想像,我们更愿意把通货膨胀去分成两种,一种是叫通货的膨胀,一个是叫通货膨胀。通货膨胀是指货币扩张,我们说的通胀膨胀是指物价上涨。货币扩张和物价上涨之间不一定存在紧密的关联,为什么呢?在一个货币扩张期间,它可以通过资产价格的上涨,不一定是商品和服务价格的上涨,有可能是资产的价格上涨,也可能是商品和服务的上涨,也可能是全部的增加,所以通货的膨胀不一定是价格的上涨。这就是为什么大家说QE没有直接导致通胀的原因。

现在我们拿不同的货币增速来看一下现在是一个什么样的状况,这是美国M1的增速、M2的增速和其他的增速。这是中国的M1的增速和M2的增速,以及广义的衡量的一个指标。虽然说各国都实现了宽松的货币政策,但是没有去在更广义的货币上带来更大的扩张。

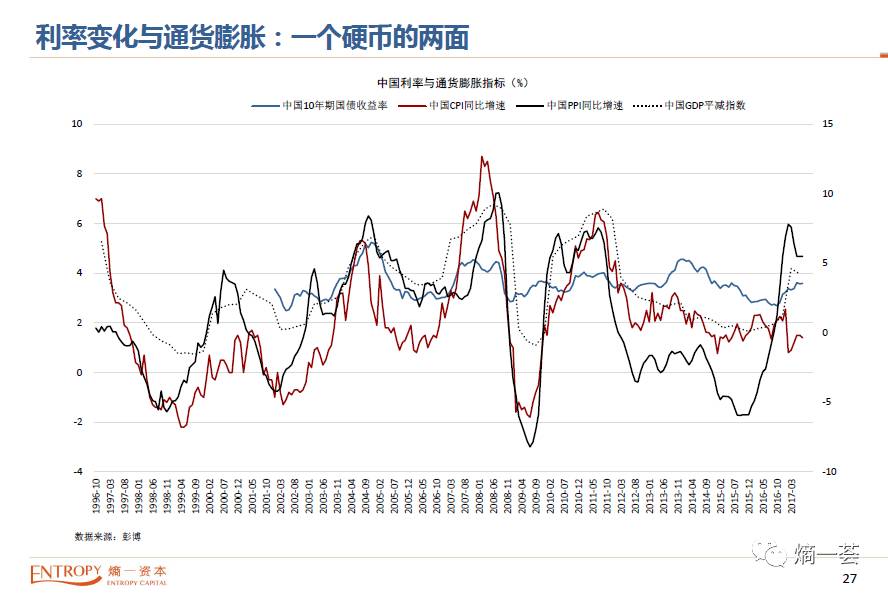

在通胀的情况下,大宗商品倾向于普遍上涨,通缩的情况下普遍下跌。但是美国的通胀与大宗商品的关系其实不紧密,因为美国的人工成本占比更高,而中国的通胀跟大宗商品尤其是PPI和工业品的价格之间非常紧密地关联,而中国现在作为第二大经济体,作为很多工业品的最大的需求方,对全球商品价格有着举足轻重的影响。所以我们判断什么地方的通货膨胀会对大宗商品有更大的影响呢?那一定是中国,因为这个关联是非常紧密的。

因此,中国因素是判断大宗商品不可或缺的一方面。那中国现在是处于一个什么样的状况呢?我们现在其实也不是说一个,虽然债务是不断增加中,但是我们看它的债务增速,其实也不是处于一个急速的上行期。但是影响到大宗商品的两个方面,一个是供给,一个是需求。供给侧方面我们看到有供给侧改革,不仅仅是供给侧改革,2011—2015年的下跌,民间产能的去化,其实去化得非常充分。

库存周期变化也提供了另外一个视角,需求端的话,基建和房地产贡献了很大的力量,那这是我们能够去理解去年和今年的,尤其是工业品变化的因素。未来是怎样子,看信用周期是温和扩张期,一个判断是没有通货紧缩。那就是说没有趋势性的下跌的机会。但是也没有说是一个信用的高速扩张期,如果说对未来的话有些什么样的对工业品价格的影响和担忧呢?

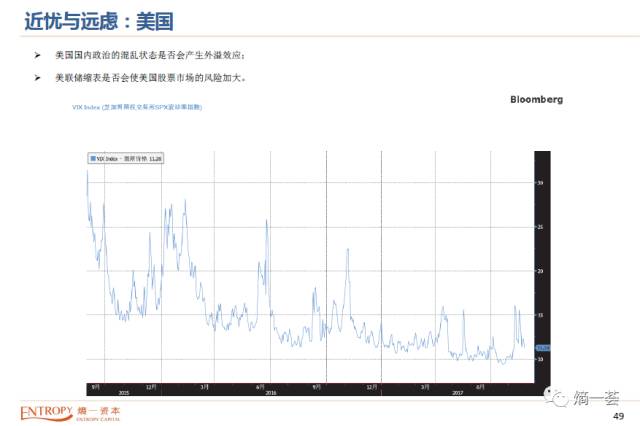

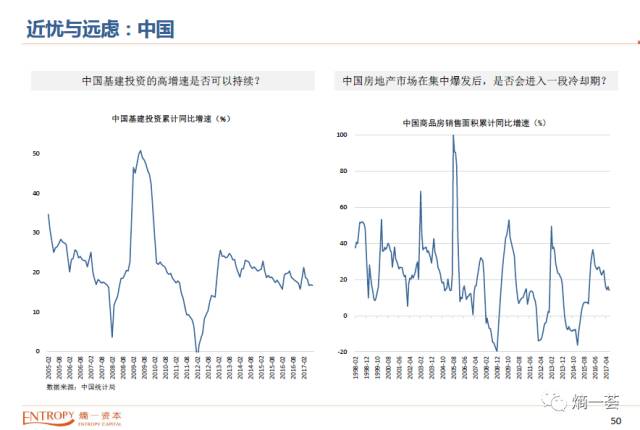

我们举出两个,一个是说风险,风险现在地缘政治和各国政治的风险以外,可能大家对于资产价格是否有泡沫、有担心,这个是美股的变化,我们看这个市场已经处于一个相当长时期的一个上涨的状况,但中国是对大宗商品影响最大的地方,对中国尤其是工业品来说,这是半个月前的数据。会有什么担心,我们这一轮的贡献者主要是来自于基建和房地产,我们看中国的数据,固定资产投资增速是一个实际下滑的过程,唯一能够增加的是基建和房地产。

但是基建高速的投资增速是否能够维持,这个月已经下滑到13%,然后房地产这块它的销售又开始下来,很有趣的是中国的房地产和中国的信用周期有一个三年的周期。跟M1的增速变化基本上是一致的,那现在已经说周期的上半段已经结束了,那这个会不会带来相应的影响?还有一点就是供给侧改革我们知道说首先是对上游,对上游的影响是最快的,包括环保。

但是虽然有时滞,后面我们会发现环保可能是对所有的产业链里的行业都会有影响,比如说治理雾霾。那我们现在看所有的北京周边很多的项目就要停工,冬天这段时间要停工。那这个的影响就不仅仅是上游,可能是一个产业链的影响。但是我们说是否这些大宗商品会有一个像2001年到2011年之间那么长达十年的上升周期,从这些里面看不到有任何强势上涨的周期,但是我们刚刚摆脱了长达四、五年的通缩状态,我们也没有看到迅速归入通缩的可能。所以说大宗商品今后更多受到的影响应该是自身供求关系的影响。

非常感谢大家,谢谢!

点击阅读原文,链接至扑克投资家(puoke.com)

获取更多、更及时的干货内容