(猜猜巴菲特和比尔盖茨有什么共同点)

周末花了点时间,读了巴菲特上周六发的最新的致股东的信,还找了不久前HBO为他拍摄的纪录片《成为沃伦·巴菲特》(Becoming Warren Buffett),发现了不少他有趣的糗事......想看的小伙伴请自行前往B站哈~

01

购买伯克希尔·哈撒韦原本是个错误

很少有人知道,其实巴菲特一开始收购伯克希尔·哈撒韦,背后很有一些“赌气”的因素在。

1956年,巴菲特从外地求学工作回到出生地奥马哈,成立了一家合伙人公司,Buffett Partnership, Ltd,利用自己在股票投资的才能帮助一些投资人(很多是熟识的朋友)打理资产,颇有些现在代客理财的私募基金意味。

当时的伯克希尔.哈萨维是一家纺织厂,由于竞争日益激烈,公司的运营陷入困境。

从1962年开始,巴菲特开始买入伯克希尔的股票。那个时候伯克希尔已经连续亏损了9年,净资产约为19美元每股。为了维持经营,伯克希尔一直在关闭工厂,卖出资产,等拿到钱之后,会再回购自己的股票,以掌握对工厂的控制权。

巴菲特盘算着,以极低的价格(大约8美元)买入,然后再通过伯克希尔管理层的回购,可以妥妥地赚个差价。

有一次,伯克希尔的管理层问巴菲特的合伙公司,愿意以什么价格卖出持有的股票,巴菲特报了11.5美元每股的价格,但当他收到管理层的收购要约时,发现价格是11.375美元,低了12.5美分。

巴菲特认为管理层欺骗了自己,非常生气,开始不断买入伯克希尔的股票,在1965年初就获得了伯克希尔的控制权,换掉了管理层。

嗯,这件事情,告诉我们,没事儿别随便招惹一直投资你的金主.. 不然分分钟就被控股出局了...

不过根据巴菲特的“好基友”芒格透露,巴菲特事后反省道,这其实是一件非常傻的事情,甚至认为如果没有伯克希尔,他的投资情况会更好。

毕竟在买了伯克希尔之后,他们想尽办法,也没办法拯救这家工厂。巴菲特甚至试图把这家纺织厂卖给芒格,不过被后者机智地拒绝了。

怀揣着烫手山芋的巴菲特,开始开动他天才的大脑,开始以伯克希尔为平台,开始了后来为我们所熟知的一系列收购。

02

和比尔·盖茨不约而同写下成功的要素:专注

现在世界上最富有的人,比尔·盖茨,和巴菲特是私交很好的朋友。

但在最初,当比尔·盖茨的母亲试图劝说他去认识一下巴菲特时,盖茨并不是很感兴趣。因为在他看来,巴菲特只是一个买卖股票的人,并没有什么特别,况且,“我在微软好忙啊!”

但是最终,他还是答应去吃个午饭。结果两个人一见如故。按照盖茨的原话,我们当时就成为了很好的朋友,即便那个时候我们还没有完全了解对方。

后来又一次,盖茨的父亲让他们分别写下最自己帮助最大的一个词,两个人不约而同地写到:专注(Focus)。

其实后来巴菲特在不同的场合,都阐述过自己的专注。他自己也的确把股票投资的专注做到了极致。在他看来,商业投资的领域里,他异常擅长,为此,他可以忽略任何自己能力圈之外的事物。

03

一个10年期、价值50万美元的赌注

最后这个小故事,来自于今年巴菲特写给股东的信。

他分享了自己在9年前,在一个下长期赌注的非盈利网站下的赌注(网站最终会把赌注金额全部捐赠,创始人是亚马逊的创始人Jeff Bezos哦)。

他认为如果由职业投资人选择至少5只对冲基金,那么在一段很长的时间内,这个组合的表现,会落后于费率低廉的标普500指数基金的表现。赌注期限为10年,而且巴菲特点名使用低成本的Vanguard S&P基金来证明赌注。

出人意料的是,巴菲特所设想的基金经理蜂拥而至参与赌注的情景并没有出现。最终只有一名职业投资经理人泰德-西德斯站出来回应了挑战。

泰德挑选了五只基金的基金(也就是我们以前科普过的FOF),把这五只基金的表现进行平均,然后和巴菲特选择的Vanguard S&P指数基金进行对比。这五只基金会分散投资在100多只对冲基金内,这意味着基金组合的表现不会因为某一个基金经理人的表现好坏受到影响。

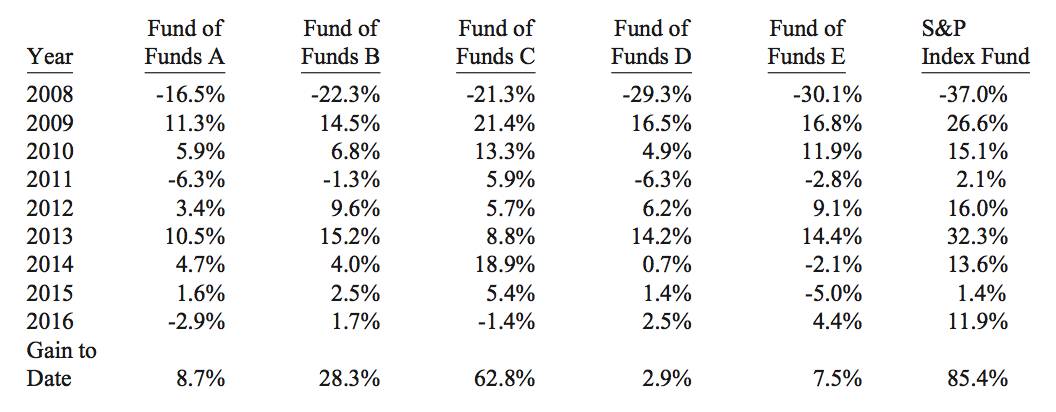

现在已经9年过去了,我们可以看到目前两者的业绩表现如下:

赌注前9年的表现结果

从图中可以看出,从2008年到现在,五只基金的基金的收益率分别为8.7%,28.3%,62.8%,2.9%和7.5%,而标普指数基金的收益率为85.4%。

按照复利计算,指数基金的年度增长率约为7.1%,而五支基金到2016年年底年复利计算的年平均收益率仅有2.2%。

这并非说明,管理对冲基金的投资人不努力,事实上,他们在非常用力地想要获取超出市场的回报。但是这场赌注表明,实际上基金投资者的收益,相比代表市场回报的标普500指数,显得非常的惨淡。

多年来,巴菲特也一直回应向他寻求建议的人,最好去投资低成本的标准普尔500指数基金。

尤其是在美国这样相对成熟的市场,主动投资类型的基金,因为受到费率、市场变化的影响,很难在长期持续的跑赢指数。

即便是在像中国这样并不完全成熟的市场,如果我们没有太多时间和精力投入到对市场的分析,也不妨把被动型的指数基金,作为自己长期投资的一个重要选择。

嗯,讲完了巴总的几个小故事,最后再跟大家推荐下,文章里截图的来源:HBO新拍的巴菲特纪录片《成为沃伦·巴菲特》(Becoming Warren Buffett)。在这部片子里,你可以看到更多有关巴菲特生活和成长、以及投资原则的细节。

ps:以前我们还写过巴总的“好基友”芒格。芒格也是一位非常睿智的投资大师,想要了解更多,看这里:凡事往简单处想,往认真处行丨查理·芒格

psps: 本周三晚,《跟简七学理财》学员专属QQ群,简七导师在线答疑,别忘了~还没有加入群的小伙伴,截图自己的订单信息,微信联系简小七(jane7tang)入群吧

-本周三网易云课堂答疑,别忘了哦 -

点击下方阅读原文, 立刻报名 !

↓↓↓