近一周多火电股表现优异,关注度提升,刺激来自于媒体有关大型电力企业三三合并重组的传闻。但实际上火电股的基本面从2017年一季度已经逐步改善,在我们1月初的年度策略报告《随风入新年,登高望火核》中我们明确看好火电股在2017年的表现(也是市场中最鲜明和最早看好火电的sellside)。

站在当下时点,我们认为目前火电股估值仍然具备相当吸引力,且未来季度业绩预计持续环比改善(二季度煤价回落且发电量增长,下半年煤价同比预计为低可以抵消发电量面临高基数增长放缓的负面影响)。预计随着新增投资的减少以及2017年财务业绩的环比改善,火电企业发放股息的压力不大。火电行业在连续两年大幅跑输指数被人遗忘之后似乎有枯木逢春的机会。

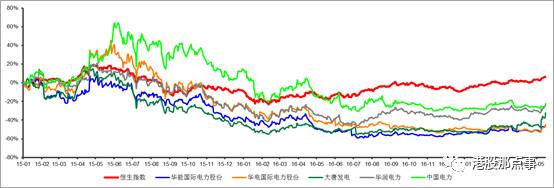

▌1、连续两年大幅跑输恒指的火电股

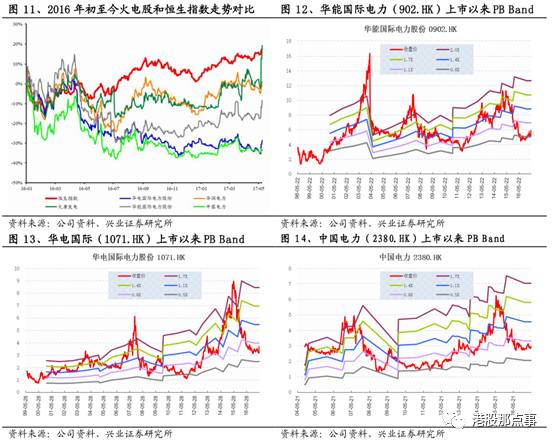

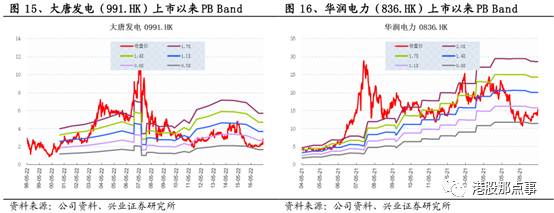

港股的火电股以5家企业为主,华能国际(902.HK)、华电国际(1071.HK)、大唐发电(991.HK)、华润电力(836.HK)以及中国电力(2380.HK),而前三家均是A+H。

我们对比5家企业的股价表现和恒指表现,可以看到火电企业从2015年上半年开始就大幅跑输恒指表现,在整个2015-2017Q1接近两年半时间里始终弱于指数,平均落后幅度在50%左右,以2017年5月16日收盘价看,分别是华能国际跑输52%,华电国际跑输51%,大唐发电跑输38%,华润电力跑输29%,中国电力跑输31%。

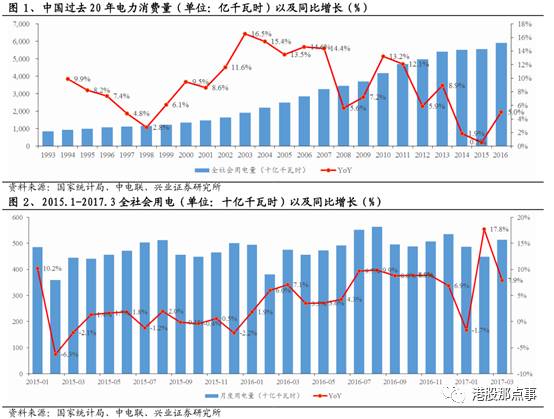

▌2、全社会用电量在2016下半年和2017Q1持续超预期增长,电力过剩局面有望缓解

我国全社会用电量在2011年后持续增速下降,电力需求已经进入低速增长阶段,2015年全社会用电量更是只同比增长0.5%,是中国过去四十年电力同比增长数据最低的一年。

2016年上半年全社会用电量维持低迷,但进入下半年在上游强势复苏以及高温天气的带动下,用电量恢复快速增长,全年全社会用电量最终达到5.92万亿千瓦时,同比增长5%,较2015年增长4.5个百分点,强势复苏。进入2017年,在第一产业和第二产业用电量维持高速增长的带动下,全社会用电量维持超预期增长,一季度达到1.44万亿千瓦时,同比增长6.9%。

我们预测2017年全社会用电量将超出此前中电联的预测全年3%水平,预计全年在5-6%,也不排除略微超过6%的可能,主要是工业复苏强劲带动全社会用电量高增长,而展望下半年可能面临高基数的影响,同比增速有所放缓,但全年用电量超预期增长已经是大概率事件。展望2018-2020年,我们对于全社会用电量也并不悲观,预计随着各产业去产能的持续推进,工厂开工率上升,第三产业和城乡居民生活用电持续增长也带来用电需求的增量。

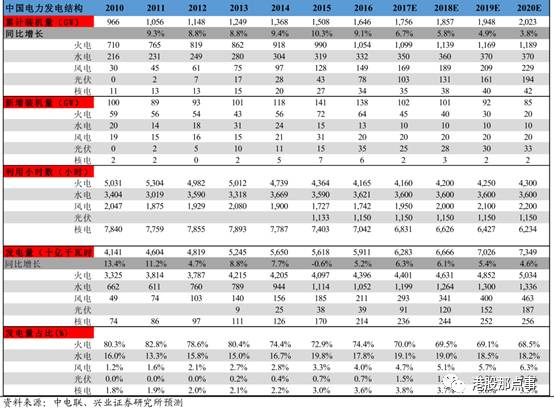

从电源装机容量和全社会用电量的相对变化趋势来看,我国电力过剩将持续较长时间。2010-2016年间,各类电源总装机容量每年新增均在9-10%之间,其中以火电新增装机为主,从2010年约710GW增长至2016年末约1,054GW,新增容量为389GW,占期内总新增装机容量(789GW)的49%。但从2016年4月国家发改委和能源局发布《关于促进我国煤电有序发展的通知》等3个文件开始,明确了“取消一批、缓核一批、缓建一批”的煤电项目建设放缓政策,火电的新增幅度有望下降,2016年实现新增火电装机64GW,我们预计2017年将少于50GW,此后逐年递减。此外,预计水电将平稳发展,风电光伏未来的发展将取决于弃风弃光现象的缓解节奏和进度。

总体而言,预计未来总装机容量增速逐步下降,预计2017年约6-7%,而2018年下降至5%左右。

对照我们此前对于全社会用电量的增速预测,我们认为2017-2018是电力过剩的拐点时刻,2018年有望出现装机容量增速低于全社会用电量增速,从而出现电力供需边际改善的局面,而表征电力过剩与否的指标—火电利用小时数—有望逐步见底回升,电力过剩局面有望缓解。

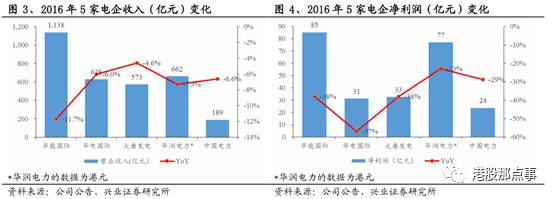

▌3、火电业绩2016年大幅下滑,但2017Q1好于预期

2016年火电企业受累于上网电价的下调收入均出现不同程度的下降,部分企业的发电量也出现下降,使得收入端下降幅度较大,但大部分企业由于新增装机的贡献使得发电量在利用小时数下降的情况下保持增长或者持平。与收入下降不同,净利润由于煤价在下半年的大幅上涨而出现集体下滑,平均下降幅度在20-40%之间,其中大唐发电(991.HK)则下降幅度超过50%。

但2017年一季度所公布的业绩较好于市场预期,此前市场预期火电企业由于高煤价一季度或面临全面亏损。

华能国际(902.HK)一季度实现收入376亿元,同比增长7.5%;实现扣非净利润5.8亿元,同比下降85%,但仍好于此前市场预期。

华电国际(1071.HK)一季度实现营业收入191亿元,同比增长13.4%;实现净利润约1,200万元,同比下降99%。

华润电力(836.HK)实现收入89亿元,同比增长7.8%;实现净利润约7亿元,同比下降67%。

大唐发电(991.HK)实现收入153亿元,同比增长16%;实现扣非净利润4.4亿元,同比下降35%。

中国电力(2380.HK)未公布一季度财务业绩,但预计趋势与同行类似。

从经营业绩和运营数据(下面章节)判断,火电企业环比改善明显,且一季度业绩好于市场预期,主要是受益于煤价曾在一季度阶段性回落、火电发电量同比增长以及火电企业实行了更加严格的成本控制等因素。

▌4、新增装机减速趋势确认,火电利用小时数回升

在发改委和能源局火电有序建设的政策指导下,2016年火电新增装机约64GW,同比下降约8GW(2015:72GW),2017年一季度火电新增装机11.4GW,同比下降35%(2016Q1:17.5GW),新增装机速度放缓的趋势进一步确认。2016年11月电力十三五规划进一步确定了限制火电新增的方向,预计2020年火电总装机不高于12亿千瓦(2015年:10亿千瓦),其中煤电不高于11亿千瓦(2015年:9亿千瓦),目标年复合增速压低至3.9%。

我们预计2016-2017年是火电新增装机最后的高峰,2017年新投产火电装机容量预计少于50GW,主要是由于部分已开工项目投产,2018年以后火电新增投产将大幅下降,行业内生发展受阻,存量火电厂将受益。

虽然2016年全社会用电量超预期增长,但由于上半年水电大发,火电利用小时数受到挤压;进入下半年,来水情况由旺转枯,低于预期,火电利用小数开始回升。2016年全年火电平均利用小时数4,165小时,同比下降4.6%;但进入2017年后来水情况维持偏枯,一季度水电利用小时数为623小时,同比下降9.8%,使得火电利用小时数得以提振,达到1,037小时,同比提升3%。水火电的发电量变化趋势完全符合我们之前发布的报告预测。

展望2017年二季度以后,由于厄尔尼诺长周期行将结束,预计来水情况仍将维持偏枯,但三季度可能降水增多导致全国局部地区水电利用小时回升,预计全年利用小时数同比下降,预计在3,500-3,600小时,火电发电空间将得到进一步释放,火电发电量同比将持续增长。我们判断火电利用小数很可能于2016年已经见底,2017年将同比增长或者基本持平,而2018年基于行业供需情况进一步好转,预计火电利用小时数会持续恢复。

▌5、煤价已过高点,业绩将环比逐步改善

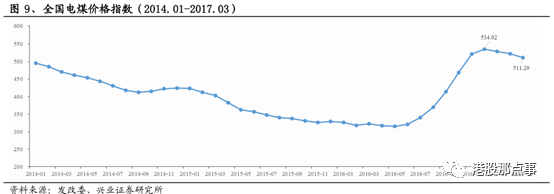

2016年由于煤炭行业去产能的深化,“276”等行政政策的严格落实,煤炭产能产量大幅缩减,而进入三季度后全社会用电量同比高速增长,导致动力煤供应紧张,煤价大幅上涨,其中发改委公布的电煤价格指数从年初的330左右上涨至12月最高为535,上涨幅度约62%;而行业中的动力煤价格涨幅更大,。煤炭成本占火电行业经营成本的70%以上,大幅上扬的煤炭价格使得下半年火电行业经营成本持续攀升,进入四季度以来,甚至全行业80%以上的电厂出现亏损。

但发改委和能源局在11月持续出台多项行政措施以抑制煤价过快上涨,包括促成主要煤企神华和中煤与五大发电企业签订长期供货协议,5500大卡动力煤基准价锁定为每吨535元人民币;以及允许部分先进产能复产能,和加大进口煤力度等,一系列行政措施使得煤价应声回落。煤炭价格在2月-3月曾有一次上涨,主要是补库存以及下游产业如煤化工等复苏使得需求上升。

但我们认为二季度煤价将持续回落,主要是“276”工作制度不再实施以及部分产能恢复生产、以及进口煤增加使得煤炭供应增加。进入4月-5月,煤价持续回落,我们认为此种趋势将持续至二季度末三季度初,彼时随着夏季用电高峰来临,刺激需求增长使得煤价预计企稳或者微升。从火电企业盈利角度来看,行业最差时刻已经过去,边际改善时刻已经验证,预计全年内煤价高点已过。

▌6.、利空逐次反映,股息具备吸引力

火电板块上市公司股价自从2015年下半年以来,受各种利空影响,依次有:宏观电力需求疲弱、新能源电力持续增长、燃煤上网电价降低、2016年上半年水电大发挤压、下半年动力煤价格飙涨等,股价持续走低,显著弱于恒生指数走势,仅有近期大唐发电(991.HK)大幅上扬,其中华电国际(1071.HK)和中国电力(2380.HK)是表现最弱的公司。

目前板块内公司估值水平已经纷纷跌落至上市以来的最低位置(近期有所回升),大部分处于0.5-0.8倍PB左右(其中华润电力PB维持较高位置,在1.1倍左右)。

我们认为火电企业的各项基本面利空已经充分反应,在基本面环比改善的情况下,我们看好板块内上市公司未来的股价表现。

另一方面,火电股的股息率在资产荒和流动性充裕的环境下显得珍贵。我们用分红公告前一日的收盘价计算,5家火电公司过去四年的平均股息率均在5-7%之间,其中以华电国际电力(1071.HK)和华能国际电力(902.HK)为高。

另外华润电力(836.HK)在2016年中报曾承诺“固定分红”,约港币0.85元左右,对应目前股价股息率在6.5%左右,也具备较高吸引力,此外华润电力具备显著的集团内部资源优势,保障发电量同比增长。而华能国际电力是行业内运营能力最为优秀的企业,资产布局优良,我们认为公司将大幅度受益于火电行业边际改善。

基于以上考虑,我们在火电板块内维持推荐华能国际电力(902.HK)和华润电力(836.HK),建议投资者积极关注。此外大唐发电(991.HK)预计受益于国企改革和集团合并重组刺激,也建议投资者积极关注。

▌总结:

火电股近期的股价靓丽表现是合并重组的事件催化所致,但也应该看到公司和行业基本面最坏时刻已过,未来业绩环比逐步改善是大概率事件,在全社会用电量超预期增长以及煤价持续回落的背景下,火电在历经所有可能的基本面利空袭击之后,其吸引投资者的一面也逐步显现,即足够便宜且分红稳定。虽然个人认为合并重组概率不大,但也正是这些传闻提升了板块的关注度,从选股的角度仍然建议选择基本面夯实、资产质量优异的公司,而合并重组短期内并不会为公司的基本面带来巨大的改变。

(作者个人微信公众号:明看能源(ID:investnewenergy))