最近基金行业被一则信息刷屏:

三家基金公司发行的央企结构调整ETF合计募集483.4亿!

是什么指数吸引如此巨量的资金参与?

一起看看吧。

天寒更知屋暖。

具有“共和国长子”之称的国企,

在应对复杂经济环境中扮演着重要的角色,

成为国家强盛和发展的中流砥柱。

党的十九大报告提出,

要“推动国有资本做强做优做大”,

通过改革和机制完善,实施市值管理,

提高资本在资源调配中的作用,

构建股东与国企共同成长的长效机制。

2015年国企改革方案陆续出台;

2016年102家中央企业累计减少法人2730户,毛利率提升0.5%,

宝钢、中煤等集团成本费用比下降超过10%;

2017年国企改革试点扩大,

2018-2020年改革扩大到所有国有企业。

伴随着国企加快改革步伐,

国企的庞大身躯注入了制度和创新活力,

资本市场对此充满期待。

2014年底中国南车和中国北车合并为中国中车,

刺激股价在一年内最大涨幅超过850%!

下面两组数据足以说明:

改革红利有多大?2017年6月,武汉大学质量发展战略研究院发布了《中国制造企业如何应对劳动力成本上升——中国企业—劳动力匹配调查(CEES)报告(2015—2016)》,显示抽样调查的湖北和广东企业中,国有企业的税后利润率为2.2%,显著低于民营企业的3.9%。如果国有企业能够释放出民营企业的经营效率,则整体盈利能力可以提升77%!

创新蓝图有多广?A股计算机行业龙头海康威视属于中央控股企业,其从创立到成长为全球第一的安防行业龙头,仅仅用了15年!快速成长背后的一个重要因素就是成立之初引入民营资本,成为央企中少有的中外合资企业。其后企业坚持把创新作为核心战略,上市8年股价增长近10倍,连续多年净资产收益率超过30%!根据财政部公布的数据,2017年国有企业的净资产收益率仅为5.57%,对标海康这类优异的创新型企业,存在非常大的盈利改善空间。

根据所属部门不同,国企可以划分为国资委直接管理的央企,例如中国石油、中国建筑等;以及地方各级政府直管的地方国有企业,例如贵州茅台、广州友谊等。

截至2017年底所有国有企业中,央企净资产占比为46%,营业收入占比为59%,净利润占比为61%,足可见,央企相对地方国企综合实力和盈利能力更强。

2018年上半年中央企业经济运行情况举行发布会上,公布数据显示,前三季度中央企业累计实现营业收入21.1万亿元,同比增长11%,收入增速已连续四个月超过10%。实现利润总额13491亿元,同比增长21.5%,增速连续五个月超过20%。

改革初见成效!

关注国企改革投资机会,更需重点关注央企改革带来的投资机会。

作为普通投资者,看好央企改革投资前景,又该如何参与呢?

这里跟大家推荐有一款指数基金,可以低门槛分享央企改革的红利。

就是正在发行的华夏中证央企ETF联接基金(A类006196 C类006197),

这只指数基金主要投资在国企改革中处于红利风口的优秀央企。

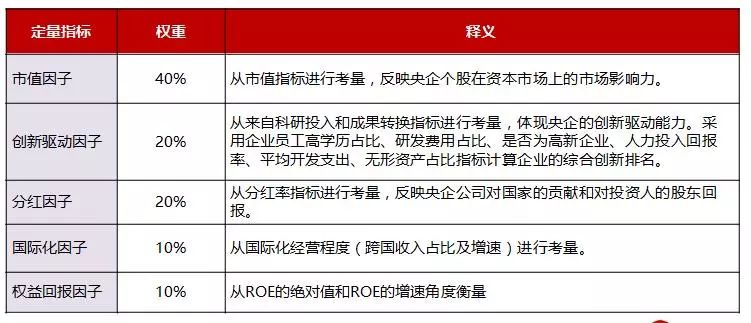

华夏中证央企ETF联接基金所跟踪的指数(通过投资ETF基金间接实现跟踪指数效果),就是中证央企结构调整指数,该指数经过严格的成份股选拔,主要从如下纬度精选优质央企作为成份股:

简单说,能够进入央企结构调整指数的成分股,除了是央企,还必须具备下面几个特点:

1. 企业够大(权重40%)。市值代表着综合实力,指数优先选择实力强的央企,例如可选消费行业中的中国国旅、房地产行业的保利地产等。

2.创新够强(权重20%)。根据企业的高学历员工占比、研发费用占比等指标,选择综合创新排名靠前的央企,例如电子行业的海康威上半年研发费用占营业收入的9.16%,同比增长31.48%,该企业成为指数第四大成份股。

3.分红够多(权重20%)。分红代表着企业的真实盈利能力,能反映央企对国家和投资者的现金回报。数据显示,分红高的企业长期走势好于分红低的企业。

4.国际化靠前(权重10%)。通过跨国业务收入占比和增速等指标,选择国家化走在前列的央企。

5.盈利能力靠前(权重10%)。通过ROE绝对值和增速指标,选择盈利能力靠前、挣钱速度快的央企。

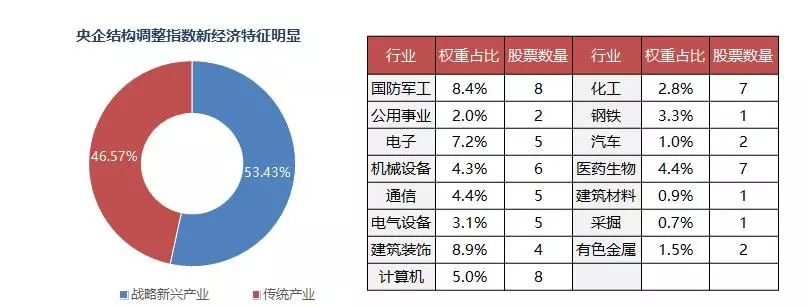

目前央企结构调整指数的行业结构和10大重仓股权重如下,成分股都是央企中个顶个的“尖子生”。

此外,央企结构调整指数的战略创新产业占比达到46.57%,行业和个股权重较为均衡,体现了较好的成长性。截至2018年10月8日,央企结构调整指数PB为1.43,与沪深300指数的1.39相当,股息率为2.76%,高于沪深300指数的2.67%,具备较好的投资价值。

除了跟踪指数标的优秀外,华夏中证央企ETF联接基金作为密切投资央企结构调整指数的基金,还具有以下特点:

1. 严密跟踪指数。联接基金会将不低于90%的仓位,投资于严密跟踪中证央企结构调整指数的华夏中证央企ETF,确保涨跌紧跟指数。在当前指数创出新低的背景下,有望在未来的上涨行情中,获得较好的收益。数据显示,3000点以下买基金,未来一年有74%的把握平均盈利16.8%!

2. 成本低廉。华夏中证央企ETF联接基金年度管理费为0.15%,托管费为0.05%,(管理费较同类下降70%,托管银行托管费较同类下降50%),整体费率比普通指数型基金都低,降低了投资成本!

3. 交易便捷。联接基金可以在基金公司平台、银行、券商、第三方平台等渠道购买,非常方便。基金成立后也支持设置定期定额投资,小步慢跑,享受财务增值的惬意。

4. 门槛低。相较ETF场外最低100万的申赎门槛,场内每次买卖至少数百甚至数千元的投资额度,联接基金门槛更低,通过华夏基金直销渠道最低10元即可购买华夏中证央企ETF联接基金,通过农业银行渠道购买,最低1元即可认购。较低的投资门槛,让零花钱也能分享指数成长,享受财富增值的乐趣。

看好央企改革投资机会的投资者,可以关注该基金。2018年10月15日至11月9日,华夏中证央企ETF联接基金在各渠道发售,从申赎费率看,C类不收取认购费用,但收取销售服务费。建议计划持有半年或以上的投资者选择A类(代码006196),费用更划算,持有1-6个月的投资者选择C类(代码006197)。