来源:

暴财经(icaijing123)已获授权转载

作者:

暴哥

昨夜今晨,英美两大央行携手“变脸”!

英国央行时隔十年来首次加息,美联储则宣布现任美联储理事鲍威尔为新任美联储主席。

这两件事我们从先易后难的顺序展开分析。

先说英国央行十年来首次加息。

周四,英国央行行长卡尼(此人不是英国人,而是加拿大人,此前还传出他会应聘美联储主席)

宣布加息25个基点,

加息过后英国的利率也不过区区0.5%。

不过其后卡尼还表示,

由于通胀让人担心,所以未来三年需要在加息两次,以便让通胀回到2%的目标。

关于英国加息的事情,暴哥此前在文章中说过很多次了。英国之所以加息主要是因为通胀的因素。

从下图我们可以看到,英国在进入2017年之后通胀迅速抬升,2月份就已经超出英国央行的通胀目标——2%,且这种趋势一致延续到现在,通胀提高到了惊人3%水平。

考虑到油价、英国的房租等上涨因素,后续英国的通胀可能还得上升。所以,尽管从经济增长率的角度来说,英国目前并不是很出色(但也不错,达到1.5%的年增长率),但通胀进一步超出央行的调控目标,迫使央行不得不动手加息,以防通胀进一步恶化。

英国的通胀水平,放眼全球,在主要经济体中着实高得吓人(看看美联储还在为通胀低迷之谜而发愁,英国人好像身在福中不知福),可为什么英国央行现在才动手,而且卡尼说未来三年仅仅会加息两次呢?

这个原因其实应该归结于脱欧的不确定性,以及欧洲央行货币紧缩周期步调相对缓慢(英国怕因为加息和欧洲伙伴不一致,导致贸易和经济遭受打击)

不过,尽管市场对于英国央行加息的速度有些不满,觉得太慢,太鸽派,但起码人家加息了,开启了加息周期,这相对于停留在现状仍然是进步。

反过来说,英国加息、美国、中国、加拿大等等国家很早就加息,欧洲央行可能被迫也会对自己的货币政策做出调整。日本是个例外,我们不去理会。

总之全球经济同步上涨,同步收缩货币政策的戏码会逐渐进入高潮!

下面说说今天的重头戏——美联储新主席!

前两天其实外媒已经剧透了人选,但因为大家知道特朗普的性格捉摸不定,所以不到最后一刻谁也不敢言之凿凿。

结果没有惊喜,但内容充满玄机,且听暴哥娓娓道来。

新任美联储主席是耶伦的同事,美联储理事之一的鲍威尔。他是2012年进入美联储任理事的,2014年续任14年,理事的任期是2028年结束。

在特朗普提名,国会通过之后,鲍威尔将从明年2月份接替耶伦出任美联储主席。

这里要说明一点,美联储主席的任期一届是4年,这个期限和联储局理事的任期时间是不冲突的。举个例子,耶伦现在确定要卸任美联储主席的职务了,但是她如果原因仍然可以担任美联储的理事。美联储理事的任期是14年,耶伦正常情况下,不自愿退出可以任职到2024年。

在鲍威尔接替耶伦出席美联储主席之后,大家最关心的想必是鲍威尔当主席之后美国的货币政策和监管政策会不会发生什么巨变。

会不会呢?

我们可已从他的履历和当理事之后的公开言论和表态做出推测。

先说履历,暴哥直接说重点了。

他的履历有几个特殊的地方:第一,他一个民主党可以接受的是共和党人(奥巴马时期开始联储局理事任期,且获得了民主党的支持);第二,他长期在华尔街任职,在信孚银行、私募凯雷做过很多年;第三,他出身财政部;第四,他和石油家族布什关系密切;第五,据传他是有史以来最富有的美联储主席;第六,他是有史以来第一位没有经济学背景的主席。

从上面的信息我们可以推测出几点要素:

1、他出身财政部,又是共和党,还是富人,因此他应该很能够配合特朗普的经济政策,起码是对特朗普而言不会有什么阻力;

2、他长期在华尔街任职,自己的身价和利益有和华尔街千丝万缕,所以放松金融监管是有很大可能的;

3、他没有经济学背景,这让他不会受太多经济学的教条限制,但这并不意味着他不专业,从专业度上多年在财政部、华尔街以及美联储的经验已经足够说明他的专业度;

下面说说,从他的公开表态和演讲中我们可以发掘的有价值信息。

表态方面:

从2012年他出任美联储理事以来,每一次他都是赞成。这让人感觉他有点老好人的形象,不过美联储的机制是少数服从多数,给每一个人充分表态的权利,而且常常是拥有影响力的鸽派或者鹰派人物(比如美联储主席、副主席)会对理事和各成员做出说服工作,争取整体表决体现一致性。

这么看,鲍威尔能够长期赞成伯南克、耶伦主导的货币决策可能说明他确实赞成这种按步骤调整的货币路径。

因此,鲍威尔在接替耶伦之后,可能延续耶伦的政策。(当然,美联储主席也就一票,想改变货币政策需要说服小伙伴们)

公开演讲方面:

从2012年到2017年他一共有48场公开演讲。华尔街日报等外媒,把他的每一次演讲和市场的关系做出了详细的走势分析图。

华尔街日报总结了鲍威尔48次公开演讲和美国股市的关系

不用细看这幅图,看不出啥规律。

我们还是重点看一些重要的演讲内容。

鲍威尔最近的一场演讲是10月12日,

主题是新兴市场经济体在全球经济正常化的前景,

里面包含了美国的货币政策以及对中国在内的新兴市场的经济前景。

这个主题对于我们中国读者来说很是受用,所以暴哥就把这场演讲

的主要内容作为核心,来分析未来美联储可能的政策变化。

货币政策:

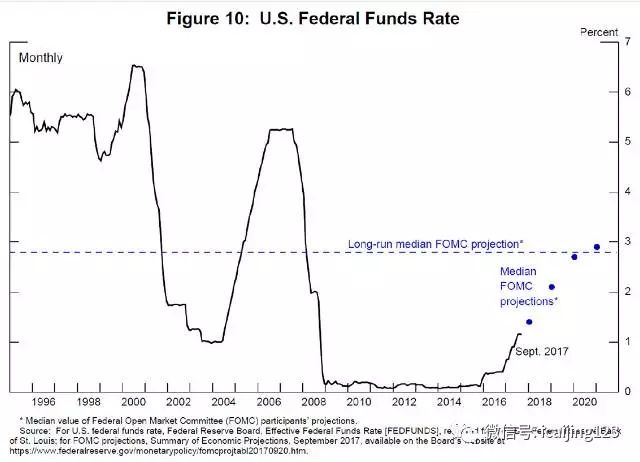

鲍威尔说,美联储未来如果按照如下的加息路径加息(这个加息路径图直接取自鲍威尔的演讲),新兴市场的资本外流问题(或者对发展中国家经济的影响)主要取决于三方面:

从图中我们可以发现,美联储的长期利率预期的2.75%,2020年预计达到。中美利差如果维持现状,那么大家可以想一想,美联储基准利率未来提高到2.75(现在是1.25%的中枢),中国的市场利率会是多少?

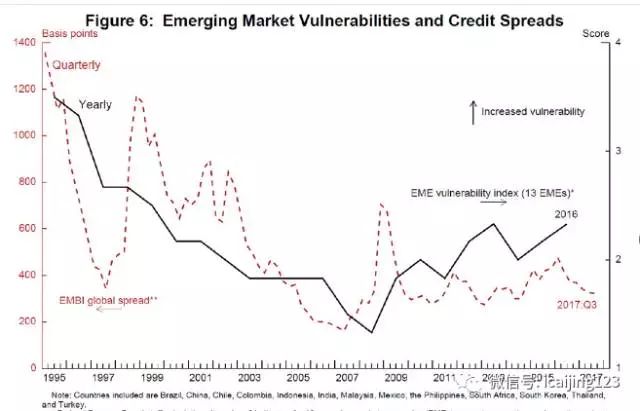

1、脆弱性:

鲍威尔说尽管新兴市场的内在脆弱性再提高,但仍然在可承受的范围里面,美联储加息不会造成这种脆弱性的骤变。

全球新兴市场的脆弱性(鲍威尔说了很多中国的问题,集中在债务上,说会密切关注中国的债务)

2、利率正常化

这一点就是特指加息,鲍威尔说,只要全球金融状况有序地正常化,新兴市场有会有足够的时间进行调整。他说,这种规模的利率变动不应导致新兴市场的普遍困难。但是,一切企业如果风险敞口过大,那无疑会遭遇挫折。

只要全球金融状况有序地正常化,EMEs就应该有足够的时间进行调整。

而且,正如我们早些时候看到的那样,这种规模的利率变动不应导致EMEs的普遍企业困境,尽管毫无疑问,一些企业的风险敞口更大,可能会遇到困难。

3、市场反应

关于美联储加息之后,资本如何变动,也就是市场的反应,鲍威尔说是最难确定的。

目前全球的私人资本是净流入中国等新兴市场的。