关于它,一直存在着不少讨论。其上市至今,累计资本支出高达2825.55亿元,而净利润只有166.04亿元,这个烧钱能力,或许让诸多互联网烧钱大户汗颜,在A股中可谓“名副其实”的烧钱大王。

而在高额资本支出背后,是其持续的融资,其累计募集资金达2183亿元,融资方式包括定增、发债及银行借款。

京东方A,

液

晶面板全球出货量稳居全球首位,是货真价实的面板之王。

股价长期低迷,业绩飘忽不定,定增如狮子大开口,这让它在资本市场饱受诟病,但是,它在业界却获得诸多赞誉。

是它,率先方打破了日韩对面板的垄断,让面板价格从万元下降到千元,将国内长期被日韩企业剥削的彩电、手机行业解救出来。不仅如此,它更是进军国际行业,与LG、三星直接竞争,进入了华为、苹果的产业链。

近期,韩国面板商LG Display宣布将于2020年底,停止韩国国内LCD电视面板的生产,背后的原因则是大陆厂商的产能扩张,导致成本下降,利润空间被压缩(2019年1月到10月期间,LG Display连续三个季度亏损),而这,只是韩国等厂商逐渐退出LCD领域竞争的缩影。

— 01 —

██

█

█

█

█

█

生意,模式

▼

京东方,前身为北京电子管厂,起初主营电视显像管,后转型至液晶面板及显示器。实际控制人为北京市国资委,持股11.68%。另外,其机构持股名单中,不乏中金、易方达、天弘基金、银华基金等明星机构。

2016年至2019年三季报,其主营业务收入分别为688.96亿元、938亿元、971.09 亿元、857.22亿元;净利润分别为20.45亿元、78.60亿元、28.8亿元、3.31亿元;经营活动产生的现金流量净额100.73亿元、262.67亿元、256.84亿元、165.27亿元。

销售毛利率分别为17.87%、25.07%、20.39%、14.99%,销售净利率分别为2.97%、8.38%、2.97%、0.39%。历史三年收入复合增速为16.07%,净利润复合增速为24.89%,2019年第三季度收入同比增速为2.47%。

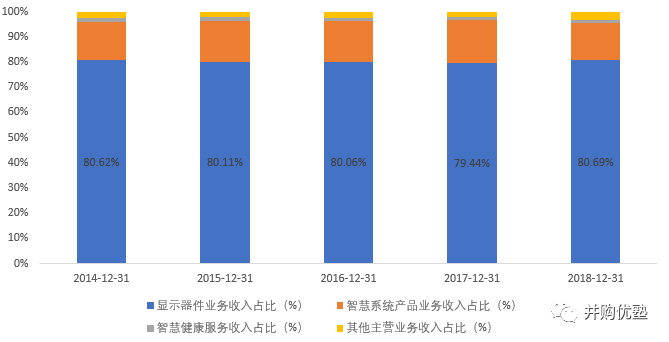

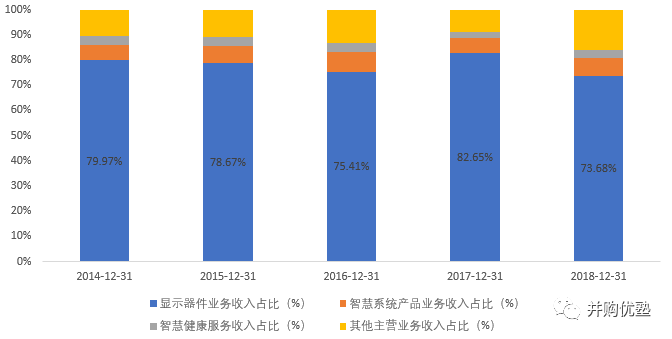

目前,其收入结构中以显示面板为主,占比80.69%,毛利贡献占比73.68%。

上游为设备厂商和材料供应商,以国外厂商为主,代表公司有康宁(玻璃基板)、UDC、陶氏化学、LG(发光材料)、住友化学(偏光板)、Tokki(蒸镀封装设备)、阿斯麦(显影刻蚀)等,国产方面主要集中在检测等环节,例如

精测电子、

大族激光。

下游:代表公司:苹果、三星、小米、华为、OPPO等。其下游应用范围比较广,主要为电视机领域(占比77%)、笔记本和电脑显示器(占比17%)、手机领域(占比4%),以及车载、可穿戴设备等新兴应用领域。主要厂家有三星、LG、TCL、海信、联想、苹果等终端厂商。

中游:面板制造,代表公司有三星、LG、索尼、京东方等,行业集中度较高,CR5占比92%。本案出货量市占率排名首位,市场份额在20%左右。

其前五大客户占比41.76%,集中度较高,前五名供应商采购额占比15.54%,相对分散,但是因为供应商全球范围较少,对供应商比较依赖。

整个液晶面板产业链呈现“微笑曲线”的分布,上游原材料以及元器件技术含量高,因此附加值较高;而下游的终端客户,由于拥有品牌和渠道优势,也能取得一定的产品附加值;而中间的面板制造环节,其实毛利率较低,约为20%-30%。

以上的经营模式及产业链形态,形成了其特殊的报表结构:

资产负债表——以2018年报表为例,资产总额为3040.28亿元,占比由高至低,依次是固定资产(42.15%)、在建工程(18.56%)、货币资金(16.93%)、应收账款(6.54%)、存货(3.94%);负债总额1836.71亿元,占比由高至低为:长期借款(51.6%)、其他应付款(12.5%)、应付账款(12.09%)、应付债券(5.6%)。

利润表——2018年,营业收入为971.09亿元,其中,营业成本占比79.61%,管理费用花掉5.11%,销售费用占比2.98%,财务费用花掉3.29%、研发费用花掉5.19%,剩下的2.97%为净利润。

注:1)2005年至2006年,由于以夏普和三星为代表的面板厂商大量新产线落成,面板价格下跌,本案亏损,ROE、ROIC出现负数。

2)2008年,受全球金融危机影响,液晶面板需求衰退,导致价格出现大跌,本案再次亏损,ROE、ROIC再次为负,并一直延续至2009年、2010年。

— 02 —

██

█

█

█

█

█

收入,驱动

从历史看,京东方收入增速有三个高点:分别是2003年(134%)、2012年(102%)和2016年(42%)。其中:

1)2003年——主要是当年收购的韩国现代TFT-LCD业务并表,推动整体收入增速大涨。

2)2012年——主要是受2009年金融危机压抑的面板需求回暖,以及液晶电视的节能补贴政策,下游面板需求增加,其合肥6代线和北京8.5代线实现满产,收入大幅上升。

3)2016年——受我国台湾地区地震、三星制程转换不顺,以及韩厂出售或者关闭传统 TFT-LCD 产线等影响,2016年下半年32 寸、40 寸和 43 寸电视面板价格涨幅高达40%;同时重庆8.5代线放量,福州8.5代线,合肥10.5代线量产,量价齐升,导致收入大涨。

综合来看,京东方这类重资产类型公司,收入驱动因素来自

产能释放

。而产能受两方面影响:1)供给端,新增产能;2)需求端,保障产能充分利用。

因此,我们的收入预测,将从量的驱动入手,并采用量、价拆分的方法,具体公式为:

面板收入=产能*产能利用率*单价。这

三个关键因子,我们分别来看。

— 03 —

██

█

█

█

█

█

新建,产能

首先是产能,包括三部分:1)已有产能;2)规划及在建产能;3)未来新增产能。

前面两者属于已知的确定产能,因此,关键需求判断未来新增产能,那么,应该怎么预测?

目前,主流的面板技术是LCD,但是,与LCD相比,OLED不需要背光源、滤色镜、偏振滤光器等部件,因此更加轻薄,同时在对比度、室外能见度、色域等方面,具有压倒性优势,是继CRT、LCD后较具潜力的新型显示技术。

从产能布局看,OLED也是行业公认的发展方向,三星、LG正在逐渐退出LCD产线。京东方前董事长王东升在接受媒体采访时也表示,京东方原则上不再投资TFT-LCD生产线,未来投资重点是

主动有机发光二极体(AMOLED)

等新一代显示器技术。

因此,我们需要关注的是,未来OLED 产能扩张情况。

从需求端看,由于大尺寸OLED良品率很低,目前主要应用在小尺寸的手机领域,因此,短期驱动将来自手机领域的OLED渗透率的提升。根据IHS的预测,2024年,全球OLED的需求约为2200万㎡。

从厂商规划情况看,OLED产能未来3年左右是扩张高峰期,

每年

产能面积增加30%以上,供给产能(约在3000万㎡以上)足以支撑需求。

因此,此处优塾团队假设,本案预测期不再新增低世代OLED产能。那么接下来就是现有产能和在建产能的产能爬坡,其中:

1)8代线以下产线(涉及北京、成都、合肥、鄂尔多斯四条产线),从长期看,将大概率被成本和规模优势更为明显的8代线以上产线替代,由此假设:前五年产能继续延续2018年数量,后续五年产线退出。

2)主要有8.5代线4条(涉及北京,合肥、重庆、福州四条产线),根据公开数据显示,以上四条产线2018年后,良率基本已经接近极限(95%),且考虑到8.5代线生命周期仍将保持较长水平,由此假设未来十年产能延续2018年水平不变。

3)已建成10.5代线一条(合肥10.5代线),根据公开信息显示,2019年10月整体良率已达到96%,由此假设2019年产能达到设计产能,后续9年维持不变。

1)武汉10.5代线,预计2020年Q1建成,由于本案京东方在合肥10.5代线已经掌握高良品率经验,可以预料,良率周期将继续缩短,由此假设2020年就达到设计产能水平,后续保持不变。

2)OLED6代线,目前处于良率爬升状态,根据京东方投资者关系平台透露:截止2018年6月,综合良品率达到70%,低于三星,假设未来三年达到类似于LCD良率的水平,实现产能满产,然后后续保持不变。

看完产能,还需要解决产能利用率、价格,而这两个因素离不开一件事——周期。

— 04 —

██

█

█

█

█

█

周期,规律

从面板产业发展开始,整个行业就具有明显的周期性——周期驱动因素,是产能建设时间长,导致的供需失衡。具体传导链条如下:

新世代投产——产能过剩——降价——公司亏损

——面板厂商主

动降低产能利用率,亏

损企业出清——产能不足、供给减少——涨价——再次催生投资。

以近期一轮周期为例,2016 年,三星、LG 等选择加大OLED的布局,并选择性关闭部分LCD 产能,再加上我国台湾地区地震,导致液晶面板

供不应求

,

价格上涨

,行业由此复苏。但是随着2017年、2018年,国内新建高世代面板产线的正式投产,

供过于求

,液晶面板又重新进入下行周期。

3)除了存在周期波动,上述价格整体呈下降趋势,那么,未来的走向会怎样?

— 05 —

██

█

█

█

█

█

周期,位置

新增产能方面,2019年并没有新产线投产,产能增长主要来自于2018年投产的产能在2019年爬坡,以及满产所带来的增量。

产能退出方面,随着大陆LCD产能大幅增长,面板价格下滑,三星提前转产,2019年6月关闭韩国8.5代线

L8-1-1LC

D产能,LG也将其5代、6代、7.5代、8.5代面板厂进行10―20%减产。

2)

需求端

——从需求角度来看,电视面板需求占比70%,在全球LCD电视市场年出货量维持稳定的背景下(2013-2017年维持在2-2.5亿),未来几年面板的需求,仍将是电视大尺寸化带来的增量,IHS预计需求面积增速在5%左右,需求增速稳定。

如前文所述,在需求稳定的情况下,集中式的投产或

产能退出

是影响周期的关键,所以,随着韩国厂商等产能退出,预计周期将进入上升周期。

关于这一点,我们还可以通过

现金成本

(指扣除折旧和管理、销售、研发费用的成本)来看,因为一旦价格跌破现金成本,意味着面板厂商获利空间极小,因此,出于控制亏损的考虑,企业降低产能利用率,从而改善供需环境,修复面板价格。

这样的思路,之前我们曾在对温氏股份的研究中运用过。看周期行业,要看龙头厂商的成本线和财报,越往成本线以下,财务数据越差,往往亏的越惨,周期反转可能性越大。之前在对温氏的研究中,正是在其和牧原季度亏损后不久,整个产业链迎来反转。

目前,主流的32寸面板,以及增长较快的55寸面板,都已经逼近现金成本线,这也进一步说明周期拐点的到来。

不过,这只是目前的周期位置,那么,这轮上行周期会持续多久呢?

— 06 —

██

█

█

█

█

█

周期,短期趋势

短期来看,未来三年(2021年至2023年)的供给变化:

1)先看供给端——

新增产能方面,主要是中国大陆企业在持续投入更高世代的面板产线(一般来说,面板代数越高,面板的尺寸越大,切割的屏幕数量越多,利用率和效益就越高)。

根据目前各个厂商的规划,未来产能布局主要集中在

G10.5/11代线

,主要有:华星光电深圳11代线、京东方武汉10.5代线、夏普广州10.5代线等,根据IHS预测,将在2020年-2023年集中放量。

退出产能方面,由于LCD面板持续获利变得困难,LG(2020年底停止韩国国内LCD电视面板的生产)和三星,都在推动产品线从 LCD 转向 OLED,并启动了产能转换计划,逐步把8.5代线转用OD-OLED电视面板,以避开大陆10.5代线即将到来的量产冲击。日本松下也宣布退出液晶面板业务,并将于

2021年终止生产LCD面板

。

未来随着更多的10.5代线投产,大陆厂商的产能将超过韩国,根据IHS预测,2019年是高世代面板行业发展的重要拐点,预计大陆面板厂商产能将达到全球产能的53%,2024年,中国大陆高世代线产能将占全球68%的市场份额。

综上,未来三年行业仍将保持较高的供给刚性状态,平均增速约30%以上。

未来的增量主要来自于液晶电视大尺寸化,从近期看,2020年是体育大年(奥运会、欧锦赛、欧冠等),会提升电视需求,但之后预计仍保持3%左右的低位增速。

因此综上,尽管国外等厂商产能逐步退出,在新增需求没有大规模的增加,预计未来2至3年,行业较难消化巨大的产能释放,仍然存在产能过剩的压力。

看到这里,仍然只是短期逻辑,那么,长期周期逻辑应该怎么看?

— 07 —

██

█

█

█

█

█

长期逻辑,供需改善

要想预判未来的周期走向,需要明白这一轮周期背后的决定因素——产业转移。

面板产业经历了从日本到韩国、中国台湾再到中国大陆的三次大规模产业转移,过去10余年,以京东方、华星光电等为代表的中国面板厂商,开启的产能扩张,是周期波动的重要影响因子。

LCD的底层核心技术早在30年前已经成熟,例如,本案京东方通过收购获取技术,华星光电高管中部分来自中国台湾友达、群创等(显示技术的技术替代正在放缓,a-Si、LTPS、OLED、MicroLED等多种技术未来可能会共存,市场体量取决于性价比);

国内拥有全球庞大的电视、手机、电脑终端市场需求、完整的整机模组产业链,以及海信、长虹、华为等一批电视、手机品牌商,具备本土化优势及动力。

面板产线前期投资额巨大,新进入者初期面对产能爬坡,会遭遇

巨亏。国内厂商的崛起,离不开产业扶持和政府补贴,从十三五规划、2020年中长期规划

看,短期内半导体显示(TFT-LCD、AMOLED包括柔性显示)等新型显示技术,补助仍会持续。

短期来看,还看不到下一次产业转移的苗头,同时,基于上述第三点情形,我们认为,在需求没有大幅变化的情况下,供给端的产能退出,远期的面板供需大概率会趋于平衡。

因为,政府补贴退坡未来是确定性趋势,这一点,在光伏发电、新能源汽车、风电的政府扶持行业都可以看到。随着国内面板行业发展成熟,政策大概率会引导行业供给侧改革,而低效产能势必会逐渐出清,进而改善竞争格局。

上述分析属于长期逻辑,需要时间验证,甚至可能超过预测期范围。至此,LCD行业周期分析结束。

接下来,我们要确定产能利用率。

— 08 —

██

█

█

█

█

█

产能利用率,预测

上述逻辑分析主要基于行业周期视角,但产能利用率还受企业自身竞争力影响,2018年本案综合产能利用率为93.5%,高于行业平均产能利用率88%。主要是由于京东方兼具了成本、技术与经营效率三大优势:

1)成本:

与三星、LG等厂商相比,京东方的优势首先在于成本,主要体现在人工、材料两方面,其中:

——以2017年为例,京东方人均薪酬12.82万,远低于LG Display(36.12万元人民币)、友达(18万元)、群创(18.2万元);

——供应链方面,LCD三大原材料:玻璃基板(国内中电彩虹、凯盛科技、东旭光电均已实现规模生产)、偏光片(三利谱已经形成稳定供货),彩色滤光片(东旭光电)国产化替代逐渐降低了其材料成本。

2)技术:

尽管本案技术与三星等韩企仍然存在差异,但是其研发投入在国内具有明显优势。

面板制备技术和切割工艺需要多年的积累和长期的研发投入,其研发支出从2012年的17.8亿元,上升至2018年的72亿左右,在绝对值上已经接近LG(2018年LG研发支出74.8亿元人民币),占收入的比重从6.9%提升至7.5%,在行业中处于头部水平。