核心观点:

1、

去年四季度以来,银行间市场利率系统性抬升,广义货币

M2

增速也单边下行至历史低位的个位数。尽管如此,中国的经济增长却表现出相当的“韧性”。如何理解上述货币与实体经济之间的背离?即期货币的变化又将如何影响未来实体经济的走势?这些都是当前市场关注的焦点问题。

2、

中国经济正处于向市场经济转型的关键时期,单一的货币数量已难以准确刻画实际融资条件的松紧,但利率市场化又无法一蹴而就,利率价格尚未在资金配置中充分发挥作用。因此,同时考虑量与价的波动成为衡量当前货币松与紧的现实选择。此外,汇率也是不可或缺的重要方面。

3、

近期中国经济增长表现出来的韧性及所谓的“新周期”与货币条件整体上的宽松不无关系。尽管过去一段时间名义利率有所抬升,但实际利率仍处于为负的历史低位。各种货币数量指标(

M2

、

M2+

、社融

+

地方债等)虽已掉头向下,但其对经济的滞后制约效应尚未完全显现。此外,过去长达一年半的人民币汇率贬值对出口的拉动作用仍在持续。

4、

展望下半年,随着实际利率的不断抬升、货币增速趋缓的滞后效应逐步体现,再加之人民币汇率由贬趋升,整个货币融资条件将不再继续宽松,货币政策由此逐步走出后金融危机时代而回归常态。这势必引导实体经济进一步稳中趋缓,但劳动力市场整体无忧,客观上将更有利于经济结构的调整。

正文:

去年四季度以来,银行间市场利率系统性抬升,广义货币

M2

增速也单边下行。尤其是叠加金融监管强化的因素,今年

5

月以来

M2

跌至个位数后已经连续两月在历史低位徘徊。尽管如此,中国的经济增长却表现出相当的“韧性”。近期

GDP

、工业生产及外贸数据都十分亮眼,三、四线城市房地产销售火爆,

看似趋紧的货币与较强的经济增长产生了方向上的背离。如何理解上述货币与实体经济之间的背离?即期货币的变化又将如何影响未来实体经济的走势?

这些都是当前市场关注的焦点问题。

事实上,中国经济正处于向市场经济转型的关键时期,单一的货币数量已难以准确刻画实际融资条件的松紧。但利率市场化又无法一蹴而就,利率价格尚未在资金配置中充分发挥作用。因此,

同时考虑量与价的波动成为衡量当前货币松紧及预示经济冷暖的现实选择。此外,汇率也是不可或缺的重要方面。

下文将采用典型事实的分析方法,从实际利率、货币数量、汇率以及综合性的货币条件指标等多个视角来系统性地透视货币与实体经济的关系,由此洞察货币对未来经济走势的潜在影响。

一、实际利率有所抬升,但仍为负值且处于历史低位

随着去年四季度以来银行间市场利率的系统性抬升,

10

年期国债收益率亦不断走高,今年

5

月达到近两年以来的最高点

3.69%

,人民币贷款加权平均利率也从最低位抬升了

31

个基点。由于各类利率指标的变化趋势基本一致,在此我们以

R007

利率作为典型代表进行分析。相对名义利率而言,实际利率更能科学衡量实体经济的实际融资成本,我们侧重于对后者的分析。

图1:近期实际利率有所抬升,但仍为负值且处于历史低位

数据来源:

WIND

,华融证券整理

注:名义利率:

R007,

实际利率

=R007-PPI

2016年以来尽管名义利率持续抬升,但实际利率抬升却相对滞后,且仍处于为负值的历史低位,这无疑对宏观经济形成了强力支撑。

以具有代表性的房地产行业为例,尽管从去年930新政以来调控不断升级,但房地产投资却并保持“异常”稳定,这或与本轮实际利率的大幅走低直接相关。

展望今年下半年,PPI有望在四季度出现快速下滑(去年基数较高),实际利率或迎来快速抬升,房地产投资及宏观经济动能将随之进一步趋缓。

图

2:

利率下房地产投资热情难退

数据来源:

WIND

,华融证券整理

二、货币数量扩张趋缓,名义GDP拐点已现

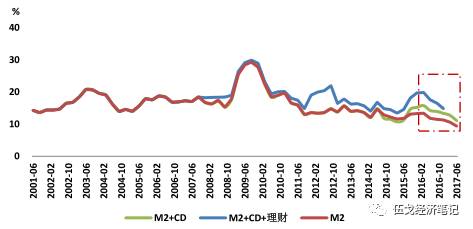

虽然中国的货币政策正逐步向价格型调控转型,但利率市场化难以一蹴而就,现阶段货币数量指标依然重要。为了更准确反映金融市场的最新变化尤其是金融创新及影子银行的发展,我们参照国际惯例,对传统的货币数量指标进行修正从而形成

M2+

(在

M2

基础上增加流动性较强的理财和同业存单)。研究发现,

M2+

与

M2

的趋势基本相同,只不过前者波动性有所加大。

值得一提的是,从历史来看,

2012-2013

年和

2015-2016

年的

M2+

增速都显著高于

M2

,这两个时期伴随的都是较快的金融自由化进程。近期由于货币政策日趋稳健中性且叠加金融监管趋严,

M2+

增速也加速下滑。

图

3:

M2+

与

M2

的变化趋势基本相同

数据来源:

WIND

,华融证券整理

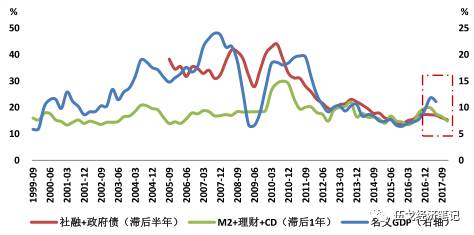

仔细观察数据后我们发现,

目前各类货币数量指标对经济增长仍有着重要的前瞻性指示作用。

其中,

M2+

增速与滞后

1

年的名义

GDP

走势基本一致,加入政府债的社会融资规模增速与滞后半年的名义

GDP

走势大体同步。随着

M2+

和社融

+

的见顶回落,目前名义

GDP

的高点已过。由此展望未来,宏观经济将稳中趋缓。

图4:M2+和社融+均显示名义GDP高点已过

数据来源:

WIND

,华融证券整理

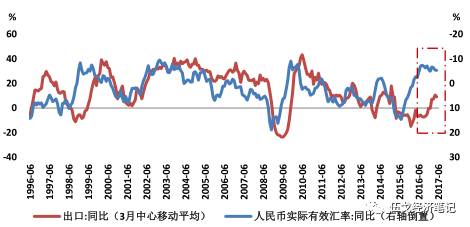

三、汇率由贬趋升,未来出口边际趋缓

汇率往往是我们分析货币融资条件中容易忽略的变量。

对于外贸依存度较高的中国而言,汇率对货币条件及其经济增长的边际影响不容小觑。

人民币汇率在过去长达一年半的时间里呈现单边贬值,其对出口的滞后拉动作用目前仍在不断显现之中。展望未来,随着近期人民币由贬趋升,加之逆全球化及中国制造业转移外迁等因素,中国出口增速的反弹或已临近高点,未来出口增长或将逐步放缓。

图5:汇率由贬趋升,出口将边际趋缓

数据来源:

WIND

,华融证券整理

四、货币条件不再继续宽松,未来经济稳中趋缓

为了更全面衡量转型国家的货币松紧程度,参照国际经验并结合中国现实,我们可以构建一个涵盖实际利率、货币数量以及汇率在内的综合性指标,即货币条件指数(

MCI

)。

MCI

指数越大,表明货币趋紧。从拟合情况来看,

MCI

与实际

GDP

(滞后

1

季度)走势基本一致

(

2014-2016

年之间曾出现过

MCI

与实际

GDP

走势不太一致的情况,这或与其间持续通缩预期的扰动有关)。

在构造货币条件指数时,我们发现利率的拟合效果相对货币数量和汇率较差,这反映出当前部分微观主体对利率仍不敏感的客观现实。

整体上,

过去一段时间

较为宽松的货币条件为中国经济具有韧性的所谓“新周期”提供了强力支撑作用。展望未来,当前较为宽松的货币条件仍将有助于维持下半年宏观经济的基本稳定。但随着实际利率抬升、货币数量扩张趋缓以及人民币汇率升值,整个货币融资条件不再继续宽松,货币政策逐步回归常态,未来宏观经济有望稳中趋缓。

值得

强调的是,这种经济增速的趋缓伴随着的是整体无忧的劳动力市场,其客观上有利于经济结构的进一步调整与优化。

图6:货币条件不再继续宽松,经济增长稳中趋缓

数据来源:

WIND

,华融证券整理

五、基本结论

一是

现阶段单一的货币数量指标已难以准确刻画实际融资条件松紧并指示未来经济冷暖,但利率市场化又无法一蹴而就,利率价格尚未在资金配置中充分发挥作用。因此,同时考虑量与价的波动成为衡量当前货币松紧的现实选择。此外,汇率也是不可或缺的重要方面。

二是

今年以来中国经济增长表现出来的韧性及所谓的“新周期”与货币条件整体上趋于宽松不无关系。尽管过去一段时间名义利率有所抬升,但实际利率仍处于为负的历史低位。各种货币数量指标(

M2

、

M2+

、社融

+

地方债等)虽已掉头向下,但其对经济的滞后制约效应尚未完全显现。长达一年半的人民币汇率贬值对出口的正向拉动作用仍在持续。

三是

展望下半年,随着实际利率的抬升、货币扩张趋缓的滞后效应体现,再加之人民币汇率由贬趋升,整个货币融资条件将不再继续宽松,货币政策由此逐步走出后金融危机时代而回归常态。这势必引导实体经济进一步稳中趋缓,但劳动力市场整体无忧,这客观上有利于经济结构的进一步调整与优化。

附录:

货币条件指数(

Monetary Conditions Index

,

MCI

)是国际上综合衡量及货币政紧程度的指标,也是协调各种货币政策工具的重要依据。自

20

世纪

90 年

代初以来,多家中央银行已运用估算的该指数作为政策立场指标,甚至是货币政策的操作目标。

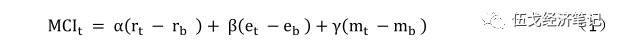

MCI

一般是指实际利率、货币数量与实际有效汇率相对于基期变化的加权平均数,相关权数反映出三者对总需求或通货膨胀的相对影响。货币条件指数表达如下:

其中,

α

、

β

、

γ

分别为实际利率

r

与实际有效汇率

e

及货币供应量

m

的权重,下标

t

表示报告期,

b

表示基期。

其中,

α

、

β

、

γ

分别为实际利率

r

与实际有效汇率

e

及货币供应量

m

的权重,下标

t

表示报告期,

b

表示基期。

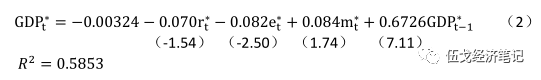

具体地,我们运用单方程法估计IS曲线得到货币条件指数模型中三个参数的估计值。结合国际经验和我国的实际情况,选择正文论述的实际利率、人民币实际有效汇率和M2+的缺口(缺口值=实际值-均衡值),以及产出缺口的滞后项作为解释变量,产出缺口作为被解释变量,对2002 年一季度至2017年二季度的季度数据进行实证分析,回归结果如下:

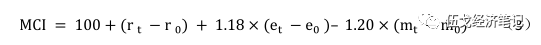

设定基期MCI=100,将各变量的回归系数标准化后得到相应权重,带入MCI公式,结果如下:

设定基期MCI=100,将各变量的回归系数标准化后得到相应权重,带入MCI公式,结果如下:

上述系数表明,利率提高(下降)1个百分点对实际GDP的影响大致等效于人民币汇率指数提高(下降)1.18 百分点或 M2 增速减少(增加)1.2 个百分点。相对于均衡水平,实际利率越高、实际汇率越升值、货币供应增速越慢,则MCI 越大,表示货币条件趋紧;反之,MCI越小,表示货币条件宽松。

上述系数表明,利率提高(下降)1个百分点对实际GDP的影响大致等效于人民币汇率指数提高(下降)1.18 百分点或 M2 增速减少(增加)1.2 个百分点。相对于均衡水平,实际利率越高、实际汇率越升值、货币供应增速越慢,则MCI 越大,表示货币条件趋紧;反之,MCI越小,表示货币条件宽松。

作者介绍:

伍戈:

华融证券首席经济学家,曾长期供职于中国人民银行货币政策部门,并在国际货币基金组织担任经济学家。

黄俊筑:

华融证券宏观研究员,曾留学于德国柏林洪堡大学。

孙珍珍:

华融证券金融行业研究员,中央财经大学管理学硕士。

黎煜坤:

华融证券实习研究员。

长按以下二维码关注:伍戈经济笔记