| 1 | 【浙商 电子】长盈精密(300115):中报低于预期,金属外观件市场潜力仍很大 |

长盈精密8月24日晚间发布2017年中报,实现营收36.97亿元,同比增长36.97%,净利润3.53亿元,同比增长7.18%。

公司17 年上半年实现营收8.61亿元,同比增长6.27%,净利润1.67亿元,同比增长17.93%。净利润与营收基本符合预期。其中二季度收入为18.15亿元,同比增长23.72%,环比下降3.61%,二季度净利润为1.52亿元,同比下降20.83%,环比下降24%。二季度毛利率26.23%,同比去年同期下降4.05个百分点,环比一季度下降0.55个百分点。二季度净利率为8.46%,同比下降4.56个百分点,环比下降2.6个百分点。主要原因:一方面, 受下游客户处在大的产品研发及换型周期的影响,公司量产的金属外观件新产品有所减少,随着下半年国产手机集中放量,将推动业绩成长;另一方面,连接器产品的结构调整,大量开发新门类、新客户产品,导致营收及盈利增速放缓。

面对手机外观件由全金属向金属+非金属方向转化的新趋势,公司一方面积极开发金属中框新工艺,特别是不锈钢中框的加工工艺,进一步巩固了公司在金属外观件产品领域的领先地位。随着iPhone 8大概率使用双面玻璃,玻璃+金属中框将带动金属外观件价值量的提升。其中压铸+CNC铝合金中框相对主流的分离式压铸+CNC工艺制成的分离式铝合金后壳价值量提升20-30元,压铸+CNC不锈钢中框则提升约80元;另外,随着国内手机金属外观件渗透率逐年迅速递增,国内市场规模在百亿级市场空间。

公司通过增资和股权收购的方式获得广东方振51%的控股股权,随着苹果防水升级及国内推出防水机型,有望推动公司业绩增长,携手三环集团布局陶瓷市场,随着搭配陶瓷后盖手机渗透率提升,2020年手机及智能手表用陶瓷市场将达到260亿元。2017年携手三环集团进入陶瓷领域,牵手安川进入工业机器人领域,以及公司通过股权收购和增资的方式取得了科伦特70%的股权,新能源汽车业务跨步向前。未来防水材料、陶瓷、机器人、新能源汽车成长空间巨大。

公司实施了第二期员工持股计划,筹集资金总额以 8亿元为上限,参加对象总人数超过 1000 人,进一步完善了公司的薪酬激励体系。公司首期股票期权激励计划也顺利推进,最后一次 行权的各项条件及财务指标均已达成,于2017年7月10日开始自主行权。

考虑到金属外观件市场潜力仍很大,公司作为国内领先的金属外观件供应商受益明显,我们预计公司17-19 年实现的净利润为10.29/15.00/19.69亿元,对应EPS 分别为1.14、1.66、2.18元/股。我们看好公司盈利能力以及未来的成长空间,建议积极关注!

核心客户出货不达预期。

| 2 | 【浙商 电子】联创电子中报点评:业绩符合预期,下半年放量值得期待 |

公司发布2017年中报,实现营收21.63亿,yoy+188.31%,实现归母净利润8304.6万,yoy+19.93%,实现扣非归母净利润8046万,yoy+43.38%。Q2实现归母净利润0.72亿,yoy+20.26%,符合市场预期。

同时公司公告前三季度归母净利润为1.5~2亿,同比增长12.87%~50.5%。中值1.75亿,对应Q3归母净利润0.92亿,同比43.75%。

我们认为公司手机镜头、车载镜头等业务的突破放量主要集中在下半年,且Gopro在Q4的销量远大于其余三个季度。另外公司重庆触控显示一体化项目产能利用率爬坡期,预计三季度顺利达产。公司营收利润将集中在下半年体现,且Q4比Q3更好,公司正在步入高增长的路途中,各项业务进展明显,我们认为完成业绩承诺的概率很大。

公司光学业务实现营收1.86亿,同比增长39.02%,毛利率达到42.43%,同比增加6.58个百分点。分业务来看:

常规高清广角镜头重回增长:运动相机龙头Gopro,Q2出货量达到106万台,同比增长40%,预计随着下半年Gopro新品的推出,运动相机将实现增长,打消大家对于下滑的担忧。另外警用镜头、IP监控镜头等持续供货国内外知名客户,并有新项目导入。

手机镜头即将取得大突破:公司募投的6000万颗高像素手机镜头项目的产能达到5~6KK/月,产品良率已经达到行业同等水平,即使是上半年在产能利用率很低的情况下已实现盈亏平衡。我们预计随着大客户的导入,年底前产能能基本打满,且以13M的高像素镜头为主。更重要的是站稳高清像素手机镜头的脚跟,打开未来的成长空间。

手机摄像模组进展顺利:已完成8条COB生产线的架设,月产能5.4KK/月,5M、8M、13M手机摄像模组研发完成并送样,正在开发的摄像模组产品中的13M客户需求占比超过50%。虹膜识别模组已研发成功,双摄模组、指纹识别模组已在开发中,下半年实现重点客户突破并量产。子公司卓锐通的出货量接近4KK/月,CSP-5M增长率接近翻番。

车载镜头预计将取得更多突破:公司是Tesla核心供应商之一,已经批量出货,同时为国际知名的ADAS算法公司提供镜头,另外,我们提到公司早在一年前已经开始海外主机、Tier1厂商的认证,多家全球知名汽车电子厂商已经来公司审厂,我们预计18年开始将获得更多试点项目。

AR/VR镜头开始放量:为全景摄像机制造商研制的多款全景相机镜头已经量产出货,360度全景摄像模组已批量出货。未来更有更多的为AR眼镜厂商、手势识别厂商的供货。

触控显示产品实现营收8.15亿,同比增长32.19%,产业链布局从触摸屏、液晶显示模组到触控显示一体化模组。公司子公司重庆8000万片新型触控显示一体化产业化项目建设进展顺利,3KK/月产能的项目一期建成并投入使用,目前出货量已经达到2KK/月,预计三季度顺利达产,二期工程建设进展顺利。

公司是玻璃镜头A股稀缺标的,考虑到镜头设计、制造技术的相通性,公司向车载镜头、AR/VR镜头、手机镜头等领域拓展非常顺利,且业务大多在今年下半年放量。我们预计公司2017-2019年EPS为0.59、0.99、1.41元/股,同比增长55.95%、68.13%、42.27%。

| 3 | 【浙商 电子】华天科技(002185):盈利能力提升,新进封装进一步推动业绩增长

|

华天科技8月25日盘后发布2017年中报,实现营收33.12亿元,同比增长33.67%,净利润2.55亿元,同比增长41.67%,同时公布前三季度净利润为3.50亿元-4.37亿元,同比增长20%-50%。

公司17 年上半年实现营收33.12亿元,同比增长33.67%,净利润2.55亿元,同比增长41.67%。盈利能力进一步提升,其中二季度收入为18.27亿元,同比增长32.72%,环比增长22.95%,二季度净利润为1.41亿元,同比增长36.82%,环比下降23.47%。二季度毛利率19.44%,同比去年同期提升3.03百分点,环比一季度提升1.05个百分点。二季度净利率为8.38%,同比提升0.42个百分点,环比下降0.1个百分点。主要原因:一方面 FC、Bumping、六面包封等先进封装产能进一步释放,使得公司的封装产品结构不断优化;另一方面,募集资金投资进度分别达到了94.76%、98.08%和83.91%,有效扩大了公司集成电路封装规模,其中,华天西安净利润同比增长116.91%。

2半导体行业景气度向好, 华天科技受益国产化替代及物联网驱动

按WSTS统计数据显示,2017年上半年度世界半导体市场规模为1,905亿美元,同比增长 21.00%,世界半导体产品产量约为4,522亿只,同比增长约9.8%。根据中国半导体行业协会统计,2017年1-6月中国集成电路产业销售额为2201.3亿元,同比增长19.1%。其中,设计业同比增长21.1%,销售额为830.1亿元;制造业增速依然最快达到25.6%,销售额为571.2亿元;封装测试业销售额800.1亿元,同比增长13.2%。华天科技受益国产化替代以及物联网驱动,上半年收入增长高于同行业增速。

公司具有TSV、WLCSP、Bumping、Fanout、SiP 等先进封装,其中指纹识别、SIP等高毛利率产品进一步放量。公司华天昆山和华天西安集成创新的“基于TSV、倒装和裸露塑封的指纹识别芯片系统级封装技术”荣获“第十一届(2016年度)中国半导体创新产品和技术”。 随着手机创新带动指纹识别产业变化,考虑到成本、良率和防水问题,under-glass指纹识别有望成为趋势,昆山TSV+西安 SiP”的一体化先进封装体系有望受益。

考虑到中国集成电路国产替代化趋势,华天科技作为国内三大封测之一,随着

中高端产品放量增厚业绩,我们预计公司17-19 年实现净利润为5.57/7.55/10.46 亿元。我们看好公司盈利能力以及外延成长空间,给予“买入”评级。

下游需求不达预期,新客户拓展缓慢。

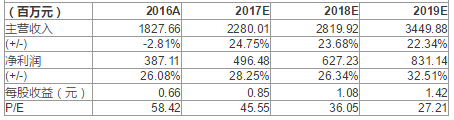

财务摘要