银行业尽管仍然在艰难转型,但是日子却没有往年那么难过。2016年,202家银行净利润高达1.63万亿元,同比增长4.13%。37家两地上市银行合计净利润更是自2011年以来首次出现回升,可谓黑暗之后总算见到一点黎明。

文/

投资者报 薛玉敏

随着银行年报全部出齐,又到了为国内两百多家商业银行的经营状况进行细致把脉时,今年,已经是《投资者报》推出“百家银行体检报告”的第四年。

Wind统计数据显示,截至5月23日,202家银行已经发布了年报。《投资者报》通过对海量数据的分析发现,2016年银行业尽管仍然在艰难转型,但是日子却没有往年那么难过。

Wind数据显示,202家银行净利润高达1.63万亿元,同比增长4.13%。37家两地上市银行合计净利润更是自2011年以来首次回升,可谓黑暗之后终于见到一点黎明。

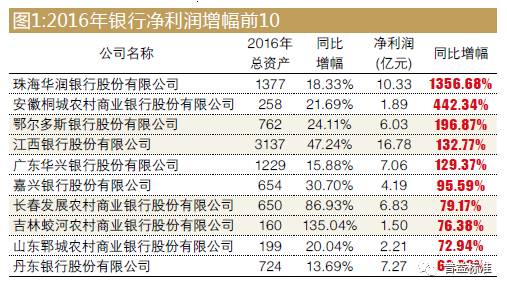

令人眼前更亮的是,去年有6家银行净利润翻番增长;实现双位数增长的银行数量从2015年的36家上升到87家。

那么,2016年,银行是如何挽救节节败退的利润增速呢?哪些银行堪称绩优银行?它们高增长的秘诀在哪里?又有哪些银行经营不善呢?这些问题,我们将为读者朋友一一解答。

银行业绩整体好转

去年,《投资者报》记者在制作“百家银行体检报告”时,眼前的图景还比较灰暗。2015年度,两百多家银行中净利润能够实现双位数增长的仅有36家。不过今年能明显感到银行业绩的回升。2016年,净利润实现双位数增长的银行上升到了87家。

Wind数据显示,去年有5家银行净利润翻番,13家银行盈利增幅超过五成,25家银行盈利增幅超过两成。

其中,盈利增幅最高的5家银行分别为珠海华润银行、安徽桐城农村银行、鄂尔多斯银行、江西银行以及广东华兴银行,净利润分别为10.3亿元、1.9亿元、6.0亿元、16.8亿元、7.1亿元,增速分别为1356%、442%、197%、133%以及129%。

其中,珠海华润银行前身为珠海商业银行,成立于1996年12月。2010年1月,华润股份和珠海政府对珠海商业银行成功实施战略重组。但受存量不良加速暴露和大额拨备计提的影响,2015年的华润银行净利润一度暴跌八成。好在去年华润银行扭转了经营形势,主动清退存量风险,以及加快不良资产的清收与化解,有效地遏制和扭转了2014年下半年以来的不良贷款增长势头,新增不良贷款低于预期。实现归属于母公司的净利润10.27亿元,同比大增1452%。

鄂尔多斯银行曾一度净利润大降,彼时该公司对《投资者报》记者表示,利润下降是因为大量铺设网点,造成收入支出大增。好在如今看来,银行网点开始贡献利润,目前该银行已经连续两年利润高增长。

广东华兴银行已经连续多年净利润高增长,过去三年的净利润增速分别为436.9%、437%以及129%,从2014年一家净利润刚过亿元的银行,短短两年增长至7亿元。《投资者报》记者注意到,该银行在创新业务上比较大胆,譬如在网贷平台存管业务的争夺上,该银行目前签订的协议家数占据首位。

从总量上来看,最赚钱的20强银行盈利增幅也在回升。五大国有银行盈利开始摆脱只有1%左右的微弱增长,邮储银行更是获得14%的高增长。前20名中,利润增速最高的是浙商银行,利润增速高达44%。地处经济发达区的浙商银行成为银行业高速发展的典范。其次是恒丰银行,净利润增速为13%。

仍有1/4银行净利润下滑

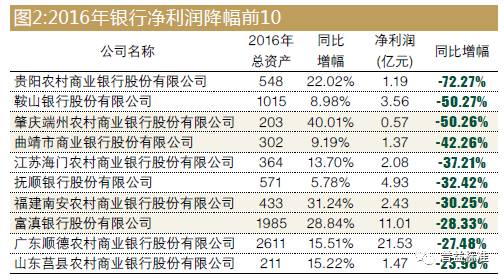

当然,并非所有的银行都整体向好,也有拖后腿的银行,50家银行净利润出现下滑,约占总数的1/4。

其中,净利润降幅超三成的一共有7家,分别为贵阳农商银行、鞍山银行、肇庆端州农村银行、曲靖市银行、江苏海门农村银行、抚顺银行以及福建南安农商行,降幅分别为72%、50.27%、50.26%、42%、37%、32%以及30%。

这些银行多数是小萝卜头类型,总资产集中在500亿元以下,排在百家银行的末尾。唯一一家鞍山银行例外,其总资产达到1015亿元。

根据Wind数据,鞍山银行去年的营收13.6亿元,同比竟然下降37%。该公司的利息净收入从2015年的10亿元突然滑落至3亿元。由于该行未公布详细的年报数据,只能推测公司的存款揽储能力出现了问题。而各家银行重点打造的中间业务收入——佣金以及手续费净收入已经连续亏损超过7000万。早在2014年,鞍山银行的大股东就曾抛售20%的股份,有媒体甚至给该银行贴上“被抛弃”的标签。

记者注意到,在盈利降幅超过15%的银行中,还有富滇银行、广东顺德农商行、营口银行、齐商银行、乐山银行以及日照银行,6家银行总资产超过1000亿元。

地处云南的富滇银行去年的营收虽然大增,但是净利润下滑29%。造成营收和利润形成反差的原因有两个:一是交易性金融资产价格波动,公允价值变动损益较去年减少1.2亿元,降幅约490%;二是经济下行周期,为增强风险抵御能力加大了拨备的计提力度,资产减值准备较2015年增加9.5亿元,增幅174%。

佛山当地有4家农商行,却仅有广东顺德农商行利润下滑,2016年净利润21.47亿元,同比2015年的29.42亿元下降27%。尽管利润下滑,但并不耽误公司的慷慨分红。过去5年,该行的综合分红率达到40%。

21家银行晋身万亿资产俱乐部

规模是银行实力的一种体现。去年,全国银行业金融机构总资产规模达226万亿元,稳步增长16.5%。200家银行中,只有湖北的潜江农村商业银行总资产滑坡,其余都增长。

晋身万亿资产高端俱乐部的银行名单与2015年相比大体一致。工行、建行、农行以及中行四家国有银行以绝对优势排名前列,均超过15万亿元。在国有银行中,邮储银行总资产的增速值得关注,凭借去年上市融到巨量资金,公司总资产迅速发展,飙升至8.27万亿元,同比增长13%。

最值得关注的是兴业银行,总资产开始超过招商银行,以领先1400亿规模的优势成为股份制银行的龙头。

民生银行的增长速度可圈可点,去年总资产达到5.9万亿元,同比增长高达30%,成为10强银行中增速排名最高的银行。不过,来自中金公司的分析称,民生银行近半资产新增量来自资产管理计划。民生银行全年新增资产1.4万亿元。其中,应收款项类科目占50.7%,主要为资产管理计划。

值得关注的是,万亿资产俱乐部中又添一新丁——南京银行,该行总资产达到1.06万亿规模,同比增长32%,也是20强名单中增长最快的银行。公司总资产的增长,主要来自同业资产的增长。而同业资产中,存放同业款项以及拆出资金同比增长分别为242%和119%。

银行业竞争激烈,实现万亿资产的目标太艰难,多数城商行正走在千亿到万亿资产的成长路上。Wind数据显示,81家银行的总资产规模在上述区间,占据了国内银行1/3的市场。但5000亿到万亿资产中,一共有13家银行,总资产规模平均增速超过10%。

其中,盛京银行、宁波银行、渤海银行、重庆农村商业银行的总资产超过8000亿元,正在朝着第一梯队的银行进军。锦州银行、杭州银行的增速尤为亮眼,分别为49%和32%。

部分加大揽储力度

面对利率市场化的现状,银行业亟须转变。怎么办?两条路,要么继续深耕存贷业务,要么开拓新的利润增长点予以补充。

《投资者报》记者注意到,有些银行选择了第一条道路,存款端通过逐渐上浮存款利率加大吸储力度,扩张负债,以收益来取胜。

Wind数据显示,去年存款增速超过30%的银行高达29家,排名前10的存款增速超过40%。排名前10的银行分别是达州银行、锦州银行、泸州银行、贵州花溪农村商业银行、河北邢台农村商业银行、自贡银行、贵阳银行、九江银行、宁波银行以及浙商银行。

记者注意到,近期由于“资金荒”的到来,银行间拆借利率、理财产品收益率都大幅飙升。为了多揽储,各家银行纷纷打起了揽储价格战。宁波银行、招商银行等一批股份制银行将一年存款利率上浮高达30%,有的银行甚至出现利率上浮40%的情况。

当然,对于全国股份制银行来说,由于充分竞争,存款利差提升的可能性很小,它们大幅揽储的动力在减少。记者注意到,除去建设银行和邮储银行,工行、农行、中行和交行的存款总额增速不足10%。

存款增速减少的银行少之又少,只有5家银行,其中3家为外资银行。这5家银行分别为:营口沿海银行、东亚银行、广发银行、汇丰控股以及渣打银行。或许因为存款减少,营口沿海银行净利润下滑超过20%。

依靠同业增加规模不可取

除了增加存款端,扩大生息资产规模“以量补价”也是银行通常采取的方法,这类以城商行最为明显。

统计数据显示,2016年,上市城商行资产规模增长24.5%,远超银行业15.8%的平均资产规模增速。

从多家上市城商行年报数据来看,资产规模的扩张则更多依赖金融投资渠道。在当下整治“三套利”的监管形势下,城商行的逆势扩张之路难以为继。以贵阳银行、锦州银行、南京银行为例,其总资产增幅分别达到56.28%、49.1%、32.16%。其中金融资产投资比重最高的是锦州银行。

从过去几年的盈利增速来看,锦州银行比较抢眼,2014年净利润的增速56.6%;2015年净利润为49亿元,同比大增131%;2016年继续发力,净利润82亿元,同比大增67%。

年报数据显示,锦州银行的总资产高增长49%,增量主要来自投资类资产,其平均收益率高达7.34%,较贷款平均收益率高出0.58个百分点,投资类资产带来的利息收入占总生息资产利息收入的70%。而这些投资类资产主要购买的是信托公司、券商、险企和资产管理公司发行的受益权转让项目(即非标资产),以及银行及其他金融机构发行的债券。

记者注意到,由于利差的下降,很多城商行受制于异地开设网点的限制,不得不通过增加投资类资产扩大规模。华创证券的一位分析师分析称,一般城商行的生息资产中,投资类资产占比高达50%;农商行的该类占比也超过30%。

除了金融类资产,同业资产也是增加银行规模的重要方式,同业业务收入超过贷款收入并不是特例。2016年,盛京银行存放同业的利息收入29.94亿元,买入返售利息收入2.45亿元,同时金融投资的收入较2015年大幅增长54.6%至182亿元。而在同期,该行贷款利息收入为134亿元。

再看A股上市的城商行中,南京银行的年报数据显示,截至2016年末,该行总资产突破1万亿元,达10639亿元,增幅为32.16%,其高增长的实现同样主要依靠同业资产增加。

年报数据显示,南京银行2016年存放同业款项944.98亿元,同比增幅高达241.83%;拆出资金86.55亿元,同比增幅119.26%;衍生金融资产48.79亿元,同比增幅109.43%。

有关数据显示,2013年同业存单从无到有,发展迅速,从2013年底的340亿元发展到2016年底的6.3万亿元的规模,暴涨185倍。今年一季度,487家银行公布的2017年同业存单发行计划,更是飙升至15万亿元。这些对银行的总资产规模起到了重大的促进作用。

对于城商行资产的逆周期扩张,业内人士分析称,“这并不代表其在经济放缓的环境中找到了更多实体经济的优质资产,而仅仅是粗放式的‘为了扩张而扩张’。”

如今由于同业走向了无序发展,违背了银监会“去杠杆”的理念。从3月28日以来,银监会已经连发5文,其中3个文件都提到加强同业存单的监管。银监会严厉的监管给强烈依赖同业资产的银行造成了巨大的冲击,如何走出震荡是未来几年中小银行亟须解决的问题。

不过需要注意的是,尽管同业业务被严管,银行短期经营受到影响,但金融严监管政策背后的意图是降低银行业表外业务风险,长期看却有利于银行业的良性发展。毕竟通往光明的道路并非一片坦途。

延伸阅读

这些银行跻身最赚钱50榜单 缘何独独6家盈利增幅难止下滑?

文/

投资者报 占昕

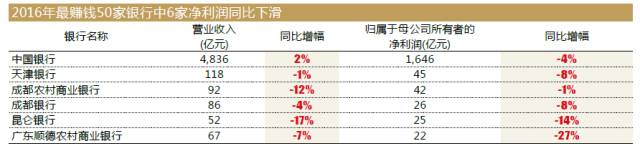

与多数赚钱银行稳中求升不同,在2016最赚钱(净利润最高)的50家银行中,有四家来自不同地域的银行,其盈利数字在某些方面产生了戏剧性的冲突。它们一方面高盈利进入百家银行赚钱榜的前50;另一方面,净利润下滑明显居前30之列。

榜单里,2016年天津银行、成都银行、昆仑银行、广东顺德农商行归属于母公司所有者的净利润分别为45亿元、26亿元、25亿元和22亿元,分别排名第32、第44、第45和第50位,但是它们的净利较2015年却分别同比下滑8%、8%、14%和27%。

这当中不乏上市、拟上市或在上市公司集团内的银行,是什么样的原因令这四家银行出现这样的差异?为了更进一步研究银行增长乏力的症结,《投资者报》记者对这四家银行进行了追踪采访和分析。

(1)6家净利下滑

6家负增长,3家零增长,22家增长个位数,19家净利润增速达到10%及以上,从数据上看,50家赚钱银行的净利润平均增速在8%,增长乏力的现象成为传统银行业一种新的常态,它们或受制于体量巨大,或受困于风险状况,抑或转型的艰难。

与多数机构不同,身为赚钱前50队列中的银行,天津银行、成都银行、昆仑银行、广东顺德农商行2016年却是反向变化,同比降幅之大居百家银行前30之列,而反观这四家银行皆在经济较为活跃的地区。

当中,两家来自北方:身为港股上市公司,天津银行立足天津、辐射京津冀及环渤海经济圈,服务长三角经济区和西南增长区,是覆盖全国主要经济区域的城市商业银行;昆仑银行虽然注册地在新疆,但自被中石油收购并更名后,已然是中石油旗下“昆仑系”的一部分,目前是上市公司中油资本的一部分,总行和主要业务部门均在北京。

两家来自南方:成都银行源自天府之国,是西南重要的中心城市之一,目前正第三度冲关A股,是一家以国有股本为主、股权多元化的地方性股份制商业银行,有外资马来西亚丰隆银行作为境外战略投资合作伙伴;而广东顺德农商行前身是始建于1952年的顺德农村信用合作社,是一家具有65年发展历史的金融企业,2009年底改制为农村商业银行,也是广东省三家首批成功改制的农村商业银行之一。