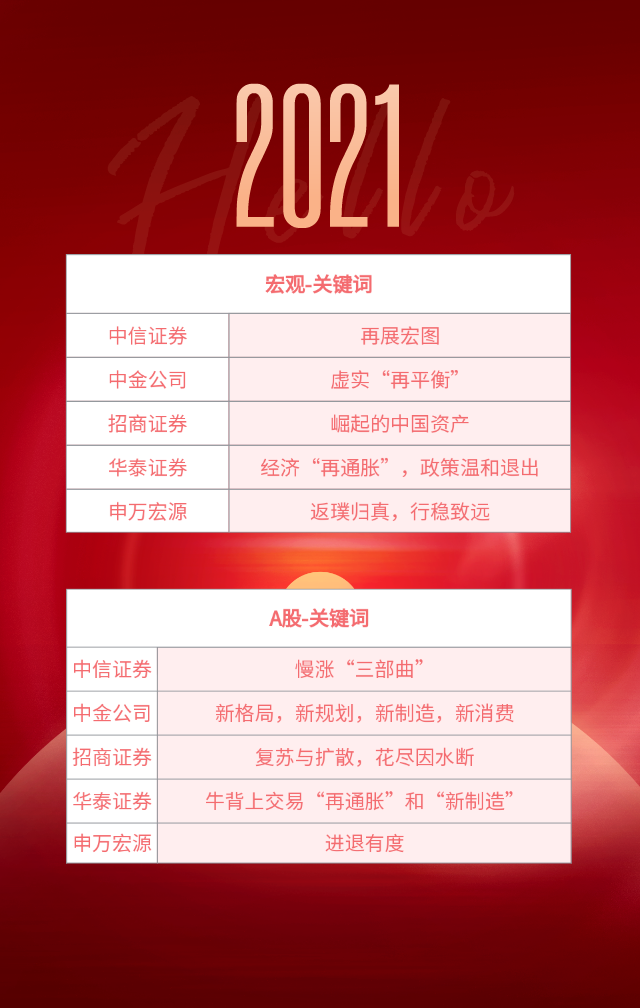

当下,券商正在密集举办、筹备

2021

年的策略会。目前,

中信证券、中金公司、申万宏源、招商证券、华泰证券

五家头部券商的

宏观展望、

A

股、港股等

策略等也密集释出,干货满满,备受投资者及机构关注。

各家头部券商的策略关键词也各具特点。例如,A股策略方面,仅有华泰证券在关键词中提到了“牛背”。

内容:公开数据 制图:周尚伃

在2021年的宏观展望方面,中信证券

预计

2021

年中国经济增长将达到

8.9%

。中金公司

预计2021年将是疫情之后“再平衡”的一年

。招商证券则看多新兴经济体权益资产,尤其是中国权益资产。

从中国制造到“中国资产”,从全球视角看“中国资产”,“中国资产”崛起的时代已经来临。

华泰证券

预计中国实际

GDP

同比增速将在今年四季度回升至

5.5%

,而

2021年可能从今年全年的2.3%跳升至9.5%

。

中信证券:再展宏图

2021

年中国经济将回到正常运行轨道。一是,

预计

2021

年中国经济增长将达到

8.9%

。

二是,经济增长的主要动力将来自消费和制造业投资。三是,预计

2020

年为应对疫情出台的临时性、阶段性的特别举措可能将在

2021

年适度退出。四是,

2

020

年预计中国是全球唯一实现正增长的主要经济体,

2021

年中国可能是增速最高的主要经济体之一,中国有望持续发挥着全球经济恢复“发动机”的作用,新冠疫情期间中国经济增量对全球的贡献比例甚至超过

2008

年全球金融危机时期。

2021

年将是中国完成

2020

决胜之年后,实施“十四五”规划和

2035

年远景目标的开局之年,中国将再展宏图。

中国将主动应对新环境、新挑战,坚持新发展理念,力主办好自己的事,通过持续深化供给侧结构性改革,构建“双循环”新格局,推动经济社会高质量发展

。

中金公司:虚实“再平衡”

预计

2021

年全球疫情大概率缓解。从经济周期(“实”)和金融周期(“虚”)两个视角来展望宏观经济与政策走势,

2021

年将是疫情之后“再平衡”的一年

。经济周期的再平衡体现为供给创造需求,全球经济共振复苏。金融周期的再平衡体现为经济自主的信用紧缩。

宏观金融环境将呈现“紧信用、松货币、宽财政”的态势。

招商证券:崛起的中国资产

金融并非“面纱”,全球金融周期对实体经济产生滞后但显著的影响:

未来数年全球

GDP

尤其是新兴经济体的经济增速明显回升,

大宗商品价格上涨,全球贸易走出低谷,国际间的直接投资和证券投资积极性提高。

在此条件下,判断未来大类资产走势如下:看多非美货币汇率,包括人民币和商品货币;看多大宗商品,尤其是与新经济相关的新能源和新材料;看多黄金;看空债券,特别是非美国家的债券价格;

看多新兴经济体权益资产,尤其是中国权益资产。从中国制造到“中国资产”,从全球视角看“中国资产”,“中国资产”崛起的时代已经来临!

华泰证券:经济“再通胀”;政策温和退出

目前仍有三大“不确定性”压制全球消费和投资需求。但保守估计,

6-12

个月后这

3

个不确定因素中至少有两个会消除。所以越过短期噪音看,

2021

年全球经济复苏可期。虽然短期仍有诸多波动,但只要略微拉长时间看,美国大选结果、疫苗量产时间表、及疫情发展这三大不确定性中至少有两个有望在未来

6

个月中落定。所以,

明年上半年全球经贸往来有望“重启”、路径可能呈现爬坡

-

加速的“

S

曲线”。

诚然,短期反弹后全球仍面临着边际投资率下降,财政货币宽松难以退出等一系列中长期挑战。

预计中国实际

GDP

同比增速将在今年四季度回升至

5.5%

,而

2021

年可能从今年全年的

2.3%

跳升至

9.5%

。

申万宏源:返璞归真,行稳致远

2021

年我国宏观经济局面纷繁复杂,三期叠加:全球经济政策传导失效低速恢复期、我国疫情后首个完整年度低基数下高增长时期、以及更为重要的“双循环”

+

“十四五规划”元年。建议分经济、政策两个维度,从上下半年的不同视角,来理解

2021

年中国宏观经济变化对更长时间全球经济版图的深远战略影响。

经济结构——

上半年看剔除基数影响能否恢复至潜在产出水平、下半年看经济驱动力量是否稳定转向“消费

+

制造业投资”拉动的优化格局;

宏观政策——

上半年看货币财政全球率先正常化,下半年看“双循环

+

十四五”长期经济政策框架的回归。

A股策略方面,“细节里藏魔鬼”,对于投资时段、投资策略、行业配置等,各家券商有独到见解。

中信证券:慢涨“三部曲”

2021

年

A

股的慢涨将经历三个阶段,分别是

轮动慢涨期、平静期、共振上行期;配置上建议紧扣行业景气轮动,兼顾政策催化主题。

首先,欧美经济缓慢修复,中美博弈趋于缓和。其次,

A

股盈利明确好转,打开行业轮动空间。再次,货币财政回归常态,规划落地催化主题。最后,外部流动性依然宽松,国内流动性整体稳健。

预计明年

A

股将吸引净流入资金约

7000

亿元。

以上述研判为基础,综合了量化和行为金融的方法论进行大势研判,预计明年

A

股将经历慢涨“三部曲”,具体节奏和配置建议如下:从跨年直到明年二季度中是第一阶段轮动慢涨期,建议坚持配置顺周期品种,包括可选消费和工业板块,并兼顾半导体、生育政策等主题;明年二季度中至三季度是第二阶段平静期,建议增配大金融和必选消费,主题方面可以关注新能源、国防安全;明年四季度开始是第三阶段共振上行期,其间科技板块和医药的相对配置价值将会提升。

招商证券:复苏与扩散,花尽因水断

A

股将会演绎从基本面驱动到转折的过程。

A

股整体呈现前高后低的局面,预期回报率将会明显低于

2020

年。

2021

年布局三个超预期和一个必须防:“三个超预期”分别是:中国出口有望超预期,出口链;全球通胀有望超预期,通胀链;疫情控制有望超预期,出行链。“一个必须防”是:必须提防新增社融年内转为负增长所带来的风险,下半年低估值高股息策略有望胜出。

建议关注三大主线:十四五规划与双循环的政策红利、战略性新兴产业规划新增领域与确定性强领域、消费升级背景下的新消费趋势。

中金公司:新格局,新规划,新制造,新消费

2021

年疫情影响将“渐行渐远”,但增长修复与政策退出“一进一退”,对

A

股市场指数走势持相对中性看法,根据疫情影响、增长与政策节奏把握阶段性与结构性机会是关键。

阶段性来看,当前到未来一段时间,复苏深化仍是交易主线。待复苏预期反应更加充分、政策退出更加明确,市场指数整体表现可能开始受抑。估计这一时间点可能在明年上半年。但结构性的机会依然值得关注。

当前复苏深化交易可能仍将占主导,综合行业分析员对基本面的判断、估值以及仓位等因素,建议未来

3-6

个月三条行业主线:

一是,消费中估值依然不高、景气程度可能进一步改善的行业;二是,部分景气程度在改善的先进制造业;三是,部分估值低、预期可能在改善的周期板块。

相对看淡行业结构偏差的原材料、疫情仍可能会压制表现的部分交通运输等。

华泰证券:牛背上交易“再通胀”和“新制造”

基于经济长、中、短周期的位置判断和

A

股盈利、估值、供需的预测,

2021

年

A

股仍在“牛背”上,自上而下投资主线为“全球再通胀和制造业投资周期回升”,对应配置思路:交易“再通胀”,以大宗为盾,以制造为矛。

沿自上而下主线“全球再通胀和制造业投资周期回升”,配置思路是交易“再通胀”,以大宗为盾,以制造为矛。“盾”关注海外定价权较高、与制造业投资相关性最高的工业金属、小金属;“矛”关注中下游设备零部件的“制造新生”,机械、电新、汽车等行业顺疫情、顺经济、顺政策、顺技术,重点寻找符合工业自动化、绿色化、互联化方向的隐形冠军;另外关注计算机,企业增加资本开支的两大方向为自动化和数字化。

申万宏源:

进退有度

2021

年是

A

股市场的小年,

2021

年二季度

-

三季度大部分时间里市场可能处于弱势。

2021

年总量机会需要精确择时,岁末年初是第一个可能有效反弹的窗口。

另外,改革关键窗口的反弹也值得积极参与。

2021

年仍可聚焦核心资产。第一、上游周期和中游制造要寻找龙头资本开支,而行业产能收缩的方向。第二、必需消费龙头地位正在遭遇挑战,可选消费龙头地位相对稳固,关注后周期景气的机会。第三、医疗保健和消费服务龙头集中趋势最强,且有龙头再集中,底仓配置顺势而为。第四、科技硬件行业集中度全面提升,且行业龙头公司齐头并进,选股难度相对较低。科技软件行业则需优中选优,聚焦绝对龙头。

中信证券:全球经济“共振”复苏

基准假设下,预计

2021

年二季度

-

三季度新冠疫苗大规模应用将助推全球经济快速修复至

2019

年水平,主要发达国家需求很可能出现“共振”复苏。而美欧“财政货币化”趋势仍将维持,货币宽松拐点尚未到来。

看好大宗〉股票〉债券,上游大宗及下游服务业消费品价格的边际弹性相对更大。

中金公司:疫情径曲、补库通幽

面临疫情的曲折,美国补库周期驱动的基本面修复大方向依然确立,但不同市场间不均衡修复将延续。一定阶段内,美国需求

+

中国供给的联动仍是主线。政策上,全球主要央行仍将长时间维持宽松但量的增速递减,静态测算明年

2

月增速出现拐点;美国财政刺激的强度和空间依然高于其他主要市场。

资产配置建议:依然看好风险资产,配置中美联动逻辑和顺周期方向。海外资产:

顺周期方向:股票

>

工业品

>

原油

>

信用债

>

黄金

>

利率债。

此外,提示关注美国通胀抬升和

10

年美债利率上行,考虑真实利率水平,静态测算

10

年美债或对应

~1.5%

。石油短期仍面临需求压力。不同市场:中美联动逻辑,看好中美敞口大市场;

美国

>

中国需求驱动新兴

>

日本

>

欧洲

>

其他新兴。

华泰证券:重启

疫情、疫苗和美国大选后的政策安排等不确定性终将明朗,“重启”是

2021

年海外宏观经济最重要的关键词。短期内,海外疫情影响难言完全消除,未来影响最大的对冲变量,在于有效性高、可大规模生产接种的疫苗问世。

但越过短期大选相关波动看,随着疫情和疫苗相关不确定性下降,美国和欧洲经济进一步重启,企业盈利可能回升,长端利率终将迎来阶段性上行压力。