关于美股何时见顶的疑问,自今年以来一直讨论不绝。说涨说跌,莫衷一是。众所周知,没有不见顶的牛市,也没有不反弹的熊市,大牛的背后是回跌调整还是继续上涨?

目前看来,美股在“川普繁荣”的推动力之下,保持的强劲升势并无减缓迹象。

如果我们比较更长时段的股市历史,会发现目前的美股已经来到了史上第二长期的一次牛市。这个敏感的时刻,是应该继续追涨还是保持审慎态度,需要每一个投资者再三分析、判断

。

一,美国经济基本面支撑之下的股市趋于稳定

我们从最基本的经济基本面入手,来分析美国股市的大盘走势。因为经济是大盘的主要支撑。

以宏观面而言,目前全球的央行都把政策的重心放到了经济成长方面,这实际上就使得货币刺激政策退场的速度减缓,紧缩政策之中,仍然会存在放松。对于股市和整个投资市场而言,未尝不是好事。

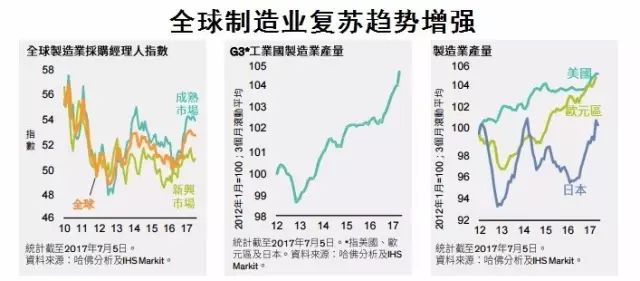

尤其是进入2017年以来,美国、欧洲、日本这三大工业经济体的成长与通货膨胀情况是较过去有所改善的。其

具体表现之一就是G3的平均经济增长率从2016年的1.6%一路上升到今年6月的2%

(全球市场的经济增长率则维持在3%左右)

;通货膨胀率则从2.05%下降到1.87%左右。这几个指标其实表示着基本面趋势日益变好。那么,

趋好的经济基本面必然也会反映到股市上面

。

如果从全球的制造业的复苏趋势来看,成熟市场的复苏迹象比新兴市场要更为明显。尤其是G3国家的工业制造产量,从2013年实现复苏以来,增长已经达到近年来的最高点,其经济领先世界复苏的事实不容置疑。

在G3国家中,以美国的复苏迹象最具有代表性。

根据美国国家统计局数据:美国今年第二季经济增长来到2.6%,其中重点部分是由商业投资、政府购买拉动;失业率则是从2016年接近5%下降到今年6月的4.4%;通胀率则是回落到1.6%。川普想要挑战经济学经典的“菲利普斯曲线”,即在改善经济、实现低失业率的同时,尽量压低通胀率。这种努力会实现吗?

从金融政策来看,虽然美国政府计划缩减资产负债表,并且升利率。

但事实上在川普政府的努力下,美国的制造业营商环境正日益改善,企业的金融状况也渐趋宽松

,这和中国的状况具有非常明显的区别。美国ISM制造业的采购经理人指数自2016年低于50以来,今年又实现持续回升,这显然不仅仅是因为“川普繁荣”这么

简单。制造业未来的利好使得很多机构都预测,美国经济在今年第二季度开始重拾增长动能,这种势头将至少延续到2018年。

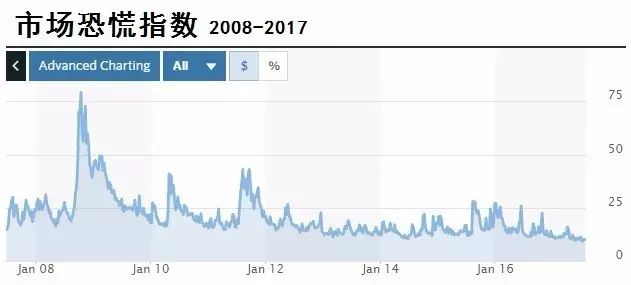

在这样的一个基本盘之下,美股的走势很难在这半年时间内有任何大的转折。美股市场的稳定反映在市场恐慌指数(VIX)上,即是该指数的振幅日趋收窄。以十年为统计范围,我们会发现现在的美国市场是自2008金融海啸以来最稳定,也是情绪最为乐观的时期。

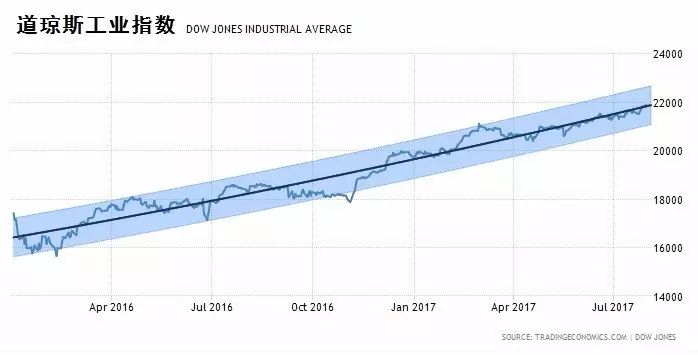

这种长期以来的稳定乐观情绪造就了2013年以来至今的美股大盘持续走强

。而根据道琼斯工业指数的历史统计,我们也可以看到一个明显的价格上升通道,并且这个趋势并没有马上要逆转的迹象。也就是说,经济基本面的向好在短期内能够维持市场的稳定。

二,美股市场潜在的不确定性在哪里?

当然,

屡创新高的美股市场的风险和不确定性依然存在。毕竟这是第二长期的一次牛市,而牛市的终结只是一个时间问题

。但我们需要搞清楚的是,这场牛市的终结会带来很猛烈的下跌还是以一种缓慢的、平和的方式终结。显然,后者是大部分投资者期望的结果。

近期,彭博社对于美股走势进行了一次调查问卷。对象是美国投资机构的基金经理和市场分析师。其中有大部分人认为,

美股的这次牛市将在2018下半年或2019年终结。

归纳一下可能存在使美股走势发生回调或逆转的因素,大致有以下几个:

首先,这次的史上第二长的牛市如果从金融角度来看实际上是一次

“量化宽松型牛市”

,

股票市场的涨幅与货币与资产负债表的扩张呈现明显的正相关

。而美国在今后的金融政策基调是缩表升息,那么这种“量化宽松型牛市”存在的基础也就不会像以往那么稳固,甚至会根本消失。

如果美股在未来一两年内没有从“量化宽松型牛市”转变为一个靠实体经济强力支撑的牛市,那么,这次牛市就会缺乏支撑力。随着货币政策的逐渐缩紧,股市的价格也必然会发生回调。

第二,如果股市在未来可以确定是一个缺乏实体经济支撑力的市场,那么之前的上涨无论有多么厉害,临界点之后的下跌也会同样剧烈。

在最糟糕的情况之下,美国1987年的“黑色星期一”股价大跌将会重演。

在1987年的大跌以前,人们对于美国经济的乐观情绪,使得股市和投资市场获得了80年代的一大繁荣期。从1982年到1986年,S&P500指数上涨了大约150%,并且在1987年崩盘前的10个月,又在原来基础上涨了40%。结果,在是年10月股价逆转发生暴跌,许多之前价格被高估的股票都一夜之间现原形。

比起2008年金融危机那种由于金融机构“监守自盗”带来的暴跌,我们未来更可能迎来“1987式”的下跌

。这种下跌更多的原因是来自于市场的非理性乐观。

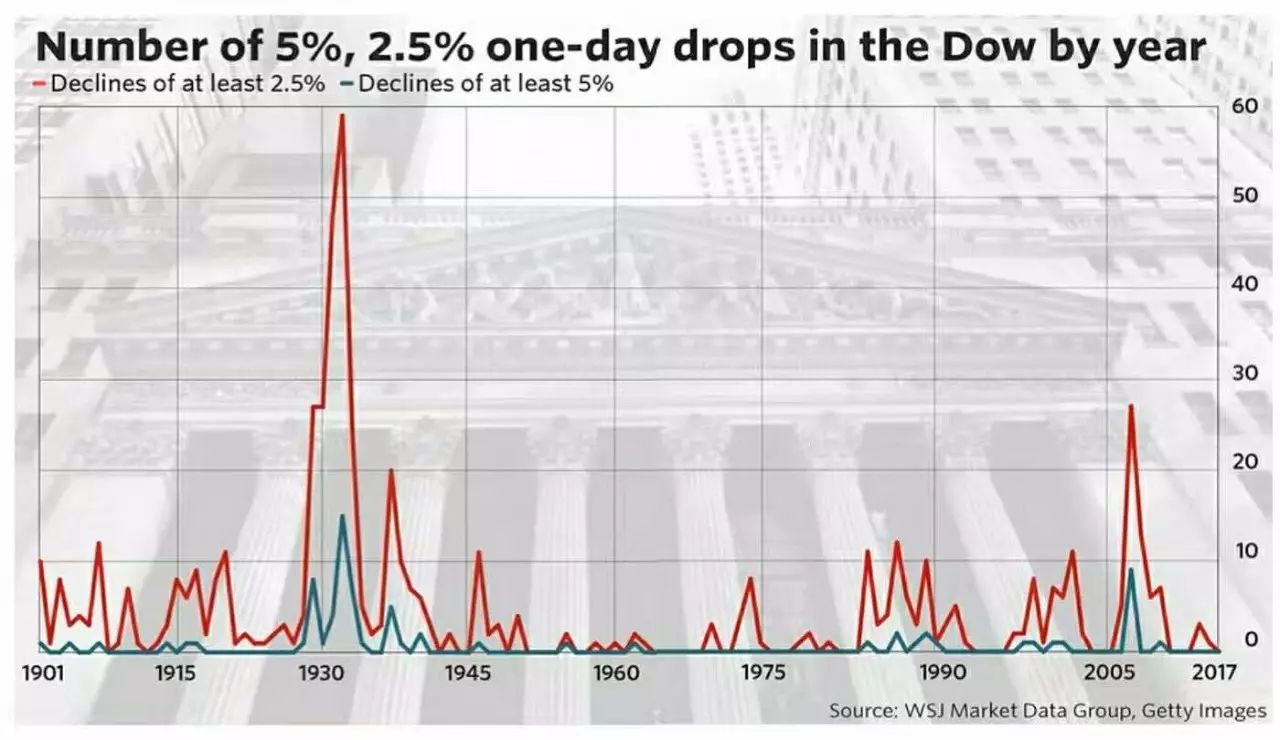

第三,根据经济的周期规律,牛市和熊市的发生必然是交替循环的。如果我们从一个世纪的长时段来看,可以发现美股的这种波动周期。上面图表中,是华尔街日报统计1901年到2017年的市场数据。数据以年份为单位,说明了道琼斯指数每年当中下跌5%/每日以及2.5%/每日的总数量。我们可以很直观的发现:

股价日跌幅度最大的年份总是每间隔15年左右会有一次集中爆发,并且每隔7至8年左右会有一次小的集中下跌

。