转自:金融经济学家吴裕彬(ID:deeywoo);作者:吴裕彬

达康书记说:妖精和害人精就像癌细胞似儿的,一点一点的侵蚀货币流动性的机体,让利率黑市膨胀,实业无望,陷在韭菜地里的广大人民群众无法自拔。是的,以人民的名义,我要讲讲最近A股衰绝全球的金融本质。

1.外围这么热闹,A股却衰绝全球

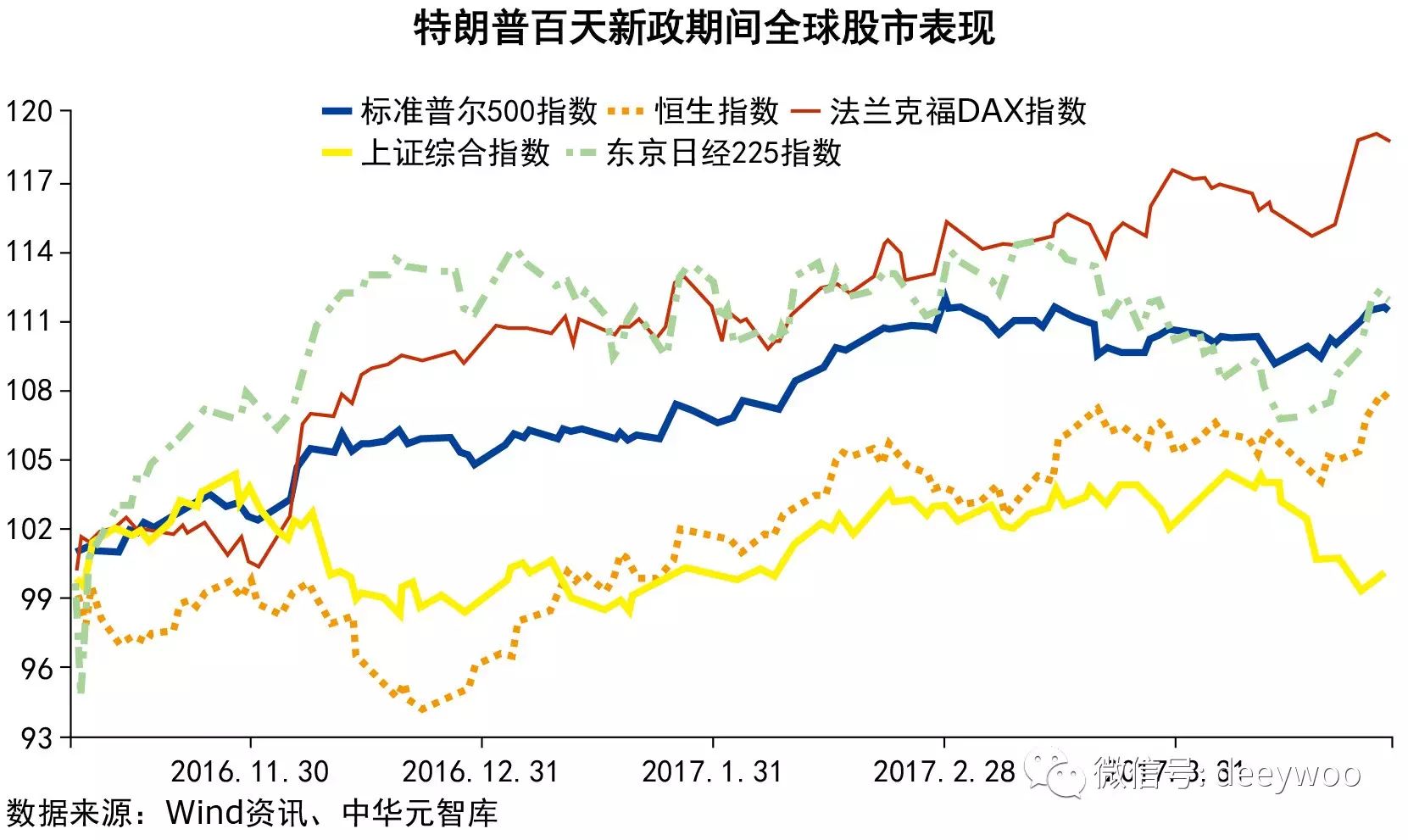

外围到底有多热闹,让我们看看美股。自美国大选之日到特朗普新政第100天,道琼斯指数上涨了14.22%,标普500上涨了11.6%,纳斯达克综指上涨了16.5%。而同期我大哀股可以说是不死不活的原地踏步。我就不再一一列举同期别的外围市场的表现了,大家直接看下面的数据图吧:

如上图所示,自美国大选之日到特朗普新政第100天,我大哀股的表现真正是衰绝全球,连港股都没有赶上。但这真是“牛市余”的错吗?

只为成功寻方法,不为失败找理由。这句简朴的话似乎中国股民很难听进去,一个最明显的例证就是不管谁当证监会主席,最后都得被他们骂得半死,比如现在的"牛市余"。其实这是可以理解的,因为过去这三个来月,外围市场实在是太热闹了,而我大哀股真的是行尸走肉一般的行情,骂“牛市余”就成了千千万万股民疏导负面情绪的泄洪区。

2.A股的宏观金融基本面

其实都是宏观金融基本面的错,这一点“牛市余”是无能为力的。股市就像是河里的一艘船,河里的水就是货币流动性,如果河里的水越来越少,哪能指望船的速度越来越快,就是骂死“牛市余”也没有用。谈到货币流动性,欧洲有量宽,美国有全球美元回流,香港有大陆出逃资金,中国有啥?有的是金融整顿和金融反腐。

近期,银监会发布了多项政策直指金融监管乱象以及金融去杠杆。郭树清在4月21日召开的银监会一季度经济金融形势分析会上说“如果银行业搞得一塌糊涂,我作为银监会主席,我就要辞职。这就是领导责任。”意指:在其位谋其政,对于各类银行业乱象,要严肃处理和问责相关机构和责任人。

3月29日,银监会办公厅发布《关于开展银行业“违法、违规、违章”行为专项治理工作的通知》,要求在银行业金融机构中全面开展“违反金融法律、违反监管规则、违反内部规章”行为专项治理工作。

3月29日,《关于开展银行业“监管套利、空转套利、关联套利”专项治理的通知》下发,剑指银行业同业业务、投资业务、理财业务等跨市场、跨行业交叉性金融业务中存在的杠杆高、嵌套多、链条长、套利多等问题。

4月6日,银监会向银行业金融机构下发《关于开展银行业“不当创新、不当交易、不当激励、不当收费”专项治理工作的通知》,瞄准银行同业业务、理财业务、信托业务。

总体说来,金融整顿影响到的三大块货币流动性来源:通道业务,委外业务和理财产品。通道业务资金规模有20万亿,委外业务资金规模有20万亿,理财产品资金规模有80万亿,也就是说此次金融整顿影响到的资金规模达几十万亿之巨,这对哀股能好吗?说是釜底抽薪也不为过吧?这是“牛市余”能左右的嘛?巧妇难为无米之炊啊。

3.货币流动性被妖精和害人精垄断

通道业务,委外业务到底是何方妖孽呢?怎么资金规模会这么大?通道业务的缘起是这样:商业银行受到监管指标约束和政策(比如存贷比)限制,没有相应的存款和资本作支撑发放贷款,或不得向某些行业(如房地产)、政府融资平台等直接发放贷款,为此转而通过“理财产品”的形式吸纳资金,再用这些资金认购信托公司、证券公司等发行的资产管理类金融产品,而这个金融产品的投向,其实就是银行事先选定好的项目或房地产企业、政府融资平台限制性行业。银行的这一类业务就是所谓的“通道类业务”。

对于此类业务,银行最早是和信托公司合作开展,以信托计划对接银行理财产品的形式进行;后来,证券公司、基金公司、保险公司也加入到这种合作模式中。比如去年搅得大哀股周天寒彻的宝能系大佬姚员外就通过通道业务动用了百亿为计的银行资金强攻万科。

而委外业务,也称委托投资业务,指的是委托人将资金委托给外部机构管理人按约定进行投资管理。目前,银行是委外市场中规模最大的“金主”。据申万宏源债券研究部资深高级分析师孟祥娟估算,综合银行角度和资管产品的角度,按照2015年末各银行理财产品余额共计23.5万亿元的标准来测算,截至2015年底,银行全口径委外资金(投向包括通道类的非标业务和主动管理类)的规模约为20万亿元,其中理财资金的委外规模为5.17万亿元。

是不是太复杂,看不懂,那我就说简单点。国家对中国货币流动性的总闸--银行业的存款安全性要求很高,比如有存贷比,准备金率等指标约束,比如对有些产业禁止发放贷款(房地产,野蛮人收购,期货投机等),那么银行想对这些不准发放贷款的产业(比如姚员外对万科的野蛮收购计划)投入资金该怎么办?那就通过通道业务和委外业务的名义,把这些资金交给银行之外的信托公司,资管公司等第三方非银金融机构,再由这些非银机构投给银行早就心仪的对象(比如前海人寿的姚员外)。

而这些资金主要是银行通过卖理财产品吸纳的,所以不算存款,因此不受国家对存款资金的高强度监管。所谓明修栈道暗度陈仓是也。是不是还是不太明白,那我就打个比方:一个作风不太端正的男人,但却是妻管严,工资啥的被老婆管得死死的。那个男人是商业银行,老婆是对银行存款的安全性要求很高的国家(包括郭树清主席这样的),工资啥的就是银行存款,通道业务和委外业务就是这个男人私藏小金库的地方,小金库里的钱大部分是银行卖理财得来的,小金库的钱用来干吃喝嫖赌这样不正经的勾当(幽默一下,其实是投进了房地产,地方政府融资平台,野蛮人收购,期货投机等国家禁止发放贷款的禁区)。

这下你知道你买了银行的理财,银行拿你的钱去干嘛了吗?而一旦房地产,地方政府融资平台,野蛮人收购,期货投机等出事,你的理财产品就只有打水漂了,银行作为代销机构很大程度上不会负责,你找谁要钱都不知道(是的,姚员外们也不一定能负的起这个责)。

通道业务和委外业务几十万亿的资金滋养了多少姚员外这样的野蛮人,地产大鳄,期货大鳄(英国金融时报去年4月报导大量银行理财资金进入中国大宗期货市场,见下面的截屏)等各种妖精和害人精就只有天知道了。最近民生银行航天桥支行的美女行长张颖卖了30亿的假理财算是这些妖精和害人精演的一出戏。

英国金融时报去年4月报导大量银行理财资金进入中国大宗期货市场

这些妖精和害人精演的戏真是罄竹难书,比如去年农行的票据大案之后,有关部门发现整个银行业都普遍存在票据违规套利的行为。根据银监会曾抽查的票据违规事件估算,同业项下转贴现票据违规规模可能达8万亿元。有关部门发现这些资金有相当一部分进入股市,在股灾中损失惨重。

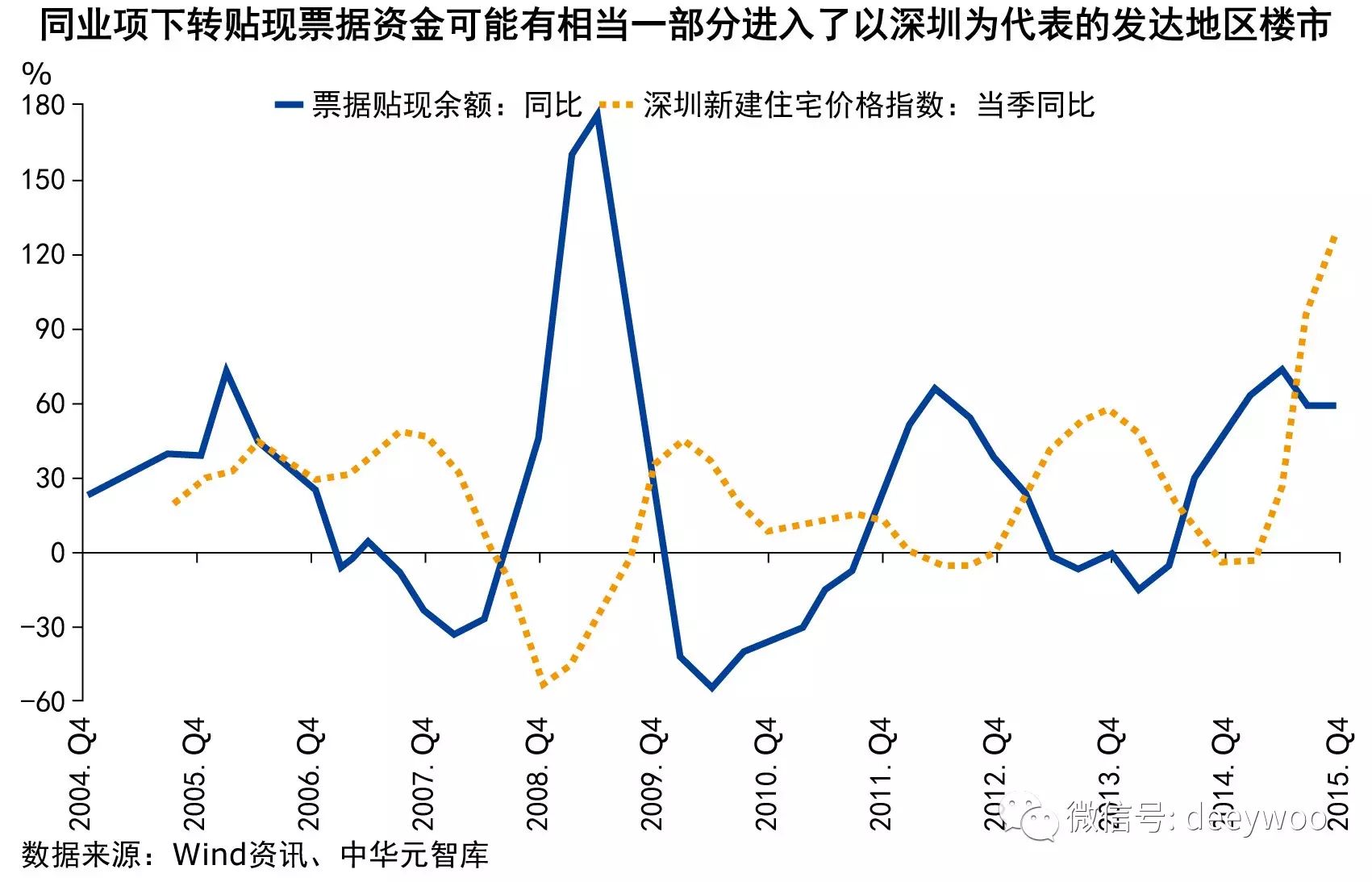

但有关部门没有发现的是,这些资金可能有相当一部分进入了以深圳为代表的发达地区楼市。看下面的数据图:

如上图所示,根据Granger causality test,票据贴现月同比增速和深新建住宅价格指数同比增速存在着很强的滞后相关性。这意味着银行资金通过违规贴现有可能有不少流入了深圳楼市。

违规票据贴现是银行人员滥用银行资金的监守自盗的一种寻租套利行为。有关部门发现这些资金有相当一部分进入股市,在股灾中损失惨重。若是这些资金有相当一部分进入以深圳为代表的发达地区楼市,没被发现呢?在中国货币流动性的总闸里妖精和害人精横行严重到了此种地步,难道郭树清履新银监会不久便说出了不成功肃清妖精和害人精便辞职的狠话。

中国货币流动性的总闸里的妖精和害人精去哪里横行(2015年6月前的哀股,房地产,大宗期货,债券)哪里就高杠杆暴涨,

再高杠杆暴跌(大哀股已经走过了这个暴涨暴跌循环,接下来就看

房地产,大宗期货,债券的了

)。暴涨的时候"牛市余"这样的人物千好百好,暴跌的时候千衰百衰。

金融整顿和金融反腐就是要干掉

中国货币流动性的总闸里的

妖精和害人精

们,

这就意味着中国货币流动性会趋紧,这样的局面会持续到十九大之前。外围流动性充裕,我们流动性趋紧,所以外围热火朝天,我大哀股却举步维艰,无它,

巧妇难为无米之炊也。

股市就像是河里的一艘船,河里的水就是货币流动性,如果河里的水越来越少,哪能指望船的速度越来越快,就是骂死“牛市余”也没有用。重要的话得讲两遍。河水里妖精和害人精泛滥成灾,鱼肉乡里,不除之则中国金融市场永无宁日。关于这点,鼠目寸光者除了碍事的"牛市余"之外什么也看不到。

4.垄断货币流动性的妖精和害人精是怎样炼成的

那么妖精和害人精是怎么横行的呢?举个具体的例子吧。就拿最近和财新撕得很厉害的某邦保险来说吧,过去两年多以来它国内国外进行了总规模以千亿元(人民币)为计的各种收购,以及充当哀股野蛮人(参与了收购X生银行和万科的野蛮人战役),仿佛有花不完的钱。

你知道它的钱是怎么来的吗?你买银行理财吗?你知道你买的银行理财不少是保险公司发行的万能险吗?某邦保险相当大一部分资金就是来自买万能险的你们。根据大公国际资信评估有限公司的分析报告,某邦人寿2012年-2014年96%到将近100%的保费都由银保渠道获得,2015年银保渠道保费也仍然占比89%。难怪某邦保险对收购X生银行这么感兴趣,X生银行可以做他卖万能险的渠道啊。

问题是理财型万能险大多期限不超过5年,对保险公司的流动性要求要远高过传统保险产品,而某邦过去两年多以来多起高调的海内外收购,可以说都是长期投资,这样短债长投,期限错配的风险和触发流动性风险的可能性很高,一旦出了问题,买了理财型万能险的人们可怎么办?

通道业务,委外业务,理财产品,万能险,违规票据贴现,钱多得花不完的妖精和害人精,这些东西构成了几十万亿之巨的货币流动性,这几十万亿之巨的货币流动性之后站着许许多多买了理财产品,万能险和信托产品的你们。这样的货币流动性推动的行情你是要还是不要呢?中央的答案就是宁可不凑外围的热闹,也要坚决清算这些妖精和害人精。金融安全不是开春节联欢晚会,要最大限度的满足广大中国股民对流动性的需要,而是要有关公刮骨疗毒的决心。

5.妖精和害人精泛滥的金融本质:利率黑市

中国经济的超级毒瘤叫做利率黑市。

要了解中国的利率黑市,有必要先了解前苏联的黑市经济。根据伯克利杜克调研数据研究成果,苏联黑市经济对GDP的占比有12%-30%之巨,苏联家庭收入中平均有超过30%来源于黑市经济。黑市经济成为寻租套利的重要渠道,是腐败和犯罪猖獗的宏观经济基础,在灭亡苏联的过程中居功至伟。而中国也有一个可怕的黑市,那就是利率黑市。

苏联的黑市倒卖的主要是商品,而中国的利率黑市倒卖的主要是资金。

利率黑市出现的原因是

中国利率非市场化,由央行统一调控,存款和贷款息差过大;

再加上资金资源被国有大行垄断。银行的信贷资源绝大部分被国企央企和特权民企垄断,广大私企借贷无门。银行信贷资金利息往往不超过10%,而根据微金所的数据,中国民间借贷市场平均利率水平则在30%左右。要知道中国实业企业平均利润率只有5%,于是许多国企央企以及特权民企弄到廉价的资金之后,不是从事实业生产,而是从事资金倒卖。

利率黑市就是妖精和害人精资金倒卖的市场渠道,中国的影子银行在很大一部分上就是利率黑市。