在投资路上,我们都向往巴菲特,都曾憧憬拷贝巴菲特先生在美国投资的成功路线。今晚请一位与巴菲特先生有过亲身接触的另外的一位大神级的企业家,带我们穿越时空,解读巴菲特的传奇人生,和他的财富的秘诀。

但斌先生,被称为“中国巴菲特”。作为深圳东方港湾投资管理股份有限公司董事长,他还是中国私募基金业协会15位专家委员之一,是中国价值投资的践行者和实践者,十几年来他坚持价值投资,战绩突出:投资茅台13年,涨幅78.7倍;投资腾讯11年,涨幅达到惊人的88倍。在他眼中,价值投资不仅仅是一种方法,更是一种信仰,一种哲学。

2017年6月19日,但斌先生做客格局商学所做的分享。笔记侠作为合作方,经讲者审阅授权发布。

来源:笔记侠(ID:Notesman)但斌

我和大家都是中国价值投资的践行者和实践者,今天我想就投资跟大家做些交流和分享。

我见过巴菲特先生几次,我们都知道他生活在美国,之所以能够有现在的成就,他说他很庆幸生活在美国。

那么我们,生活在中国,想在中国做实践、在中国做投资,到底有没有未来?

这个问题的重要性在于,所有的问题,所有的源头都取决于你对一个国家,对于这个民族的信仰。巴菲特说如果他生活在非洲,说不定已经被狮子吃了,但是他生活在美国,拥有践行这种思想和理念的基础,当然即便有这种思想也不见得一定成功。

巴菲特从1956年开始真正做投资,反观那个时代到现在,人们在一代代老去,其中真正的成就者是少数。他们有一个特点是:践行价值投资,并长期投资。

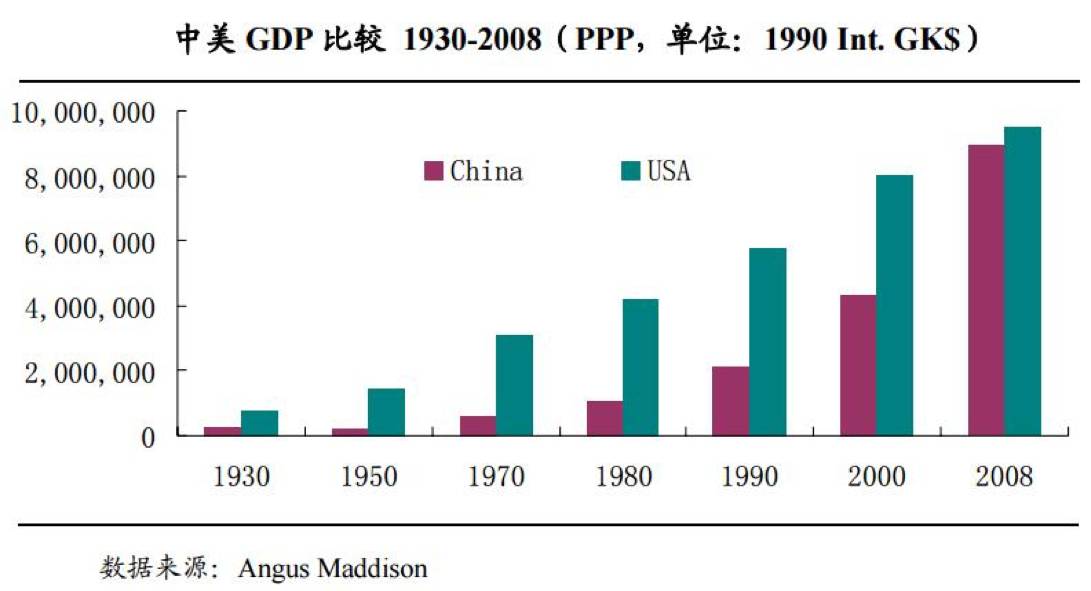

我们做一组比较,晚清时候,中国的GDP占全世界的三分之一,然后衰败了100多年,改革开放后慢慢崛起。在2008年,我们的GDP增长绝对值超越美国以后,中美两国GDP已经在慢慢接近了。

那么按照中美两国GDP的比较,大概在2025年前后,中国的经济规模会超越美国,到2050年中国的经济规模会是美国的两倍。

如果我们认定“到2050年中国的经济规模会是美国的两倍”这样的未来,那么在中国理当有企业承载这种社会财富的增长。带着这样的信念,你在中国践行像巴菲特在美国践行的投资,理当会有很好的回报。

最近,我本人也在网上参与了某些论战,很多人说资本市场已经发展27年了,很多的老百姓亏损累累。

至今,巴菲特投资实践了52年了,在这真正有记录的52年中,美国的经济也经历了波澜壮阔的变化,甚至战争和更多动荡,但总得来说投资好企业,会有好的收益。

在过去27年的中,我不知道在座的企业家是赚还是亏,但是你要知道如果你像巴菲特一样去买了好的公司,如果你投资了像类似于茅台、云南白药、万科、原来早期的发展银行和现在的平安银行等一系列公司,一步一步走来,一样是可以获得好的收益的。

因此,我觉得重要的是一种理念,如果你能够坚持的话,那么实践过程应该趋向好的结果。

我们看到,美国纳斯达克经历过这样那样的市场变化,2001年也经历过互联网泡沫破裂,但如果你是在长期坚持,总的来说,美国还是有一些企业脱颖而出了。像现在美国的纳斯达克五大金刚Facebook、亚马逊、谷歌、苹果、微软,5家公司占了总市值的42%。

很多人都说中国没有这样的蓝筹股投资,实际上从我自己的实践而言,我们公司成立了13年,无论在哪里,在A股在港股在美股……我们用同一种理念——价值投资理念,在中国选择了最好的公司,在香港选择最好的公司,在美国选择最好的公司……结果是一样好的。

如同美国纳斯达克五大金刚占了总市值的42%,还有一个趋势是更加集中的,这点在中国也非常明显。我们已经看到腾讯、阿里巴巴等企业,垄断的程度在不断地增长,在不断地向着好的方向变化。未来的中国也会是这样的情况。

决定一个国家、一个民族长远未来是什么?风俗习惯,传统宗教文化。

在日本,你可以明显感觉到日本的庙很多,日本有一个上市公司具有1400多年的历史,它修庙,是基于文化的企业。所以,选择什么样的行业投资是非常关键的。

做长期投资的话,到底什么样的公司能够穿越周期?

巴菲特的理念和选择是非常简单的,实际上巴菲特一生当中重仓过大约有14支股票,7支股票赚了270亿美元,那么这些重仓的股票,来自哪个行业?

对于投资,确实有些行业是非常容易赚钱的,钱不放在容易赚钱的行业里面,是有很大问题的。比方说在1978年到1996年,稍微早一点的岁月中,收益率可观的行业比如说化妆品、药品、软饮料。实际上巴菲特早期的很多投资,也是这几个方向,药品,软饮料,当然烟草因为可能不符合巴菲特的价值观,所以他没有投资。

但是如果你的早期投资是集中放在钢铁航空运输等领域的话,作为长期投资,那可能是个毁灭财富的行为。

我的意思是,不是所有的公司都值得长期投资,一定是有选择的。

在1992年到2006年,值得投资的行业有很大的变化,要结合时代看看哪些行业是胜出的。

当然我们一般的企业家很难进入最好的行业,比方说很多垄断企业,非常难进入。我们都说茅台酒非常赚钱,你想自己去造是很难造的,但是作为投资,跟做企业经营有很大的一点不同——你可以与成功者为伍。一个很好赚钱的行业中一家很好的公司,做实业做不进去时,作为投资者,你可以跟这个企业一起成长,并且回报可能比你自己做实业还好。

我认识一个朋友,在腾讯上市的时候看中腾讯,买了2000万股,一拆五股以后现在是1亿股,差不多现在今天腾讯大概是280块钱,将近279,他就这一只股票,他现在相当于坐拥279亿。

如果他想再做一个腾讯,我估计破产的概率很高,但跟它一起成长,回报非常惊人。所以要选择好的公司,跟成功者为伍,当然你要有洞察力,能够早期看到这些企业,这非常考验人,

投资比的什么?比谁看得远,看得准,敢重仓,能坚持,缺一不可。

为什么说可以从美国身上看到中国拥有未来?按照威廉姆森的四个层级,决定一个国家、一个民族,不是党派,宪法,真正决定一个国家、一个民族长远未来的是我们的风俗、传统、宗教、文化。这些属性变化的频率是一百年到一千年,甚至是一千年以上。

中国为什么有未来?为什么能够突破中等收入陷阱?

因为我们整个民族都把挣钱当信仰。我走过全世界很多地方,我去南极时路过阿根廷,阿根廷的华人导游跟我们说,一个华人的效率是三到五个阿根廷人的效率。大家都知道在欧洲,甚至在美国,你可以看到当很多人有钱以后,甚至是发了工资以后就去享受了。

他们不像我们中国人14亿人一样始终勤奋,(但是也有天天打麻将的)大多数人都像我们在座的企业家一样,这么晚了还坚持学习。我们的工资要考虑房子、孩子的教育、养老、看病等等,但是许多老外自己吃饱了不管别人的。我觉得这种现象反映了中国的核心竞争力。

中国的历史上每隔几十年到两三百年会经历改朝换代,伴随着砸光砸烂,但是同样在历史上,只要给它几十年的太平岁月,中国就很快会恢复,创造出全世界最多的财富。

在创造财富这一点上,我们中华民族绝对是世界第一,而且这个团体很大,有14亿人。

因此,这块土地上,实际上拥有比孕育巴菲特的美国更旺盛的创造财富的机会,如果我们辜负了这个时代,会非常遗憾。

有一个现象说出来大家可能觉得好笑,很多人亏钱跳楼了,但有人在一个股票上赚了100倍,然后很郁闷跳楼自杀了。为什么?因为他只买了100股,辜负了这个时代。过去27年的资本市场,可以说大多数人亏损,但是这20多年过去了,也有股票赚了上百倍的回报,这就是伴随着残酷的市场。

而且现在还有人,近乎执迷不悟地买那些垃圾的东西,还在持续地毁灭财富,也非常遗憾。在我们这样一个伟大的国家,哪怕你在最高点上买入了像云南白药、万科这样的公司,也该是可以的,而且我说是历史最高点。

如果你想在相对低点买到这些公司的话,就需要洞察力了。你看云南白药的回报是570倍,万科是151倍,如果你秉持价值投资的理念,洞察到这样一个成长,你投资并跟这些公司一起成长,就得到回报了。