三季报环比仍未好转,这是预期之内的。对于订单驱动的公司业绩,订单具有先行性。本月上旬,公司公告2017年以来首个上亿元的军工订单,而11月份,预计2016年停办的订货会将会正常化,进一步表明军工订单的启动势头。

在军工订单低迷的情况下,公司进行战略调整和聚焦,剥离非核心资产,聚焦军工通信和北斗高精度,并在2017年加大研发力度(上半年已经研发投入3.15亿元,同比增长36%),在市场恢复之后,预计公司的竞争力将会更强。

我们判断,当前是布局海格通信的较佳时机。

事件:海格通信公布三季报,2017年1-9月收入22.6亿元,同比下滑5.8%,净利润1.78亿元,同比下滑29.3%;其中三季度收入5.9亿元,同比下滑26%,净利润3920万元,同比下滑30.1%。同时公司预计2017年全年业绩同比下滑,具体下滑幅度取决于11月份军工订单恢复的情况以及2017年能够确认收入的订单情况。

2017年整体,海格通信业绩处于底部区间,原因主要是:①受军队体制编制改革的影响,军品业务收入较大幅度下降;②培育核心竞争力,在北斗高精度定位技术、模拟仿真技术等业务领域的研发投入增加。

军工采购常态化在即,2018年开启高增长模式。2017年海格军工通信(主要包括电台、北斗导航、卫星通信等)业务继续受军队体制编制改革影响,军工订货延后。但随着国家军队体制编制改革的逐步完成,军工采购已经开始启动,可以预期随着军队体制编制改革的落地、大裁军之后单兵作战能力的提升、北斗三号大规模建设(2017下半年开始),“十三五”中后期(2018-2002年)的国防信息化建设会继续加强,海格通信军工业务将在2018年开始放量增长。

进一步剥离非核心业务,战略更加聚焦。公司同时公告,拟出售爱尔达 51%的股权、福康泉100%的股权,作价不低于6630万元、1.18亿元,预计将在2018年产生7000多万元的投资收益。更为重要的是,继上次出售河南海格经纬31%股权,本次继续剥离非核心资产,表明公司在进行战略聚焦,强化军工通信业务和民用北斗高精度业务,加上行业低谷期的高强度研发投入,预计行业反转之时,海格通信的竞争将更加强大。

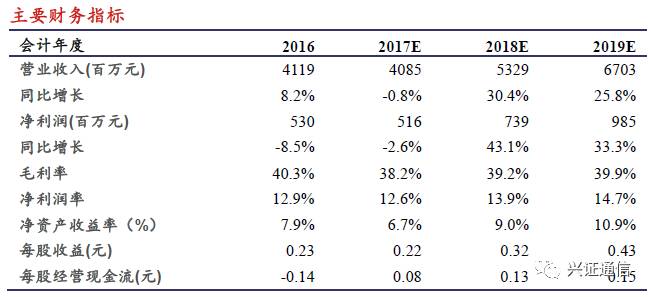

盈利预测:2017业绩仍处底部,2018年开启高增长模式。我们判断,2017四季度军工订单将出现恢复性增长,但收入确认预计较少。2018年是十三五的第三年(军改预计在2017年完成阶段性任务),军工业务增长进入中高速阶段,净利润有望增长40%以上。预计海格通信2017-2019年收入41/53/67亿,净利润5.2/7.4/9.9亿,EPS为0.22/0.32/0.43元,对应当前股价PE分别为50/35/26倍,维持“增持”评级。

风险提示:目前北斗导航仍旧主要应用于军工领域,民用北斗在成本、精度等方面仍不占优势。军队采购的放量具有一定不确定性,2017-2018年仍可能不达预期,导致业绩低于预测值。

【兴业证券通信团队】

王胜 首席分析师 手机&微信18682255712

邢军亮 分析师 手机&微信18016229989

邹杰 分析师 手机&微信15921442134

地址:上海市浦东新区长柳路36号兴业证券大厦15楼