上一期讲完了去年销售规模已达千亿的房企,这次再讨论一下今年冲千亿的企业们。这些企业去年虽未达到千亿,但今年有的已经达到千亿比如龙湖,有的极有希望突破千亿象旭辉、新城、招商等,另外世茂和鲁能也有冲击千亿的可能。

销售业绩:龙湖率先完成千亿,鲁能发力名列18

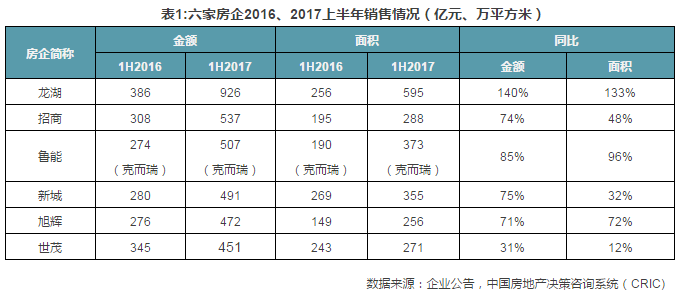

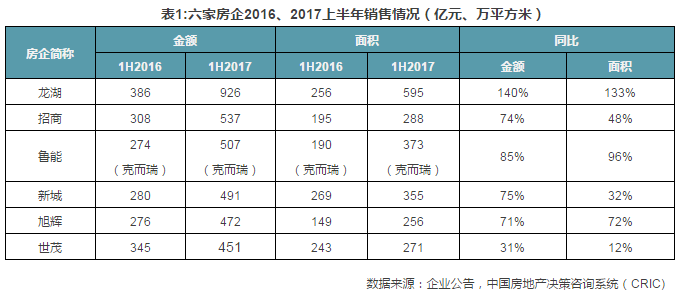

无论是从这几家房企的销售规模还是销售增速来看,龙湖无疑处于遥遥领先的地位。2017年1到8月,龙湖已完成了合同销售金额1151亿元,同比大幅增长105%;合同销售面积743万平方米,同比大幅增长101%,已率先完成了千亿的目标。事实上,龙湖去年还与这些企业不相上下,今年却逐步拉开了距离,让其他房企望尘莫及。

事实上除了龙湖之外,旭辉、新城、招商及鲁能的销售增长都有不错的表现。其中鲁能更是在去年之前还与这些房企保持较大差距,去年开始便不断发力。在克而瑞的2016年销售排行榜中,鲁能以647亿的成绩名列第20位,相比2015年提高了近25名。进入2017年以来,鲁能更是延续了过去高增长的发展态势,上了一个全新的台阶。鲁能集团于2017年1到8月在克而瑞销售排行榜中实现销售金额574亿元,名列第18名,同比增长66%;实现销售面积436万平方米,同比增长78%。

当然除了龙湖等增长加快的企业外,世茂的销售增长则显得较为缓慢。2014年世茂房地产的销售规模已达到了702亿元,在克而瑞排行榜中更是名列第8位,仅次于最早的7家千亿房企,超过融创、绿城、龙湖、金地等企业,可谓距离千亿目标仅缺临门一脚。但是过去几年,世茂不进则退,准备被后来者赶超。2017年上半年融创销售已突破千亿,龙湖前8月也是超过了千亿,而2017年世茂房地产1到8月仅完成448亿元,2017年的销售目标也仅是从800亿元上调到了880亿元,与第一梯队的距离逐步拉大。

从销售结构上来看,这几家房企的重点布局城市基本都位于一线和强二线城市,其中旭辉及新城的重点布局城市都位于长三角区域。2017年上半年,旭辉在长三角的销售业绩贡献占到了总销售的69%;而在城市等级方面,二线城市业绩贡献达到了68%。新城于长三角的销售业绩占到了总量的84 %,其中五座长三角城市:杭州、苏州、上海、南京、常州分别占企业上半年销售额的13%、12%、11%、10%、8%,合计占到企业上半年销售额的54%。世茂房地产方面,除了核心一二线城市之外,于三线城市泉州也取得了不错的销售成绩,上半年世茂于南京、北京、泉州分别取得了超过60、40、35亿元的销售金额,此外于宁波、合肥及武汉等城市销售额也均超过了20亿元。招商蛇口布局的重点区域是长三角、珠三角并重,而鲁能集团的粮仓所在地则为北京与海南,两个布局区域形成一南一北,遥相呼应。

土地投资:新城龙湖遥遥领先,大力拿地助推销售

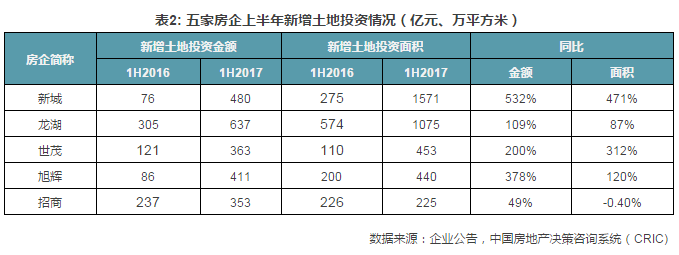

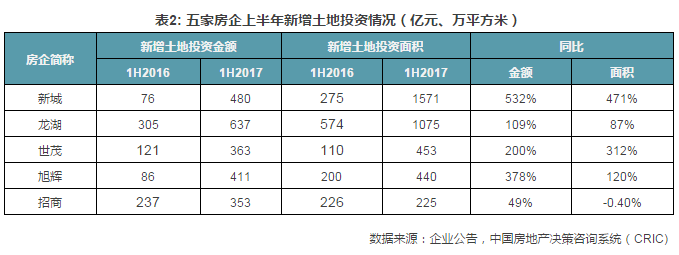

从六家房企2017年上半年的土地投资情况来看,新城控股遥遥领先。新城上半年通过招拍挂、收并购、棚改等多种方式共取得51幅地块,新增土地建面1571万平方米,同比增长471%,新增土地总价为480亿元,接近新城上半年的销售额,拿地销售比(新增土地总价/同期销售金额)达到0.98。从拿地方式来看,新城上半年拿地以招拍挂为主,而通过合作方式也为企业节省了不小的资金成本。截至上半年新增土地中,权益低于80%的地块达到20幅,占新增总地块数的39%。今年上半年企业新增地块权益总价为322亿元,占新增土地总价的67%。

此外龙湖在土地市场上收获颇丰,上半年共拿地建面共计1075万平米,其中权益面积646万平方米。截至8月,龙湖新增土地增加至1349万平米,超过去年全年1255万平米。龙湖大量拿地的背后,在于其高销售增长率的诉求,为后期的销售持续增长做补充。从拿地的方式来看,上半年新增加的40幅土地,其中26幅通过招拍挂竞得,龙湖坚持以公开市场拿地为主,地块干净,有利于后续的开发销售。在成本控制方面,龙湖坚持25%-30%的毛利率,上半年平均拿地成本5930元/平米,而一二线城市新增面积占比高达90%。

财务指标:

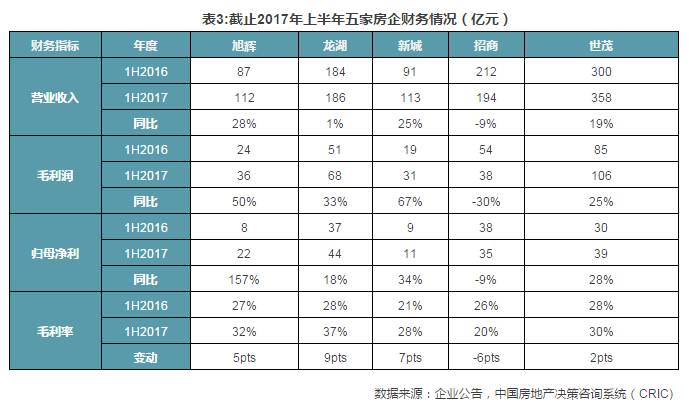

龙湖财务处于领先,民企指标各有改善

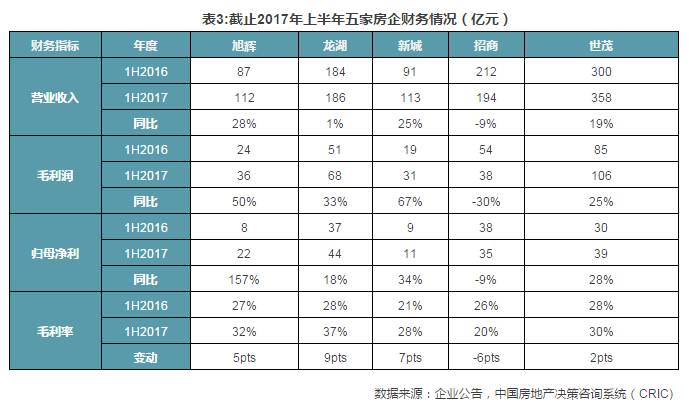

上半年从财务指标上来看,龙湖地产在所有的企业中处于领先地位。上半年,龙湖实现毛利率36.5%,较2016年涨幅7.5个百分点,其中物业开发的毛利率为34.5%,位于行业较高水平。上半年的高毛利率主要源于某些城市早期销售结转的项目利润较高,单城市贡献较高,对毛利率的上升起到拉升作用。此外龙湖的平均借贷成本为4.7%,较去年同期下降0.5个百分点,属行业的较低水平。

招商蛇口方面, 2017年上半年招商蛇口实现社区开发与运营、园区开发与运营与邮轮产业建设与运营的毛利率分别为19.0%,27.3%,-5.8%,比上年同期分别增加1.3个百分点,减少29.8个百分点和减少62.9个百分点。其中后两个板块毛利率下降的原因是园区业务剔除了去年出售深圳零散物业的影响;邮轮产业尚处于拓展期,营业成本增速始终高于营业收入。此外上半年招商蛇口归属母公司的净利润为35亿,同比下降9.5%,主要原因为社区业务结构调整的季节性因素。

此外新城、旭辉及世茂作为民营企业,整体财务指标也都相对有所改善。其中新城控股的盈利指标自15年以来一直在不断改善,核心净利率从4.0%到8.1%,实现了规模与利润的双增长。虽然新城控股的净负债率已超过警戒线,达到了107%,但其融资能力较强,今年上半年的平均融资成本为6.2%,较低的融资成本也增添了企业高杠杆经营的底气。

旭辉控股的毛利率为31.6%,较上一年上升6.2个百分点;核心净利率为13.7%,较上一年增长1个百分点。在行业核心净利率普遍下滑的情况下,旭辉在毛利率和核心净利润上还能保持较高水平,显示公司盈利能力较强。2017年上半年,旭辉净负债率继续上升至59%,较上一年高出9个百分点,显示出公司财务杠杆有所加大。但净负债率接近在60%-80%的安全值,负债情况较好。截止17年6月份,旭辉手持现金258亿,现金短债比为3.96,企业现金较充裕,短期资金压力较小,可完全覆盖短期债务。此外,长短期债务比为3.96,多数为一年以后需要偿还的债务,短期风险可控。

世茂今年上半年营业额358亿元,毛利106亿元,分别同比上涨19%和25%。上半年世茂的毛利率为29.6%,较2016年全年增加1.9个百分点。世茂上半年末持有现金220亿元,长短债比为2.89,现金短债比为1.25,企业债务结构稳健。此外世茂的净负债率为52.5%,也处于行业较低水平,较2016年全年的53.4%下降0.9个百分点,已有5年保持企业净负债率在60%以下。

企业战略:旭辉战略制导,龙湖新城商住并重

从战略上来看,首先不得不提的便是旭辉,旭辉是典型的战略主导型企业,其战略对企业的发展起到了至关重要的影响。一直以来,旭辉始终坚持着一二线城市布局和“721产品战略”,即70%为刚需住宅,20%销售型商办,其余10%为其他创新类产品。与此同时旭辉实行“三高一低”的核心战略,即“高周转、高品质、高价值、低负债”。这样的战略与布局,让旭辉具备了高抗风险的能力。2017年7月,旭辉又提出了新的五年计划,计划未来五年要保持复合增长率 40%,并向三千亿销售规模进军,力争进入行业TOP8,完成在全国70个城市的布局。此外在员工激励方面,针对公司高管,旭辉在新业务设计了一套创业项目的“四三三”激励机制;针对中高层骨干员工,旭辉则实施了股票期权激励方案。从2013年起,旭辉就向集团高管、事业部总经理,以及中高层管理及专业骨干,授予股票期权激励,分享公司业绩及市值增长的收益。在这样的战略制导以及高激励的制度下,旭辉才得以逐步茁壮成长,与此同时旭辉的战略模式也成为了众多中等规模房企竞相模仿的榜样。当然对于目前的旭辉而言,目标增长与城市进入布局或许也还应悠着点,质量的增长也同样重要。

另一个值得一提的企业便是龙湖,2010年以后龙湖在董事长吴亚军的坚持下逐步推进并形成了一套独特的持有商业战略。2014年之后龙湖更是坚持每年都用销售回款的10%投资商业,商业体量日益增加。另外龙湖的财务纪律也非常严格,虽然貌似影响了一些企业的发展速度,但从稳健的抗风险角度及未来发展潜力上来看,龙湖能够取得如今的成就也要感谢其战略。

与龙湖类似的是新城的战略,多年来新城始终坚持在传统住宅和商业两翼业务上进行深耕和探索,并提出了“企业住宅+商业”两条腿走路的战略模式,其战略在第二梯队同等规模的房企中也算得上是实施得最为成功的企业之一。截止6月底,新城在建及拟建的吾悦广场达到33座,其中有22座在售,12座在运营。截止6月底,新城12家吾悦广场实现租金及管理费收入3.44 亿元,出租率达97.07%,同时吾悦广场销售额达到了111.59亿元,占上半年销售额的23%。在短短的三年中,新城控股就已成为了商业地产的第一阵营,从江苏,到长三角,再到全国化的战略布局,也让新城一步一个脚印,越走越宽,越走越坚实。此外新城控股对外的表现都给人一种务实、实用的印象,这可能也与新城的总裁王振华的作风及其企业的文化有着密不可分的关系。未来对于新城而言,还需进一步处好两家公司之间的竞争与合作关系,才能让两条腿的战略步伐越迈越大。

招商作为一家大型央企,其在与招商蛇口合并后之后,招商无疑将会迎来更大的发展空间。一方面,深圳作为招商的大本营,在土地储备及资源的全面整合之后,将会有助于其未来十数年的长期发展。另一方面,其住宅、产业园区和邮轮产业三大发展战略中,其前两项业务已看到了丰硕的发展成果。当然最为核心的还是招商作为老牌央企对于深圳土地储备的整合,从这个点上来看,如果说其为各房企中拥有潜在货值最大的“地主”也丝毫不为过。虽然整合为招商带来了丰厚的土地资源,但企业的合并调整仍需时间,整合的效应也还未完全发挥出来。

相比其他企业,世茂的战略发展也正逐渐明晰了起来,原先高速增长之后带来的两年调整并没有让世茂从此一蹶不振,而今年世茂再次腾飞的号角也已再次吹响。此外在配合与交班方面世茂也是做得最好的企业之一,只要徐老板与徐公子能够保持一致,那么整个世茂的发展是没有任何问题的。

鲁能作为一家老牌国企,从去年开始突然发力。从战略的角度上来看,今天的鲁能如果能够占有更多的资源,能够在房地产上面继续有所作为,应该就要算鲁能最大的战略了。至少从目前情况来看,鲁能能够在整个房企的排名中仅次于保利、绿地、中海、华润、招商这些老牌的国企房地产公司,在众多的国企央企中排名靠前,这已是十分难得的事情了。有作为就有地位,对于国企更是如此,能做多少事情就能够拿到多少资源。我想鲁能这两年的快速发展,与其希望拿到更多的资源应该是密不可分的;同样拿到更多的资源,也有助于鲁能在房地产方面再上一个新的台阶。从另一方面来看,也能看出鲁能对于资源还是非常依赖的,在机制体制方面也明显不如其他企业,这也成为鲁能未来所需要积极调整的一个方向。