来源:姜超宏观债券研究( jiangchao8848) 作者:

海通宏观姜超、梁中华

美国在互联网泡沫和08年金融危机爆发前,均经历了银行业杠杆率大幅上升的过程。

银行业在我国间接融资为主体的经济中扮演着至关重要的角色,从盈利模式来看,

银行业天生具有增加杠杆的动机。

这是因为剔除自营、部分中间业务外,银行业最本质上是靠赚取表内外资产端和负债端的息差来盈利的,在息差有限的条件下,无限扩大资产和负债端规模是最大化利润的重要方式。这也决定了银行一方面要扩大资产端对债券、贷款等债权的配置,另一方面也要增加存款、发债、拆借、回购等负债规模来支援资产端的扩张。

高杠杆伴随的是高风险,这也促使各国都对银行实施严格监管。然而最近几年中国银行业的杠杆率却在增加、风险也在积聚。

银行业杆杠率究竟有多高?

在严格的监管下杠杆是如何飙升起来的?

背后又存在何种风险?

未来监管又将如何收紧?

资产扩张、杠杆飙升!

与经济增速相比,我国银行业资产扩张速度近几年加快。如果从传统银行支持经济的角度来看,银行资产的增速应该和经济增速在趋势上保持一致,这是因为经济越好,实体融资需求也就越强,银行资产扩张也就越快,从历史走势来看,的确如此。

但是这一规律在08年金融危机以来被逐渐打破,第一波是在08-09年

,银行资产同比增速攀升到25%以上,而GDP增速则先下后上,这主要是由政府和地方融资平台逆市场融资、刺激经济导致的。

第二波是在12-13年

,银行资产和经济增速缺口再度扩大,这主要是由于绕开监管的银行表内非标业务扩张导致的,尤其是买入返售类的非标业务明显增加,同时为了弥补存款向理财搬家带来的资金缺口,银行同业业务大幅扩张。

第三波则是近两

年

,在经济增速不断下行的情况下,银行资产规模又开始加速,这一波不仅与政策性银行支持实体力度加大有关,还与债市扩容、杠杆飙升有很大关系。

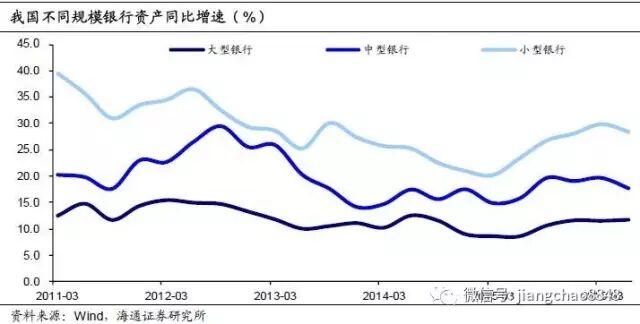

本轮中小型银行扩张速度要快于大型银行。小型银行的总资产增速从15年初的20%上升至16年的接近30%,中型银行从15%上升至近20%,而大型银行本身资产规模就较大、扩张空间有限,增速从8.5%微升至11.7%。所以本轮资产扩张比较迅猛的依然是中小型银行。

银行业杠杆率居高不下。

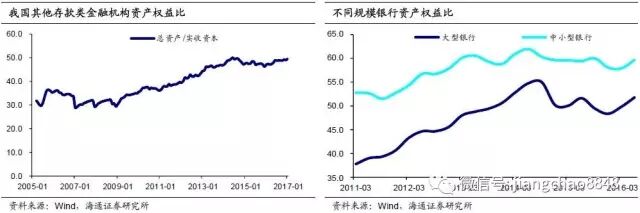

由于本身自有资金非常有限,银行资产端的扩张必须伴随着负债端的增加、杠杆率上升。如果按照最简单的总资产和实收资本之比来衡量,我国其他存款类金融机构(除央行以外的存款性金融机构)的这一比例从07年的30倍左右,一路飙升到了当前的接近50倍,其中中小型银行达到了60倍。而美国从70年代以来这一比例从未超过20倍,日本、韩国也基本维持在30倍以下。当然我国银行体系有更强的政府隐性背书,但如此高的比例依然令人担忧。

从结构上来看,银行主动负债行为近几年在急剧增加。

银行负债中,最大的一块是存款,而存款属于银行的被动负债,这一块银行自身是很难控制的。尤其对于中小型银行来说,由于网点和信誉的限制,吸收普通存款的能力有限,再加上近几年银行存款“搬家”导致“蛋糕”愈来愈小,要支持资产规模扩张,银行必须增加主动负债。如果用银行总资产除以存款与实收资本之和来估算银行主动负债程度,结果发现从12年开始这一比例就在大幅攀升,从不足1.4的水平升至当前的1.5以上,尤其是近两年攀升速度在加快。监管较松的部分同业业务、表内外理财业务为银行打开了一扇大门,成为银行主动负债的重要途径。

杠杆来自哪里?

央行:投放方式骤变

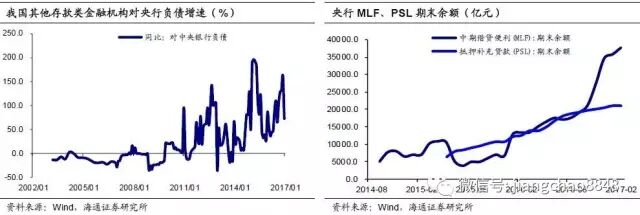

人民币贬值、资本流出压力产生,央行供给基础货币从外汇占款转向其它方式。2014年以来,人民币贬值压力不断增加,中国资本流出也日趋严重。央行口径外汇占款从27万亿人民币下降至当前的不足22万亿,所以外汇占款已经不再是新增基础货币的供给渠道。而近几年央行开始采用新型工具来弥补基础货币供给缺口,例如MLF余额从不足1万亿增加至当前的接近4万亿,PSL从6000多亿上升至当前的2.1万亿,逆回购余额当前也在6000亿以上。

这样导致的结果是,银行对央行的负债近三年也迅速飙升。

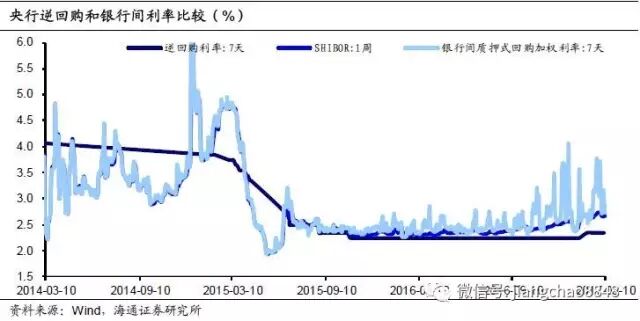

其它存款性金融机构对央行的负债在14年时不到2万亿,现在已经达到了9.4万亿。而且去年以来央行提供资金利率要低于市场利率,例如7天期央行逆回购利率为2.35%,而同期限的银行间同业拆借利率近期都在2.6%以上,银行间回购利率则更高。所以央行提供的资金要更廉价,银行肯定首选央行发的“红包”,但这一过程银行更多是被动的,且“红包”不是每家银行都能拿到,央行提供资金的量毕竟银行难以控制,所以银行主要还是要借用其它渠道来加杠杆。

同业:存单成主力

狭义的银行同业负债规模增长也较为迅速。传统的同业负债包括同业拆借、回购和同业存款,这些都会在银行业资产负债表中的“对存款类金融机构负债”和“对其它金融机构负债”两项来体现,我们将两项加总后再扣除掉计入广义货币统计的非银同业存款,即可得到存款类金融机构对金融性公司的负债情况。结果发现15年初以来,银行狭义的同业负债增长了3.6万亿,增速在10%以上。但这两年间政策性金融债净发行也有2.6万亿左右,所以3.6万亿的同业负债中有部分是政策性金融债,考虑到这一因素,商业银行通过狭义同业负债途径加杠杆速度相对温和。