1. 本周回顾和投资观点

本周市场综述:

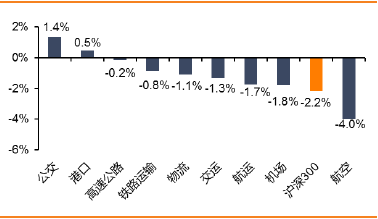

本周A股冲高回落,上证综指报收于2882.3,环比跌1.94%;深证综指报收于9000.2,跌4.54%;沪深300指报收于3648.8,跌2.19%;创业板指报收于1478.6,跌3.59%;申万交运指数报收于2403.8,跌1.34%。交运行业子板块表现较强,其中最为强势的是公交(1.4%),其次为港口板块(0.5%)。本周交运板块涨幅前三为保税科技(16.7%)、五洲交通(12.3%)、华贸物流(11.7%);跌幅前三为ST飞马(-22.5%)、ST欧浦(-22.5%)、华鹏飞(-7.2%)。

快递物流:

本周快递披露月度数据,增速上行业增31.1%,韵达增速43.5%,申通增速43.7%,圆通增速32.3%,顺丰增速6.6%;单价方面,行业单价12.04元/件,同比-0.40元/件,韵达单价3.22元/件,同比+1.56元/件(并入派费),圆通单价3.11元/件,同比-0.40元/件,申通单价3.30元/件,同比+0.14元/件;顺丰单价23.76元/件,同比+1.02元/件。

4月数据体现了网络零售强劲的韧性,带动快递行业景气维持高位,A股公司受益于规模的快速提升,成本继续存较大改善空间,以本周新披露一季报的中通为例,在整体成本基数已经很低的前提下,1Q19单票快递成本同比下降7分,可见快递的成本改善远未到极限。我们看好快递板块估值的提升,继续强烈推荐申通、圆通,以及板块估值修复下的韵达和顺丰。

另外

自下而上继续推荐密尔克卫,江苏化工爆炸推动行业监管收严,密尔克卫公司质地优良、大客户对接稳定,此轮变化后公司继续沿着内生+外延路径快速扩张,我们看好公司今年业绩释放逐季加速,看好公司长期成长价值。

主题机会:

继续重点提示上海相关股票,

我们认为贸易摩擦背景下自贸区遭遇错杀,上海板块将有望迎来西向大虹桥规划(科创)和东向自贸区政策升级利好

。【大虹桥串联长三角】:长三角一体化上升至国家级战略,大虹桥是上海西大门,淀山湖是上海大都市圈飓风眼,周围环绕着上海青浦、苏州的昆山&吴江、浙江的嘉善,定位于高新技术产业,致力于打造科创硅谷。【自贸区政策有望升级】:上海东向的自贸区以洋山临港作为核心区域,致力打造为国际标准化自贸区。近期,上海自贸区政策东风不断,在税收、货币兑换等方面或有超预期的新政颁布。东线临港区域:建议关注地产—上海临港、光明地产;推荐物流:上港集团、华贸物流;西线青浦苏州区域:建议关注地产-上实发展、苏州高新;物流:推荐圆通、申通、韵达快递;建议关注保税科技、新宁物流、万林物流、飞力达。

航

空板块:

根据民航局新闻发布会及我们测算,4月我国民航RPK同比增速6.7%,旅客运输量同比增长4.7%,客座率83.3%。增速放缓的原因有以下几点。第一,宏观经济目前处于底部区域,民航公商务需求受经济周期波动影响较大;第二,B737MAX8停飞后全球范围内供给增速下降,我国航司也在一定程度上调减航班量,运力投放放缓带来需求增速下降;第三,五一假期延长导致清明节出行旅客出行受到抑制;第四,去年4月民航旅客量同比增长15.3%,高基数压制数据表现;第五,首都机场跑道大修及保障一带一路峰会业务量下滑,作为我国第一大机场,其数据异常压制整体市场表现。

展望未来,旺季逐步临近,随着后续经济企稳复苏,叠加B737MAX停飞带来的供给缺口及价格改革,在旺季需求刚性的拉动下,我们认为运价向上弹性依旧,此外,民航局印发《关于统筹推进民航降成本工作的实施意见》,剔除降低和规范民用机场收费标准,通过下调进销差价降低航油销售价格,进一步为航司减负。结合我们的测算,预计二季度三大航扣汇业绩或小幅下降,三季度业绩或将同比大幅提升,继续推荐三大航,春秋、吉祥。

机场板块:

中美贸易谈判反复,市场风险偏好下降,基本面明朗,现金流健康的板块更易受到资金追捧,带来估值提升的优势。我们持续看好枢纽机场的商业模式及居民消费升级浪潮下机场免税的发展前景。中免广撒网大手笔获取枢纽机场免税店经营权,将带来更大的渠道优势及免税品价格优势,形成正向循环。机场作为地主方,未来租金收入将持续攀升。依然建议长线资金积极配置机场板块,推荐上海机场、白云机场、首都机场股份,关注深圳机场。

航运板块:

本周航运指数(申万Ⅱ)小幅下跌1.72%,相对沪深300超额收益0.47%,展现出较强韧性。中美贸易摩擦的持续以及英国脱欧的不确定性给全球宏观经济的前景蒙上一层阴影,但我们认为集运涨价季即将到来叠加IMO环保公约的临近,部分运力暂时退出以抢装脱硫塔,淡季运价弹性有望进一步兑现。此外,上海自贸区扩区有望带来航运货量的提升,板块有望迎来预期差机会,维持我们在年度策略中的判断,看好航运板块淡季运价表现优于往年。

-

集运市场:

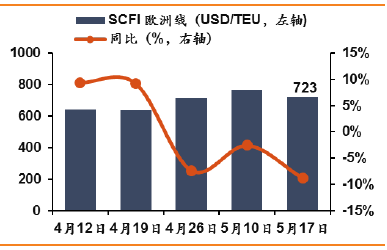

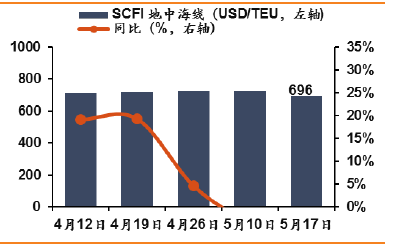

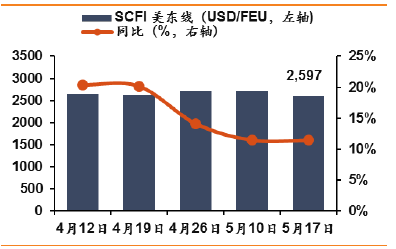

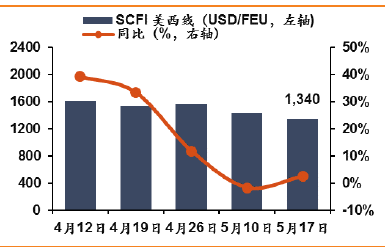

中美贸易摩擦仍在持续,双方互相对对方的出口商品加征关税,对两国经济同时有所拖累,加上英国脱欧事件的持续发酵,市场担忧全球宏观经济的下滑将影响集运的货量,运价出现了较为明显的回调。5月17日SCFI环比下跌4.0%、同比下跌3.7%至726.2点。权重航线方面,欧洲线运价环比下跌5.9%,同比下跌8.8%至723美元/TEU;地中海线环比跌4.1%,同比跌12.5%至696美元/TEU。欧洲航线上海港平均舱位利用率维持在95%左右。美国航线因受贸易摩擦的影响,部分货主或将改变出货渠道,退关率有所提升,船东对后市发展不容乐观,主动下调订舱价格。美西线运价环比跌7.1%、同比涨2.4%至1340美元/FEU,美东线环比跌4.2%、同比涨11.4%至2597美元/FEU,上海港至美西舱位利用率约为90%左右,美东航线仓位利用率维持于95%左右。

集运涨价季到来,叠加IMO环保公约临近,行业有望在淡季抢装脱硫塔,供需格局改善的背景下提价的成功率或较往年有所提升。此外,中美贸易摩擦或将暂时压制货量以及板块情绪,但是有望加速上海自贸区的扩区升级,带来集运的货量提升,行业有望迎来量价齐升的预期差机会,推荐中远海控、关注安通控股。

-

油运市场:

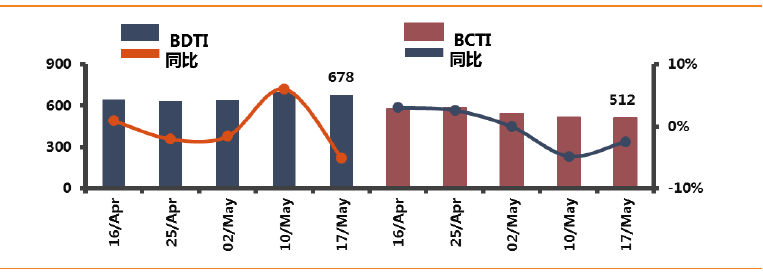

本周BDTI环比跌2.7%、同比跌5.0%至678点;BCTI环比跌0.8%、同比跌2.5%至512点,CTFI较上期反弹8.0%报653.5点,同比大涨14.78%。TD3C航线运价较上周大幅提升,TCE约为 12000美元/天,周环比上涨55%,年同比上涨200%以上。

国际油运方面,二季度为炼厂检修旺季,年内行业需求有望在二季度触底,供给侧来看,2019年上半年运力交付仍然较高,市场对行业改善的预期压制拆解量,随着二季度惨淡运价的出现,拆解量有望再度提升,行业格局有望逐步改善。

此外,20年起IMO环保公约的执行要求所有的运输船改用低硫油,但是低硫油的产能尚无保证,部分港口可能缺乏低硫油的供应,因此内贸低硫油运输需求有望提升。建议关注OPEC减产情况以及中美贸易战关于能源进口谈判的情况,标的关注招商南油(原长航油运)、中远海能、招商轮船。

-

散货市场:

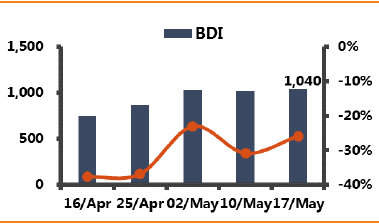

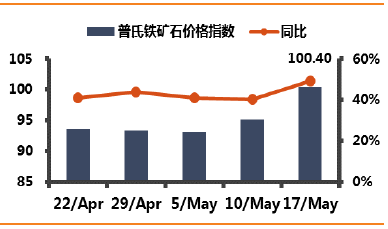

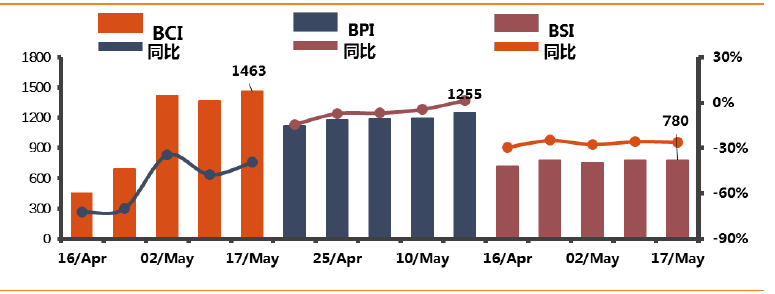

BDI有所回升,本周环比上涨2.7%、同比下跌25.9%至1040点。权重指数全数上涨,BCI本周环比上涨6.7%至1463点,BPI环比涨4.8%至1255,BSI环比涨0.1%至780点,同比行情仍较为惨淡。 4月16日(里约时间),VALE官方宣布米纳斯吉拉斯州法院已同意暂停施行关于Brucutu矿区关停决定。法院将同意Brucutu矿区于文件发布后72小时后完全重新运营,对散运行业的情绪有所提振。且长期来看,IMO环保公约的执行、行业的持续低迷有望带来产能逐渐出清,新船订单逐渐缩小的趋势有望得以延续,维持2020年或为行业长期拐点判断不变。

港口板块:

港口(申万Ⅱ)本周上涨0.48%,相对沪深300超额收益2.67%,2019国际经济增速放缓,进出口需求存在一定压力,叠加国家降低物流成本的政策导向,我们认为板块投资机会更多将来自主题性的大幅增长以及长期受益于环保压力下“公转铁”新增货量的低估值标的。我们在3月28日的报告《自贸专题:从开放向更开放,看好上海再迎黄金期!》、4月15日的报告《东西两线多位一体,自贸创新独领风骚》中推荐的上港集团已经逐步兑现,重申上海拥有极佳的软硬件实力和串联整个长三角与海上丝绸之路的区位,对比国际港口城市的经济地位,上海仍有非常大的地位提升空间,未来在税收、货币等方面都存在超预期的可能!关注核心标的上港集团的预期差机会!

铁路板块:

投资上,19年铁路以改革为主线,中央经济工作会议自2016年开始连续第三年点名铁路改革,强调要以股份制改造为牵引,铁路板块的估值预计将随整个混改预期再起而提升。标的上,广深铁路PB估值跌至0.77x,公司弹性在于土地价值与客运业务;铁龙物流:随着公转铁持续、沙鲅线有望量价齐升释放业绩弹性,另外公司运营铁路特种集装箱业务,业务拓展空间巨大;大秦铁路为高股息率品种,业绩稳健,战略地位重要。

高速板块:

高速公里板块具备低贝塔、类债券属性,2018年股息率较高的标的股价表现更优,因此拉长时间轴,我们继续看好具备区域优势的高股息标的,推荐深高速,关注粤高速A,宁沪高速。

投资建议:

推荐上港集团、申通快递、圆通速递、中国国航、南方航空、东方航空、中远海控、密尔克卫、上海机场、白云机场,关注

华贸物流、

广深铁路、中远海能、招商南油、招商轮船、安通控股。

风险提示:

宏观

经济超预期下滑;国企改革不及预期;航空票价不及预期;快递行业竞争格局恶化。

图1:交运板块表现(

2019年以来可比表现

)

数据来源:WIND,天风证券研究所

图2:

交运各子板块表现(2019.5.6-5.10)

数据来源:WIND,天风证券研究所

表1:

交运板块领涨公司

|

本周收盘价(元)

|

周涨幅

|

月涨幅

|

年涨幅

|

|

本周交运板块领涨个股

|

|

保税科技

|

6.0

|

16.7%

|

6.9%

|

132.0%

|

|

五洲交通

|

5.8

|

12.3%

|

17.1%

|

87.6%

|

|

华贸物流

|

10.0

|

11.7%

|

-4.4%

|

87.8%

|

|

渤海轮渡

|

11.5

|

10.6%

|

7.3%

|

30.7%

|

|

申通地铁

|

8.3

|

9.4%

|

6.5%

|

23.3%

|

|

5

月交运板块领涨股

|

|

永安行

|

29.5

|

8.5%

|

18.1%

|

49.4%

|

|

五洲交通

|

5.8

|

12.3%

|

17.1%

|

87.6%

|

|

强生控股

|

6.3

|

4.6%

|

14.6%

|

53.1%

|

|

皖江物流

|

3.1

|

2.7%

|

12.0%

|

44.6%

|

|

渤海轮渡

|

11.5

|

10.6%

|

7.3%

|

30.7%

|

|

19

年交运板块领涨股

|

|

保税科技

|

6.0

|

16.7%

|

6.9%

|

132.0%

|

|

华贸物流

|

10.0

|

11.7%

|

-4.4%

|

87.8%

|

|

五洲交通

|

5.8

|

12.3%

|

17.1%

|

87.6%

|

|

连云港

|

5.3

|

9.2%

|

5.1%

|

74.2%

|

|

新宁物流

|

15.3

|

0.5%

|

-1.1%

|

66.8%

|

数据来源:WIND,天风证券研究所

2. 本周报告和

重大

事件

2.1. 本周行业报告

2.1.1.

航空:多因素导致4月增速放缓,持续看好暑运旺季预期

事件:四月民航旅客运输量增速明显放缓

各航司2019年4月运营数据发布,我们根据民航局新闻发布会及航空公司公布数据测算,4月我国民航ASK同比增长8.3%,RPK同比增速6.7%,旅客运输量同比增长4.7%,客座率83.3%,同比下降1.2pct;1-4月ASK累计同比增长10.3%,RPK累计同比增长10.1%,旅客运输量累计同比增长8.5%,客座率累计83.5%,同比下降0.1pct。

五大因素协同扰动,导致增速放缓

4月民航旅客运输量同比增速、客座率数据表现均差强人意,我们认为原因有以下几点。第一,宏观经济目前处于底部区域,民航公商务需求受经济周期波动影响较大,增速受到一定影响;第二,民航在一定程度上供给可以创造需求,B737MAX8停飞后全球范围内供给增速下降,我国航司也在一定程度上调减航班量,4月民航起降架次仅增长5%,运力投放放缓带来需求增速下降;第三,五一假期延长导致清明节出行旅客出行受到抑制,错峰效应导致增速放缓;第四,去年4月民航旅客量同比增长15.3%,单月增速在2011年及其后非一季度月份中排名第四位,高基数压制数据表现;第五,首都机场跑道大修及保障一带一路峰会导致单月起降架次下降8.3%,旅客吞吐量下降5.9%,作为我国第一大机场,其数据异常压制整体市场表现。

枢纽机场仍供不应求,彰显需求韧性

即便是在各项经济数据相对较弱的4月,核心市场依旧供不应求,旅客吞吐量增速仍整体高于架次增速,其中北京首都、上海浦东、成都双流、深圳宝安机场旅客量增速分别高于架次增速2.6pct、0.6pct、0.9pct、1.9pct,依然说明民航核心市场需求存在相当的韧性。

各航司表现不一,因私需求坚挺

各航空表现仍然呈现差异化,其中三大航运力运量增速均放缓至个位数,客座率有所下降,国际表现优于国内;海航客座率暂无起色,同比下降3.5pct,吉祥航空业务量保持两位数增长,客座率有所降低。因私需求持续坚挺,春秋航空旅客周转量增速10%,客座率在国际线持续强势的拉动下同比提升1.9pct,国内线客座率也同比持平,优于其余各航司表现。

投资建议:

旺季逐步临近,随着后续经济企稳复苏,叠加

B737MAX

停飞带来的供给缺口及价格改革,在旺季需求刚性的拉动下,我们认为运价向上弹性依旧,此外,民航局印发《关于统筹推进民航降成本工作的实施意见》,剔除降低和规范民用机场收费标准,通过下调进销差价降低航油销售价格,进一步为航司减负。结合我们的测算,预计二季度三大航扣汇业绩或小幅下降,三季度业绩或将同比大幅提升,继续推荐三大航,春秋、吉祥。

风险提示:宏观经济下滑,油价大幅上涨,汇率剧烈波动,安全事故

2.3. 本周重大事件

表2:

重大事件回顾

(2019年5月13日-2019年5月19日)

|

细分行业

|

重大事件

|

|

港口

|

锦州港(

600190.SH

)披露第二期员工持股计划,筹集资金总额不超过

2100

万元,参与人员不超过

400

人。

北部湾港(

000582.SZ

)披露

4

月吞吐量数据,

4

月单月完成货物吞吐量

1662.99

万吨,同比增长

13.14%

,其中集装箱

28.71

万

TEU

,同比增长

11.95%

。

厦门港务(

000905.SZ

)披露

2018

年度分红计划,

5.22

日登记、

5.23

日除权派息,向全体股东每

10

股派发

0.1

元,总额为

5.31

百万元。

唐山港(

601000.SH

)披露

2018

年度分红计划,

5.23

日登记、

5.24

日除权派息,向全体股东每

10

股派发

0.7

元,总额为

4.15

亿元。

珠海港(

000507.SZ

)披露非公开发行

A

股上次,本次上市共计

1.41

亿股,上市时间

2019

年

5

月

16

日,锁定期

36

个月。

|

|

航空

|

中国国航(

601111.SH

)、南方航空(

600029.SH

)、东方航空(

600115.SH

)、春秋航空(

601021.SH

)、吉祥航空(

603885.SH

)、海航控股(

600221.SH

)披露

4

月主要经营生产数据,详见本周行业报告。

|

|

物流

|

韵达股份(

002183.SZ

)公告截至目前,公司第一期限制性股票激励计划的第二个锁定期已届满,解锁数量为

65.37

万股。

4

月经营数据:快递收入

25.49

亿元,同比增长

178.88%

;业务量

7.92

亿票,同比增长

43.48%

;单票收入

3.22

元,同比增长

93.98%

。

顺丰控股(

002352.SZ

)披露

4

月经营数据:快递收入

77.22

亿元,同比增长

11.35%

;业务量

3.25

亿票,同比增长

6.56%

;单票收入

23.76

元,同比增长

4.49%

。

申通快递(

002468.SZ

)披露

4

月经营数据:快递收入

17.03

亿元,同比增长

50.18%

;业务量

5.16

亿票,同比增长

43.71%

;单票收入

3.30

元,同比增长

4.76%

。

圆通速递(

600233.SH

)披露

4

月经营数据:快递收入

20.76

亿元,同比增长

16.89%

;业务量

6.68

亿票,同比增长

32.28%

;单票收入

3.11

元,同比增长

-11.63%

。

原尚股份(

603813.SH

)公告将在原有经营范围的基础上增加货物进出口(专营专控商品除外)及技术进出口。

|

|

高速公路

|

宁沪高速(

600377.SH

)披露第九届监事会职工监事陈巍先生因工作变动原因辞去公司职工监事职务。经公司工会第四届工会委员会第八次会议选举陆正峰先生担任职工监事。

中原高速(

600020.SH

)公告赎回

1700

万股优先股,本次赎回符合公司经营及现金流情况,不会对公司财务及经营状况产生不利影响,不存在损害公司和中小股东利益的情形。

|

|

航运

|

宁波海运(

601919.SH

)披露苏建坡先生以

1,510

万元价格拍得废钢船“明珠

6

”轮,截止出售日,该轮账面资产净值为

247.33

万元。并将于

5.23

登记、

5.24

除权派息,共计派发

72.39

百万元,每股派发

0.06

元。

海峡股份(

002320.SZ

)公告拟将所持港航控股

45%

股权无偿划转至中远海运集团有限公司之下属全资子公司,中远海运之下属全资子公司将成为港航控股的相对控股股东,港航控股的实际控制人将变更为国务院国有资产监督管理委员会。

|

|

铁路

|

大秦铁路(

601006.SH

)披露

4

月经营数据,

4

月大秦线完成货物运输量

3284

万吨,同比增长

1.96%

。累计完成货物运输量

14256

万吨,同比减少

2.46%

。

|

|

公交

|

强生控股(

600662.SH

)披露陈放先生因到龄退休原因,申请辞去本公司董事、总经理及董事会战略委员会委员职务;邹国强先生因工作调整原因,申请辞去本公司董事及董事会审计委员会委员职务;董事会聘任王淙谷先生为公司总经理(同时免去其常务副总经理职务),任期至本届董事会任期届满。

宜昌交运(

002627.SZ

)公告拟向宜昌道行文旅开发有限公司、裴道兵发行股份购买其所持有九凤谷

100%

股权,同时拟向募集配套资金认购方宜昌交旅投资开发有限公司非公开发行股票募集配套资金总额不超过

4,200.00

万元,其中用于补充标的公司流动资金和偿还债务的比例不超过募集配套资金总额的

50%

。于

5

月

13

日与国网湖北省电力有限公司宜昌供电公司经友好协商,就推动港口码头岸电系统建设运营达成一致,共同签署了《港口岸电合作实施协议》。

大众交通(

600611.SH

)公告回购方案,资金总额不低于人民币

30,000

万元,不超过人民币

60,000

万元,回购股价不超过

4.27

元

/

股,回购期为

2019

年

3

月

28

日至

2019

年

6

月

28

日。

|

|

机场

|

上海机场(

600009.SH

)披露

4

月经营数据,航班起降航次

4.22

万次,同比增长

-0.42%

,旅客吞吐量

634.67

万人,同比增长

-0.17%

,货物吞吐量

29.39

万吨,同比增长

-9.68%.

。

厦门空港(

600897.SZ

)披露

4

月经营数据,航班起降航次

1.61

万次,同比增长

0.47%

,旅客吞吐量

224.88

万人,同比增长

1.33%

,货物吞吐量

2.76

万吨,同比增长

-6.34%.

。

|

数据来源:WIND,天风证券研究所

3. 本周行业数据追踪

图3:BDI指数及同比(%)

数据来源:WIND,天风证券研究所

图4:普氏铁矿石价格指数及同比(%)

数据来源:WIND,天风证券研究所

图5:BCI、BPI、BSI指数及同比(%)

数据来源:WIND,天风证券研究所

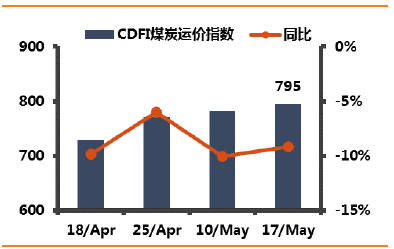

图6:中国进口散货煤炭运价指数及同比(%)

数据来源:WIND,天风证券研究所

图7:螺纹钢期货收盘价(元/吨)

来源:WIND,天风证券研究所

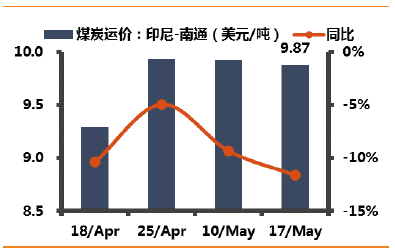

图8:印尼-南通动力煤运价指数及同比(%

)

数据来源:WIND,天风证券研究所

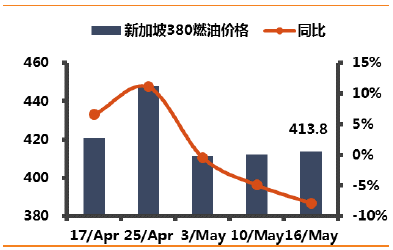

图9:新加坡燃料油价格(美元/吨)及同比(%)

数据来源:WIND,天风证券研究所

图10:油轮运价指数及同比(%)

数据来源:WIND,天风证券研究所

数据来源:WIND,天风证券研究所

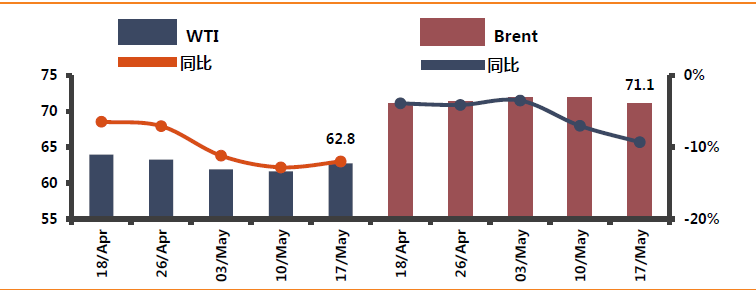

图11:国际原油价格(美元/桶)及同比(%)

数据来源:WIND,天风证券研究所

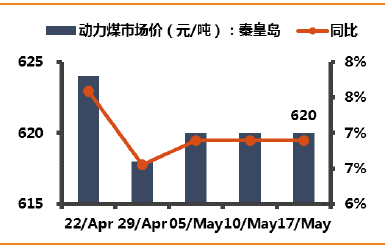

图12:动力煤市场价格(元/吨,秦皇岛)及同比(%)

数据来源:WIND,天风证券研究所

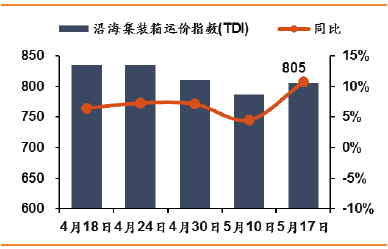

图13:

沿海集装箱运价指数及同比(%)

数据来源:WIND,天风证券研究所

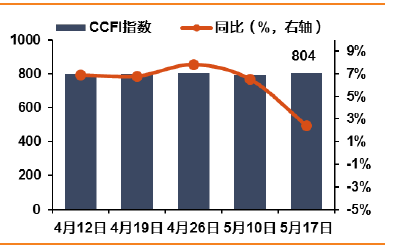

图14:中国出口集装箱运价指数及同比(%)

数据来源:WIND,天风证券研究所

图15:上海出口集装箱运价指数及同比(%)

数据来源:WIND,天风证券研究所

图16:SCFI欧洲航线集装箱运价及同比(%)

数据来源:WIND,天风证券研究所

图17:SCFI地中海航线集装箱运价及同比(%)

数据来源:WIND,天风证券研究所

图18:SCFI美东航线集装箱运价及同比(%)

数据来源:WIND,天风证券研究所

图19:SCFI美西航线集装箱运价及同比(%)

数据来源:WIND,天风证券研究所

4. 近期交运个股解禁情况

表3:近期交运个股解禁情况

|

证券简称

|

解禁日期

|

解禁数量

(

万股

)

|

解禁前流通股数量(万股)

|

流通股占比

%

|

解禁后流通股数量(万股)

|

流通股占比

%

|

|

天顺股份

|

2019-05-29

|

3,681.00

|

3,504.09

|

46.92

|

7,185.09

|

96.21

|

|

粤高速

A

|

2019-07-08

|

83,368.84

|

46,885.50

|

22.42

|

130,254.34

|

62.30

|

|

海汽集团

|

2019-07-12

|

14,220.00

|

17,380.00

|

55.00

|

31,600.00

|

100.00

|

|

密尔克卫

|

2019-07-15

|

2,990.41

|

3,812.00

|

25.00

|

6,802.41

|

44.61

|

|

华贸物流

|

2019-07-16

|

3,738.32

|

95,480.45

|

94.34

|

99,218.77

|

98.04

|

|

安通控股

|

2019-07-17

|

67,835.43

|

67,363.94

|

45.30

|

135,199.37

|

90.92

|

|

招商轮船

|

2019-07-19

|

57,853.63

|

57,853.63

|

77.82

|

529,945.81

|

90.47

|

数据来源:WIND,天风证券研究所

5. 标的预测

表4:主要

标的预测

|

板块

|

公司名称

|

代码

|

盈利预测(

EPS

)

|

PE

(

TTM

)

|

PB

(

LF

)

|

|

|

|

2018A

|

2019E

|

2020E

|

|

|

|

航空

|

南方航空

|

600029.SH

|

0.24

|

0.69

|

0.83

|

28.4

|

1.4

|

|

东方航空

|