随着LED照明产业的竞争扩大,各大LED厂商都在纷纷探寻新的蓝海市场,而车用LED领域便是其中一个为数不多的颇具增长潜力的一大市场。近年来,国际一线LED供货商已逐渐减少在背光与照明市场的比重,转而支持在车用与其他利基型应用。车用LED领域俨然已成为传统LED供应商的避风港。

但实际上,从不同的车用LED照明产品和市场区隔来看,其发展趋势各有不同。那么,未来几年,中国车用照明市场的机遇究竟在哪里?

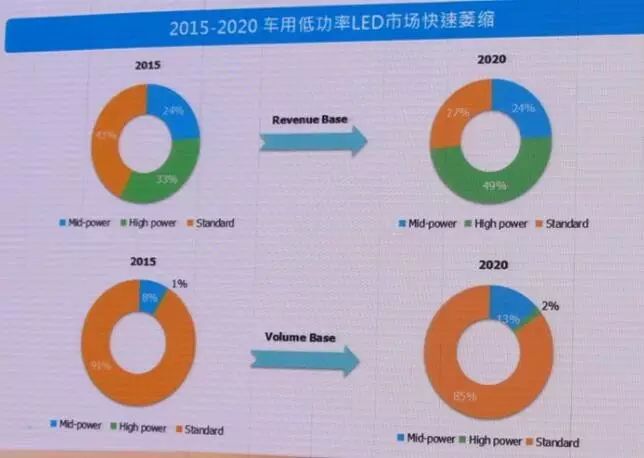

低功率车用LED市场萎缩,高功率快速成长

从主要的车用LED照明产品来看,包括后照灯(尾灯、刹车灯、转向灯等),内饰灯(包括仪表、面板、阅读灯等),前照灯(远近光灯,日行灯,雾灯、位置灯、转向灯等),以及镜灯(即后视镜转向灯)。

“在这些主要的车用照明产品中,根据功率来区分可以看到,在0.5W以下主要是组合尾灯和内视灯的应用,在0.5W-1W之间,主要是转向灯、镜灯和日行灯应用,雾灯主要用到1W-5W的LED产品,5W以上则主要是远近光灯的应用。”在不久前于深圳举办的“2017首席顾问行情分析会”上,集邦咨询旗下LEDinside资深分析师王婷指出,目前市场上1W以下的小功率车用LED照明应用,由于价格相对较低,门槛也较低,因此应用比较普及。但是1W以上的大功率应用,因为门槛相对较高,因此,如雾灯、远近光灯使用LED的范围还比较小。

王婷进一步称,以LED封装低中高三种功率分别来看LED封装产值的变化,车用低功率LED市场在2015-2020年间将呈现明显的衰退状况。而与之相反的是,高功率芯片则会呈现快速成长,预期未来车用LED应用将会积极切入到高功率市场。

另外,以原厂件和副厂件的市场区隔来看,车用LED又可以分为OE市场(前装市场)、DOP市场(选配市场)和AM市场(后装市场)三种类型。王婷称,前装市场虽然安装单价较高,但汰换率也较低,适合导入能够凸显车辆特色的装配件。选配市场,因为选择性较多,大多由PDI所主导,与贸易商关系成为关键。后装市场,原厂件则变得不再绝对,价格成为副厂件的生存关键。

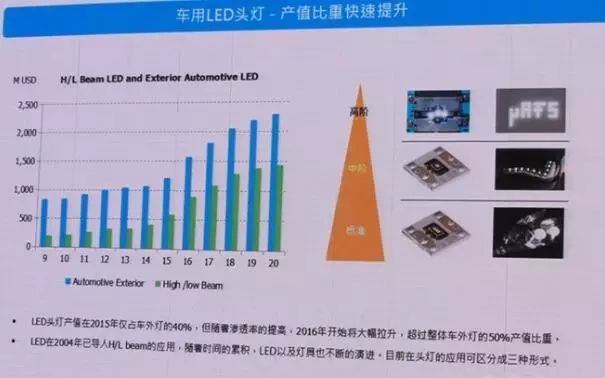

车外LED产值成长可期,前灯模块LED封装涨幅最高

来自数据显示,车内照明用LED市场产值在2015年达到6.05亿美金,预估2020年会下滑至5.86亿美金。而车外照明用LED,呈现快速上升的状态。车外照明用LED市场产值在2015年达到12.1亿美金,预计到2020年成长至21.3亿美金,2015-2020年复合成长率为12%。

王婷称,车内LED市场衰退的主要原因是因为目前低功率LED渗透率相对较高,导入的空间比较大,因此成长空间相对有限。此外,再加上低功率LED市场价格下滑比较迅速,成长性可能赶不上价格下滑的速度。所以相对来说市场产值呈现下滑的状态。

至于车外LED市场,王婷认为,雾灯、转向灯、远近光灯等应用的年复合成长率都超过8%,而远近光灯的成长幅度将最高。

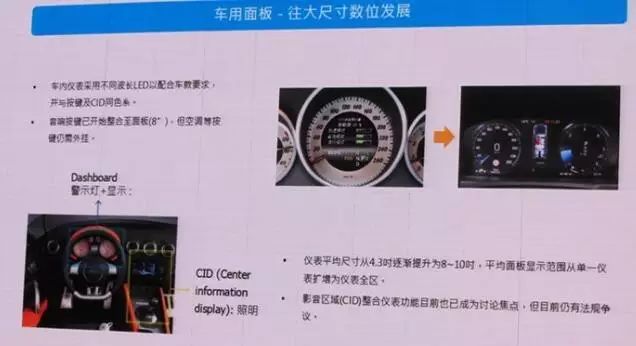

车用面板往大尺寸发展

据王婷介绍,车内使用的LED面板的一大发展趋势是车用面板往大尺寸发展。她具体称,首先,以车内仪表来说,很多都在采用不同波长的LED以配合车款要求,并与按键及CID同色系;其次,音响按键已开始整合至面板(8寸),但空调等按键仍需外挂;三是,仪表平均尺寸从4.3寸逐渐提升为8-10寸,平均面板显示范围从单一仪表扩增为仪表全区;四是,影音区域(CID)整合仪表功能目前也已成为讨论焦点,但目前仍有法规争议。

此外,还有一些比较高阶的产品,如平视显示器(HUD)。“现在很多平视显示器都在结合手机的显示屏,一些产品通过蓝牙连接手机 ,实现在HUD上接收短信和电话。另外,整合导航信息到车显玻璃上,也是HUD产品的发展方向。”王婷说。

车用LED头灯产值比重快速拉升,超过50%

实际上,随着价格下滑与光效提升,替换式LED头灯渗透率也在逐渐提升。相关数据显示,LED头灯产值在2015年仅占车外灯的40%,但随着渗透率的提高,2016年开始大幅拉升,超过整体车外灯的50%产值比重。

在车用市场中,LED在2004年已导入H/L Beam的应用,随着时间的累积,包括LED以及灯具也在不断演进。王婷表示,目前来看,LED的头灯应用已可细致的区分成三种形式:一是标准型的一晶多芯LED芯片使用在投射式灯具上,取代传统的卤素灯或HID;二是中阶的车种会采用功率较低但颗数较多的灯具形式;三是高阶车型则会使用更先进的矩阵式LED打造ADB,即防眩智能远光系统,避免对前方车辆产生眩目影响,在保证最佳视野的同时,也保证驾驶的安全性。她进一步称,以最高阶的应用来说,现在市面使用矩阵式LED的车还很少,真正量产可能还需要1-2年的时间。

王婷同时也指出,由于LED头灯现在还不具备比较完善的法律规范,所以替换式LED头灯目前主要面向改装市场。她同时也表示,“目前,中国、欧洲等地区在制定替换式LED头灯的法规,这一市场2017年下半年开始会更加明确。”

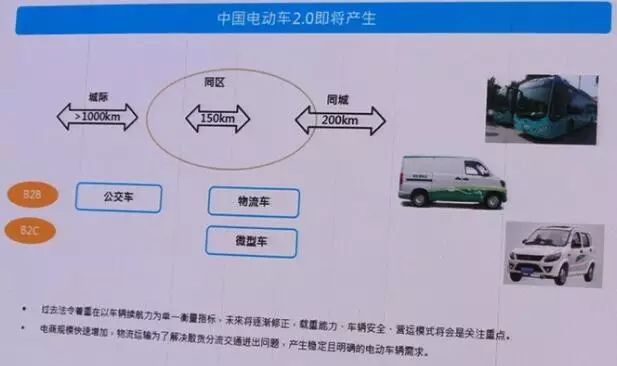

中国电动车2.0即将产生,将推动LED灯的导入

“过去法令着重在以车辆续航力为单一衡量指标,未来将逐渐修正,载重能力、车辆安全、营运模式将会是关注重点。”王婷称,中国市场还有一个很明显的趋势——电商规模快速增加,物流运输为了解决散货分流交通进出问题,产生稳定且明确的电动车辆需求。

王婷认为,电动车的发展对LED灯的导入会有较大的推动作用。她表示,考虑到价格方面的因素,如以公交车来说,一辆电动公交车的造价很高,一般在200万元左右,或更高。在整体成本较高的情况下,传统车灯与LED车灯的价格差距,相对整车成本来说,所占的比例就很小。在这种情况下,换装LED灯的几率将更高。

对于微型电动车市场,虽然目前导入LED车灯的数量还比较低,不过,王婷认为,这一市场仍然值得期待。她分析称,经历了几年的转变之后,两轮电动车已经慢慢转化成四轮电动车,并且有一些正统的电动车厂去生产类似的微型电动车。不管是储能还是动力系统表现,都有完善保证。此外,这种低速电动车正历经从无法到有法可管的阶段,中国透过补助措施让低速电动车的质量与发展得到了控制,也让地方的轻型车厂获得较明确的发展方向。不过,因为该类产品问世不久,产品法规规范不完备,供应链等级也差异甚大,但最终市场将往成熟产品迈进。“未来几年,随着产品继续向高阶演进,这一市场采用的LED灯会从尾灯开始导入,发展潜力值得期待。”

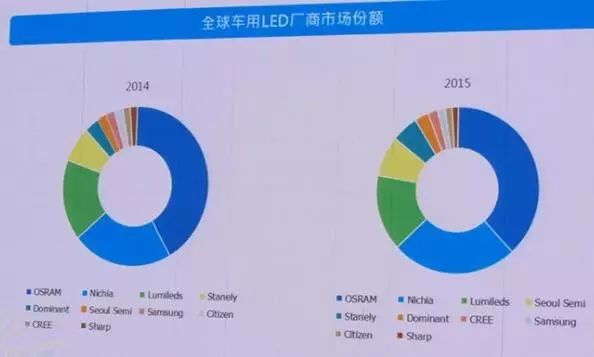

总体来看,目前,全球车用LED的市场份额主要掌握在几家国际大厂手中,尤其是处于前三的欧司朗、Nichia和Lumileds三大巨头的地位基本很难撼动。其中,欧司朗一家独大,它拥有最丰富的产品线并与世界顶级车厂合作,中国厂商尚无法与之抗衡。王婷指出,车用的高可靠度需求,使得一线品牌依然享有垄断市场的优势,预计随着二线品牌的LED在质量上获得突破,将有机会打破市场垄断的局面。

来源:国际电子商情

长按识别二维码