来源|大猫财经(ID:caimao_shuangquan)

作者 | 猫哥

编辑|价值线 小精

01

王健林把万达“卖”了?

今天上午,猫哥的朋友钱被一则新闻刷屏了:

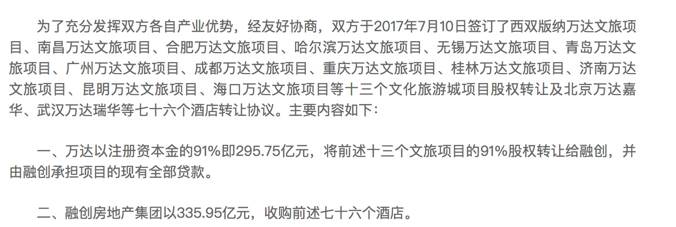

这什么意思?“首富爸爸”王健林把旗下的13个文旅项目和76家酒店都卖给了融创?王健林之前不是很看好万达的文化旅游项目吗?

在人家上海迪士尼乐园开幕前,王健林曾经霸气发声,“有万达在,让你20年盈不了利。”并公开宣称,迪士尼模式过多的室外项目不匹配南方的天气,IP虽多但过于依赖不知创新。

这才过去多久,人家迪士尼乐园就要盈利了,可王健林却把自家乐园给卖了。

甚至有些项目笔墨还未干。比如昆明万达文旅项目是今年7月4日才签约的,项目是昆明市的重点工程,既是昆明万达文化旅游项目又是草海片区保护治理工程的配套项目,万达计划投资300亿元,2019年年底开业。

当时昆明市政府极为重视,王健林亲自出席,云南省委常委、市委书记程连元,昆明市长王喜良都出席启动仪式并致辞了,规格相当高!

可短短6天后,这个项目就“卖给”了融创。真不知道,事先跟寄予厚望的昆明市政府沟通过没就急冲冲卖掉。还有哈尔滨万达城也刚开业不到一个月。

当然,王健林也不是甩手不管,而是做了承诺:

品牌不变,还是姓“万达”;规划内容不变,该怎么开发还是怎么开发;项目建设不变,还是万达管控到底;运营管理不变,还是万达运营;酒店管理合同不变,还是万达管理。

也就是说,万达只是把项目的产权“卖给”了融创,其他的所有事情还是万达在打理。其实也不难理解,因为万达是商业地产起家。融创是以做住宅地产为主,没有如此大体量的商业地产建设、运营和酒店管理的经验,融创“买下来”也没有经验经营。

按理说王健林贵为首富,应该不缺钱。怎么就“卖资产”了呢?

猫哥想了下,觉得王健林是把以上13个文旅项目以及76个酒店“抵押”给了融创换取了融创631.7亿元资金,但王健林要用这几百亿干嘛呢?

猫哥就带大家来分析分析。

02

还债降低负债率

王健林在接受财新采访时透露了这笔资金的用途,那就是:“通过这次资产转让,万达商业负债率将大幅下降,这次回收资金全部用于还贷,万达商业计划今年内,清偿绝大部分银行贷款。”

也就是说,用“卖”文旅项目和酒店的钱去还万达商业的银行贷款。

那么,万达商业欠了多少银行贷款呢?

猫哥查阅了下万达商业地产股份有限公司债券2016年年报显示, 截至2016年底,万达商业地产已经发行的公司债券共8笔,合计350亿元。其中,两笔2020年到期,合计100亿元;6笔2021年到期,合计250亿元。

从万达商业地产募集的资金用途来看,大多是偿还公司金融机构借款或补充公司流动资金。

截至2016年底,万达商业地产货币资金为1002亿元,总资产为7511亿元,负债合计为5278亿元,资产负债率为70%。其中,短期借款为12亿元,一年内到期的非流动性负债达233亿元;长期借款和应付债券分别为1183亿元和817亿元。

根据万达商业的说法,2016年末公司短期借款同比减少22.78%,原因是公司增加了成本较低的债券、中期票据等筹措资金的方式。债券的偿债资金将主要来源于公司经营活动产生的收益和现金流。2016年,其合并口径营收和净利润分别为1298.55亿元和379.76亿元。

这就透露了重要信息,万达商业的负债率是70%。

这次交易,万达将获得631.7亿元资金,假如万达商业的负债不变,将直接使得负债率下降5%,财务状况看起来就更“稳健”了。

那么,问题又来了,为什么王健林要降低万达商业的负债率和“甩卖”项目和酒店等重资产呢?

万达是以商业地产起家,但这些年,万达却逐步退出商业地产,早就开启了对商业地产项目的“卖卖卖”。

2015年万达年会上,唱完《假行僧》的王健林定下了两个小目标:1、万达向总资产7500亿元发起冲击;2、宣布彻底去地产化,房地产业务2016年度目标下调至1000亿。

而2015年,万达房地产项目的销售额是1640亿,也就是说——当别的地产大佬在加码增加销售额时,万达却砍掉640亿的销售目标。

这还不够,今年1月14日的万达年会上,王健林再次在倾情献唱4首歌后发表讲话。他不仅披露万达集团在过去的一年大胆调减600亿元地产收入目标,还自曝在2020年以后原则上不会再搞重资产,全部为轻资产。

这也就意味着,除了万达城配套的住宅外,万达原则上也不再新增住宅开发。等万达城全部开发完以后,万达商业就逐渐从地产开发这个行业退出。

万达不做房地产了,做什么呢?

03

去掉地产属性,万达要以“轻资产”形象上市

猫哥注意到,王健林这些年一直在谈万达要从地产向“轻资产”转型。什么叫“轻资产”呢?

根据王健林对《财新》的说法是:“如影视、体育、旅游、儿童娱乐、大健康、网络、金融等”,也就是说,这些板块被王健林认为是万达未来的战略方向。

王健林透露,万达集团未来战略是:首先是全力发展创新型、轻资产业务,王健林称,所有这些业务板块,除网络明年才能整体盈利外,其他板块都有利润。其次,万达集团也将大幅减债,计划三年左右清偿集团层面金融机构债务。

“一身轻”后的万达会做什么呢?

最最重要的是——万达商业回归A股。

上市,对所有企业家来说,都是个“大目标”。王健林早就有将万达带上市的想法。

但不知咋地,万达上市之路就是坎坷。2005年,万达集团第一次赴港红筹上市,却因国家部委联合下发的“171号文”而夭折。2007年,万达集团抛出回归A股IPO计划,最终却因应对2008年金融危机的楼市调控而腰斩。2009年,万达集团重拾信心折回H股上市,又因定价分歧流产。2012年,万达集团回A计划再度折戟于重拳下的楼市新政。

当时万达的基本面并不如人意,所以急于上市的王健林最后选择了“曲线救国”在香港上市。2014年圣诞节前夕,万达商业顶着“近三年港交所最大IPO”桂冠登场,仪式上,马蔚华、卢志强、张大中、胡葆森等30多位大佬都来捧场。

王健林看上去也是意气风发、笑容满面。

但之后股价的走势,王健林就不怎么高兴了,因为港股上市公司的股价和市盈率并不高,折腾了一年多,万达商业在H股的市值规模为2383.65亿港元,与王健林对万达商业起初预判的3000亿元市值高度,相差了617个“小目标”。

市盈率就更是低,只有6.67,尚不足当时A股上市的万科A的1/4和绿地控股的1/2。

所以,王健林是铁了心要回归A股了,去年年初,王健林启动万达商业私有化,从香港退市,回归A股。但这条路走得并不顺。因为证监会对中概股尤其是中概股里的地产股回归相当谨慎。

所以,当时市场盛传万达要借壳上市,还有数家“绯闻”对象。

现在看来,王健林真正的想法还是更倾向于IPO,而要做到这点,那就是去掉浓厚的“房地产属性”,真正“轻资产”,也才符合现在我国资本市场里“支持新兴产业”的大方向。这也是加快IPO节奏的最好办法。

正如《财新》里表示的:“万达商业不希望被划入房地产板块,目前房地产公司IPO发行几乎处于停滞状态。”

目前,万达商业的IPO进程是“已反馈”。经过万达与融创的这番运作后,万达的整体负债率下降了,资产也更符合监管要求了,相信,王健林对IPO更有把握了吧。

04

会花钱的孙宏斌在下什么棋?

那么,另一方面,孙宏斌想干嘛呢?

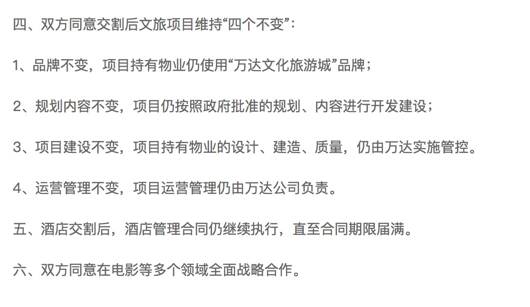

要知道,这些年孙宏斌花钱可厉害着呢:

现在又花去了631.7亿元。但孙宏斌说融创并不缺钱。他则向财新记者透露,“交易涉及资金完全来自融创自有资金,截至2017年6月30日,公司账上还有900多亿元现金;融创在今年上半年的销售业绩为1100多亿元,全年销售额将超过3000亿元。”

孙宏斌的融创并没有商业地产的运营能力,为什么要接下万达这13个文旅项目和76家酒店呢?

同策咨询研究部总监张宏伟认为,对于融创来讲,买万达的资产包,是因为融创当前基本以住宅销售为主,虽然规模化已经取得一定市场地位,但是,非住宅销售业务很少,此前收购乐视的战略投资结果不是太理想,现在万达有一些不错的资产整体打包出售,对于融创来讲,一方面万达资产包中有不少土地储备,对于还处于规模化的融创来讲也是必要的,同时,通过万达的品牌也可以增强投资拿地能力、融资能力等,还可以借力发力继续做“大”。

但猫哥注意到,现在孙宏斌手里的乐视的资产,是“不太理想”,但如果与万达合作,那将是“很理想的”。

因为万达旗下A股上市公司万达电影是中国最大的院线,如果孙宏斌让乐视与万达深度合作,那么,就极具想像空间了。

这不,万达与融创的联合公告里写道:“双方同意在电影等多个领域全面战略合作。”