来源:新浪博客

如果有谁说数学家只能甘于清贫,请看超级富豪詹姆斯·西蒙斯吧。

这位世界著名的美国数学家曾飞到中国,出席了在南开大学陈省身数学研究所开幕的“度量几何和微分几何国际会议”。

南开大学省身楼

包括法兰西学院院士比斯姆(Jean-Michel Bismut)、法国高等研究院院长博规农(Jean-Pierre Bourguinon)、美国科学院院士齐格(Jeff Cheeger)等几十位久负盛名的数学家都到场了,不过没有谁像西蒙斯这样——他乘着一架私人飞机而来。

这让人联想到他的致富本领。在金融海啸肆虐的2008年,西蒙斯以25亿美元的收入成为最能赚钱的对冲基经理。

他在南开大学的演讲又回到了本专业——“结构丛与微分K理论”,听起来跟赚钱没有直接关系。不过西蒙斯说,数学是促使他走上成功之路的重要因素,只要有机会,他愿意再次来到南开省身楼这座“美丽的建筑”访问交流。

在开办大名鼎鼎的“赚钱机器”文艺复兴技术公司之前,西蒙斯是纽约州立大学石溪分校数学系主任。35年前,他与华裔数学大师陈省身合作发表论文,创立了对数学和物理学影响深远的“陈-西蒙斯理论”,到达个人数学事业的顶点。几年之后,他创立了私人投资基金。而陈省身则在中国和美国各创办了一家数学研究所。

今年70岁的西蒙斯回忆说,首次见到陈省身,距今已有整整50年,陈先生对数学研究所的热爱令他感动。

参会的一位中国几何学家说,西蒙斯是典型地把数学天才用到经济领域的范例。从他的成功可以看出,数学并不像普通人想象得那样深奥、晦涩、高高在上。现在最好的经济学家都有数理专业背景,1994年诺贝尔经济学奖获得者纳什(John Nash)就是著名的数学家。数学对普通人不见得直接有帮助,但对整个社会的进步,对人综合素质的提升都有很大帮助。

西蒙斯:08“对冲王”之英雄本色

美国机构投资者杂志Alpha曾经公布2008对冲基金经理收入排行榜,数学大师詹姆斯·西蒙斯(James Simons)以25亿美元的入账高居榜首,在哀鸿遍野的资本市场上傲视群雄。

詹姆斯·西蒙斯领导的大奖章(Medallion)基金,在1989到2006的17年间,年均回报率达到了惊人的38.5%,

比索罗斯同期的数字高出10多个百分点,较同期标普的年均回报率则高出20多个百分点,

而股神巴菲特20年间的平均回报率也不过20%。

西蒙斯(左二)和索罗斯(左一)等在一起

来看一看西蒙斯的成绩单:2005、2006年,分别以15亿、17亿美元的净收入坐稳全球最赚钱对冲基金经理的宝座;2007年以13亿美元屈居第五;危机深化的2008年,大赚25亿美元,超过排名第四的索罗斯(11亿美元)1倍有余,三度封王,真正做到“牛市执牛耳,熊市啖熊掌”。

西蒙斯的成功与他的数学背景密不可分。

在数学界,西蒙斯三十多年前就已成名,曾获全美最高荣誉,还与华裔科学家陈省身共同创立了Chern-Simons定律,清华大学的一幢“陈-西蒙斯”专家公寓楼就是西蒙斯捐资修建的。

清华大学陈-赛蒙斯楼

三岁见老

西蒙斯1938年出生于波士顿牛顿镇,父亲是鞋厂老板。三岁时他就展现了惊人的数学天分:他对汽车耗尽汽油的现象产生了兴趣,认为汽油不会完全用光——如果每次用掉油量的一半,还会剩下一半,依此类推,最后定有剩余。这种想法同著名的“阿基里斯悖论”(注)极为相近,又与庄子的“一尺之棰,日取其半,万世不竭”异曲同工。一个三岁幼童,居然就有意识地去思索起高难的微积分问题,不可不谓之“天降鬼才”!若依据中国“三岁看老”的古语,难不成这就是西蒙斯后来成功的前兆?

从牛顿高中毕业后,西蒙斯考入麻省理工学院数学系,师从著名数学家安布罗斯(Warren Ambrose)和辛格(I.M.Singer),“鬼才”依旧,大一时就达到了毕业生水平。

1958年,西蒙斯获得学士学位,转到加州大学伯克利分校继续深造。据说西蒙斯当时是奔着伯克利教授、“微分几何之父”陈省身去的,不料陈省身正好去了欧洲,西蒙斯就自己看书钻研微分几何,心得颇丰,还就此举办了几场精彩演讲,吸引了不少教授去听。后来西蒙斯和陈省身果然建立了亦师亦友的亲密关系。

1962年,24岁的西蒙斯拿到博士学位,当年即被聘为哈佛大学数学系教授。不过,西蒙斯很快就厌倦了学术生涯,两年后,这个天生冒险家进入美国国防部下属的国防逻辑分析协会从事代码破解工作。不久后,由于反对越战,他又重回学术界,成为纽约州立石溪大学数学系主任,在那里做了8年的纯数学研究。

1974年,他与陈省身联合发表了论文《典型群和几何不变式》,创立了著名的Chern-Simons理论。该几何定律对理论物理学具有重要意义,被广泛应用到从超引力到黑洞的各大领域。1976年,西蒙斯获得了5年颁发一次的维布伦(Veblen)奖金,这是美国数学界的最高荣耀。

四十而立

数学天赋和成就没有使西蒙斯满足,他的血液里似乎天生流淌着一种不安分基因,催促他寻找新的刺激。当时,他身边一位同事参股一家瓷砖公司,“8个月赚了相当于我资产10倍的钱。”西蒙斯大受震动,跃跃欲试。事实上,西蒙斯20出头就曾先后投资哥伦比亚地砖和管线公司,和一家婚礼礼品公司,“我还曾经找到美林公司的经纪人,试图做些大豆交易”,但结果都不理想。曾经的失败更能激起斗志,年届不惑的西蒙斯决心转向,专注投资。

1977年,西蒙斯离开石溪,创立私人投资基金,最初采用基本面分析法,“我没有想到用科学的方法进行投资,”西蒙斯说,那一段时间他主要投资于外汇市场,“随着经验的不断增加,我想到也许可以用一些方法来制作模型,预见货币市场的走势变动。”

80年代末,西蒙斯和普林斯顿大学数学家勒费尔(Henry Laufer)重新开发了交易策略,从基本面分析转向数量分析。从此,西蒙斯彻底转型为“模型先生”。

量化投资-西蒙斯用公式打败市场的故事

西蒙斯将他的数学理论巧妙运用于股票投资实战中,成功秘诀主要有三:

针对不同市场设计数量化的投资管理模型;以电脑运算为主导,排除人为因素干扰;在全球各种市场上进行短线交易。

人们将西蒙斯的这种投资方式称为“定量投资”。西蒙斯推崇短线套利、频繁交易,就像壁虎,平时趴在墙上一动不动,蚊子一旦出现就迅速将其吃掉,然后恢复平静,等待下一个机会。

西蒙斯的“壁虎式定量投资法”创造了令人惊叹的业绩。截至2005年底,规模为50亿美元的大奖章基金已经为投资者支付了60多亿美元的回报,而且是扣除了5%的资产管理费和44%的投资收益分成后得出的数字,已经通过了审计。

数量投资之王西蒙斯James Simons传说中的数学公式

西蒙斯有三个选股标准:

公开交易品种、流动性高,同时符合模型设置的某些要求。

“我是模型先生,不想进行基本面分析,模型的优势之一是可以降低风险。而依靠个人判断选股,你可能一夜暴富,也可能在第二天又输得精光。”

即使在次贷危机全面爆发的2007年,大奖章的回报率仍高达85%。频繁交易的短线操作思路正是西蒙斯躲过冲击的法宝。“我们随时都在卖出和买入,我们依靠活跃赚钱。”

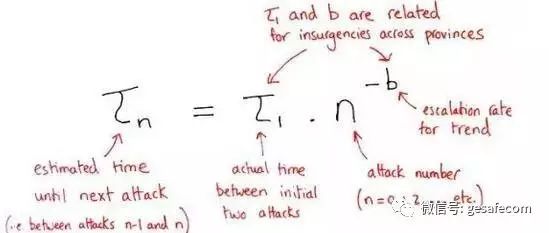

在接受《纽约时报》采访时,西蒙斯提到一个核子加速器实验,“粒子碰撞后形成的轨迹图看似杂乱无章,实际上却存在着内在的规律,”西蒙斯说,“这让我自然而然地联想到证券市场,哪怕是只有100股的交易,都会对这个庞大的市场产生影响,而每天都会有成千上万这样的交易发生。”当这成千上万只微小的蝴蝶相继轻颤翅膀时,市场会做出怎样复杂的反应?这正是西蒙斯钻研的课题。

“这个课题对于世界而言也许并不重要,不过研究市场运转的动力非常有趣。这是一个非常严肃的问题。”七十岁的西蒙斯笑起来仿佛顽童。而他的故事,听起来更像是一个数学天才通过复杂的赔率和概率计算,最终笑傲赌场的神话。

一位资深数量型基金经理指出,西蒙斯的方法不涉及对冲,

多是进行短线方向性预测,依靠同时交易很多品种、在短期做出大量的交易来获利。

具体到每一个交易的亏损,由于会在很短的时间内平仓,因此损失不会很大;而数千次交易之后,只要盈利交易多于亏损交易,总体结果就是盈利。

七十不惑

有人捧场,便有人质疑。近年来,有不少人以1998年倒闭的美国长期资本管理公司(LTCM)为例,质疑西蒙斯的盈利模式。上世纪90年代中期称雄一时的LTCM,不从事任何单方面交易,利用计算机处理大量历史数据,通过精密计算得到两个不同金融工具间的正常历史价格差,然后结合市场信息分析最新价格差,如果两者出现偏差,电脑立即发出指令大举入市;经过市场一段时间调节,放大的偏差会自动恢复到正常轨迹上,此时电脑指令平仓离场,获取差值。由于其模型假设前提和计算结果都是在历史统计数据基础上得出的,一旦出现与计算结果相反的走势,对冲就变成了一种高风险的交易策略。在极大的杠杆借贷下,这种风险被进一步放大。短短4年中,LTCM曾获得285%的收益率,又在两个月之内输掉了45亿美元,最终走向万劫不复。

“我们的方式和LTCM完全不同。”西蒙斯强调,他的文艺复兴科技公司(Renaissance Technologies)没有、也不需要那么高的杠杆比例,在操作时从来没有任何先入为主的概念,而是只寻找那些可以复制的微小获利瞬间,绝不以“市场终将恢复正常”作为赌注投入资金。

在LTCM倒闭10年后,2008年,麦道夫骗局曝光。这位曾任纳斯达克主席的犹太人设下“庞氏骗局”,以高回报率引人入瓮,结果,在一场“百年难遇”的金融危机中,被金融海啸把金灿灿的外衣扒了个精光。而西蒙斯所辖基金长达19年令人咋舌的高回报率,自然也让人投下了怀疑的眼光。然而,麦道夫靠的是拆东补西,不停地拉外围投资者入场;

而大奖章基金早在1993年规模达到2.7亿美元时,就已经停止认购。

从那时起,这只基金所赚取的利润,只为其固定投资者和雇员独享,令不少圈外的富人望“洋”兴叹。仅此一点,就足以让那些质疑不攻自破。