对话框回复「赵丹阳」,查看“私募教父”最新演讲

▲图片来源:视觉中国

来源:云锋金融(majikwealth)文中观点仅反映作者研究和学术观点,不代表见闻立场,不构成投资建议。

无论在哪个年代,要选出最优秀的基金管理人,都不是一件容易的事。

说起上个世纪优秀的基金管理人,有人会信仰本杰明·格雷厄姆,有人崇拜约翰‧邓普顿,也有人会推崇约翰‧内夫,众口不一。

但如果谁把彼得‧林奇放在第一位,你会发现,很少人会反对这一点。

1977年,林奇开始管理麦哲伦基金时,基金规模为2000万美元。13年后,1990年,麦哲伦基金规模达到了140亿,翻了700倍,成为当时全球资产管理金额最大的基金。基金持有人超过100万人,几乎每200个美国人里,就有1个人持有麦哲伦基金。麦哲伦的投资绩效也名列第一,13年的年平均复利报酬率高达29%。

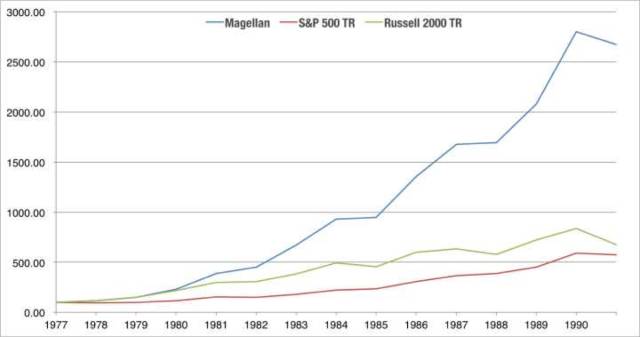

这个麦哲伦基金到底有多厉害呢?

假设你在1977年1月1日,分别投资100美元于麦哲伦基金、标普500指数(代表大盘股)、罗素2000指数(代表小盘股),那么到1990年年底,三者的收益曲线如下:

来源:wikipedia

结论是:

投资于标普500,你的钱会变成原来的5.73倍;

投资于罗素2000,你的钱会变成原来的6.74倍*;

投资于麦哲伦基金,你的钱会变成原来的26.7倍。

(*注:由于罗素2000起始于1978年末,因此77、78年两年的收益率我们假定和麦哲伦一样。)

可以看到,在这13年的时间里,麦哲伦同时吊打了大盘股和小盘股。人们将林奇执掌时的麦哲伦基金称为——“世界上表现最好的公募基金”(The best performing mutual fund in the world)

然而,正是这样一个举世瞩目的投资大师,却认为在股票投资上,业余投资者能够战胜机构投资者,战胜华尔街。

机构的局限

在彼得‧林奇看来,业余投资者拥有机构所不具备的优势。作为业余投资者,不必像专业投资者那样不得不分散投资于许多只股票。业余投资者完全可以集中投资少数股票。如果一时找不到好的股票,业余投资者也可以随时空仓,抱着现金等待机会。

机构投资者就没有这样的自由。机构投资者每个季度都得公布投资业绩,时刻面对着和同行的竞争对比,以及来自客户赎回的巨大压力。

业余投资者只要精心挑选几个自己熟悉行业的股票,把重心放在几个股票上,做足功课,就能比机构有更高的收益。

然而问题是,对于业余投资者来说,这些说起来容易,做起来难。林奇在自己的著作《战胜华尔街》和《彼得‧林奇的成功投资》里给出了许多方案,我们可以将其归结为三点:投资你了解的;坚定地持有;做好功课。

投资你了解的

关于选股,彼得‧林奇有个很出名的说法,

“选股既是一门科学,又是一门艺术,但是过于强调其中任何一方面都是非常危险的。”

“选股是科学”我们很好理解,例如借助量化工具、统计工具以及对财报中数据的理解和应用进行投资决策。举例来说:1、公司的主营业务;2、主营业务的利润,净资产收益率,利润增长率;3、市盈率、市净率是否合理,等等。

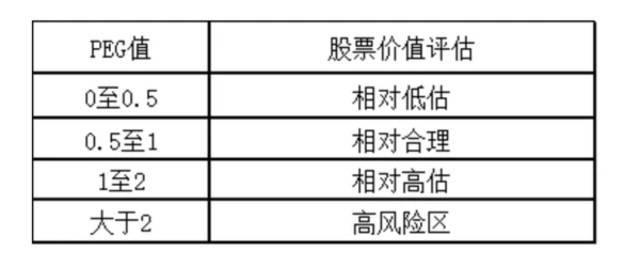

包括林奇在对股票价格是否合理的判断上,有个独门秘籍——PEG指标。也就是市盈率(P/E)/企业利润增长率(Growth)。PEG是彼得林奇用于评估成长型公司的方法,总体上可以分为四档:

对于最近很火的电动汽车、新材料、人工智能等成长型行业来说,PEG可以说是个很有参考意义的指标。

然而,我们也知道,数据只是对一个事物过往情况的量化体现。从过去的变动中寻找未来变动的方向,不仅具有局限性,还可能存在数据挖掘偏差(Data-mining bias)等问题。过于迷信数据,常常会让投资过程逐渐脱离实际,忽略许多重要的细节,从而导致失败(量化策略与量化策略宗师的故事)。

另一个极端则是把选股完全当作一门艺术,投资者过于依赖直觉来作出投资决策,而缺乏充足的调查和研究。不去认真看报表,甚至连所买股票公司的核心业务都未必清楚,仅仅凭借消息,或者几根K线、MACD、KDJ等技术分析线的走势来买卖股票。这种凭借直觉的“艺术”行为则更加可怕,却也是许多业余投资者的问题所在。

对此,业余投资者可以参考彼得‧林奇的那句名言--“千万不要买任何无法用笔将公司业务简单描述清楚的股票”。

换句话说,要确保非常清晰地了解公司的商业模式。如果你买了这个股,一定要能把买这个股的原因简单明了的描述清楚。

彼得‧林奇曾经做过一个有名的实验。一个中学初一班里的所有同学,在老师的带领下进行股票投资。

林奇要求这些学生按如下原则构建投资组合:每个组合中至少应该分散投资于10家公司,而且其中一两家要能提供相当不错的分红。学生们决定选择一只股票之前,必须能够清楚解释说明这家公司的业务是怎么回事。于是很多学生选择了如迪士尼、Kellog(食品)、沃尔玛。他们给出的原因是,这些品牌在他们生活中随处可见。

实验持续了两年(1990年1月1日~1991年12月31日),期间标普500收益率26%,而学生们的投资组合收益率高达69.6%,其中仅两只股票出现下跌,盈利最大的股票上涨超过300%!这个实验证明了:不用专门的电脑股票行情报价系统,不需要沃顿商学院的MBA学历,七年级学生可以比专业投资者做得更出色。

我们常听到一句话,“艺术来源生活,高于生活“。在选股方面,我们其实也可以这么说,“牛股来源于生活,高于生活”。

林奇发现了一个投资技巧,那就是购买一个股票前,先问问自己是否喜欢他们家的产品,是否认可他们家的产品。

彼得林奇选择消费行业牛股的秘籍就在于逛街。

一次他去购物,看到玩具反斗城里孩子们玩得乐不思蜀,流连忘返,就知道这会是个牛股。结果不出所料,玩具反斗城的股价从25美分一路涨到36美元,涨了144倍。

餐饮业股票也是一样。在60年代的美国,不论是金拱门麦当劳还是肯德基,标准化的餐饮公司找到了成功的产品和模式,迅速地复制和扩张,那时投资于这两家公司基本上能获得200倍的回报。

这种“源于生活、高于生活”的投资艺术门槛并不高。对于业余投资者而言,也许他的办公室不在华尔街,办公室里也没有专业的彭博机,没有每周订阅的 “Financial Times”。但是,这些业余投资者都有着许多机构投资者难以获取的优势。

比如有些业余投资者在化工行业工作,他们能比机构投资者更早地知道化工行业的变动。他们能最先知道氯出现了短缺,腐蚀剂正在缺货。他们能第一时间知道库存和销量。这对于预估企业的利润,有着机构投资者难以匹敌的天然优势。

当然,即便工作的单位并不是上市公司,也不碍事。最重要的还是对于商机的观察和把握。林奇说,在麻省威尔伯雷市有一名消防员,他对股市知之甚少。但他发现镇上有两家公司不断扩大工厂,于是他每年在这两家公司的股票上投入1000美元,连续投了5年,结果成了一名百万富翁。

每个人所了解的东西必定是有限的。博采众长,借鉴他人的认知,会让投资变得更加轻松。例如林奇的一个朋友,靠着技术分析买进了一家磁盘驱动器公司的股票,同时,他的妻子花了大价钱买了一个品牌的服装。这个朋友觉得妻子真是败家,整天就知道买买买。而在妻子眼里,丈夫才是真的败家,买的股票从来不赚钱。

结果是,林奇朋友的股票跌了一半。与此同时,他妻子所买服装公司的股价翻了20倍,这个服装公司叫Limited,名副其实的大牛股。如果这个朋友随着老婆买,老婆买衣服他就买股票,早就赚翻了。甚至可以说,女性是最好的零售行业研究员,小孩是天生的游戏和教育行业研究员。

所以说,个人的认知有局限性,要常常观察身边的人,了解他们的想法,才能拓宽思路,更好地找到牛股。

“选股根本无法简化为一种简单的公式或者诀窍,根本不存在只要比葫芦画瓢照着做一用就灵的选股公式或窍门。选股既是一门科学,又是一门艺术,但是过于强调其中任何一方面都是非常危险的。”

坚定持有

林奇一旦发现牛股,就会长期持有。例如克莱斯勒汽车。在20世纪80年代初,由于汽车工业不景气,股市对汽车股情绪悲观,整个华尔街都认为美国第三大汽车厂商克莱斯勒即将破产。这时克莱斯勒股价才2美元,林奇却没有被市场悲观的情绪影响,亲自去调研了汽车行业。

他先调研了福特公司,结果发现不但福特公司不错,克莱斯勒财务状况更好,有超过10亿美元的现金资产。单单这一点,就足以打破华尔街认为克莱斯勒会破产的预言。随着进一步调查,林奇发现克莱斯勒产品卖得不错,开发创新上也充满活力。1982年春夏之际,他坚定地作出判断,压上监管允许的最大投资规模,不断地买进克莱斯勒,把克莱斯勒打造成他的第一重仓股。

很多同行都说林奇疯了,竟然在一个不景气的行业,投了一个快破产的公司。林奇此时可谓是“众人皆醉我独醒”。他认为汽车行业是周期性行业,人们纷纷不看好汽车行业,让原本盈利能力就不错的汽车股变得很便宜。于是,他不仅重仓克莱斯勒,还购买了福特和沃尔沃等汽车股。

到了1984年,林奇从福特和克莱斯特两只股票上分别赚到了超过1亿美元的利润,从沃尔沃上赚到7900万美元,汽车股的丰厚回报让麦哲伦基金的业绩瞬间扶摇直上,脱颖而出。

在我国,也有这样一位专注于收集底层信息的投资人——董宝珍。否极泰的基金经理董宝珍从2010年开始就重仓茅台,并屡次公开发声看好茅台。然而,在2014年,茅台酒跌至83.77元。不仅他管理的基金账面浮盈规模下跌一半,而且他看好茅台的观点还被多方质疑。“骗子、傻子、小丑、无耻的家伙”——骂声四起;“为什么不止损?为什么不卖出”——质疑不断。

更惨的是,董宝珍因为之前和人打赌茅台市值不会跌破1500亿, 最终输了,履行当初“茅台跌破1500亿就裸奔”的诺言。

作为一个投资者,最悲催的事莫过于“把裤子都输光了”,把尊严都输光了。

董宝珍放弃了尊严,却依然没有放弃茅台。2013年底,他去茅台设在北京郊区的中转库,与库房保安聊天,了解提货情况;2014年初又到贵阳茅台镇,驻扎在茅台包装车间的女厕所边上,抓住员工上厕所的间隙与包装车间的工人聊天,了解出货量。很快他发现,茅台的销量超越任何一个白酒,甚至超过二锅头。

当所有人都认为这是最黑暗的时刻,只有董宝珍一个人看到了光明。他认定茅台的需求仍然强劲,于是坚持持有,甚至四处找钱抄底茅台。最终,见证了茅台从跌破1500亿到如今8000多亿市值的巨大增长。

投资股票就像找对象,都是为了能长久的在一起。没人找对象是为了离婚。因此,如果一开始就做出了明智的选择,就坚持下去,不要轻易放弃。

“当你选中了一个好的股票,那么时间就是最大的趋势。如果你选择了一个问题股,那么时间就是最大的敌人。”

做好功课

不管是投资自己了解的,还是坚定的持有,本质上都需要投资者做好功课。股票投资本就是一场信息战争,谁掌握了更多的信息,有效处理了更多信息,谁就具备更多战胜市场的可能性。

在这方面,彼得‧林奇很有发言权。看看他是怎么做好功课的。

彼得‧林奇的日常生活——早晨6点离家办公,晚上7点回家,路上时间在阅读中渡过;午餐时间通常用于与公司管理层洽谈;平时陪家人逛街时留意中意的公司;度假时,如果公司离得近,会随时跑去调研。

林奇于1982年曾回答电视台主持人什么是他“成功的秘密”时说:“我每年要访问200家以上的公司和阅读700份年度报告。”

这个数字之后变本加厉:1980年他拜访了214家上市公司,1982年拜访了330家上市公司,1983年拜访了489家,1984年拜访了411家,1985年拜访了463家,1986年拜访了570家。根据这个速度,即使加上周末和假日,他也几乎平均每天要访问2家上市公司。

麦哲伦基金所属的富达公司,会安排基金经理和上司公司高管共进午餐,有时是晚餐和下午茶。林奇养成了一个定期交流的习惯:每隔一个月和每一个主要行业的代表人物至少交流一次,以免漏掉这一行业最新的发展动态消息。

这些信息既不是仅有少数人才知道的消息,也不是不可泄露的消息。只不过,通过和上司公司高管聊天,能够更清晰地了解到这个行业,甚至是这个公司的机遇和困境。

大部分人并不容易时常接触到上市公司高管。但林奇说,但凡接触某一行业的工作人员,不论是供应方,还是销售方,总会知道或获得行业的相关信息。

比如一个安防设备的销售人员,或是设备的供应商,对于设备是否好卖,市场情况什么样,产业链上下游状况,他们都有切身实地的感受。和他们交流,往往能比坐在办公室里翻看研究报告更快地了解到行业在发生的变化。

“你自己不对上市公司进行调查研究,进行仔细的基本面分析,那么拥有再多的股票软件和信息服务系统也没有用。”

结婚20年,林奇只度过两个假期,“我去日本,5天的时间考察公司;在香港见到卡罗琳,我们在中国逗留了大约两三天。然后我考察曼谷的公司,又在曼谷观光。接着我飞往英格兰,在那里考察了三四天的公司。那是一段美好的时光。”

当然,不能保证他的妻子卡罗琳也这么认为。

最后,我的离开——彼得‧林奇的自述

然而,不管是对于机构投资者,还是业余投资者,投资都只是一场修行。修行的目的,是为了更好的生活。

世间有许多不公平,唯有时间是公平的。林奇把几乎所有时间都投入在股票研究上,获得了巨大的成功,却也牺牲了大量和家人孩子相伴的日常生活。

执掌麦哲伦基金13年后,彼得‧林奇最终选择了离开,成为一名业余投资者,回归家庭,回归生活原本的模样。

“ 1990年5月31日,随着“咔哒”一声,我关掉了面前的证券行情报价机器,走出了麦哲伦基金的办公室。我在这里已经工作了整整13年,期间买过的股票超过15000只。尽管我管理的麦哲伦基金规模已相当于厄瓜多尔整个国家的国民生产总值,让我享尽了荣誉和风光,却也让我付出了个人生活的代价。

我无法拥有经常与家人相伴的幸福时光,无法享受看着孩子们一天天长大的天伦之乐。孩子们长大变化得真快,每星期一个样,几乎每个周末她们都得向我自我介绍,这样我这个平日只顾忙于投资却根本不沾家的老爸才能认出来谁是谁。

当你开始把Freddie Mac(房迪美)、Sallie Mae(沙利美)、Fannie Mae(房利美)这些公司股票简称和家里孩子的名字混在一起时,当你能记得住2000只股票代码却记不住家里几个孩子的生日时,那你很可能已经变成一个工作狂,在工作中陷得太深而难以自拔了。

到了1989年,原来1987年所发生的股市大崩盘早已成为往事,此时股市又再度平稳前行。我的妻子,还有女儿玛丽、安妮和贝思举办了一个生日晚会,庆祝我的46岁生日。

在生日晚会进行到一半时,我的心头忽然一震。我突然想起来,我的父亲就是在他46岁时离开人世的。当你意识到自己竟然已经比父母活得还要长寿时,你就会发自内心地感受到,原来自己和他们一样也要离开人世。

你才开始意识到,自己能够活着的时间实在是非常短暂,而之后的死亡却将会是无比漫长的。你开始反思为什么自己以前不懂得珍惜宝贵的生命时光,不多花一些时间陪孩子们去参加学校里的体育比赛、去滑雪、去看橄榄球赛。你会提醒自己,再也不要当一个工作狂了。

因为没有人在临终时会说:“我真后悔没有在工作上投入更多的时间!”

本文由云锋金融授权发布,不构成具体投资建议。敬请投资者注意,投资涉及风险。

转载请回复 授权 查看须知

新媒体总监 位宇祥

华尔街见闻官方微信(ID:wallstreetcn)

喜欢此文,欢迎转发和点赞支持见闻君