来源:券商中国(ID:quanshangcn)

作者:桂衍民 詹晨

3.5倍!这是券商行业平均资本杠杆水平。多位接受券商中国记者采访的人士表示,此资本杠杆水平已接近历史底部,相较于国外证券市场亦属于非常低的水平。

在境内外降杠杆的大背景下,今年上半年境内证券公司资本杠杆水平再次出现企稳微降。券商最低资本杠杆已达到了1.83倍,最高资本杠杆也才6.67倍。

其中,消耗净资本最大的自营、两融和股权质押三大重资本业务在净资本中的占比,已经由去年年底的29.21%降至6月底的22.75%。而另一方面,上半年券商净资本规模却还在通过多种方式继续得到补充。

自2015年股市巨幅波动以来,去杠杆已成为市场主流声音。应该说,随着监管部门联手对场外配资的重拳治理,场内资本中介业务的规范,以证券公司为主的金融机构资本杠杆率都出现了迅速回升。

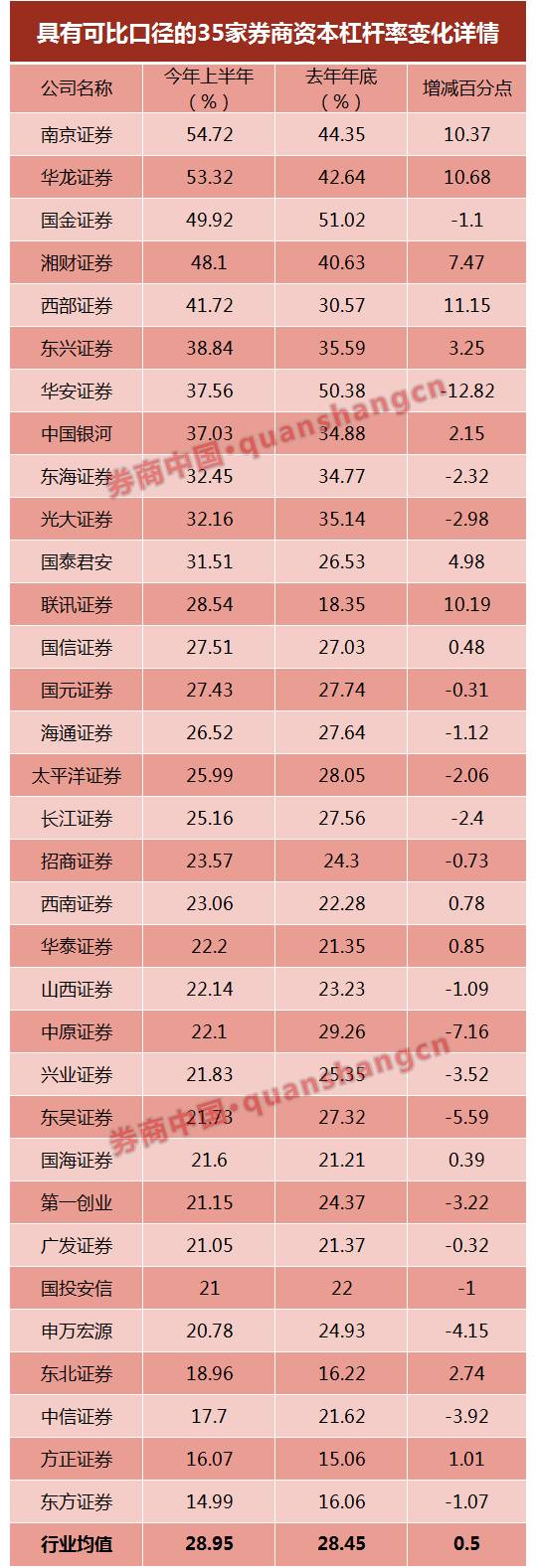

来自Wind的专项数据显示,具备可比口径的35家证券公司,2016年年底平均资本杠杆率为28.45%。资本杠杆率超过50%的有两家,分别为国金证券的51.02%和华安证券的50.38%。资本杠杆率低于20%的有三家,分别为方正证券15.06%、东方证券16.06%、联讯证券18.35%。

但该数据在今年上半年略为发生变化。披露了半年报的35家券商中,资本杠杆率超过50%的已有两家,但变成了南京证券54.72%和华龙证券53.32%。资本杠杆率低于20%的增至4家,分别为东方证券、方正证券、中信证券和东北证券,录得的资本杠杆率分别为14.99%、16.07%、17.7%和18.96%。

对比两个时段的数据不难发现,上半年券商资本杠杆率整体依然呈现上升态势。其中,33具备可比口径的券商中,资本杠杆率上升的有14家,上升幅度百分比超过两位数的有西部证券、华龙证券、南京证券和联讯证券,上升百分比分别为11.15%、10.68%、10.37%和10.19%。资本杠杆率下降的有19家,下降幅度百分比超过两位数的仅华安证券一家,下降了12.82倍。

值得一提的是,资本杠杆率对市场而言,其实尚属一个“新词”,正式出现在券商财务报告中系去年10月1日之后,彼时新修订后的《证券公司风险控制指标管理办法》正式实施。

根据《证券公司风险控制指标管理办法》,资本杠杆率作为证券公司核心风控指标,取代此前的“净资产/负债、净资本/净资产”指标,也成为控制着券商经营杠杆的首要指标。根据上述办法要求,境内证券公司资本杠杆率不得低于8%,具体计算公式为:核心净资本/表内外资产总额。

根据上述规定和解释,意味着今年上半年,35家券商平均资本杠杆3.45倍。上半年末资本杠杆最高的4家券商即为资本杠杆率最低的4家,东方证券、方正证券、中信证券和东北证券对应的资本杠杆分别为6.67倍、6.22倍、5.65倍和5.27倍。与此对应的,上半年末资本杠杆最低的两家南京证券和华龙证券,对应的资本杠杆各自才1.83倍和1.88倍。

“券商现在可放杠杆的业务被压缩得很少了,牌照通道几乎可以忽略,仅有的可放杠杆的业务就是自营、两融和股权质押三大重资本业务。”某新三板挂牌券商副总裁表示,在2015年股市巨幅波动之后的近两年时间里,券商杠杆已被迫急剧下降,目前基本接近历史上最低水平。

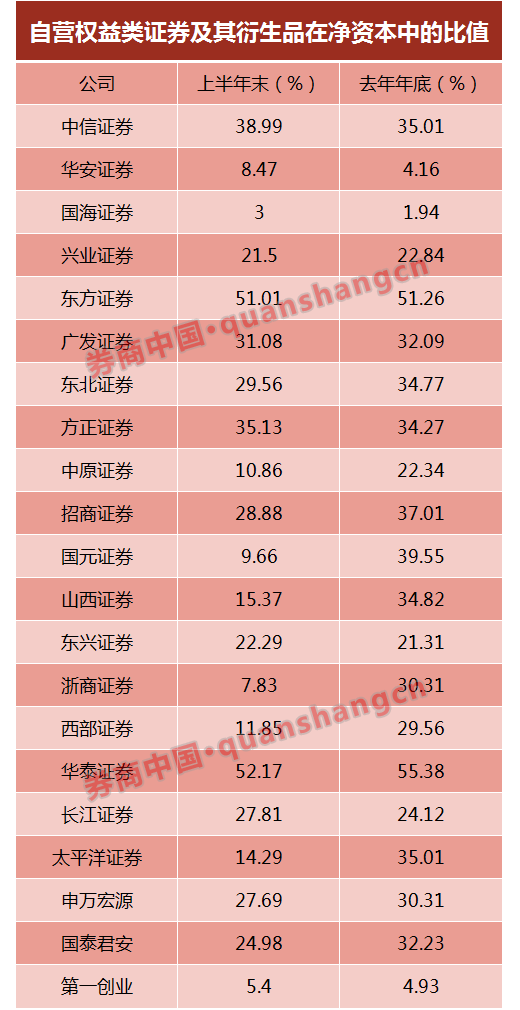

来自Wind专项数据显示,21家在半年报中披露“自营权益类证券及其衍生品/净资本”数据的券商中,有多达14家公司出现下降。这意味着,此14家券商自营、两融、股权质押等业务规模在该公司净资本中的占比出现下降。

上述21家券商“自营权益类证券及其衍生品/净资本”平均比值已从2016年年底的29.2%下降到了上半年期末的22.75%,下降了近7个百分点,显示出券商在自营为主的重资本业务上缩减规模明显。

“上半年券商自营行业整体规模应该是缩减的,因为行业对上半年市场行情整体预判偏谨慎。”北京某中型券商财务总监分析说,两融未升反降,规模在上升的就是股权质押融资业务。

数据显示,截至2017年6月30日,沪深两市两融余额报8798.62亿元,较2016年12月30日的9392.49亿元下降了593.87亿元。

股权质押业务上半年更是火爆。Wind数据显示,上半年共发生股权质押交易次数4244笔,合计发生质押股票规模达881.74亿股,按质押公告日收盘价计算,总市值高达1.14万亿元。截至今年6月30日,尚未解禁的股权质押依然多达3761笔,质押规模达785.94亿股,按质押公告日收盘价计算总市值1.01万亿。

单家公司方面,“自营权益类证券及其衍生品/净资本”比值下降最大的5家公司为国元证券、浙商证券、太平洋证券、山西证券和西部证券,该比值较从去年年底分别下降了29.89个百分点、22.48个百分点、20.72个百分点、19.45个百分点和17.71个百分点。

以降幅最大的国元证券为例,来自Wind的数据显示,该公司上半年两融规模从年初的107.21亿元升至114.47亿元,上半年新增股票质押融资规模121.29亿元(9.09亿股)。

自营规模尽管未披露,但从半年表述来看国元证券非常谨慎,如“持续对持仓品种进行跟踪管理,切实防范风险;权益投资业务波段操作,坚持‘个股达到盈利目标就坚决止盈,回调补入’的原则。”

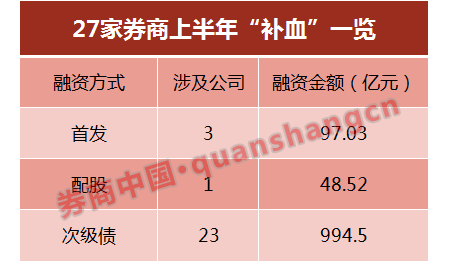

券商资本杠杆水平稳中有降,除了自营、两融和股权质押三类中资本业务消耗占比下降外,另一方面就是券商还在通过多种渠道继续“补血”。中证协数据则显示上半年全行业补充资本金近3000亿元。

据券商中国记者不完全统计,今年年初至6月30日,境内共有27家证券公司通过IPO、配股和发行次级债三种方式50次补充资本金,累计补充资本金近1200亿元。其中股权增资方面,浙商证券、中原证券和银河证券3家通过IPO合计融资97.03亿元,西部证券通过配股增资了48.52亿元。更多证券公司通过发行次级债进行“补血”,共有23家券商在上半年先后发行了44期次级债,合计募资了994.5亿元。其中,兴业证券先后发行了6期次级债,招商证券、东吴证券和东方证券先后4次发行了次级债。

这还仅仅是有据可查的,还有诸多未上市证券公司,他们也在通过股东注资、定向增资等方式补充资本金。中证协最新数据就显示,2017年上半年末,证券公司净资本约1.5万亿元,其中核心净资本12737.16亿元。相较于2016年年底的数据,全行业净资本增加了近3000亿,核心净资本增加了432.91亿元。

“证券公司上半年资本杠杆的微降,一方面是自营、两融和股权质押在消耗净资本上的占比在下降,另一面就是证券公司也在不断扩容资本金。”北京一家中型券商财务总监分析,一方面是分子在缩小,另一方分母在扩大,杠杆自然就变小了。

一家上市券商副总裁则坦称,现在证券公司可加杠杆的业务实在太少,市场不好自营也无都趋于谨慎,两融市场不景气客户也趋于谨慎,上半年唯一还算拿得出手的就是股权质押业务。

按照修订后的《证券公司风险控制指标管理办法》,证券公司资本杠杆率不得低于8%。换种说法就是,证券公司资本杠杆不得高于12.5倍。

目前行业整体资本杠杆率28.95%,对应的资本杠杆就是3.5倍,单家券商最高资本杠杆也才6倍多一点,无论和过往比,还是和境外比,当下券商资本杠杆水平处于底部。

中证协最新披露的2017年上半年129家证券公司(母公司)会员未经审计经营数据及业务情况也显示,全行业杠杆超过4倍的仅3家券商,分别为东方证券、爱建证券和国融证券,而其他券商杠杆基本都处在2至3倍之间。尽管中证协的券商杠杆和《证券公司风险控制指标管理办法》资本杠杆统计口径不同,但整体反映着券商行业处于历史低位的杠杆水平。

长江证券非银金融行业分析师周晶晶表示,目前券商的整体杠杆水平处于历史偏低位置,相对于杠杆水平,ROA(净资本收益率)还是比较高的。周晶晶认为,券商的经营杠杆在某种程度上来讲是市场环境及监管环境所带来的,未来证券行业加杠杆的空间已然在金融衍生品市场。