这个问题其实巴菲特在1984年,为了纪念由Benjamin Graham和Daved L. Dodd所合著的《Security Analysis》出版五十周年的一次演讲,是一个很好的回答

:

无论如何,以下我将为大家介绍一批投资者。他们年复一年的,取得了比S&P500指数更好的投资成果。那么,他们的成功到底是不是纯粹的巧合或运气呢,这是值得我们来验证一下的。

在我们开始这项验证之前,先说一个比喻。大家想象一下,现在我们举办一个全国性的“掷硬币”赌博游戏,让全体美国人(2.25亿)一起参加,每个人的都以1美元的赌注开始玩。第一天早上,所有的参与者将会开始押注。猜对了的人,可以赢得猜错的人的那1美元。每一天,输了的人会被淘汰出局。第二天,留下来的胜利者将继续游戏,但都必须把之前所赢来的钱全拿来做赌注。如此,(根据“掷硬币”50%的胜负几率)每过一天,就会有约一半的人出局,赌注也会翻一倍。过了十天,则会有大约22万的人可以连续猜中了十次,他们每个人也会赢得了约1000美元多一点。

这时候,这一班人,可能就会开始有点飘飘然了。他们也许会故作谦虚,同时也很可能会开始向异性们炫耀自己的本事,以及在“掷硬币”游戏中的超凡见识。

假设这一批胜利者们继续玩这个游戏。那么,再过十天,我们就会有215位优胜者。他们连续的猜中了20次的硬币,而且在整个过程中,从1美元的赌注翻倍到了1百万美元。

这时,他们开始被胜利冲昏头脑了。他们也许会开始出书,书名叫《我如何在20天内,用1美元赚取1百万》,并开始做全国性巡回演讲,教导人们猜硬币的技巧。对于那些对他们的能力有所怀疑的学者,他们会挑战说:“如果不是因为我们懂得技巧,怎么会有这么多个(215)成功的例子?”

这时,有些学者可能就会不客气地说话了:“就算我们找2.25亿只猴子来玩同样的游戏,也会得到一样的结果:将有215只猴子可以取得连续20次的胜利。”

无论如何,我接下来要介绍的成功例子呢,会和上述情况有所不同。想象一下,如果:(a)你根据与美国人口分布同样的比例,从全国各地找来了2.25亿只猴子;(b)在经过了20天的游戏后,有215只胜利者;(c)你发现在这些胜利者当中,竟然有40只猴子是来自于同一个小镇的同一间动物园。这时,你可能就会开始到这动物园作采访了,问问管理员是喂什么食物给它们吃、它们有没有受过什么特别训练、读过什么书,等等等。也就是说,当你发现到有许多的成功者很不寻常的集中在一起时,你会开始寻找看有没有其他特征也集中在同一个地方,因为那可能就是导致成功的因素。

科学上的研究,通常也是遵循着这种模式的。比如说,你想要分析某种罕见疾病的成因。如果你发现,全国仅有的1500宗病例中,有400宗是发生在同一个小镇的。那么你可能就会开始研究那里的水质、居民的工作性质、或其它的各种因素等等。因为你知道,有400宗病例集中在这么小的范围,一定不是纯粹的巧合。虽然你仍不知道疾病成因,但你知道应该到哪里去寻找。

我要说的是,这世界上的人,除了可以用地理发源地来进行划分以外,也可以用“知识来源”作为把他们分类。如果你在“投资世界”里做个统计,你就会发现,有极高比例的成功者,都是起源自一个叫做Graham-and-Dodds ville的知识小村庄。投资成功者在这个小村庄中的所显示出的高度集中趋势,并不能单纯的用巧合、运气来解释。

对于我所要介绍的这一批投资者们,我觉得可以把他们看作是来自于同一个“知识家庭”,而他们的家长,就是Graham。但是,这些孩子们已经离开了这个家庭,并各自以不同的方式来“猜硬币”。他们分散到了不同的地方,各自买卖不同的股票;而他们共同达到的成功,是不能够单纯以随机的巧合来解释的。我们也不能够说,他们是因为遵随着一个领袖的指令,而做出相同的押注的。他们的大家长只不过是制定了一套“猜硬币”的知识理论,这批学生们呢,则是按照各自的方式,应用那套理论去做出各自的判断的。

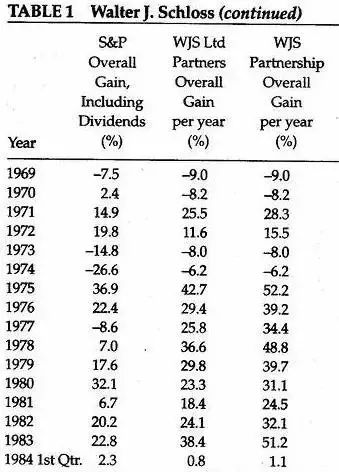

第一位是Walter。

这是他的业绩:

Walter采取完全的分散投资策略,目前持有着百多只股票。他知道如何去寻找那些以低于其价值的价格出售的股票。而这就是他所做的全部事情。他从来不担心那天是不是星期一,或者是不是一月份,又或者是不是大选的年份。他只是单纯的说,“如果我能够以40分的价格买入一项价值为1元的生意,肯定有好事情会发生”。他持有的股票数量比我多出许多,且他似乎没有兴趣知道所买入的公司是从事什么生意的。也就是说,我本人对他全没有任何影响力。这就是他的优点,他几乎完全不受任何人的影响。

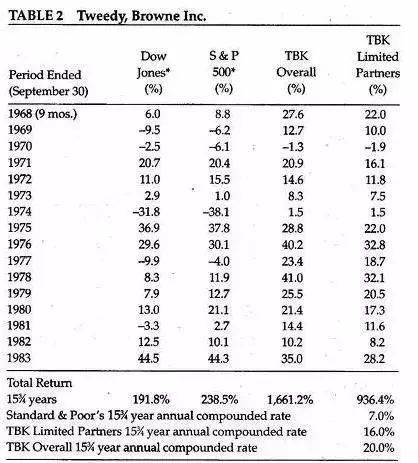

第二个例子是Tom Knapp,

是我在Graham-Newman公司的工作伙伴。在二战前,他曾在普林斯顿主修化学系。参战回来后,他成了沙滩的无业游民。有一天,他得知Dave Dodd在哥伦比亚开办一项有关投资的夜间课程。他报读了那项课程后,发现自己对投资产生了极大的兴趣。于是,他申请进入哥伦比亚商学院,并在那里取得MBA学位。其间,他有修读了Dodd和Graham开办的课程。35年后的今天,当我要向他求证以下的资料时,我又在海边见到了他。所不同的是,今天他已是沙滩的主人了。

在1968年,Tom Knapp和Ed Adnerson(另一个Graham的学生),和几个拥有相同投资信念的伙伴,一起开创了Tweedy, Browne Partners公司。Table-2中列出了他们这些年来的投资成绩。

他们是通过非常分散的投资策略来达到的这些成果的。他们偶尔会买入一间公司的大量股份,以掌握公司的控制权。

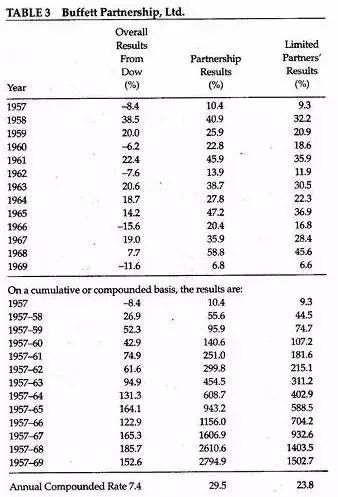

Table-3是第三个成员的投资成绩,

他在1957年成立了Buffett Partnership公司。在1969年过后,他解散了公司。虽然从那以后,他仍通过Berkshire Hathaway继续他的投资事业,但是我找不到一个很好的标准参数来表达Bershire的投资成果。不过我认为,不管从是从哪一方面来衡量,它的成绩都是相当令人满意的。

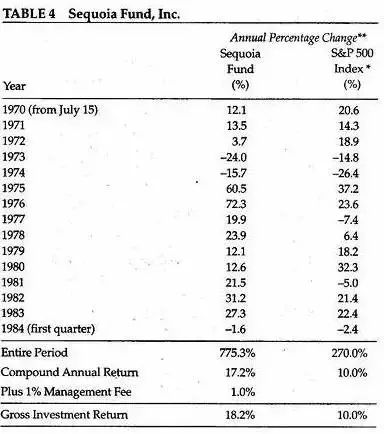

Table-4是第四个成员,

Sequoia Fund的投资记录。这个基金的管理者,Bill Ruane是我于1951年在Graham的投资课里认识的。毕业于哈佛商学院,到华尔街工作后,他觉得自己仍然需要多学习一些有关商业方面的知识,于是就在1951年到哥伦比亚大学选修了Graham的课程;我们就是在那时候认识的。在1951至1970年期间,他管理一个规模较小的基金,成果比起行业平均成绩远来得的好。当1969年我要结束Buffett Partnership时,我请他设立一个新的基金,来帮忙继续管理我的伙伴们的资金,这就是Sequoia Fund的由来。这个基金并不是在一个很好的投资时机设立的,当时我正要抽离股市呢。接下来几年,股市的调整给他的投资表现带来的艰巨的挑战。值得高兴的是,我的伙伴们不但没有离弃他,还不断的增加投资额。结果,大家都得到了满意的回报。

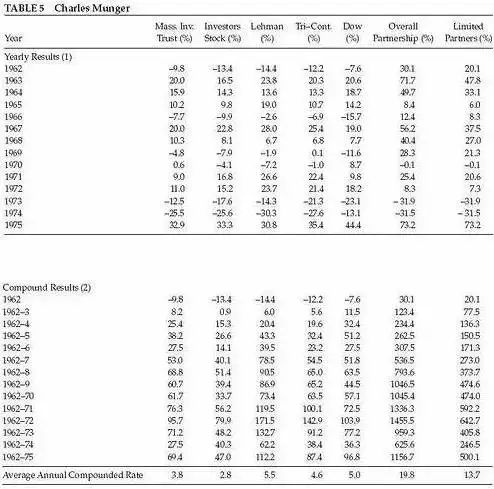

这是第5位成员的收益,也就是大家熟知的芒格:

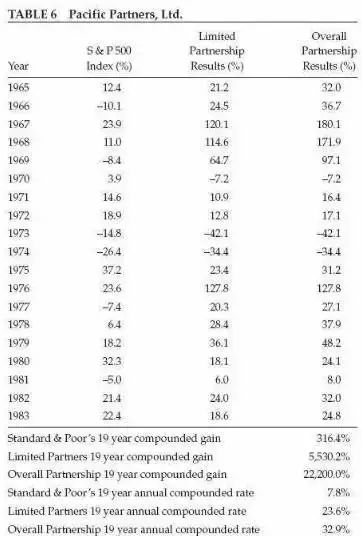

Table-6是Rick Guerin的投资记录。

他是Charlie Munger的一个朋友,毕业于USC数学系(又一个不是商学院出身的例子),曾进入IBM从事销售工作。当我找到Charlie后,Charlie找到了他。从1965到1983年,相对于S&P指数的316%回酬,他取得了约22,200%的总回酬。

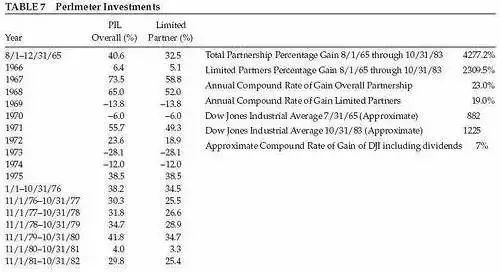

这是第七位的投资业绩:

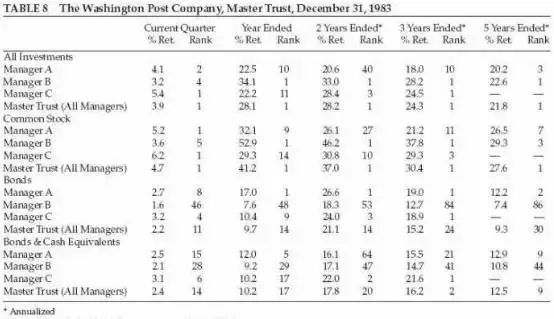

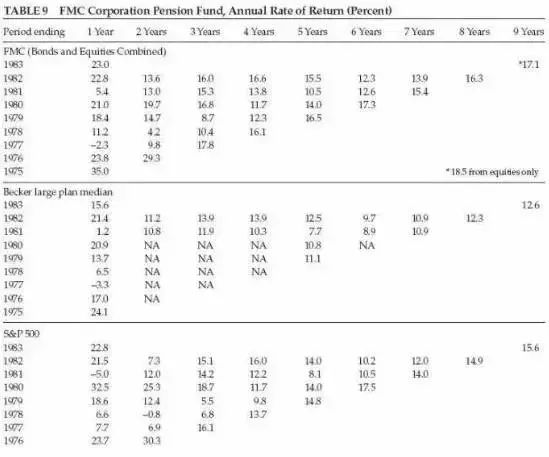

Table-8和Table-9是我有参与的两个退休基金的投资记录。

我曾经对其发挥过影响力的,就仅仅只有这两个基金;它们并非是我从几十个基金中挑选出来的。在我的引导下,这两个基金都转向成了由价值型的经理来管理。其它的退休基金,很少有跟从价值型投资法的。

好了,以上这些,就是来自Graham-and-Dodds ville的九个投资记录。

我必须强调的是,我举的例子中,他们的操作中从来没有出现过相同的投资组合。虽然他们都是在寻找证券的价格和价值的差异,他们各自的决策是很不一样的。Walter所持有最多的股票,都是诸如Hudson Pulp & Paper,Jeddo Highland Coal,NewYork Trap Rock Company等等,都是些只要稍微有留意财经版的读者都不会感到陌生的名字。Tweedy, Browne所选的股票呢,大都是一些名不见经传的小公司,大家可能连它们的名称都没听过。Bill则钟情投资于一些大型公司。Perlmeter的投资成果是靠他自己的独立判断来达到的。不过呢,相同的是,每当Perlmeter决定要购买一个股票时,是因为他知道,他所得到的价值,比他所付出的价格更高。这就是他唯一所关心的。他不去看公司的季度盈利预测,他也不看公司明年的盈利;他不管那一天是星期几,也不看任何人的研究报告;他对股票的价格动量、成交量、等等完全不感兴趣。他只问一个问题:这生意值多少钱?这些投资组合中,出现重叠的股票是非常非常之少的。