摩根士丹利、瑞银、高盛等多家机构普遍预计,美联储将在11月15日正式宣布开始缩减购债规模,到2022年年中左右完成这一过程,并强调缩减的时间表是灵活的。

来源 | 华尔街见闻

作者

|

韩旭阳

全球瞩目的美联储Taper时刻即将到来。

北京时间周四凌晨02:00,美联储公开市场委员会(FOMC)将公布利率决议,半小时后,美联储主席鲍威尔将召开新闻发布会。

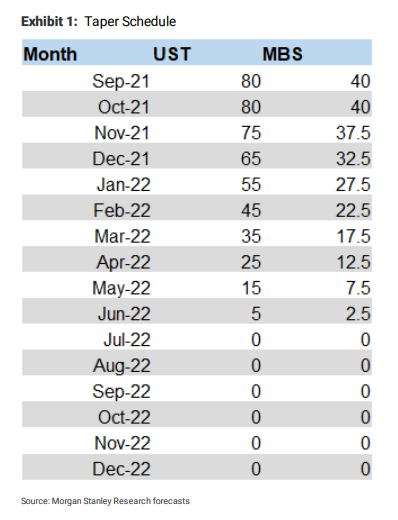

目前市场普遍预期,随着美联储在就业和通胀问题上取得“实质性的进一步进展”,美联储将于本月中旬、按照每月减少国债购买100亿、减少MBS购买50亿美元的步伐拉开缩减资产购买的序幕。

据英国金融时报报道,Nuveen的首席投资策略师Brian Nick表示:

01

taper如何进行?

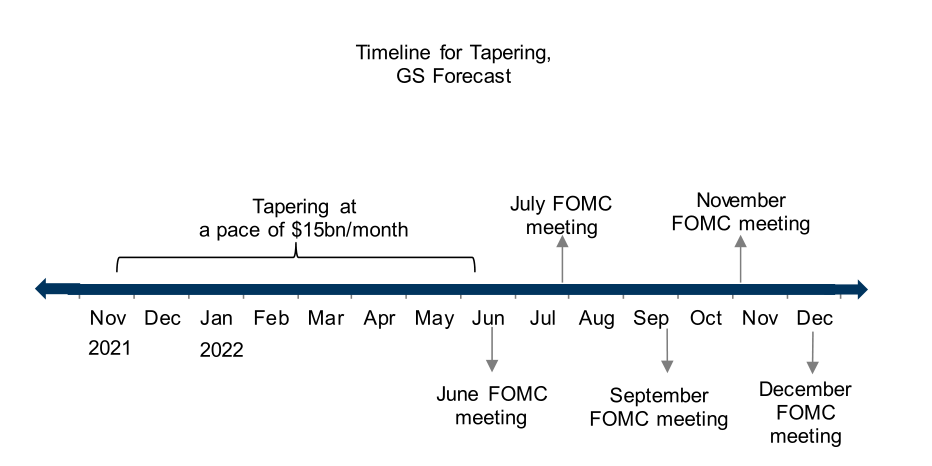

摩根士丹利、瑞银、高盛等多家机构普遍预计,美联储将在11月15日正式宣布开始缩减购债规模,到2022年年中左右完成这一过程,并强调缩减的时间表是灵活的。

按照月中时间表,

预计美联储将在11月中旬至12月中旬购买700亿美元国债和350亿美元MBS,随后按照每月减少国债购买100亿、减少MBS购买50亿共减少150亿美元的节奏逐步缩减QE、开展Taper的进程。

目前的每月购债规模是1200亿美元。

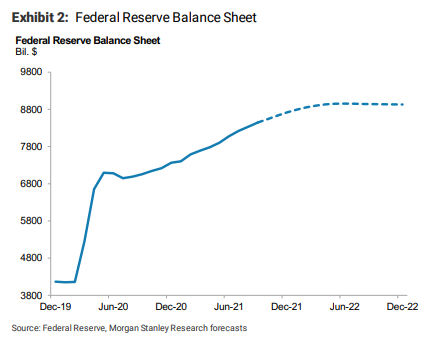

摩根士丹利预计,至明年6月中旬缩减结束,美联储资产负债表的规模将在2022年年终达到8.9万亿美元。

02

缩减≠加息

在会议召开前,美联储主席鲍威尔在上月发布了最后一次公开讲话,也是美联储官员进入缄默期之前的最后一次重磅讲话。

鲍威尔明确表示,

“现在是缩减购债的时候,但不是加息的时候”

,美联储正步入很快开始逐步taper的轨道,预计2022年年中7月份左右完成这一过程。鲍威尔一直强调加息的门槛更高,美联储需要耐心让劳动力市场完全复苏。

FOMC的核心成员也一直强烈认为,

缩减购债的时机与首次加息的时机无关。

就连美联储理事沃勒最近也表示:

“这两项政策行动是截然不同的。我认为,劳动力市场持续改善的步伐将是渐进的,预计通胀将放缓,

这意味着距离加息仍需一段时间。”

大摩指出,可以肯定的是,在缩减结束后,美联储不会按照预先确定的时间开始加息。就像缩减本身一样,未来的数据才能决定何时达到了加息的标准;

在新闻发布会上,鲍威尔可以告诉公众,如果数据好于预期,可以加快缩减的步伐;如果数据低于预期,可以放慢缩减的步伐,或者干脆停止缩减。

亚特兰大联储主席博斯蒂克也强调,FOMC看重数据依赖性(data dependence),他正是通过这一视角考察灵活的平均通胀目标制(FAIT)。

市场预计,

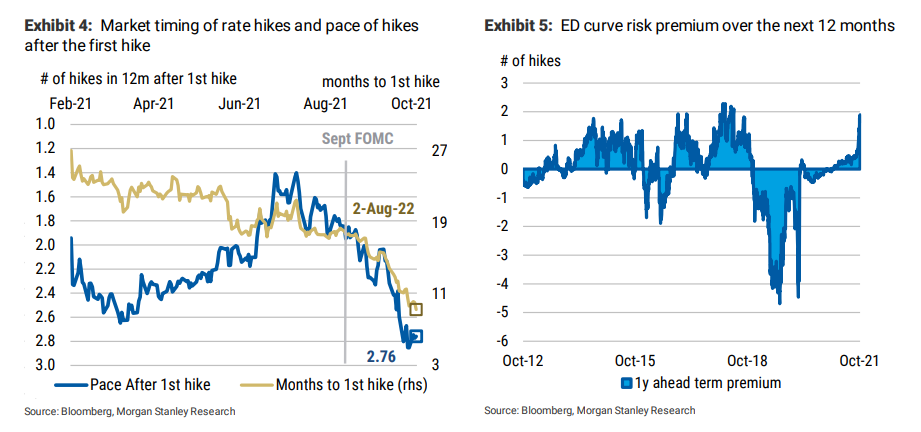

2022年总共将加息3次,预计将在2022年6月或7月进行首次加息,并在2022年年底之前加息共3*25个基点。

高盛上周五表示,首次加息应该在2022年7月,比其最初的预测提前了整整1年;预计2022年11月还会有一次加息,随后每年加息两次。

根据CME的美联储观察工具(FedWatch),2022年六月份首次加息的概率为65%,第二次加息最快将在9月,概率为51%。第三次加息在2023年2月的可能性为51%,在2022年12月的概率超50%。

大摩还预计鲍威尔将强调,FOMC仍远未完全实现其目标,还有很长的路要走,以此打破市场对缩减结束的同时开始加息的预期。从美联储强调缩减不是紧缩的观点来看,可能会让市场的加息预期失望。

03

高通胀仍是“暂时性”的吗?

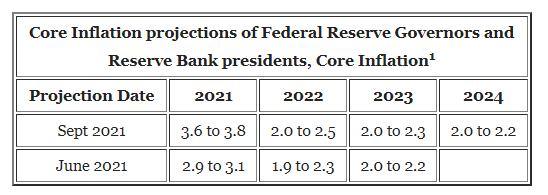

在9月的会议上,FOMC上调了通胀预期,并认为仍存在上行风险。

经济学家纷纷预计,

鲍威尔对一直坚持的通胀“暂时性”的说辞将不再那么肯定,美联储也将调整其对通胀的描述方式。

瑞银和杰富瑞都认为,在11月,对通胀“暂时性”的说辞只会有细微的变化;

但到12月,FOMC将不再使用

“暂时性”一

词来描述通胀。

该机构预计FOMC将继续强调供应限制和短缺仍然存在,并可能使通胀持续高企至明年。随着供应方面的问题逐步解决,

通胀水平将回落至接近美联储2%的目标

,美联储也会仔细监控通胀,并相应地调整其政策。

最新数据显示,美联储官员们最青睐的通胀指标——核心PCE物价指数在9月同比增长3.6%,9月该数据与8月同比增幅保持一致,延续近30年最高水平。这也可能对其决定产生影响。

博斯蒂克在上月就通胀问题的演讲中明确表示,疫情彻底颠覆了通胀。当前的高通胀动态和疫情前数月中的情况截然不同;“情节性”(episodic)比“暂时性”(transitory)更适合描述由疫情引发的价格波动。

引发价格压力的严重而广泛的供应链中断并不是暂时的,这一点正变得越来越明显。

可以肯定的是,美联储要到明年才会得出通胀具体在多大程度上持续下去的结论。

04

“充分就业”是否仍是首次加息的标准?

鲍威尔在9月份的记者会上明确表示,

“仅需一份‘合理良好、而非超强的非农就业报告’,就足以满足减码QE的门槛了”:

我不会看9月非农就业报告的具体数据,而是寻找一种累积进步的状态。

对我来说,不需要一份出色、超强的就业报告,一份相当不错的就业数据会让我觉得(就业的实质进展)得到了满足。

瑞银预计,鲍威尔还将在记者会上面临另一个问题——美联储到底如何看待充分就业?

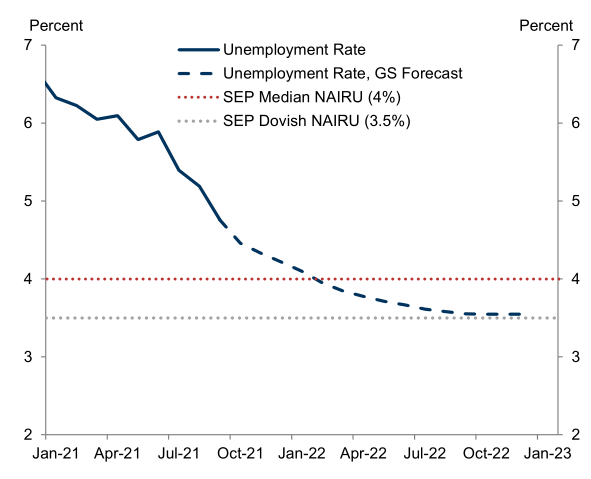

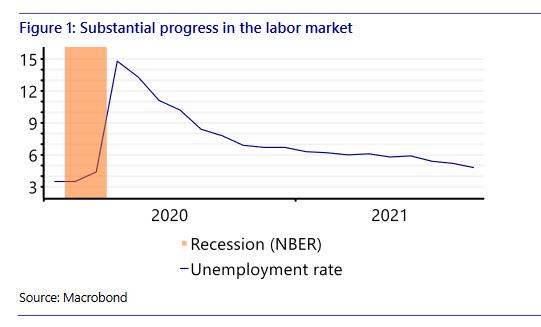

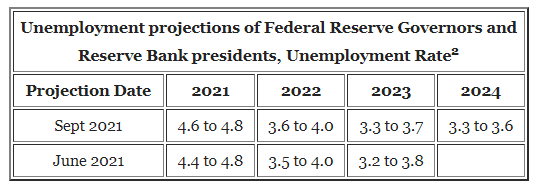

一方面,劳动力市场的复苏已经取得了较大的进展:美国的失业率从去年12月的6.7%回落至今年9月份的4.8%,与美联储对非加速通货膨胀失业率(NAIRU)的预估中值4.0%相差不大;然而另一方面,正如鲍威尔在讲话中提到的,

在就业水平远低于疫情前时就加息可能为时过早。

失业率的下降既取决于就业增长,也取决于人们的劳动参与率。

市场纷纷预计,强劲的劳动力市场可能会鼓励人们重返其中,但失业率的改善可能比一些人预期的要慢。

高盛预计,到2022年1月,美国失业率将逐步回落至3.5%的水平,与美联储中鸽派成员对NAIRU的预估一致。