2016年证券业净利润遭“腰斩”的行情下,投行业务收入总额继续稳步增长,创下历史新高,成为去年整个证券行业经营业绩“最大亮点”。

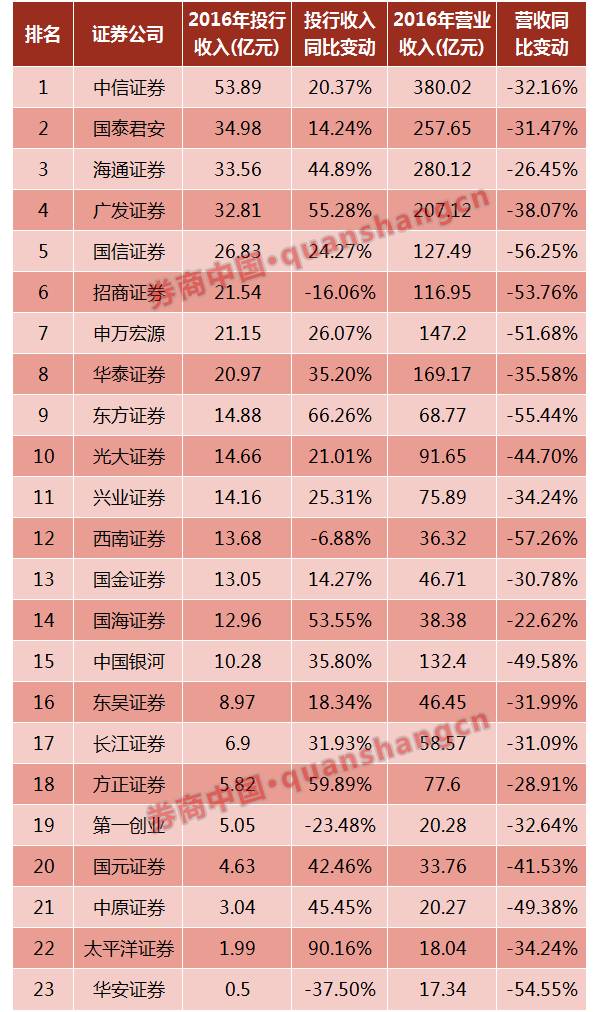

截至目前,剔除国投安信,23家上市券商已公布2016年年报。整体来看,这23家券商2016年营业收入总额2468.15亿元,较2015年下滑40.08%,但投行收入总额376.30亿元,较2015年增长23.81%。

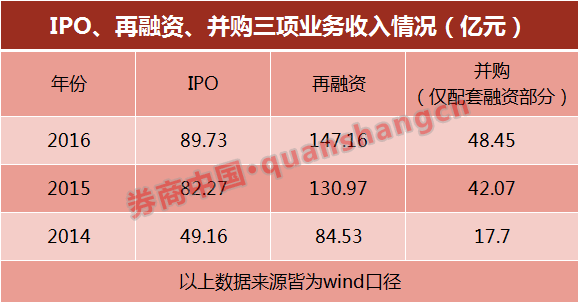

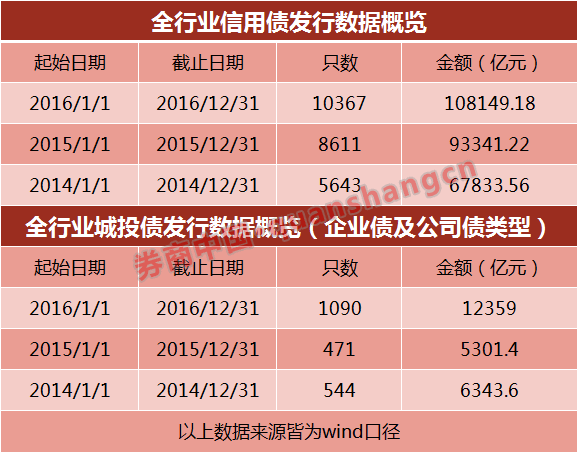

从投行业务结构上看,2016年为债券大年。根据Wind资讯统计,2016年股权融资总额1.34万亿元,同比增长 18.14%;债务融资总额 5.31万亿元,同比增长78.87%;并购交易金额2.92万亿元,同比增长 20.67%。

此外,券业近年强调的通过改变业务结构打破“靠天吃饭”的格局,成效也在2016年的券商年报中有所体现。23家已公布年报的券商中,20家券商2016年投行业务收入占营收比重超过一成,其中西南证券、国海证券两家券商的投行收入占比已超过三成。投行业务的支撑作用开始凸显。

中信投行

收入

三年蝉联第一

据券商中国记者统计,剔除国投安信的情况下,

23家已公布2016年年报的上市券商中,19家券商2016年投行业务收入同比实现增长,仅招商证券、西南证券、第一创业和华安证券4家券商投行收入下滑。

注:

“

投行收入

”

为合并利润表中的投资银行业务手续费净收入(

数据来源:券商年报

)。

整体来看,2016年投行收入座次与2015年变化不大。中信证券投行业务收入连续三年蝉联上市券商第一,2016年投行收入达53.89亿元,也是唯一一家投行收入过50亿的券商。 国泰君安证券第二年位列第二。但招商证券2016年投行收入较2015年同比下滑16.06%,排名由2015年的第三下滑至第六名。

广发证券2016年投行业务增速较快,2016年实现投行收入较2015年同期增长55.28%,由2015年的第六名晋级至第四。东方证券则大增66%,进入前十。2016年因投行项目被立案调查的西南证券则跌出前十。

招商证券在年报中解释,2016年投行收入增速同比下滑主要因为再融资业务规模同比下降。2016年,招商证券主承销再融资项目15个,承销规模 281.6 亿元,同比下降 34.24%。再融资业务规模同比下降,主要是因为 2015 年已完成的再融资、并购重组配套融资项目较多,而 2016 年由于客户结构、项目储备和申报节奏等因素,年内完成的再融资、并购重组配套融资项目数量较 2015 年减少,导致承销金额下降。

广发证券指出,公司以IPO业务为切入点带动投行业务,坚持数量带动规模增长的策略。受益于2016年下半年以来新股发行和审核速度明显加快,以及自身项目储备和保荐承销经验丰富,2016年IPO主承销家数排名行业第二。并购业务也以IPO为抓手,在重点区域建立客户网络,2016年担任财务顾问的重大资产重组项目家数排名行业第一。

进步较明显的东方证券有关人士回应称, 其投行子公司东方花旗近两年投行主营业务收入增幅高于行业平均水平。主要受益于公司设立初期的布局与投入,2013年起步的债券承销业务已经是公司主要业务板块之一,财务顾问则连续获得证监会A类评级,位居行业前十。

值得注意的是,排在第11、12位的兴业证券和西南证券都曾在2016年因投行项目遭证监会立案调查,股权业务一度暂停。不过,兴业证券2016年投行收入仍实现了25.31%的增速,西南证券2016年投行收入同比下滑6.88%,下滑幅度也小于预期。两家券商投行业务收入未受业务暂停影响主要归功于债券类融资业务。

年报数据显示,2016年兴业证券债券融资业务主承销家数增长超过一倍,至134家,金额同比增加93.81%。

2016年西南证券完成债券主承销发行项目61个,累计金额605.32亿元,同比增长57.55%。

2016

年

债券业务大放异彩

尽管2016年投行收入又创新高,但同比增速较2015年显著放缓。 Wind统计数据显示,2015年证券行业投行业务收入总额为531.45亿元,较2014年增长71.78%。2016年投行业务收入总额为684.15亿元,较2015年增长28.73%。

东方证券有关人士告诉券商中国记者, 2015年IPO发行恢复正常水平(同比2014年,IPO发行家数由126家增加至219家),同时受益于二级市场,再融资、并购(重大资产重组业务)业务规模均呈现较高的增长水平。券商投行收入随之水涨船高。2016年,包括IPO、再融资以及并购业务均在相对较高的基础上,保持一定的增幅。

债券业务方面,2015年信用债增幅接近40%,2016年城投债增幅超100%,整体而言连续两年都保持了较高的增速。 应该说,2016年增速的降低,主要原因来自2015年股权业务基数的提高,投行业务收入整体而言,仍保持在相对历史高位。

上述东方证券人士表示2016年底开始,监管加快了IPO审核、发行的节奏,同时约束过度融资、再融资套利。可以预见,一定时期内再融资以及并购(重大资产重组)业务规模将大幅缩减,IPO首发将维持较高的发行节奏与规模。

一位华东地区券商投行部负责人认为,2017年在IPO加速、再融资放缓的行情下,由于再融资的体量较IPO大很多,今年股权类融资规模有可能较去年减少。债券类融资目前来看保持平稳,但今年的情况如何还要看后续债券收益率的走势。

据Wind统计数据,2017年第一季度,共计42家券商主承销134个IPO项目,金额650.72亿元,较2016年同期增长4倍多。但承销的增发项目金额合计2459.38亿元,较2016年同期缩水809.67亿元。

2016年券商承销业务行业集中度提升