根据英国《金融时报》的报道,今年以来,恒大和佳兆业发售的美元债券达110亿美元,超过过去两年中国所有开发商发售的债券总规模,占2017年至今房企海外融资的74%!引发海外投资者担忧。

要说这也不奇怪,因为但凡还想做大做强的开发商都在借债。去年,仅A股上市房企的负债总额就达5万亿。只不过,恒大和额佳兆业是在海外借得多,其他开发商在国内借得多而已。因为,不负债就没办法发展。

理由很简单,此轮调控前,吴晓波一篇讲如何实现财务自由的文章流传甚广,其给出的一剂药方就是“家庭高负债”,其实就是利用杠杆效应放大自己的财富,过去买房的人无不是如此。个人尚且如此,企业更是。如果你跟一个冲千亿的开发商说,你的负债率太高,应该降下来,他表面可能认同你的观点,但心里一定会骂你是傻逼。

负债率是老生常谈的问题

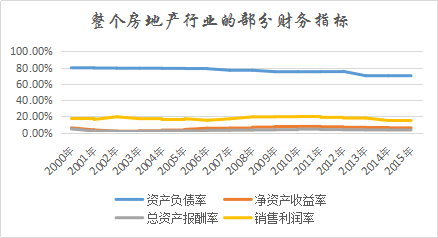

整个房地产行业的负债率一直不低

▿

最近,对房地产高负债率的讨论又热起来了。这源于6月25日,商务部研究院与中国财富传媒集团中国财富研究院联合公布的《中国非金融类上市公司财务安全评估报告(2017春季)》。报告指出:

➊

2017年中国25个一类行业中,财务安全状况最差的是房地产业。

➋

财务最安全的100家上市公司里,没有一家房企。

➌

在财务安全最差100家公司中,房地产行业数量最多,达23家。

其他报道还引用了Wind资讯的统计数据,指出:

2016年,A股136家上市房企负债合计超过4.92万亿元,平均每家上市房企负债达362亿元这,平均资产负债率为77.26%,去年是76.55%。

同时一张中国房地产报记者统计的,2016年三季度负债率超过80%的部分房企名单,亦广泛流传。这些文章最终的结论是:不少房企资金链条将断裂,甚至不排除一些很有名的房企突然猝死!

明源君认同上述部分结论,但不认同分析过程!事实上,到去年末,不少上榜房企的资产负债率是有所下降的。

当然,有此讨论也不奇怪,毕竟行业集中度在提高,而每一次调控都会加速淘汰掉一批缺乏竞争力的企业。

对房企高负债率的担忧就像谈论房地产崩盘,从来没有停歇过,善意的提醒是必要的,但没必要危言耸听。

▲来源:Wind资讯、明源地产研究院

例如,截至2011年9月30日,有8家A股上市房企资产负债率超过85%,16家上市房企资产负债率超过80%。

根据Wind资讯统计,2011年上半年末,房地产行业的资产负债率已经高达71.28%,与之前10年的年报数据相比,2011年房地产的资产负债率达到峰值。

而到了2014年三季度,142家沪深A股上市房企中,平均资产负债率已攀升至76%,资产负债率超过80%的上升到33家。

彼时,行情正处于阶段性低点,因此,虽然多数房企都在“以价换量”,但库存压力却一直有增无减。上市房企库存额的增速明显快于营业收入的增长。到2015年年底,这些上市房企的平均负债率为76.8%,其中,超过两成房企资产负债率超过80%!

必要的负债

是保证自身做大规模

不被吞并的重要核武器

▿

开发商普遍采用高杠杆和高资金成本驱动的以债养债模式,致使部分房企资产负债率连攀新高。

高资产负债率,确实会让一些经营不善的开发商破产。可是,如果不会巧用财务杠杆的开发商同样会被吞没。

融创中国的孙宏斌很早就说过:房企不能追求“小而美”,必须做大规模,“小而美”最终必然是“小而没”。

第一,不敢负债,就没有钱拿地,没有地那就只能等死。

是的,没有规模就没有江湖地位,没有江湖地位就没有话语权。可是,有句话说得好,巧妇难为无米炊。

土地是开发商最重要的生产资料,要买地就要有钱。这两年,谁都知道一二线城市好,都想拿。正所谓众人拾柴火焰高。狼多肉少,使得即便是凶狠的狼,也不一定能够有肉吃。因为到了一定的时候,有些地,即便你有钱,也不一定拿得到。

明源君见过无数试图到珠三角拿地的开发商,大都无功而返。毕竟,即便像融创、龙湖这么实力强劲的开发商也才踏足珠三角不久。

其实,早在几年前,明源君就有很多开发商老总对明源君说,行业集中度会迅速提高,必须要做大规模。不过,洗牌如此干脆利落应该是很多人没想到的。眼看稍微好点的土地都已经被蚕食得差不多了。今年,一些百强附近的开发商,急着派出人马到处去拿地,显然已经有点晚了。一是好的地不多了,价格也贵;二是融资收紧的大环境下,要拿到钱——特别是便宜的钱,不容易!

▲来源:克而瑞

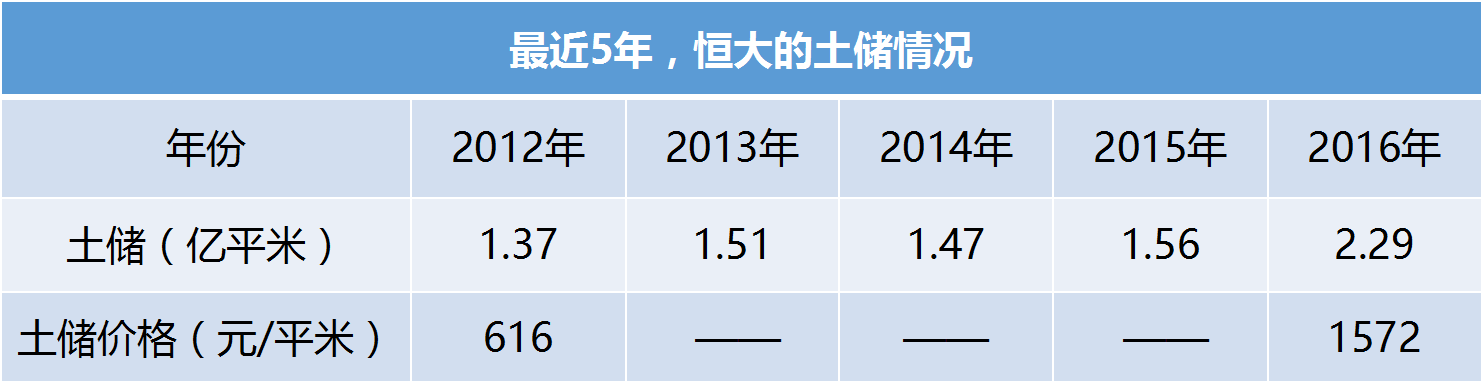

要说恒大也是从无到有,由小及大,可是,去年恒大以3733.7亿的销售额登顶了,今年上半年权益金额(2291.6亿元)也夺得冠军。这与其敢于负债,坐拥巨量突出,以高杠杆撬动其快速扩张紧密相关。

例如,2015年红筹房企境内人民币发债窗口打开的时候,恒大是第一个吃螃蟹的。以不高的利息,轻松揽下百亿债券融资!今年,在国内信贷收紧的情况下,恒大又积极扩大海外融资规模。

敢负债的结果是负债变成了大量优质的土地,而这是房企做大规模的第一步,更是恒大规模增长的秘诀。恒大的土地储备一直位居行业的榜首,而土地是中国过去二十余年来增值最快的大类资产。

▲来源:公司年报、明源地产研究院

高负债,在外人看来,犹如刀尖上的舞蹈。可是,能借到钱是本事。能还上钱,并且保持资金链安全,在扩张之路上狂奔,更是难上加难。过去十余年来,风险与收益相匹配,且能挺过来的,基本都实现了超越。

第二,快周转模式下,利息高点,账是可以算得过来的。

恒大另一个常被人诟病的是利润率。其实不止是恒大,行业内大多数开发商都有这样的问题。

首先,因为行业平均净利润率确实在不断下滑;

其次,为了扩大规模,现在流行合作开发,小股操盘的玩法,并表之后,销售业绩是好看了,可是利润并不多;

最后,对于大多数开发商来说,大规模举债的成本还是较高的。

据明源君了解,如果不是国企央企,公司也没有上市,30强以内的,多半在8%左右,已上市的民企,比如融信,可以做到6%左右。

越是到后面成本越高。50强左右的,成本在10%左右的不在少数。至于百强附近,200强之后的成本更高。

明源君认识一做文旅地产的开发商,因无法向银行贷款,只能各处找私人拆借,成本更是高达20%左右!

这么高的资金成本,为什么还要举债做?因为你不借,就玩不下去了。何况,人家的账还是算得过来的。

做文旅地产的小开发商,地是以前拿的,价格较低,因此,在资金成本这么高的情况下,其依然有20%以上的净利润!

当然,规模大的开发商利润率不可能有这么高。一家50强的开发商老总就透露,该公司为了拿地,不得不多渠道融资,综合下来,成本达到10%以上。可是,依然是划算的,为什么呢?因为该开发商的项目主要在经济状况良好的三四线城市,拿地到开盘最长6个月,最短4个多月。每个项目都赚钱,而且利润率还不错,周转速度这么快,因此,账还是算得过来的。

或许,该老总还有一层意思没说。那就是,等规模做大了,再去融资,成本会低不少;与人合作开发,主动权也会更大,业绩可以并入自己报表。只要不出黑天鹅,这就是一个正向循环。一百强开发商总裁就对明源君直言:如果我们的规模增长没达到预期水平,怕是明年的评级会下滑。

这也并不奇怪,毕竟,行业快速洗牌的大势下,资本并不仅仅只看你赚了多少钱,还会看你的规模、市占率、成长速度、江湖地位和行业话语权。何况,快周转下,即便资金的利息比较高,算下来还是赚的。

第三,会计本身是有缺陷的,要透过数字看到事情本质。

由威尼斯人发明的会计是从事商业活动的语言,它是对人类文明的一大贡献。可是,其自身却有一定的局限——

因为会计虽然是商业活动的出发点,但它只是一种粗略的估算。例如,很多人都能大概地估算出一辆汽车或者其他东西的使用寿命。但是,光用漂亮的数字来表达折旧率,并不意味着你对实际情况有真正的了解。到了房地产行业更是如此。

还是以恒大为例,其于今年1月2日公告,与8家企业签订增资协议,引入第一批300亿的战略投资。这距离去年10月9日,恒大与深深房签订重组协议还不到三个月。

如前面所说,恒大在快速扩张发展中带来的高负债率,一直为人诟病。根据2016年中期业绩,其资产负债率为81.8%,净负债率92.9%。截至2016年底,净负债率更是上升至119.8%!

可事实上,从财务报表上看,很多房企的负债率其实“偏高”,并不能反应企业真实的财务状况。因为,虽然开发商前期购买的土地会不断增值,但是,按照会计准则要求,土地储备是以土地原值而非土地市场价值纳入总资产计算的,造成的结果是房企的土储越多,负债率越高。

2009~2015年,恒大累计新增土地款为2949.7亿元,其中,2013年和2015年,恒大当年新增土储拿地款分别为707亿元和712.6亿元,而2016年上半年更增加至869.9亿元。换句话说,恒大将大量的资金换成了优质土储。

加上超过3800亿元总土地款中,73%投向了一二线城市(来自恒大2016年中报),而很多项目都是早年以较低成本获得的,享受巨大的土地红利自不待言。如果将土地增值因素考虑在内,则恒大的负债率将明显降低。

据恒大2016年半年报披露,国际著名评估公司世邦魏理仕对其2016年中期土地储备进行的评估结果,其土地原值为2595亿元,评估总值为5700亿元,土地增值额为3105亿元,扣除50%土地增值税和25%企业所得税后净增值1164亿元,计入净资产后,恒大的净负债率仅为56.7%,资产负债率则为73.3%。

战投们之所以对“高负债”恒大趋之若鹜,正是看中恒大坐拥大量优质低成本的土储,这些土储保证了恒大未来三年的可持续高速增长。

在发展过程中调整结构

优化债务的组成

降低财务成本