东南亚三国(印度、越南和印度尼西亚)被外界一致认为是最值得投资的三个区域,尤其以越南为首,投资机会很多。本篇文章为投资人实地考察越南投资环境的整理分析,以供大家寻找更多投资越南的突破口。接下来,我们会继续依据情况,整理相关的海外投资机会,届时将会及时与大家分享。

文 | 侯士晟

以下为投资人实地考察越南投资环境之后,写的心得体会,供大家参考。

越南投资考察报告

1.考察目的

1) 了解越南宏观经济和投资环境

2) 了解越南证券交易市场、房地产、金融系统特点、现况、政策法规和发展趋势

3) 拜访相关政府机构,考察有代表性的投资项目

4) 为未来投资越南打下基础

2. 越南宏观经济和投资环境概述

2.1 经济总量和增速

越南总面积约 33 万平方公里,人口 9470 万,与中国的云南和广西两省接壤。1986 年革新开放以来,特别是 2000 年-2010 年,越南经济实现了高速增长,年 GDP 增长率超过 7%。2012 年金融危机后 GDP增长有所放缓,但 2015 年恢复到了 6.7%的 GDP 增长率。2015 年越南 GDP 约 2000 亿美元,人均 GDP仅约 2100 美元。

2.2 经济结构

从 GDP 的构成来看,消费占 GDP 的比重最高,为 66.7%,其次是固定资产投资,约为 25%。净出口对GDP 的贡献逐渐减少,2015 年出口顺差为约 75 亿美元,较 14 年减少了约 47 亿美元。

从产业结构来看,第三产业(服务业)占 GDP 比重最高:43.7%,其次是第二产业(工业):38.8%,第一产业(农业)占:17.4%。

主要农产品:大米、咖啡、橡胶、茶叶、胡椒、腰果等;

主要工业产品:加工食品、服装鞋、机械设备、矿业、钢铁、水泥、石油和手机等;

2.3 人口结构和劳动力

越南人口结构较健康,0-14 岁人口占比:23.8%,25-54 岁人口占比:45.2%。有 5445 万劳动人口,世界第 12 位,未来劳动力也将保持充裕。目前 48%劳动力从事农业,21%在工业部门就业,31%在服务业,失业率仅 3.5%。

人口城镇化率为 33.6%,过去 5 年城镇化增长率为 2.95%,意味着每年约有近 300 万新增城镇人口。未来将有持续、旺盛的城市住房需求。

越南劳动力充裕,但高素质劳动力占比不高,受过良好教育和培训的劳动力仅占不到 20%。劳动力成本较低,平均工资为 210 美元/月。

2.4 能源

越南全国发电量和购电量总和为约 1500 亿千瓦时。其中水电占 51%,其余为火电(以煤电为主)。越南 电力集团基本垄断了全国的电力供应。随着越南经济的持续发展,电力需求越来越大,电力供应较为紧张。原油产量近 30 万桶/天,原油出口量为 18 万桶/天,但成品油进口量达到近 30 万桶/天,说明其石油炼化产量紧缺。

2.5 基础设施

通讯、互联网和媒体

该国移动通讯业较发达,手机拥有量为 1.22 亿台,人均约 1.3 台,是非常高的,排名世界第十,但 3G手机用户仅 500 万,不过 3G 手机用户增长较快。互联网用户近 5000 万,排名全球第 16 位,互联网普及率为 53%。适合发展基于互联网的应用业务。共有 24 家通信公司获准建立通信网络,超过 100 家获准通信服务商。2014 年通讯领域营收为 142 亿美元。行业集中度不高。

政府对媒体控制很严格,通过信息和通讯部控制该国所有广播电视媒体,全国性的电视台都是国有的。交通运输 铁路里程:2600 公里,其中 2170 公里为窄轨。铁路里程,运力都相对较低。铁路运输仅占货运市场的 1 %,客运市场 0.5%,政府计划到 2020 年提高到 14%和 13%,2030 年提高到 20%,需投入共约 635 亿美元。

正规公里里程近 15 万公里,是越南的主要运输方式。但高速公路里程仅 543 公里,计划到 2020 年拟投资 170 亿美元建设约 2200 公里高速公路。

河运海运

河运水道总长度:约 4.7 万公里,其中 3.1 万公里只能通过 50 吨的船。主要河港为:胡志明市 海运地理优势明显,发展较快。全国有 49 个海港(一、二类海港 40个),6 大港口群,主要港口为:锦普港、岘港、海防和西贡新港。

2.6 贸易

2015 年,进出口总额约 3168 亿美元,出口 1621 亿美元 (美国 21.2%,欧盟 20.1%,中国 13.3%),进口 1547 亿美元(中国 34.1%,韩国 14.3%,新加坡 6.5%)2015 年中越双边贸易总额近 960 亿美元,增长 14.6%,已连续 12 年成为越南第一大贸易伙伴。其中越 南自中国进口额超过 660 亿美元。越南往中国出口额为近 300 亿美元,增长 49%,中国对越南贸易呈现大额顺差(~360 亿美元),但顺差在减小。

出口产品:服装/鞋、电子产品、海鲜、原油、大米、咖啡和木材;

进口产品:机械设备、石化产品、钢铁制品、服装原材料、电子产品、塑料和汽车。

2.7 吸引外资和外资准入

2014 年吸引协议外资 240 亿美元,实际到位资金 124 亿美元。主要外资来源国依次为:韩国(协议金额 74 亿美元)、中国香港(30 亿美元)、新加坡(28 亿美元)日本(21 亿美元)。中国大陆投资协议金额为 3.2 亿美元,大部分可能借道香港和新加坡进行投资。

虽然已开发超过 30 年,但越南对外国投资有诸多限制。不少行业禁止或限制外资投资,包括对国防安全有影响的项目,金融、文化、通信、媒体、娱乐、房地产、自然资源开发、教育等限制持股比例不得超过 30%或 49%。其他也有许多行业公司(包括大部分上市公司)本身章程规定外资持股不得超过 49%。

2.8 金融环境

利率水平

金融机构对单一客户贷款不得超过金融机构注册资本金的 15%,对集团关联企业不得超过 25%。目前银行的存款利率为 6-7%,贷款利率在 10-16%。通货膨胀在 4-5%。

美元国债利率:~4.5%,本币国债利率:~5-6%

银行体系

越南银行业呈现顶部集中,底部分散,整体欠发达的特征。4 大国有控股银行(外贸银行、农业银行、工商银行、投资发展银行)提供了 58%的国内信贷、拥有 45%的资产和 35%的净资产。另有 28 家股份制商业银行、18 家农村商业银行、17 家金融公司,都是规模较小,业务集中在特定区域。

越南金融系统整体较弱,监管较差,透明度不佳,且不符合国际通用标准。银行坏账率较高>6%。越南央行不得不向银行注入资金,对一些濒临倒闭的银行进行收购或重组。政府计划在 2017 年底,将私营股份制商业银行的数量减少的 15-17 家。

货币管制

越南对本币和银行体系实行严格监管。本币,越南盾不可自由兑换。

目前美元/越南盾汇率是 1:22000 左右。最近 3 年,越南盾兑美元实行爬行盯住汇率,每年有控制的贬值 1-2%。人民币与越南盾不能直接兑换。

外国投资者可在越南本地金融机构开立本、外币账户。在越南的外国银行开立账户,需经越南国家银行批准。

对美元贷款严格限制,必须用于支付商品或劳务进口且有能力用自有外汇收入支付还款,不可用本币兑换还款。

2.9 主要税赋和税率

企业所得税

一般:20%,油气类企业:32%-50%, 符合政府规定条件的企业优惠税率:A 类特别艰苦地区投资企业税率 – 4 年免税,免税期后 9 年 5%,之后 6 年 10%;B 类艰苦地区投资企业税率 – 2 年免税,免税期后 4 年 7.5%,之后 8 年 15%高新技术企业可长期适用 10%的企业所得税,盈利起前 4 年免税。

资本利得税

外国投资者转让在越南注册的公司的股权所获资本利得,税率 25%

增值税

商品:5%,服务:10%

加工制造业产品出口和劳务出口免增值税。

3. 考察记录和信息汇总

3.1 越南证券市场考察记录和信息汇总

1) IVS 证券公司(全名:Vietnam Investment Securities Co - 越南投资证券有限公司)考察会谈时间:2016-11-06 上午,地点:IVS 证券公司总部

我方与会人员:包括:吴捷董事长,侯士晟,郭云龙,陈宇(著名投资人)在内的中越投资考察团成员

对方接待与会人员:团玉环(总经理),阮琼英(外国客户部经理)

公司简介:IVS 是总部位于越南河内的证券上市公司,成立于 2007 年,目前从事证券经纪、证券自营、证券投资咨询、证券登记和保荐发行等业务。有河内和胡志明市两个营业部,员工约 100名,目前管理着约 3 万个证券帐户,2015 年营业额约 140 万美元。是一家中资背景的越南证券公司,陈宇、浙江 001 集团等中方投资人为公司的实际控制人。2015 年进行了增资扩股,注册资本增加到 3500 亿越南盾(约 1 亿人民币),扩充了公司资本,增加了保荐发行等业务。公司把中国投资者作为重点客户目标,力争成为越南排名前五的券商。

会议内容:

IVS 证券公司团总经理向考察团介绍了越南证券市场的发展历史、现况、未来的发展动向、市场特点和交易规则等,并回答了考察团提出的问题。

2) 越南证券留记中心(Vietnam Securities Depository,相当于中国的证券登记结算公司)考察会谈时间:2016-11-07 下午,地点:IVS 证券公司总部

我方与会人员:包括:吴捷董事长,侯士晟,郭云龙,陈宇(著名投资人)在内的中越投资考察团成员

对方接待、与会人员:Nguyen(阮) Son(董事长),Duong Van Thanh(总经理)

机构简介:越南证券留记中心,是越南证券登记、托管和清算机构,为政府单位。

会议内容:

阮董事长向考察团介绍了越南政府支持证券市场发展的相关政策,以及鼓励外国投资者投资越南股市的政策。并就考察团提出的关于外国投资者准入,融资、质押,交易税费和交易所合并等问题做了解答。

3) 河内股票交易所

考察会谈时间:2016-11-07 下午,地点:IVS 证券公司总部

我方与会人员:包括:吴捷董事长,侯士晟,郭云龙,陈宇(著名投资人)在内的中越投资考察团成员

对方接待、与会人员:阮副总经理等机构简介:

河内股票交易所是越南第二大股票交易所(第一大为胡志明市股票交易所)。成立于 2005 年。是全国有控股的股票交易所,从事股票、债券和未上市公众公司股票的发行,交易,对交易所成员,发行机构和投资者交易进行监管。截至 2016 年上半年,挂牌的 378 家上市公司总市值约 50 亿美元。

会议内容:

就上市规则、流程,上市公司治理规定以及对外国投资者的限制等解答了考察团成员的提问。

4) 越南证券市场概述和考察获得信息汇总

越南证券市场建立于 2000 年,目前有两个证券交易市场:胡志明市股票交易所(成立于 2000 年)和河内股票交易所(成立于 2005 年),分别相对与中国的上交所和深交所。

越南股市发展历程

2000-2004 年 发展初期阶段,民众接受度较小,投资者以外国基金为主。

2005-2007 年,高速发展期,随着赚钱效应的产生,民众接受度大增,最好演变成全民炒股,股指达到 1200 点峰值

2008-2009 年,金融危机爆发,股市暴跌超过 80%

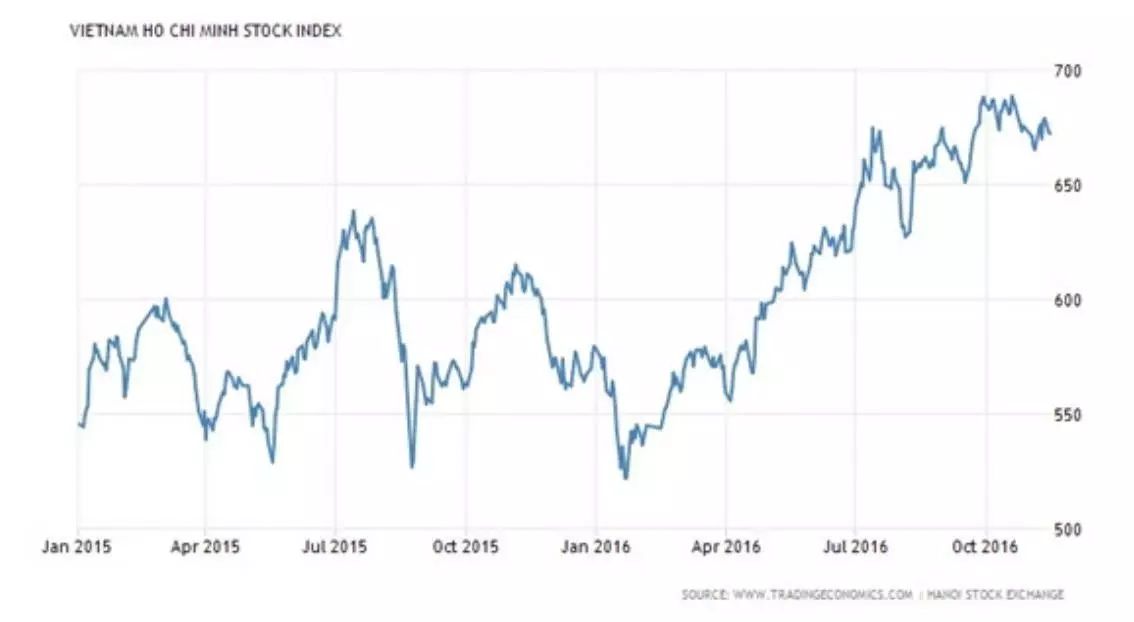

2010-目前,复苏期,股指稳步上升,波动幅度明显减小,股指目前已回升到近 680 点

越南股票指数(VN-Index)2000-2015 历史走势图

越南股票指数(VN-Index)最近 2 年走势图

市场体量

截至到 16 年 3 月,两市共有 728 家上市公司,总市值约 260 亿美元。其中胡志明市股票交易所有 348 家上市公司,总市值约 196 亿美元,河内股票交易所有 380 家,总市值约 68 亿美元。股改后上市的国企占据了大部分的市值。

另外,河内交易所还负责未挂牌公众公司的交易。总共 272 家,市值 37 亿美元。政府债券也是在河内交易所交易。

未挂牌公众公司允许无限制的股东人数,可自由融资,但由于还不符合 IPO 上市的要求,所以,未能在交易所挂牌交易。只能通过交易所进行股票的拍卖交易,不能进行交易所挂牌实时自由撮合交易。

全国股票开户数为~200 万。

交易活跃度

两市股票日均成交金额较小,仅为约 1.4 亿美元,胡志明市:~1 亿美元,河内:4000 万美元。交投不活跃。08 年金融危机使越南股民损失惨重,民众目前的信心还在恢复中。

估值水平

平均 P/E~10x, P/B~2x,整体估值水平较低,许多股份市值低于净资产。这可能是因为,其市场和公司治理的透明度较低,市场监管较弱,财务制度还未完全与国际标准接轨,可靠性相对较低。

估值最高的行业为:零售消费类股票,P/E~20x

交易规则和费用

涨跌停,胡志明市:7%,河内 5%

卖出交易:T+2

单笔(单向)交易税费:0.15%~0.5%,是很高的IPO

发行审批:

政府负责制定 IPO 相关法规

证券委员会(政府机构)审批 IPO交易所监督安排 IPO 发行,股票挂牌交易

要求:

胡志明市交易所:1200 亿越南盾(540 万美元)注册资本,连续两年盈利,有至少 50 名外部股东。河内交易所:800 亿越南盾(360 万美元)注册资本,连续两年盈利,有至少 50 名外部股东。

上市费用:最低 20-30 万美元,大公司按上市发行股票规模收费,一般在 10%左右。

IPO 审批耗时一般 3-6 个月

外资准入

规定一般情况下,外国投资者持有上市公司股份比例不得超过 49%,一些特定的行业甚至不到超过 30%。

董事会规定

必须有 1/3 席位为独立董事,对董事的国籍没有限制。

上市公司收购,披露和交易规定

收购上市公司股份比例>5%时,需要(3 日内)公告,之后每提高 1%,都要公告。收购超过>25%时,需要发起全面要约收购。

交易信息系统

目前交易所和券商都是用的韩国人开发的股票交易系统,较为落后和封闭。财经资讯也不发达。未来,证券交易系统开发和财经资讯数据处理可能是很有发展潜力的领域。

未来发展动向

2017 年初,推出金融衍生品交易,首先是股指期货,并允许融券做空交易。2017 年度可能会实现 T+1 交易制定。

2017 年,胡志明市和河内两个股票交易所会合并,之后,可能胡志明市交易所负责股票交易,河内交易所负责债券交易。

随着未来交易量的上升,交易佣金和税费可能会下调。

未来将有更多的国有企业改制上市,包括一些利润较高的行业:电信、快消品(如:啤酒)等。是值得关注的投资机会。

3.2 越南房地产市场考察记录和信息汇总

1) Vingroup 的 Park Hill 房地产项目考察

考察会谈时间:2016-11-05 上午,地点:Vingroup 集团 Park Hill 地产项目管理中心

我方与会人员:包括:吴捷董事长,侯士晟,郭云龙,陈宇(著名投资人)在内的中越投资考察团成员

对方接待与会人员:Park Hill 地产项目销售经理

考察内容:项目销售经理向考察团介绍了 Park Hill 项目,和越南房地产市场的基本情况。

公司介绍

Vingroup JSC 越南最大的房地产开发集团,总市值约 32 亿美元。其大股东 Pham Nhat Vuong 潘日旺)是越南首富,个人资产约 16 亿美元。Vingroup 成立于 1993 年,前身是潘日旺在乌克兰创立的 Technocom 食品公司。主要从事方便面和土豆泥等 100 多种食品的生产。2001 年潘日旺回到越南,投身房地产行业;第二年成立公司 Vincom。2009 年,潘日旺将位于乌克兰的Technocom 食品公司卖给了雀巢;并且对麾下公司 Vincom 与 Vinpear 进行合并,更名为Vingroup。这家公司目前是越南证交所市值最高的公司之一。公司目前的业务涵盖高端公寓、写字楼、商业综合体和大型 CBD 的开发,酒店、度假村和主题公园的开发经营,餐饮娱乐,教育和保健服务等。

Park Hill 地产项目

是 Vingroup 旗下 VinHome 房地产公司在河内市区东南部开发的大型高端公寓项目。由 12 栋高 层公寓楼。社区配套包括:大型购物中心、餐饮店、医院和私立学校等。售价~12000 人民币/平方米。

70 年使用权,目前租金在~7000 人民币/月。

2) 越南房地产市场概述投资考察信息汇总

在越南,土地的所有权属于政府,私人可拥有土地的使用权和建筑所有权。绝大多少土地都有相应的土地使用权证书,并在政府部门注册。本国居民可以拥有土地永久使用权,外国投资者可以购买的土地使用权一般为 50 年,一些贫困地区可以延长到最多 70 年,到期可以重新申请延续。外国人购买房产有一定比率限制,一般不能超过一个房产项目的 30%。

土地价格

河内和胡志明市的土地价格区间分别为[2107-3981]美元/平方米,和[1639-3512]美元/平方米

房屋价格

河内和胡志明市公寓房的价格分别约为[1077-2000]美元/平方米,和[1030-2000]美元/平方米高档住宅价格分别为约 2200 美元/平方米和 2480 美元/平方米建筑成本;

办公楼建筑平均成本约 1580 美元/平方米,工业厂房平均成本约 420 美元/平方米。

土地出让机制

以协议出让为主,还未实现招、投、拍制度,交易过程透明度较低,基本需要疏通关系才能拿到大块的开发用地。

3.3 中国工商银行河内分行考察

考察会谈时间:2016-11-07 上午,地点:中国工商银行河内分行

我方与会人员:包括:吴捷董事长,侯士晟,郭云龙,陈宇(著名投资人)在内的中越投资考察团成员

对方接待与会人员:中国工商银行河内分行陈志彪总经理

考察内容:陈总向考察团介绍了越南的宏观经济和金融环境,政治制度,投资环境,以及与越南人打交道时需要注意的地方。

3.4 FECON Mining 公司制管厂考察

考察会谈时间:2016-11-07 上午,地点:中国工商银行河内分行

我方与会人员:包括:吴捷董事长,侯士晟,郭云龙,陈宇(著名投资人)在内的中越投资考察团成员

对方接待与会人员:FECON Mining 公司董秘,制管厂主要管理人员考察内容:听取了管理人员的公司介绍,参观了生产车间。

公司介绍:

FECON Mining 是越南大型基建工程技术公司 FECON CORP 的控股上市子公司。成立于 2007年,主要从事:桩管,地下线缆管和供排水管的制造。总市值约 1200 万美元,注册资本 1860 万美元。公司有超过 70%的业务来源与母公司 FECON CORP。

公司财务数据摘要

4. 考察总结

越南自 1986 年革新开放后,从一个中央计划经济国家逐渐转变成一个人口密集、新兴开放的发展中国家。工业和服务业发展较快,农业在 GDP 的比重从 2000 年的 25%下降到了 2014 年的 18%。国有企业产出占 GDP的比重下降到了 40%以下。从产业结构和地理位置上来看,是承接中国产能转移的重要经济体,也是非常有潜力的新兴市场。

越南吸引外资的优势:

低成本劳动力充裕;

地理位置优越,海岸线长达 3260 公里,港口众多,运输便利;

面向东盟,是产品销往东盟其他国家的重要中转地;

对基础设施、配套设备有巨大潜在需求;

国内消费市场较大,需求不断上升。目前社会商品零售和服务总额超过 1400 亿美元,每年增长约 10%。

不利因素:

近年来宏观经济较不稳定,通胀和货币贬值压力较大;

金融机构资本不充裕,信贷成本高,银行贷款利率高大 10%-16%,不良贷款率较高;

劳动力素质不高;

工业配套落后,生产所需机械设备和原材料大量依赖进口;

政府腐败问题还有待改善;

法制化、和商业诚信需要加强。

未来发展前景较好的行业包括:大众消费类行业、基建、房地产、石油化工、摩托车(包括电动自行车/摩托车) 和汽车零部件、互联网应用服务等。

越南国企私有化改革也将带来很多投资良机

越南正对隶属于 70 多家国有企业集团和总公司的 1600 多家国企进行私有化或混合所有制改革,目标是仅保留 550 多家与国防、安全等有关的国有全资企业。未来将有更多的国有企业改制上市,包括一些利润较高的行业: 电信、快消品(如:啤酒)等。外国投资者可以购买股份和参与管理。这些国企改革目潜在投资回报较大。

但参与难度较大,壁垒也较多。越南人对外国投资者戒心较大,一般选择由政府和原有管理层主导,本国商人参与国企私有化或股改。外国投资者多以财务投资为主,较少能主导经营。根据 2014-15 年国企私有化的经验来看,私人投资者,特别是外国投资人的参股比例很小,经常是<10%。这样少的参股份额不禁令人怀疑本国和外国私营投资者在国企股份制改革中能起的作用和能发挥的空间。

另外,这些改制过程,整体上缺乏透明度、公司治理较弱、监管审批职权和流程也不够清晰,这都加大了外国投资者参与的难度。也同时提供了权力寻租的空间,通过与权力拥有者建立关系可能可以获得超额收益,但未来政治和法律风险较大。

❖ 如果您对越南投资或是考察感兴趣,想要了解更多越南投资产品服务,欢迎添加客服微信随时沟通。

欢迎扫描下方二维码关注六合投资,更加多样化的海外投资机会等你来发现,这一次让我们一起掘金海外!